Аккредитив сбербанка для физических лиц: назначение, стоимость

Содержание:

- Тарифы по аккредитиву для физических лиц

- Аккредитив для юридических лиц

- Как открыть аккредитив в Сбербанке

- Аккредитив в Сбербанке для физических лиц

- Сравнение с другими банковскими услугами

- Отличия от банковской ячейки

- Преимущества и подводные камни

- Можно ли изменить условия?

- Что такое аккредитив при покупке недвижимости

- Расчеты через банковскую ячейку и по аккредитиву

- Как покупать товары в рассрочку?

- Виды аккредитива

- Аккредитив от Сбербанка – что это такое

- Что лучше аккредитив или банковская ячейка

Тарифы по аккредитиву для физических лиц

При решении вопроса, сколько стоит услуга по аккредитиву для физлиц, учитываются тарифные ставки.

При обращении частного лица в Сбербанк за услугой соблюдаются следующие условия:

- Частное лицо при оформлении заявки не ведет руководство собственной фирмой, при наличии ИП в банк обращаются за услугой от имени юрлица и оплачивают комиссию по другим тарифам.

- Участники финансовой операции должны оформить собственные счета в банке.

- Перед использованием услуги покупатель должен перевести на лицевой счет денежные средства для оплаты приобретаемой недвижимости или иного имущества, а также средства на уплату комиссии банку за проверку, обеспечение безопасности услуги.

- Аккредитив используется при покупке квартиры, дома, в т.ч. с применением ипотечного кредитования и при обмене жилья с поэтапной сменой участников.

Стоимость аккредитива в Сбербанке для физических лиц при приобретении недвижимости или надела земли составляет около 2000 руб. При операциях с недвижимостью цена фиксированная, при продаже машин, акционных пакетов, драгоценных металлов ставка может меняться в зависимости от условий финансовой операции.

На операции по продаже или покупке движимого имущества между частными лицами действует тариф 0,2% от размера сделки, за 1 операцию вносится минимум 1500 руб., максимальный показатель ограничен 5000 руб. Тариф на финансовые операции между частным и юридическим лицом составляет 0,5% от размера сделки, минимальный параметр ограничен суммой 2500 руб., максимальный размер комиссионного взноса достигает 15000 руб.

Аккредитив для юридических лиц

Аккредитив для юридических лиц способен существенно расширить финансовые возможности сторон и охватывает весь комплекс услуг, предусмотренных договором. Они могут регулировать отношения участников как внутри страны, так и международные.

Что касается внутрироссийских аккредитивов, что российские компании все больше интересуются данным банковским продуктом. Динамика увеличения объемов операций с ним в стране регулярно растет. Это свидетельствует о том, что торговля внутри страны постепенно переходит к современным формам расчетов.

Сбербанк активно способствует данной тенденции. В частности, благодаря стараниям банковских экспертов появился такой продукт, как аккредитив с исполнением третьему лицу. Это хорошо подходит при совершении трехсторонних сделок, когда в них принимают участие субподрядчики, комиссионеры, посредники. Обязательство позволяет обеспечить защиту расчетов и упростить процедуру. Сбербанк запустил процедуру первым в стране и даже сейчас является одним из немногих, кто ее предоставляет.

Представители бизнеса могут открыть аккредитив в Сбербанке просто, как и в случае с физическими лицами. Потребуется лишь обратиться в отделение банка, которое занимается обслуживанием корпоративных клиентов, и предоставить все документы, включая заявление. Его можно заполнить правильно, вооружившись образцами, на аккредитив образец заполнения почти не будет отличаться от заявления от физлиц.

Обязательство имеет свои преимущества как для плательщика, так и для покупателя. Для первого особенности такие:

- Оплата проводится только тогда, когда получатель средств выполняет все условия договора.

- Все документы тщательно проверяются банковскими специалистами.

- Исполнение обязательств получателя средств можно контролировать в полном объеме.

- Размер предоплаты может быть снижен либо ее отменяют.

- Есть возможность получить более приемлемые закупочные цены.

- Возможность получения бесплатной консультации от банковских специалистов на каждом этапе совершения сделки.

Покупатель получает следующее:

- Оплата приходит к нему после того, как он выполняет свои условия.

- Средства поступают независимо от того, может ли это сделать плательщик.

- Риск отказа плательщика от участия в сделке сокращается.

- Возможность бесплатной консультации в банке.

Благодаря опыту специалистов банка аккредитивы для юрлиц могут открываться быстро — всего в течение 1-2 суток. А за счет широкой сети банка почти все расчеты осуществляется внутри одной структуры. Благодаря этому общая стоимость затрат, связанных со сделкой, будет снижена, а скорость выполнения операций станет высокой.

Существует и международный вид аккредитивов для компаний, являющихся экспортерами. Такая форма международных расчетов является одной из наиболее защищенных, кроме того, это выгодный инструмент финансирования международных торговых контактов.

Услуга предназначена для всех компаний, которые проводят финансовые экспортные операции в следующих сферах:

- продажа доли в компании (на международном уровне);

- продажа акций;

- экспорт продукции и услуг, результатов интеллектуальной работы.

Преимущества услуги для всех сторон сделки следующие:

- При проведении взаиморасчетов, согласно заключенным договорам, можно снижать риски.

- После оказания услуг, выполнения работ или отправки товара продавец будет уверен в том, что средства будут получены.

- Документы будут рассмотрены финансовыми экспертами согласно международным требованиям и стандартам.

- Обеспечение высокой юридической безопасности сделки.

- Есть возможность делать отсрочку платежа без повышения рисков.

Данная услуга предоставляется корпоративным клиентам Сбербанка при наличии у них расчетного и валютного счетов.

Тарифы

При совершении международных сделок стоимость аккредитива в Сбербанке соответствует банковским тарифам по операциям для таких расчетов.

Если идет речь о стоимости услуги, которая сопровождает сделки внутри страны, то она равна 0,5% от сделки (но не менее 2,5 тыс., и не выше 15 тыс. рублей). Услуга может предоставляться бесплатно, если речь идет о сделках между учреждениями, которые принимают участие в региональных и муниципальных социальных программах.

Как открыть аккредитив в Сбербанке

Если вы собираетесь открыть аккредитивный счет в «Сбербанке» при покупке квартиры или заключении любой другой сделки, не помешает оговорить, как именно протекает данная процедура. Внимательно ознакомьтесь с информацией, указанной ниже, и сможете принять правильное решение, даже если ситуация будет развиваться не по плану.

Адреса отделений, куда нужно обращаться

Хотя Сбербанк имеет крупнейшую сеть филиалов и представительств по стране, назначение отделений ощутимо разнится. Поэтому, чтобы не обивать пороги зря, убедитесь, что выбранный вами офис имеет полномочия для оказания таких услуг. Для этого:

- Переходим на сайт Сбербанка.

- Открываем раздел «Отделения и банкоматы», предварительно отключив блокировщики рекламы и защиту от отслеживания (иначе карта не будет отображаться).

- Указываем, физическое лицо будет участвовать в сделке или юридическое.

- Щелкаем по кнопке «+ Выбрать услуги», выбираем необходимые операции.

После нажатия на кнопку «Применить» на виртуальной кате отобразятся все профильные отделения, находящиеся в городе. Вам останется лишь выбрать ближайшее, после чего можно переходить к следующему шагу.

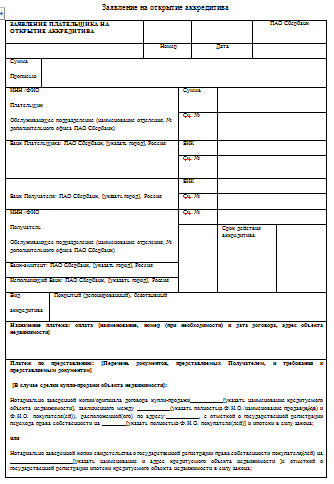

Процедура оформления

Чтобы сберегательный счет стал аккредитивным, нужно оформить его надлежащим образом. Для этого предоставляем в банк:

- Документы, удостоверяющие личности участников сделки (паспорта).

- Доверенность на открытие аккредитива (если вы действуете не от своего лица).

- Договор, на основании которого будет производиться движение денежных средств (договор о купле-продаже, об оказании услуги и т.п).

- Заявление на открытие аккредитива, оформленное по форме, установленной банком.

- Иные документы, которые может затребовать банк.

Если бумаги в порядке, оформление аккредитива производится в течение 20-30 минут.

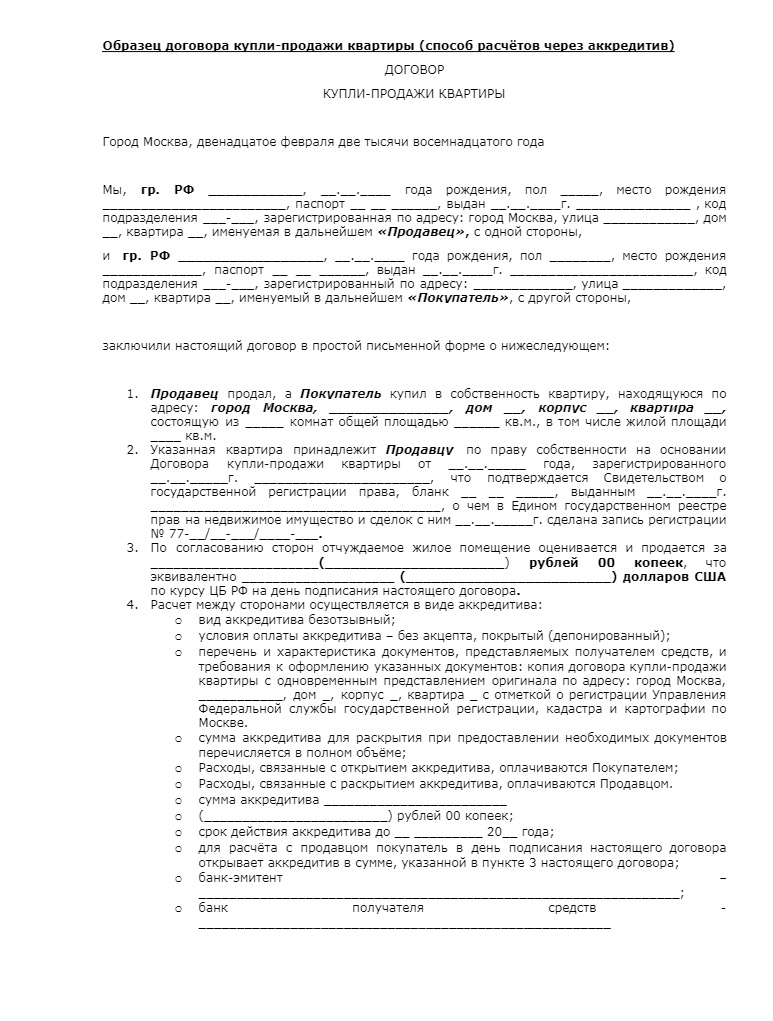

Образец договора купли-продажи с использованием аккредитива

Рекомендуем также ознакомиться с образцами и примерами заполнения других документов, которые выложены на сайте Сбербанка. Все они доступны в режиме «онлайн» и актуальны на дату обращения.

Как снять деньги с аккредитива Сбербанка

Когда расчеты между участниками сделки ведутся в наличной форме, для оплаты нужно, чтобы заказчик проверил соблюдение условий договора и остался доволен. При получении средств через «Сбербанк» эта процедура несколько усложняется:

- Первым делом исполнитель собирает документы, подтверждающие, что он выполнил свою часть обязательств вовремя и в полном объеме.

- Затем оформляет сопроводительное письмо, к которому прилагает оригиналы или нотариально заверенные копии собранных бумаг.

- Сбербанк РФ проводит проверку по факту обращения.

- Если проблем нет, деньги поступают на счет исполнителя, и он может распоряжаться ими по своему усмотрению.

Если выявлены нарушения, дальнейшая судьба финансов зависит от типа аккредитива. Или исполнитель устраняет нарушения (после чего получает свои деньги). Или заявитель пишет заявление на отказ от использования аккредитива, и тогда вся сумма (или ее часть, если до этого уже производились цикличные выплаты) возвращается ему.

Хотите оформить Аккредитив под сделку недвижимости, но столкнулись с непредвиденными трудностями? Рекомендуем обратиться непосредственно в службу поддержки Сбербанка, заполнив соответствующую форму обращения (предзаявку на оформление) на его официальном сайте.

Подробнее в видео:

Защитите свои деньги и интересы

В сделках с недвижимостью и любым дорогим имуществом

Удобные расчёты в рублях и валюте

В отделениях по всей стране

Быстро и выгодно

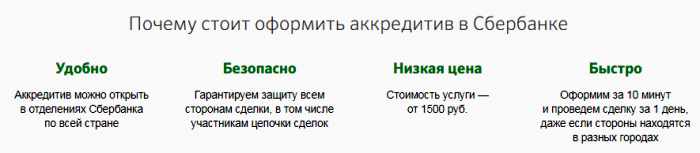

Время открытия аккредитива —10 мин. Стоимость от 1500 руб.

Аккредитив — услуга банка, которая помогает не беспокоиться об исходе крупной сделки. Сбербанк берет на себя ответственность за проведение расчетов по сделке: продавец уверен, что получит деньги, покупатель — что получит товар.

Аккредитив в Сбербанке для физических лиц

Аккредитив становится все более актуальным и востребованным среди физических лиц-клиентов Сбербанка, которые желают получить дополнительные гарантии и обезопасить сделку по покупке недвижимого имущества. В случае если сделка сорвалась, продавец не выполнил условия соглашения, возникли непредвиденные сложности с оформлением недвижимого имущества, средства покупателя остаются в полной безопасности – на сберегательном счете в Сбербанке и не будут перечислены несостоявшемуся продавцу.

Иногда физические лица обращаются в банк за аккредитивом, когда собрались купить определенную долю в бизнесе (уставном капитале). Сбербанк выступает гарантом не только в сделках, заключаемых между физическими лицами или между юридическими, но и в сделках, одной стороной которой выступает частное лицо, а с другой – юридическое.

Банк выступает гарантом сделки и защищает интересы обеих сторон:

- гарантирует выполнение обязательств продавцом согласно договору и относительно покупателя;

- гарантирует получение продавцом полной суммы от покупателя, оговоренной в соглашении.

Внимание! Внесение любых изменений в первоначальные условия договора, а также продление срока его действия возможно лишь при условии обоюдного согласия сторон.

Для того чтобы открыть банковский аккредитив, клиентам Сбербанка необходимо:

- Обратиться в одно из отделений Сбербанка.

- Открыть сберегательный счет.

- Перечислить на открытый счет необходимую сумму для проведения расчетов по сделке.

- Составить и подать заявление об открытии аккредитива.

Для обращения в Сбербанк по вопросам оформления аккредитива физическим лицам необходимо представить следующие документы:

- паспорт или документ, удостоверяющий личность клиента;

- заявление об открытии аккредитива;

- договор основания (купли-продажи, цессии, предоставления спектра услуг и др.).

Тарифы

Стоимость аккредитива для физ. лиц рассчитывается исходя из действующих тарифов Сбербанка, а именно:

- при купле-продаже объектов недвижимости (дачи, квартиры, земельного участка) стоимость услуги банка будет составлять всего 2 тысячи рублей;

- при продаже и покупке движимого ценного имущества между физическими лицами банк возьмет 0,2% от суммы совершаемой сделки, но не менее 1 тысячи рублей и не более 5 тысяч руб.;

- если сделка по покупке/продаже движимого имущества заключается между физическим и юридическим лицами, то стоимость аккредитива в Сбербанке будет равняться 0,5% от стоимости сделки, но не менее 2,5 тысяч руб. и не более 15 тыс. руб.

Сравнение с другими банковскими услугами

Часто сравнивают услугу по аккредитиву и предоставление банковской ячейки. Схожесть действительно есть – и там и там задействован определенный «накопитель», в первом случае в виде сберегательного счета, во втором – сейфа. И в этом случае преимущество все равно имеет аккредитив, так как использует безналичную форму расчета.

Использование обычных наличных расчетов без использования банковской ячейки и вовсе отнесем к операциям с максимальным риском. Но не менее рисковыми будут и операции с применением в расчетах платежных поручений. Ввиду отсутствия третьего промежуточного звена, гарантирующего исполнение операции, как покупатель, так и продавец, могут оказаться проигравшей стороной.

Можно сравнить данный вид аккредитива еще и с банковской гарантией. По сути это похожие операции, имеющие в основе страхование итогового результата. Однако при описанном выше аккредитиве пакет документов и вся процедура гораздо проще. К тому же банковские гарантии практически не используются в отношении операций с недвижимостью с участием физ.лиц.

Есть еще вариант, тоже имеющий общую составляющую в виде гарантии безопасности расчетов по договору. Это использование счета эскроу. По сути эта операция весьма похожа на аккредитив, но сегодня остается еще мало популярной, да и стоит дороже. Еще отметим, что такие счета сегодня активно используются по Договорам Долевого Участия для снятия рисков банкротства застройщика или срывов сроков окончания строительства.

Надеемся, что описанное подскажет вам наиболее надежный способ расчета при переходе прав собственности на движимое или недвижимое имущество.

Подробнее в видео:

Отличия от банковской ячейки

Аккредитив, как и банковская ячейка, представлен разновидностью банковской гарантии, но между данными услугами имеются определенные отличия. К ним относится:

- операции по аккредитиву выполняется в безналичном виде, поэтому не требуется тратить много времени и усилий на снятие наличных денег, их пересчет и проверку;

- на аккредитивный счет перечисляется сумма, равная цене недвижимости, поэтому не получится в договоре снизить стоимость объекта для уменьшения налоговой базы, что не всегда выгодно для продавца;

- если необходима банковская гарантия на достаточно длительный срок, то именно аккредитив считается выгодным за счет низкой стоимости по сравнению с ячейкой;

- деньги, располагающиеся на счете, считаются более защищенными по сравнению с хранением их в сейфе банка.

Сходством этих видов гарантий является то, что они могут применяться не только для покупки недвижимости, но и для совершения других сделок, где требуется гарантия.

Преимущества и подводные камни

Многие считают, что при покупке недвижимости аккредитив «Сбербанка» гарантированно оградит их от любых проблем, связанных со сделкой. Однако утверждение верно лишь частично. Чтобы понять, какими трудностями может обернуться решение об открытии аккредитивного счета, рассмотрим «плюсы» и «минусы» данной услуги.

Преимущества:

- Надежность. Сбербанк активно использует передовые методы защиты данных (в т.ч. передачу через блокчейн), а значит, поступившим на счет денежным средствам ничего не угрожает.

- Стабильность. История банка насчитывает не один десяток лет, сам он считается крупнейшим универсальным финансовым конгломератом РФ. А потому закрытие и отзыв лицензии в обозримом будущем ему точно не грозят.

- Простота. Все расчеты проводятся в безналичной форме, оформление аккредитива занимает около 20-30 минут. Деньги поступают на счет получателя в кратчайшие сроки.

- Гарантии. Схема расчетов выстроена таким образом, что мошеннические действия не возможны ни с одной из сторон. Если исполнитель честно выполнил условия договора, свои деньги он гарантированно получит. Если имело место нарушение, средства так же оперативно вернутся заказчику.

Недостатки:

- Высокий порог «Вхождения». Для перевода небольших сумм данная услуга недоступна.

- Дороговизна. 1,5 тыс. р. – минимальная стоимость открытия аккредитива. На практике эта сумма может вырасти в разы. Максимальный размер вознаграждения банка по отдельным видам сделок достигает 15 тыс. руб.

- Если оба участника сделки – резиденты РФ, нельзя оформить выплату в валюте, отличной от рубля. Даже если вы откроете долларовый аккредитивный счет, во время выплаты средства будут конвертированы по текущему курсу.

- Большая комиссия при заключении внешнеторговых сделок.

- Формализм. Если исполнитель выполнил обязательства в срок, однако в документы закралась ошибка, денег он не увидит, пока ее не устранит (даже если заказчик письменно готов подтвердить, что претензий не имеет).

Для конкретных примеров (в силу их специфики) возможны другие преимущества и недостатки, не упомянутые в данной статье. Поэтому, перед тем, проводить покупку квартиры через аккредитив «Сбербанка» дважды подумайте, выгоден ли он вам.

Можно ли изменить условия?

Допускается вносить определенные корректировки в условия соглашения, но для этого требуется подать в отделение Сбербанка соответствующее заявление.

Процедура выполняется в присутствии обоих участников сделки. Дополнительно вносимые изменения согласуются с учреждением. Обычно банк отрицательно относится к изменению условий договора, так как это может негативно сказаться на юридической чистоте сделки.

Если по разным причинам прекращается сделка, то составляется заявление от обоих участников на отказ от аккредитива. Причина отказа должна подтверждаться официальными документами, прикладываемыми к заявлению.

Что такое аккредитив при покупке недвижимости

Под термином «аккредитив» понимается банковская гарантия. По сути, Сбербанк принимает на себя ответственность за то, что все параметры сделки будут выполнены ее сторонами согласно договоренности. Кстати, договор о сделке является обязательным для оформления услуги – единственным основанием для аккредитива.

Аккредитив обеспечивает удобство сделки

Аккредитив обеспечивает удобство сделки

Сбербанк изучает договорные обязательства сторон. После этого покупатель квартиры производит открытие аккредитивного счета в Сбербанке и вносит на него сумму, которая должна отойти продавцу, плюс комиссию банка за услуги. Получить деньги с данного счета продавец недвижимого объекта сможет только после предоставления им доказательств отчуждения права собственности в пользу второй стороны сделки.

Услуга доступна как для обычных граждан, так и для юридических лиц. Более того, аккредитивный счет может быть открыт в случае, если сделка проводится между физическим и юридическим лицами.

Как происходит сделка по продаже квартиры через аккредитив

Сделка по продаже квартиры через аккредитив происходит по такому алгоритму:

- один из участников (чаще всего покупатель) предлагает другому аккредитивный метод расчетов;

- оговариваются условия – сроки проведения сделки и гарантий, перечень документов, по предъявлении которых продавец сможет получить средства с гарантийного счета и т.д.;

- все условия прописываются в договоре;

- покупатель заводит в банке сберегательный счет (можно использовать уже имеющийся депозит);

- покупатель пополняет счет на необходимую сумму;

- оформляется заявление на открытие аккредитива (в отделении Сбербанка или через его сайт);

- договор о гарантии передается продавцу.

После этого стороны выходят на сделку. Когда ее регистрация будет закончена, продавец обращается в отделение банка с договором на аккредитив и бумагами, подтверждающими выполнение им своих обязательств (чаще всего это выписка из ЕГРП с новым собственником). Банк проверяет подлинность всех представленных документов и правильность их оформления, после чего перечисляет сумму со счета продавцу.

Если вторая сторона сделки отказывается от аккредитивной системы расчетов, лучше подыскать другой вариант квартиры для покупки.

Что касается сроков – оформление договора занимает не более получаса. Для этого потребуются паспорта обеих сторон сделки и договор купли-продажи. Если собственников с любой из сторон планируется несколько, все они должны присутствовать при составлении документа. Данные каждого из них вносятся в договор. Завершение сделки проводится банком в течение рабочего дня.

Аккредитив отвечает за безопасность оформления сделки

Аккредитив отвечает за безопасность оформления сделки

Виды аккредитивов

Существуют разные категории банковских гарантий. К примеру, в Сбербанке можно оформить банковский аккредитив при покупке квартиры, выбрав одну из четырех категорий:

- безотзывный – закрыть счет можно только по согласию обеих сторон сделки;

- покрытый – банк вправе заморозить средства на аккредитивном счете до тех пор, пока продавец не выполнит положенные ему обязательства;

- непокрытый – банк списывает часть средств со счета в адрес продавца в момент предоставления им доказательств завершения сделки, а остаток переводится только после окончания срока гарантии;

- отзывной – покупатель может отозвать деньги с гарантийного счета (по согласованию с банком).

Перед тем, как открыть безотзывный аккредитив, и вообще, определяться с типом гарантии, покупателю необходимо согласовать условия с продавцом. Вид гарантии должен быть указан в основном договоре по сделке, наряду с прочими правилами проведения расчетов.

Отличие аккредитива от ячейки в банке

На первый взгляд, механизм действия аккредитива напоминает расчеты с применением сейфовой ячейки.

Но есть ряд существенных отличий:

- При расчете с помощью банковской гарантии нет необходимости снимать наличные деньги, дополнительно платить за их пересчет и проверку подлинности. Все операции производятся в безналичной форме.

- На аккредитивный счет нужно положить денежные средства в размере полной стоимости приобретаемой недвижимости. Занизить цену квартиры, чтобы избежать налогов, не получится.

- При оформлении на длительный срок стоимость аккредитива будет ниже, чем цена за пользование банковской ячейкой.

- Денежные средства, находящиеся на сберегательном счете, защищены более надежно, чем при размещении в сейфе.

Что касается сходства этих двух инструментов, оно выражается в том, что как аккредитив, так и сейфовая ячейка могут применяться не только для купли-продажи недвижимости, но и для любых сделок, в которых сторонам требуются дополнительные гарантии.

Банковская ячейка имеет ряд отличий от аккредитива

Банковская ячейка имеет ряд отличий от аккредитива

Расчеты через банковскую ячейку и по аккредитиву

А) После получения документов по аккредитиву (зарегистрированного договора и других, требующихся по условиям аккредитива) исполняющий банк проверяет соответствие представленных документов и их реквизитов условиям аккредитива. Проверка осуществляется на основании самих представленных документов, то есть осуществляется проверка по внешним признакам и путем их сличения, на предмет наличия противоречий. Срок проверки документов не должен превышать пяти рабочих дней, следующих за днем получения документов.

В настоящий статье мы остановимся подробно и определим достоинства и недостатки указанных способов оплаты при расчетах между продавцом и покупателем по договору купли-продажи квартиры, а также рассмотрим порядок действий участников сделки с их использованием и расскажем, что такое аккредитив. Необходимо отметить, что применение расчетов по аккредитиву затруднительны и зачастую невозможны при совершении так называемых «альтернативных сделок» .

Как покупать товары в рассрочку?

Чтобы воспользоваться рассрочкой, необходимо активировать её в личном кабинете или в мобильном приложении. Это следует сделать до проведения оплаты товара или услуги.

В первую очередь клиент должен уточнить, действует ли данная программа в том магазине, где запланирована покупка. С актуальными предложениями можно ознакомиться следующим образом:

- через приложение — в разделе «Ещё» последовательно выбрать строки «Бонусы» / «Спецпредложения» / «Рассрочка»;

- через интернет-банкинг — зайти в раздел «Бонусы» и выбрать опцию «Рассрочки».

В указанном разделе представлены названия торговых точек, возможные сроки возврата рассрочки, а также минимальная и максимальная сумма расходной транзакции. Определившись с выбором магазина, необходимо:

- Кликнуть по спецпредложению в разделе «Рассрочки».

- Нажать на кнопку «Активировать» и выбрать желаемый период рассрочки.

- Оплатить покупку с кредитной карты на сумму не менее 100 рублей.

Рекомендуется внимательно читать условия предоставления рассрочки. В некоторых случаях данная опция может быть активирована только при оплате товаров через сайт партнёра, а при совершении покупки в магазине оформить её в рассрочку уже не удастся.

Активировать услугу после проведения платежа можно только в том случае, если операция ещё не обработана банком (такие транзакции в личном кабинете отмечены иконкой часов). Обычно перечисление средств на счёт продавца занимает не более 3-5 дней, поэтому после оплаты покупки необходимо в кратчайшие сроки обратиться в службу поддержки Тинькофф. Рассмотрение такого запроса займёт ещё около 5 дней. Если в результате подтвердится, что все условия магазина-партнёра были выполнены клиентом, то данная операция перейдёт в категорию рассрочек.

Если же клиент не успеет своевременно подключить опцию оплаты в рассрочку, то при погашении задолженности будут действовать стандартные условия. По истечении льготного периода (до 55 дней) банк начислит проценты согласно установленному тарифу.

Виды аккредитива

Сбербанк предлагает своим клиентам большое количество различных услуг, причем даже аккредитив представлен в нескольких разновидностях. Поэтому каждый клиент самостоятельно выбирает, какая именно банковская гарантия будет использоваться:

- безотзывная, по которой закрыть счет разрешается исключительно при наличии согласия от обоих участников сделки;

- покрытая, заключающаяся в том, что банк замораживает средства на счету до того момента, пока не будут выполнены обязательства продавцом недвижимости;

- непокрытая, предполагающая, что часть денег со счета списывается банком для передачи продавцу при наличии доказательств завершения сделки, а вот оставшиеся деньги переводятся после того, как закончится срок гарантии;

- отзывная, по которой может покупатель забрать деньги со счета, если получено согласие на этот процесс от банка.

Перед выбором конкретного аккредитива важно обговорить все условия с продавцом недвижимости. Обычно непосредственно в договоре купли-продажи указывается, какой именно аккредитив Сбербанка используется

Аккредитив от Сбербанка – что это такое

Аккредитив – это услуга, предоставляющая весь процесс купли-продажи под контроль Сбербанка. Она обеспечивает безопасное и надежное выполнение всех пунктов сделки.

Случаи, при которых аккредитив наиболее выгоден:

- cделки с недвижимостью – покупка, продажа, а также ипотечное кредитование;

- сделки cобменом недвижимого имущества;

- сделки, связанные с покупкой или продажей драгоценностей, транспорта, ценных бумаг, бизнеса и т.д.;

- оплата дорогостоящих услуг.

Принцип работы сторон, заключающих договор на аккредитив в Сбербанке:

- Специалист составляет договор, в котором проговариваются все условия его выполнения, права сторон, предмет договора, а также его стоимость.

- Договор подписывают продавец и покупатель в письменной форме, также это могут сделать их официальные представители.

- Покупатель производит оплату товара на созданный аккредитивный счет в Сбербанке в размере той суммы, которая прописана в договоре.

- Продавец совершает прописанные в договоре обязательства перед покупателем, после чего Сбербанк передает деньги продавцу.

Данная услуга, чаще всего, пользуется спросом у физических и юридических лиц, которым необходимо провести сделку с недвижимостью. В подобных сделках говорится о значительной сумме выплаты, поэтому для надежности и уверенности друг в друге, обе стороны сделки пользуются услугой аккредитива.

Если одна их сторон не выполняет свои обязательства, согласно подписанному договору, Сбербанк возвращает перечисленные ранее денежные средства своему правообладателю. Если все пункты договора соблюдены, покупатель получает товар в обговоренном виде, то Сбербанк перечисляет денежные средства на банковский счет продавца.

Что лучше аккредитив или банковская ячейка

- для использования ячейки клиенту банка необходимо подготовить необходимую сумму наличными, которую кассир должен будет пересчитать и проверить покупюрно. Удобство аккредитива в безналичном способе расчета, позволяющем существенно сэкономить время обеих сторон;

- безналичный расчет является и преимуществом, и недостатком. Покупатель перечисляет на счет ту сумму, которая полностью покроет стоимость покупки, оговоренную изначально. Это исключает возможность документально снизить стоимость объекта недвижимости, для изменения суммы для налогового отчета;

- аккредитив оптимален для обеспечения долгосрочных гарантий в силу меньшей стоимости обслуживания продукта;

- размещение денег безналичным способом на банковском счете повышает их защищенность и позволяет использовать в качестве гарантии при совершении сделок различного характера.