Кредитный договор сбербанка: условия для физических лиц + образец заявления на расторжение

Содержание:

Возможные варианты

Задача предварительного соглашения состоит в том, чтобы гарантировать в будущем выполнение всех договорённостей. Однако, если документ ничем не подкреплён, он мало что значит: каждый из участвующих в сделке может разорвать её в одностороннем порядке. Поэтому почти всегда Покупатель совершает предоплату в виде аванса или задатка.

С задатком

Смысл задатка определён в п. 1 ст. 380 ГК РФ. В ней говорится, что задаток — это некоторая денежная сумма, которую Покупатель перечисляет Продавцу в счёт причитающегося с него по договору платежа. Что является доказательством заключения соглашения и гарантирует его исполнение. К тому же, задаток — надёжная страховка для участников сделки купли-продажи квартиры:

- если Покупатель передумает совершать сделку, то задаток остаётся у Продавца;

- если передумает Продавец, то Покупателю вернётся двойная сумма задатка;

- если в расторжении соглашения не виновата ни одна из сторон, то размер вернувшегося задатка останется прежним (ст. 381 ГК РФ).

О размере предоплаты стороны договариваются. она не должна превышать десяти процентов стоимости сделки, но «по умолчанию» — минимальна: если договор будет расторгнут, с деньгами кому-то придётся расстаться.

При получении суммы, Продавец оставляет Покупателю расписку, которая оформляется от руки

Важно, чтобы предварялась расписка словом «задаток» — не «аванс».

- Скачать бланк предварительного договора купли-продажи недвижимости с задатком

- Скачать образец предварительного договора купли-продажи квартиры с задатком

С авансом

Чёткой формулировки аванса в Гражданском законодательстве нетст. 380 ГК РФ

Случается, что даже если в предварительном документе вносимые суммы обозначены как задаток, суды признают эти пункты недействительными (предварительный — ещё не вступивший в действие, значит, не порождающий денежных обязательств акт). Выход — заключать два договора: отдельно предварительный и отдельно договор задатка.

- Скачать бланк предварительного договора купли-продажи квартиры с авансом

- Скачать образец предварительного договора купли-продажи квартиры с авансом

В чем различие?

Задаток и аванс часто путают, так как и тот, и другой являются предоплатой. Однако между ними существуют различия, самое главное из которых — различие в неисполнении обязательств:

- аванс не является гарантом исполнения обязательств по договору, любой из участников может отказаться от сделки;

- аванс всегда будет возвращён Покупателю, независимо от того, кто является инициатором разрыва;

- всегда возвращается в полном объёме;

- в отличие от задатка, имеет лишь одно значение — платёжное (у задатка множество функций: платёжная, доказательная, обеспечительная, гарантирующая).

Вывод. Если у Продавца всё готово к продаже: нужные документы собраны, все прописанные в квартире будут вовремя оттуда выписаны и собственник точно знает, что не передумает — есть смысл взять задаток. Если есть опасения, что к нужному сроку все условия выполнить будет невозможно, в договоре лучше указать аванс. Захочет ли Покупатель терять время, ожидая квартиры?

Есть для Продавца ещё аргументы в пользу аванса. Его можно внести в договор вместе со штрафными санкциями.

- Когда Покупатель беспричинно откажется от сделки, аванс останется у Продавца в качестве штрафа.

- Если Продавец передумает передать квартиру, то он просто вернёт аванс Покупателю.

Кроме того, в случае альтернативных сделок (одновременная продажа одной квартиры и покупка другой) или цепочек (несколько альтернатив, увязанных в одну сделку), Продавцу предусмотрительней было бы принять аванс. Так как, здесь риск срыва сделки гораздо больше, чем при простой продаже.

Без задатка

Аванс и задаток не являются обязательным условием предварительного договора

Покупатель же, если в установленный срок сделка не состоится, через суд принудит Продавца на совершение продажи и взыщет с последнего судебные расходы.

- Скачать бланк договора купли-продажи квартиры без задатка

- Скачать образец договора купли-продажи квартиры без задатка

Предварительный — не значит ориентировочный, то есть ненадёжный. Предварительный — просто отсроченный и при этом — обязательный к исполнению. К составлению этого документа следует подходить ответственно, так как предварительный договор купли продажи является одним из базовых документов, на основе которого будет строиться сделка.

Расторжение кредитного договора

Любой кредитный договор может быть расторгнут по инициативе банка либо по инициативе заемщика.

Для заемщика это становится актуальным, если в силу обстоятельств он не может выполнять свои обязательства, а штрафы и пени продолжают расти. Чтобы остановить этот снежный ком, заемщики занимаются расторжением договора кредитования. На практике сделать это крайне сложно.

Действует 2 схемы расторжения договора кредитования:

- В судебном порядке.

- По соглашению сторон.

А также существует вариант, при котором расторгать кредитный договор не нужно: можно вернуть всю сумму кредита в течение двух недель с даты его получения, заплатив только проценты за эти дни.

Расторжение договора невыгодно банку, так как он либо получит меньшую сумму, либо, вообще, потеряет средства. И помните, что подача такого заявления прерывает срок давности по кредитным обязательствам.

Как расторгнуть договор

Уведомлять банк о намерении расторгнуть договор имеет смысл только тогда, когда вы понимаете, что готовы сделать это в судебном порядке.

В этом случае следует выполнить несколько шагов:

- Написать в банк заявление о расторжении договора. Его лучше принести лично либо отправить через Почту России заказным письмом с уведомлением о вручении. Наличие заявления подтверждает, что вы пытались договориться с кредитным учреждением.

- Соберите всю документацию, которая может использоваться в качестве доказательства вашей тяжелой финансовой ситуации (запись в трудовой о сокращении с работы, справка о болезни и так далее).

- Займитесь подготовкой искового заявления. Сделать это самому можно, но сложно. Поэтому лучше прибегнуть к помощи профессионала.

- Приложите к заявлению все документы, включая кредитный договор и квитанцию об оплате госпошлины.

- Подайте заявление в суд.

Исковое заявление можно подать по месту нахождения ответчика либо по территориальной подсудности, прописанной в договоре. Предсказать, как закончится судебный процесс, довольно сложно. Поэтому в большинстве случаев заемщики привлекают опытных юристов.

Заявление о расторжении кредитного договора

До обращения в суд и подачи иска о расторжении договора необходимо составить письменное заявление на имя руководителя кредитного учреждения.

В тексте нужно указать следующее:

- Вашу фамилию, имя, отчество.

- Номер и дату заключения кредитного соглашения.

- Обоснование для расторжения договора: причина должна быть веской.

- Ссылку на пункт договора, в котором указана возможность расторжения.

Следует убедиться, что ваше заявление получено адресатом. Если приносите его лично, убедитесь, что оно зарегистрировано и получило входящий номер. Дождитесь официального ответа кредитной организации. Если же ответ не поступит, придется обращаться в судебные органы.

С образцом искового заявления можно ознакомиться ниже:

Досрочное расторжение кредитного договора

Кредитный договор может быть расторгнут досрочно по согласию обеих сторон, по инициативе банковской организации, а также заемщика.

Вы, как заемщик, можете потребовать расторгнуть договор в судебном порядке, если:

- Банковская организация единолично, в нарушение законодательства, повысила процентную ставку.

- По договору безосновательно начислены пени и штрафы.

- Задолженность списывается с нарушением очередности платежей.

Кредитное учреждение требует расторжения кредитного договора чаще всего в следующих случаях:

- Вы злостно нарушаете условия договора (уклоняетесь от оплаты без обоснованной причины).

- Вы сменили контактный номер либо место проживания, не уведомив об этом кредитора (если данный пункт в договоре прописан).

Самым распространенным является первый случай. О начале процедуры расторжения кредитор вас уведомит. А также в отношении вас будет выставлено требование о полном досрочном погашении кредита.

Если анализировать судебную практику, то можно отметить, что суд крайне редко расторгает договор кредитования по инициативе заемщика. Позиция суда обычно такова: до подписания договора кредитования все возможные риски вы должны были предвидеть или хотя бы проанализировать. Даже если вас уволили с работы, это не повод игнорировать свои обязательства, тем более, если вы уволились по собственному желанию.

Какие программы доступны в Сбербанке?

Клиентам предлагается несколько различных программ кредитования со следующими условиями:

- Ипотека с государственной поддержкой:

- доступная сумма – от 300 тыс. руб. до 3 и 8 млн. руб.;

- кредитная ставка – от 11,4%;

- первоначальный взнос – от 20% всей величины кредита;

- срок кредитования – от 12 месяцев до 30 лет;

- особенности программы – деньги можно получить как на готовое, так и на строящееся жилье.

- Приобретение готового жилья:

- доступная сумма – от 300 тыс. руб.;

- кредитная ставка – от 12,5%;

- первоначальный взнос – от 20%;

- срок кредитования – до 30 лет;

- особенности программы – кредит можно оформить только ту на квартиру или ее часть, которая находится на вторичном рынке жилья.

- Приобретение строящегося жилья:

- доступная сумма – от 300 тыс. руб. до 8 и 15 млн. руб.;

- кредитная ставка – от 13% до 14% (зависит от срока кредитования и величины первоначального взноса);

- первоначальный взнос – от 15%;

- срок кредитования – до 30 лет;

- особенности программы – полученные деньги можно инвестировать в строительство нового жилья.

- Ипотека плюс материнский капитал:

- доступная сумма – от 300 тыс. руб.;

- кредитная ставка – от 12,5%;

- первоначальный взнос – от 20%;

- срок кредитования – до 30 лет;

- особенности программы – использовать материнский капитал можно для оплаты первоначального взноса (или его части) по программам для строящегося или уже готового жилья.

- Военная ипотека:

- доступная сумма – до 1,9 млн. руб.;

- кредитная ставка – 12,5%;

- срок кредитования – до 15 лет;

- особенности программы – кредит предоставляется военнослужащим, которые могут претендовать на его получение в соответствии с законодательством.

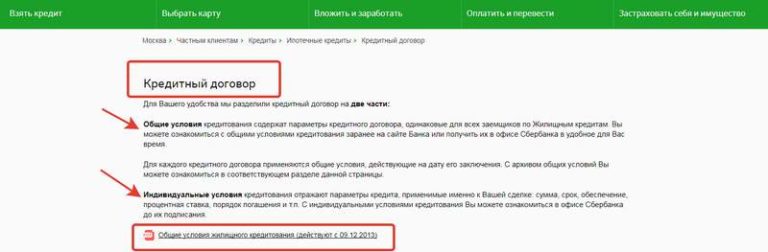

Кем составляется?

Кредитный договор составляется юристами банка без участия заемщика. Если у клиента есть свои предложения по поводу корректировки текста, то скажем честно – они вряд ли будут учтены, так как условия диктует кредитор. За основу берутся Общие условия предоставления кредитов Сбербанка РФ, а также типовые договора, нормы законодательства (в частности ГК РФ, закона «О государственной регистрации недвижимости» и пр.).

Условия в документе стандартные для всех заемщиков и не меняются, если речь не идет о величине ставки, комиссии, штрафных санкций, которые могут быть установлены исходя из кредитной истории заемщика и оценки его платежеспособности банком.

Чтобы решить свою проблему обращайтесь в онлайн чат к нашему юристу. #Будьтедома и здоровья вам!

Задать вопрос

На что обратить внимание в тексте

В договоре важен каждый пункт и стоит потратить некоторое время на знакомство с ним. Если возникают какие-либо вопросы, то их необходимо уточнить еще до подписания бумаг. Это позволит исключить спорных моментов и других проблем в будущем.

Договор по кредитной карте Сбербанка содержит также ряд моментов, которым надо уделить особое внимание. Большинство из них присутствуют в индивидуальных условиях договора, но встречаются они в других частях

Особое внимание в тексте договора надо уделять следующим моментам:

- Ставка. От нее напрямую зависит переплата при выходе за пределы льготного периода или снятии наличных. В Сбербанке она фиксированная. Но в других банках иногда описывается порядок определения плавающей ставки, например, в зависимости от различных индексов.

- Валюта кредита. Сбербанк договоры по кредитным картам в настоящее время заключает исключительно в рублях. В прошлом встречались кредитки в долларах, евро. Они были доступны обычно только премиальным клиентам.

- Размер штрафных санкций. За каждый день просрочки банк начисляет неустойку. Порядок определения ее размеров следует обязательно знать, даже если нарушать условия договора и задерживать оплату никогда не планируется. Никто не может быть застрахован от различных форс-мажорных ситуаций.

- Правила льготного периода. Он длится для всех кредитных карт Сбербанка до 50 дней и распространяется только на покупки. Но если задолженность клиент не успевает погасить до конца него, то Сбербанк начислит проценты с даты проведения операции.

- Правила конвертации при проведении операций в валюте. При совершении операций в иностранной валюте банк блокирует сумму по курсу на текущий момент. Но списание пройдет позднее (через 2-3 дня), за это время курс может измениться. В результате часть средств может вернуться на счет или с клиента будут удержаны дополнительные деньги. Договор устанавливает, что держатель не может предъявлять претензии по поводу этой курсовой разницы.

- Возможность уступки банком прав при просрочке. Клиент может в договоре запретить кредитной организации уступать свои права по договору. Об этом достаточно сообщить специалисту Сбербанка до подготовки документов. Но обычно этот момент никто не уточняет и банк получать право продать долг при просрочке.

- Порядок погашения задолженности. Клиент должен вносить при наличии долга ежемесячно сумму не меньше минимального размера платежа. Порядок его определения также фиксируется в договоре. При этом внести больше никто не запрещает в любой момент. Штрафов и комиссий за такие операции нет.

- Обязанность заемщика приобретать другие услуги. По договору со Сбербанком клиент не обязан подключать страховую защиту к кредитной карте или другие опции. Но банк имеет право их предложить. Отказ от дополнительных услуг не ведет к изменению условий по кредитке или отказу в ее выдаче.

Подводные камни ипотечного кредитования в СБ РФ

Оформляя ипотеку в Сбербанке РФ, нужно в первую очередь обратить внимание на санкции в случае просрочки и невозвращения займа в установленные сроки. Если кредит гаситься не будет, то банку придется обращаться в суд и взыскивать задолженность в принудительном порядке через судебных приставов

Все судебные и другие расходы в этом случае должен будет компенсировать заемщик.

Стоит обратить внимание на следующие пункты:

- размер неустойки за просрочку платежей;

- условия досрочного возврата кредита;

- действия банка в случае длительной просрочки (например, 3-4 месяца);

- условия возврата кредита, если сделки купли-продажи сорвется;

- право заемщика сдавать купленную квартиру в аренду, регистрировать в ней детей;

- возможность передачи кредитного дела коллекторским компаниям (в случае просрочки платежей).

Ипотека может обернуться кабальным обязательством, если оформить ее на длительный срок, не продумав, как она будет погашаться в случае изменения доходов или состава семьи. Заемщик должен иметь возможность без всяких комиссий «закрыть» кредит в любое время, а также продать квартиру самостоятельно (с согласия банка), если у него нет возможности оплачивать платежи.

Важно! Любой ипотечный договор оборачивается крупной переплатой. Чтобы минимизировать денежные потери старайтесь гасить платежи досрочно и оформлять заем на короткие сроки (например, до 3-5 лет)

На что следует обратить особое внимание?

Одна из самых главных опасностей для заемщика это неожиданное требование банка досрочно вернуть кредит в полном размере.

Все пункты, касающиеся этой темы нужно внимательно изучить. Есть они и в документах Сбербанка РФ – ведь это главная гарантия для кредитора в случае, если попадется неплатежеспособный заемщик.

Сбербанк РФ может потребовать вернуть кредит в случаях:

- просрочки по кредиту (причем даже однократной);

- отказа в проверки состояния залога (квартиры);

- отсутствии страховки жилья;

- расторжения договора купли-продажи квартиры;

- неисполнения других обязательств по договору.

При подписании кредитного соглашения нужно обратить также внимание на пункты, касающиеся сроков перевода кредита на счет, возможности снижения либо повышения процентной ставки и использования сумм материнского капитала. Обратите также внимание на размер неустойки за просрочку по кредиту и посчитайте, сколько может составить штраф, если задержать платеж хотя бы на месяц

Учтите, что банк легко может избавиться от проблемного кредита продав его другому банку или коллекторам (об этом делается отметка в соглашении). Это может обернуться большими проблемами для клиента

Обратите также внимание на размер неустойки за просрочку по кредиту и посчитайте, сколько может составить штраф, если задержать платеж хотя бы на месяц. Учтите, что банк легко может избавиться от проблемного кредита продав его другому банку или коллекторам (об этом делается отметка в соглашении)

Это может обернуться большими проблемами для клиента.

Представитель банка может в любое время прийти к заемщику, чтобы проверить состояние квартиры, которая находится в залоге до полного погашения задолженности. Ежегодно придется также оплачивать страховку недвижимости от основных рисков (пожара, затопления и пр.), чтобы обеспечить сохранность залога.

Чтобы решить свою проблему обращайтесь в онлайн чат к нашему юристу. #Будьтедома и здоровья вам!

Задать вопрос

Особенности дистанционного оформления кредита

Чтобы оформить заявку, не требуется посещать офис Сбербанка. В случае ее одобрения заемные средства начисляются на карту. Это означает, что деньги вы не сможете получить наличными.

Одна из главных особенностей такой формы предоставления кредита — доступность. Клиент может получить деньги в любом городе. Подать заявку вы можете круглосуточно, но менеджеры рассмотрят ее только в свое рабочее время.

Обратите внимание! Вне зависимости от того, какое решение принято по кредиту, вы получите ответ от представителя банка по телефону или через СМС. Если заявка одобрена, клиенту нужно прийти в отделение с документами, чтобы оформить договор.

Особенности кредитного договора Сбербанка

Сбербанк руководствуется достаточно лояльными требованиями к претендентам на получение ссуды. Для заключения договора нужно иметь удовлетворительный уровень заработной платы и неплохую долговую историю. Договорное обслуживание может протекать длительное время, так как максимальный возраст заемщиков поднят до 65-75 лет.

Берёте ли вы кредиты?

Да, это нормально 26.9%

Только в крайнем случае 23.52%

Приходилось, но больше не буду 18.41%

Нет, никогда не брал 31.17%

Проголосовало: 1450

Разновидности:

- Кредитный договор по потребительскому займу.

- По жилищному займу: ипотека, бесцелевой залоговый кредит.

- По выпуску и обслуживанию кредиток.

Сбербанк предлагает для активно пользующейся его услугами клиентуры особые условия. «Зарплатники» могут кредитоваться в более упрощенном формате. Они выступают привилегированной для совершения сделки категорией, и пакет документов, участвующий для подписания договора, для них упрощается.

Права и обязанности заемщика по договору

Обе стороны (в том числе все заемщики, участвующие в сделке) имеют конкретный перечень прав и обязанностей, что определяется внутрисистемными правилами и на уровне законодательства (ст. 819 ГК). Для банка должен быть обеспечен своевременный возврат долга с процентами и другими выплатами за счет заемщика (а также созаемщиков и поручителей).

Другие обязательства:

- Поддерживать материальное положение, необходимое для закрытия долга.

- Нести ответственность за свое имущество (его реализация при необходимости закрыть долг).

- Предоставлять замену гарантийного обеспечения в случае утраты изначального (залог, поручительство).

- При неисполнении обязательств в должном объеме выполнять требования Сбербанка по возврату всех долговых сумм в досрочном порядке.

- Не уступать свои права и обязанности третьим лицам без ведома Сбербанка.

Основным правом заемщика выступает возможность пользования заемными средствами. Остальные гарантии вытекают из обязанностей, возлагаемых на кредитодателя. Требования сверх этого недопустимы

Обязательства считаются исполненными при полном возврате причитающейся банку суммы (не важно, в день конечной даты или до нее)

За неисполнение обязательств должника сначала ждут штрафные санкции от банка, а затем уже от судебной системы в пользу банковской организации. Договор всегда содержит информацию по начислению пени из-за просрочек по платежам. Вынесение резолюции судебной инстанцией при этом регулируется законодательством.

Права и обязанности Сбербанка по договору

Наряду с вопросами относительно должника статья 819 ГК включает в себя права и обязанности кредитора. Сбербанк должен предоставить заемные средства в определенном размере и на принятых условиях. Далее он обязан придерживаться того порядка обслуживания, который прописан в документе.

Обязанности:

- Производить перечисление денежных средств со счета (при платежном поручении банку) с учетом установленных дат и в нужном цифровом значении.

- Осуществлять информационное сопровождение клиента о наличии просрочки по оплатам и необходимости их свершения в определенном размере.

- Проводить ситуативное информирование по запросу заемщика о текущем графике платежей: суммарный остаток, объем единичных будущих платежей и их даты.

Права:

- В одностороннем порядке изменять индекс ставки в сторону снижения.

- Самостоятельно снижать величину неустойки по просрочкам.

- Требовать досрочный возврат долга, процентов и пени (при их наличии).

- В ситуации с просрочкой требовать проведение дальнейших оплат для погашения по определенной очередности: просроченные проценты, просроченная задолженность, неустойка и т.д.

- Поручать третьим лицам совершение действий, способствующих погашению кредита должником (при оставлении прав на его ведение у себя), при этом предоставляя им договорные сведения.

- Уступать полностью права и обязанности.

Два последних пункта подразумевают пользование услугами коллекторских агентств для закрытия задолженности. Стоит понимать, что подобные организации работают на легальной и нелегальной основе. Сбербанк как известное кредитно-финансовое учреждение не станет обращаться за услугами к неаккредитованным коллекторам.

Суть договора ипотеки

Договор ипотечного кредитования в Сбербанке – это банковский документ, который в письменном виде определяет правовые и финансовые взаимоотношения между заемщиком и Сбербанком. Он является основанием приобретения объекта недвижимости.

Типовой договор содержит в себе информацию и утверждения, которые не противоречат действующему законодательству.

При составлении договора Сбербанк руководствуется нормами таких государственных документов:

- Гражданский кодекс РФ.

- Жилищный кодекс РФ.

- Федеральный Закон «О государственной регистрации недвижимого имущества и сделок, осуществляемых с недвижимыми объектами».

- Федеральный Закон «Об условиях предоставления ипотеки».

Изучив образец типового договора на ипотечное кредитование в Сбербанке за 2021 год, можно заметить, что он не изменился с 2020 и как многие банковские документы, договор начинается с определения каждой из сторон, а также определения типа договора.

На официальном сайте банка размещена вся основная информация, касающаяся оформления кредитного договора по ипотеке.

Далее документ делится на 11 пунктов:

- Предмет договора – полностью описывается недвижимость, на которую заемщик оформляет ипотеку (тип недвижимости, ее адрес, метраж и состояние).

- Пункт о гарантиях продавца недвижимости. Согласно его продавец гарантирует, что квартира или дом находится в его законном владении до момента заключения сделки. Данный пункт, в обязательном порядке, подтверждается официальным документом (справкой), выданным уполномоченным органом.

- Определение порядка передачи недвижимости, участвующей в ипотеке, происходит в третьем пункте типового договора.

- Пункт, который детально описывает те обязательства, залогом выполнения которых выступает залоговая недвижимость.

- Пятым пунктом определяется весь порядок взаиморасчётов между сторонами.

- Самая массивная часть любого договора – описание прав и обязанностей сторон.

- В этом пункте обозначены действия, которые последуют за нарушением предыдущего пункта – то есть, определена ответственность каждого фигуранта.

- Дополнительные условия, на которые очень часто не обращают внимания многие при подписании договоров, но в данном пункте предоставлена такая важная информация, как процедура взыскания просроченной задолженности и будущие действия над недвижимостью, в случае нарушения условий ипотеки.

- Сроки договора. Обычно заполненный документ является заключенным с момента его регистрации на государственном уровне.

- Заключительные условия – информация о том, каким образом могут поменяться условия договора и об уведомлении об этом заемщика, а также о количестве экземпляров документа.

- Прописываются все юридические данные сторон соглашения.

Порядок покупки квартиры в ипотеку на вторичном рынке через Сбербанк

Приобретение жилья на вторичном рынке практически идентично тому, как покупается квартира в новостройке. Разве что предложений тут значительно больше, да и продавцы бывают очень разными: с кем-то можно будет очень легко и просто договориться, а другой будет затягивать, не предоставлять документы и так далее. Если рассматривать ситуацию с этой точки зрения, то покупка квартиры в новостройке проходит в разы быстрее и проще (чаще всего).

Порядок действий

Последовательность действий для покупки квартиры в ипотеку на вторичном рынке через Сбербанк:

- Найти подходящую квартиру и ее продавца.

- Обсудить условия сделки с учетом того, что для оплаты будут использоваться заемные средства.

- Совместно с представителем банка и продавцом составить предварительный договор купли-продажи.

- Выбрать подходящий банковский продукт и подать заявку на кредит.

- Дождаться решения Сбербанка.

- Подписать все документы.

- Перерегистрировать право собственности.

- Оформить квартиру в залог.

Документы

Как уже было сказано выше, от покупателя нужен только паспорт и документы, которые нужны для оформления кредита. От покупателя нужно затребовать:

- Паспорт продавца.

- Техпаспорт на квартиру.

- Выписка из ЕГРН.

- Правоустанавливающие документы. Например, договор купли-продажи, приватизации, дарения и так далее.

- Выписка из домовой книги.

- Справка из управляющей компании о наличии или отсутствии долгов.

В данном случае не стоит рассчитывать на то, что этим вместо клиента будет заниматься Сбербанк. Какую-то опосредованную помощь он может оказать (например, дать перечень бумаг, которые нужны), однако напрямую, вместо покупателя, общаться с продавцом представителя финансовой организации не будут.

Каждый из перечисленных документов требуется с определенной целью. При помощи паспорта и правоустанавливающих документов можно проверить, действительно ли данный клиент является собственником этого жилья. Кроме того, правоустанавливающие документы иногда показывают на возможные проблемы.

Пример: Если это договор приватизации, то есть вероятность, что в квартире имеет право пожизненно проживать какой-то человек, о чем продавец может «забыть».

Выписка из ЕГРН показывает собственника жилья и дает понимание об отсутствии или наличии каких-то обременений. Техпаспорт нужен для того, чтобы выявить возможную незаконную перепланировку, а выписка из домовой книги показывает прописанных в квартире лиц, что также может указывать на проблему.

Пример: Если в квартире прописан несовершеннолетний, его обязательно нужно выписать в другое жилье до окончания сделки. А для этого требуется разрешение от органов опеки (еще один дополнительный документ). В противном случае покупатель никак не сможет выписать несовершеннолетнего.

Справка из управляющей компании указывает на наличие или отсутствие долгов по коммунальным платежам. Формально, платить их все равно будет предыдущий собственник (такова судебная практика), однако у покупателя все равно могут возникать проблемы, типа необоснованных требований со стороны управляющей компании.

В данном случае нужно учитывать тот факт, что предварительный и основной договор, с точки зрения Сбербанка (который, собственно, и требует заключения предварительного договора) будут практически идентичными. Примерное содержание таких документов:

- Данные сторон.

- Условия сделки.

- Информация о квартире.

- Порядок расчета.

- Стоимость жилья (включая сюда как первоначальный взнос, так и остаток суммы).

- Условия расторжения договора.

- Дата и подписи.

Когда при жилищном займе требуется брачный договор

Почему банки требует заключения брачного договора (БД) на ипотечную квартиру? Позиция кредитора объясняется тем, что данный контракт регулирует правовые отношения мужа и жены.

Когда речь идет о залоговом имуществе, крайне важно точное определение степени ответственности каждого участника соглашения. Например, если кредит за жилплощадь выплачивала только жена, но после расторжения брака (развода) на нее заявляет свои права муж или супруги решили разделить недвижимость после прекращения семейного союза

В этих и других ситуациях финансовые риски банка увеличиваются, потому что порядок выплаты долга становится неопределенным.

Ситуации, когда необходимо составление брачного договора на ипотечную квартиру разнообразны, но можно выделить несколько типичных случаев, когда наличие подобного документа банк считает ключевым фактором принятия решения по заявке. Они следующие:

- Неравный объем доходов мужа и жены. В подобном случае заключение брачного контракта позволяет возложить ответственность по оплате долга на одного из супруга, а также способствует защите его интересов, если семейные узы будут расторгнуты.

- Наличие просрочек по имеющимся долгам у одного из заемщиков. В подобном случае банк крайне неохотно выдает совместный заем, даже если у второго супруга идеальное состояние счетов и нет ни одного нарекания по погашению кредитов. А заключенный заемщиками между собой контракт разделяет их права и обязанности сторон, что снижает финансовые риски кредитора.

- Нежелание одного из заемщиков оформлять заем. Не всегда решение о покупке жилплощади в долг является совместным решением. В такой ситуации заключенная договоренность также разделяет права и обязанности сторон, что позволяет кредитору оформить заем, потому что обязанность по его погашению ложится только на того супруга, который хочет его получить.

- Отсутствие возможности подтвердить доход. Даже если один из заемщиков хорошо зарабатывает, но при этом не может представить подтверждающую справку, он не может рассчитывать на ипотеку. Она будет выдана на официально работающего заявителя. А если ее полное или частичное погашение будет производиться созаемщиком, получающим «серую» зарплату, заключение контракта – это возможность защиты его интересов в случае расторжения брачных уз.

- Супруг не является гражданином РФ. Часто в таких ситуациях банк просит исключить иностранного гражданина из сделки.

- Судимость супруга или его отсутствие в связи с исполнением наказания по решению суда.

- Оформление ипотечного кредита до свадьбы. Уже на этапе планирования совместной жизни пара получает возможность определить свои права и обязанности по дальнейшему погашению жилищного займа и распоряжению жилплощади, заключив соответствующий контракт.

- Покупка недвижимости на деньги родителей одного заемщика. Если финансовое бремя несет только одна стороны, БД необходим для защиты ее интересов в случае прекращения супружеских отношений детей.

- Деление обязательств по жилищному займу и залоговой недвижимости. Если один из заемщиков уклоняется от выплаты кредита, это ущемляет финансовые интересы другой стороны. БД составляется, чтобы предотвратить подобное развитие дел.