Что такое льготный период кредитной карты и как им пользоваться

Содержание:

- Противоречивая информация о льготном периоде по кредитным картам Сбербанка

- Как открыть и эффективно пользоваться

- Особенности национального льготного периода ^

- Как заработать с кредитной картой

- НЕ СРОКОМ ЕДИНЫМ

- Лайфхак

- Правила предоставления беспроцентного периода

- Пару слов о 50-дневной кредитке

- Расчет минимального платежа

- Как пользоваться картой с грейс-периодом

- Льготный промежуток

- Правильно рассчитываем льготный период

- Льготный период по кредитной карте: 3 разные методики расчета

Противоречивая информация о льготном периоде по кредитным картам Сбербанка

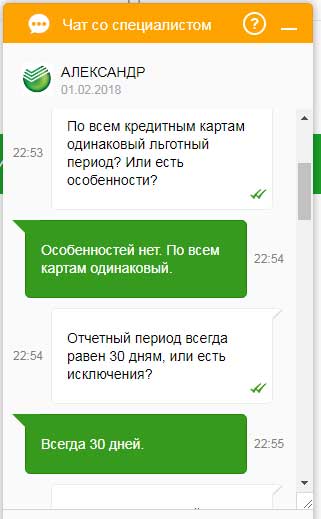

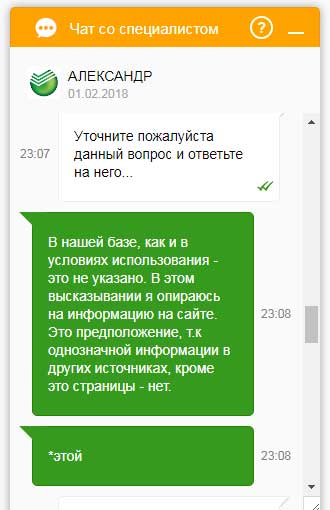

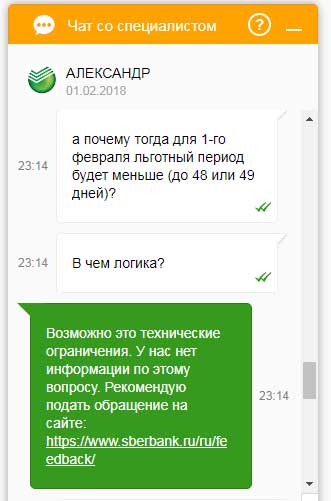

При внимательном изучении вопроса использования льготного периода можно обратить внимание на разную трактовку в методике определения продолжительности льготного периода. Согласно информации предоставленной сотрудником службы поддержки Сбербанка — отчетный период всегда равен 30 дням

Согласно информации предоставленной сотрудником службы поддержки Сбербанка — отчетный период всегда равен 30 дням.

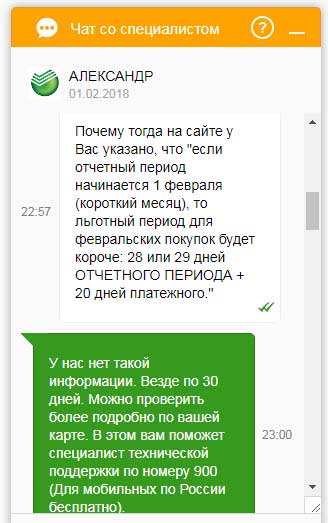

Однако информация на сайте Сбербанка указывает на то, что если отчетный период начинается 1-го февраля (короткий месяц), то льготный период будет короче дней ОТЧЕТНОГО ПЕРИОД + 20 дней платежного.

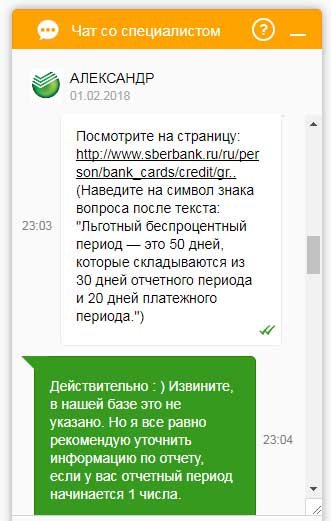

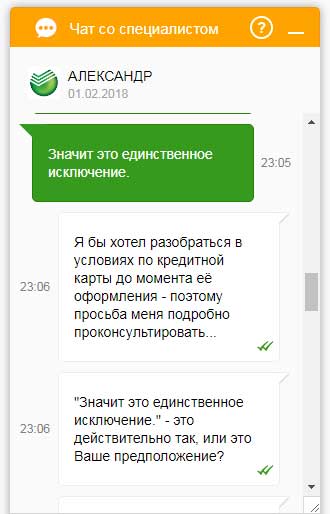

Как видно из следующих скрин-шоов, сотрудники Сбербанка сами плохо ориентируются в действующих условиях…

Уточняем следующий вопрос: «Какой продолжительности будет льготный период по картам Сбербанка, если отчетный период будет начинаться не 1-го, а например 5-го февраля (короткий месяц)?

Ответ представителя банка из чата: «также 50 дней»

Как открыть и эффективно пользоваться

Требования к заемщику

Открыть кредитную карту можно в любом отделении выбранного вами банка или заказать по интернету. Финансово-кредитные учреждения предъявляют разные требования к заемщикам. Выделим основные:

- Постоянная или временная прописка на территории Российской Федерации.

- Гражданство РФ.

- Возраст заявителя от 21 до 65 лет. Но некоторые банки разрабатывают специальные программы для молодежи и пожилых людей.

Вашим преимуществом будет, если:

- работодатель переводит вам заработную плату на карту банка,

- имеете дебетовую карту,

- открыт депозит на ваше имя,

- взяли кредит в этом банке.

Основным документом для рассмотрения заявки на открытие карты является паспорт. Банк может попросить предоставить дополнительно:

- водительское удостоверение,

- СНИЛС,

- заграничный паспорт,

- свидетельство ИНН,

- полис ОМС.

Вся информация доступна на официальном сайте банка. Непонятные моменты выясняйте лично при встрече в офисе с представителями банка или по телефону горячей линии.

Главный вопрос, который интересует пользователя кредитной карты – это ее эффективное использование. Давайте поговорим об этом подробнее.

Плата за обслуживание

Годовое обслуживание варьируется в широком диапазоне. Например:

- Карта “100 дней без %” от Альфа-Банка – от 1 199 руб.

- Карта Тинькофф Платинум – 590 руб.

- Visa Classic и MasterCard Standard от Сбербанка – 750 руб. (для стандартных условий) и 0 руб. (для предодобренных карт).

Внимание! В большинстве случаев после активации карты спишется плата за годовое обслуживание

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

Если вы погасили в течение грейс-периода всю сумму кредита, то стоимость его составит 0 %. Покажу на конкретном примере. Мне установлен льготный период 50 дней с 23.03.2018 г. до 12.05.2018 г. Я в первый же день совершила покупку на сумму 5 тыс. руб. Если я погашу эти деньги до 12 мая, то сэкономлю на процентах 164,38 руб.

Особенности национального льготного периода ^

Существуют две схемы расчета ЛП. Первая схема – с переменным льготным периодом, самая популярная сегодня, предусматривает разделение расходов по карте на отчётные периоды (иногда их называют: расчетные). Небольшое отступление – это авторское определение ЛП, на сегодняшний день нет устоявшегося определения различных подвидов этого финансового термина.

Отчётный период может вести своё начало с момента активации карты, с момента первой покупки, или с первого числа календарного месяца – в каждом банке может начинаться отсчёт по-своему, суть от этого не меняется.

Платёжный период начинается после каждого расчетного, причем у разных банков он может быть разным. Соответственно может быть различным и ЛП, и составлять 50, 55, 60, 100, и даже 200 дней.

Рассмотрим действие ЛП на примере типичной кредитной карты с льготным периодом: ОП длится с 1 по 31 января, а погасить долг по кредиту необходимо до окончания ПП, длительность которого составляет 25 дней (всего 55 дней беспроцентного периода). Итак, с 1 по 31 января клиент банка делает покупки на 30 тысяч рублей. Значит, для соблюдения условий льготного периода, ему необходимо в срок до 25 февраля внести на счет карты 30 тысяч.

Суть данной схемы в том, что клиент должен погасить сумму своих затрат за предыдущий месяц (отчётный период). Таким образом, у него есть минимум 25 дней с момента совершения последней покупки для того, чтобы уложиться в ЛП. Суммарная длительность льготного периода составляет до 55 дней (1 месяц расчетного периода и 25 дней платёжного периода).

Если за это время задолженность погашена полностью, то кредит для клиента полностью бесплатен. Если же долг возвращается частично, это означает, что условия льготного периода не выполнены, и будут начислены проценты на всю сумму задолженности, которая образовалась на конец отчетного периода.

Другими словами, если из потраченных 30 тысяч рублей были погашены в период льготного периода только 20 тысяч, то банк начислит проценты на все 30 тысяч. А если будет погашен долг в сумме меньше, чем минимальный платёж (5% от долга или 1,5 тысячи – минимальный платёж может быть в каждом банке разным), то банк начислит ещё и штраф.

По второй схеме расчета – с фиксированным льготным периодом (встречается реже)— банк устанавливает определенное количество календарных дней на каждую операцию по кредитке.

Например, клиент 5 января совершает покупку №1 в кредит на 13 тысяч рублей, а 15 января – покупку №2 на сумму 7 тысяч. При этом ЛП у данного банка – 30 дней на каждую операцию. Тогда, погасив 13 тысяч до 5 февраля, кредит по первой покупке будет для клиента бесплатным, и останется долг по второй покупке, по которой можно также уложиться в беспроцентный период – до 15 февраля. Если нет возможности погасить всю сумму, то за эти 30 дней надо вернуть банку минимальный платеж. Как видите, схема получается довольно запутанной, тем более, если покупок очень много.

Кредитные карты с фиксированным льготным периодом встречаются реже. Кстати, беспроцентный период в данной схеме расчёта совмещён с отчётным и платёжным периодами.

Как заработать с кредитной картой

Грамотное использование карты позволяет не только не тратить деньги на оплату процентов и комиссий, но и получать дополнительный доход. Как в этом случае пользоваться льготным периодом кредитной карты «Тинькофф» или других банков? Вам необходимо разместить собственные средства на счете, а банк будет начислять проценты на остаток. При этом на ежедневные траты будут расходоваться кредитные средства в пределах беспроцентного периода.

Конечно, этот способ не позволяет получать серьезный доход, но почему бы не пользоваться им, если можно получать деньги просто так.

Индивидуальные предприниматели часто решают пользоваться кредитками, чтобы гасить кассовые разрывы. То есть в тех случаях, когда пора расплатиться с поставщиком, а средства от покупателя пока не получены. Для малого бизнеса такой подход более выгоден, чем ожидание расчета. В целом, кредитные карты популярны среди предпринимателей с небольшим оборотом и маленьким официальным доходом, ведь им сложно получить более крупный кредит.

Ненужные услуги. Банки стараются предлагать карты, по которым предусмотрена лишь одна выгодная клиенту услуга. Сегодня чаще всего ее роль играет кэшбэк, то есть если вы будете пользоваться картой, с каждой вашей покупки банк будет возвращать определенный процент. Может показаться, что такое предложение очень выгодно, но кэшбэк реально работает лишь при условии, что по карте идет большой оборот средств. Например, до истечения льготного срока владелец активно пользуется картой, неоднократно исчерпывает лимит и возвращает средства. Если этого не происходит, выгода от такого банковского предложения будет очень маленькой. Тогда как пользоваться подобной картой дороже, ведь цена ее обслуживания выше. Поэтому все взвесьте и только потом начинайте пользоваться картой с дополнительными услугами.

Безопасность. Правила безопасности остаются неизменными вне зависимости от того, предложением какого банка вы решили пользоваться. Никогда не сообщайте посторонним ПИН-код, не заходите в интернет-банк с компьютера, если он доступен большому количеству человек. Обязательно проверяйте, какую сумму кассир вводит при оплате покупок через терминал. Подключите СМС-информирование, даже если банк берет деньги за эту услугу – так вы будете сразу узнавать обо всех проведенных по карте операциях

Ведь если по вашей неосторожности с карты спишутся лишние деньги, банк не станет их возвращать. Сделайте все возможное, чтобы потом не гасить кредит, которым вы не успели воспользоваться.

Итак, вот основные правила и ответ на вопрос о том, как пользоваться льготным периодом кредитной карты Сбербанка и других банков.

- Кредитку можно заводить лишь при условии, что у вас есть постоянный доход. Ею нельзя пользоваться как способом продержаться до зарплаты, ведь это не ваши деньги, их нужно вовремя вернуть. В противном случае вам придется расплачиваться за задержку.

- Не снимайте наличные с кредитки, так как за эту операцию придется заплатить комиссию. Правда и из этого правила есть исключение – у некоторых банков снятием наличных можно пользоваться бесплатно до истечения льготного срока.

- Научитесь рассчитывать льготный период. В этом вам помогут все доступные дистанционные каналы обслуживания – там вы получите необходимые сведения.

- Вовремя расплачивайтесь по долгам, возвращая банку всю сумму до завершения льготного срока. Тогда вам не придется платить проценты за пользование средствами.

И самое главное: помните о своей безопасности и не поддавайтесь на хитрости мошенников.

НЕ СРОКОМ ЕДИНЫМ

Правильный расчет сроков грейс-периода — полдела. Успех всего мероприятия по бесплатному пользованию кредиткой зависит еще и от операций, которые по ней совершаются. Два основных типа таких ошибок в использовании грейс-периода: совершение операций, на которые он не распространяется, либо несовершение операций, которые должны быть совершены, говорит Юрий Кудряков.

Примером операции, о которой нельзя забыть, служит минимальный платеж по кредитке. Его надо вносить даже в течение беспроцентного периода. Он идет на частичное погашение не процентов, а основного долга по карте. Обычно банки устанавливают такой платеж в размере 5-10% от суммы задолженности по карте, но не менее определенной суммы, например, 300 руб.

Банк устанавливает это условие скорее с символической целью, чтобы заемщик не забыл, что по кредиту нужно будет платить. Но неуплата этого ежемесячного платежа прекращает действие грейс-периода. Чтобы заемщик в этом всем не запутался, банки ему напоминают о необходимости внесения ежемесячного платежа почтой или по телефону.

Операция, на которую грейс-период в подавляющем большинстве не распространяется, — снятие наличных. Это, по словам банкиров, самая распространенная ошибка. В случае снятия наличных с кредитки в банкомате банк начинает сразу начислять проценты на всю сумму этой задолженности, причем, для такой операции условиями банка может быть предусмотрена повышенная процентная ставка. Кроме того, за снятие наличных банк с максимальной вероятностью возьмет дополнительную комиссию.

Вот так бывает

Некоторые банки разрешают снимать наличные в грейс-период. Однако по такой операции устанавливается свой собственный, более короткий грейс-период, а также ограничивается сумма снятия. Так, банк N предлагает кредитки с грейс-периодом 100 дней. Наличные по ним снимать можно, но только в пределах 50 тыс. руб. и с возвратом в течение собственного отдельного грейс-периода в 50 дней. Если вы в него не уложились, за снятое придется заплатить большие проценты. Если уложились, но сняли 53 тыс. руб. вместо 50 тыс. руб., то процентов все равно не избежать, но только по 3 тыс. руб.

Льготный период, скорее всего (в зависимости от банка) не будет распространяться также на переводы с карты на карту. То есть, если вы решите, например, оплатить выставленный счет за частный детский сад с помощью простого перевода с карты на карту, эта операция, с большой степенью вероятности, сразу попадет в задолженность, на которую банк начислит проценты и комиссионные.

С кредитками нужно быть крайне внимательным, советуют эксперты. Долг по ним может образоваться, если вы лично и вовсе не совершали никаких операций. Например, банк может списать комиссию за годовое обслуживание. Ее размер зависит от типа карты и может составить от нескольких сотен до нескольких тысяч рублей. Даже если по карте не было задолженности, а собственных средств клиента на счете не достаточно для погашения комиссии, банк спишет ее в счет кредитного лимита.

Если по вашей карте грейс-период определяется конкретной календарной датой, нужно не забыть компенсировать и эту трату, которую банк совершил за клиента.

Если же грейс-период исчисляется с даты покупки по карте, то операция по списанию комиссии откроет новый грейс-период, и важно рассчитать его окончание, исходя из даты списания комиссии

Лайфхак

“Чтобы устранить ‘комиссионный риск’, лучше всего гасить задолженность по кредитке с некоторым запасом, — напоминает Юрий Курдяков. — Тогда у вас не будет непредвиденного технического увеличения задолженности и неожиданного увеличения процентов».

Вот так бывает

Еще один тонкий момент — сроки зачисления ваших денег на счет кредитки для погашения задолженности по ней. На проведение банковской операции по законодательству отводится до 5 рабочих дней. А значит, если дата окончания льготного периода выпадает на выходные, есть опасность технической задержки погашения задолженности. Заемщик может быть уверен, что внес все средства в счет погашения долга, а фактически зачисление произойдет позднее. Так что платить по кредитке лучше с запасом по времени до завершения грейс-периода.

Правила предоставления беспроцентного периода

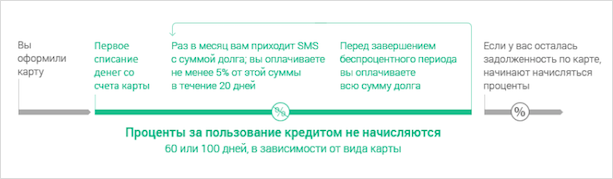

По действующим условиям кредитного договора, предоставляемым владельцам карты Тинькофф, беспроцентный период может составлять от 25 до 55 дней.

По окончанию грейс-периода к общей сумме задолженности по кредиту добавляются оговоренные в кредитном соглашении проценты. Однако согласно правилам, займ так и останется по факту беспроцентным, если заемщик внесет всю сумму целиком до даты окончания действия льготного периода. Исключением является снятие наличных средств с кредитного карточного счета ― в данном случае происходит начисление банковской комиссии и обнуление беспроцентного периода.

При оформлении платиновой карты Тиньккофф предоставляется 120 дней беспроцентного периода. Для этого клиенту необходимо использовать заемные денежные средства для погашения кредита, оформленного в другом банке.

Пару слов о 50-дневной кредитке

Кредитка от Сбербанка на 50 дней без процентов – это обычная кредитная карта, которая отличается от других лишь наличием льготного периода. Суть последнего заключается в том, что в течение 50-дневного срока возможность погашения долга является беспроцентной. То есть некоторый промежуток времени клиент, оформивший кредитку, может пользоваться заемными средствами совершенно бесплатно.

Если быть точнее, то кредит без процентов на 50 дней в Сбербанке предоставляется в следующем порядке:

- Клиент оформляет кредитку с наличием 50 дней на льготный период кредитования.

- После этого со дня, следующего за моментом выдачи кредитки, человек вправе 30 дней делать расчеты по карте с использованием льготного периода. То есть все деньги, полученные после наступления этого срока, будут облагаться процентами.

- В оставшиеся 20 дней или любые из всех 50 суток владелец кредитки может гасить долг без выплаты каких-либо процентов. Все средства по займу, не выплаченные в данный период времени, будут облагаться процентной ставкой, которая действует для оформленного вида кредитки.

Как видите, работает кредитная карта от Сбербанка на срок в 50 дней достаточно просто. Пользоваться такой кредиткой можно как совершенно обычной, не забывая о том, что у нее имеется льготный период, который слегка видоизменяет условия погашения долга.

https://youtube.com/watch?v=6ueaTec8mEU

Отметим, что использовать подобную кредитку оформивший ее клиент имеет право полностью по своему усмотрению, например:

- совершать покупки или оплату услуг с использованием сервиса «Сбербанк Онлайн»;

- проводить платежи в безналичном порядке;

- обналичивать средства в банкомате.

В качестве примера условий пользования кредитной картой Сбербанка и его основных принципов настоятельно рекомендуем рассмотреть следующие примеры использования кредитной карты «50-дневки»:

Пример № 1: клиент ПАО «Сбербанк» Сидоров оформил кредитку с возможностью использования льготного периода на 50 дней для покупки рыболовной лодки. Через 4 дня после оформления карты мужчина приобрел то, что хотел, естественно, попав в срок льготного кредитования. На 26-й день после момента получения карты и 33-й Сидоров погасил свою задолженность совершенно беспроцентно.

Пример № 2: клиент ПАО «Сбербанк» Алымова получила кредитку на 50 дней. На протяжении всего льготного периода гражданка активно пользовалась своей картой. За первые 30 дней пользования ею было потрачено 20 000, а за следующие 20 – 5 600 рублей. На 49-й день кредитования Алымова полностью погасила долг перед банком, на 20 000 рублей из которого проценты не начислялись, а на 5 600 – начислялись.

Расчет минимального платежа

За пользование кредитными средствами необходимо оплачивать проценты. Банк включает проценты по карточке в сумму обязательного платежа. Они начисляются за фактическое использование кредитных денег в расчетном периоде. Каждая банковская организация применяет единую формулу расчета сложных процентов:

где:

Пр – сумма начисленных процентов;

СД – сумма основного долга;

ПрС – процентная ставка;

ФД – фактическое использование денег в днях;

ДГ – дней в году.

Рассчитаем проценты по кредитному договору за сентябрь:

20 000 – это сумма, на которую клиент совершил покупку 20 сентября;

0,25 – коэффициент равный процентной ставке 25% ;

5 – фактическое количество дней использования кредитных средств в период с 20 сентября по 25 сентября;

365 –дней в году.

50 000 – задолженность после второй покупки, совершенной 25 сентября;

0,25 – процентная ставка;

5 – фактическое количество дней в период с 25 сентября по 30 сентября;

365 – дней в году.

Это проценты, которые будут включены в обязательный платеж, который необходимо внести до 20 ноября при условии, что денежные средства не будут возвращены в льготный период в полном объеме.

Помимо процентов минимальный платеж формируется, исходя из суммы основного долга на конец расчетного периода. Задолженность перед банком на 30 сентября составила:

В минимальный платеж включены 6% от суммы долга:

Таким образом, формула для расчета обязательного платежа:

где:

ОБ – обязательный платеж;

СД – сумма основного долга на конец расчетного периода;

0,06 – коэффициент равный 6% от суммы основного долга;

Пр – проценты по кредитному договору.

Поскольку до 20 октября действует грейс период, необходимо будет внести только 3 000 рублей.

Эта сумма будет сформирована 1 октября. Минимальный платеж в любом случае необходимо внести в период с 1 октября по 20 октября. Невыполнение этого условия приведет к тому, что банк начислит штраф за просроченную задолженность, а также передаст информацию в бюро кредитных историй.

Стоит обратить внимание, что в обязательный платеж может входить комиссия за обслуживание, комиссия за снятие наличных, штрафы и пени. Но в нашем случае такие начисления не предусмотрены

После совершения всех покупок у клиента остался доступный остаток в размере 10 000 рублей.

60 000 – это кредитный лимит. 50 000 – траты за сентябрь.

| Счет выписка: 01.10.2017 | ||||

|---|---|---|---|---|

| Дата | Пополнение, р. | Расход, р. | Доступный лимит, р. | Задолженность, р. |

| 01.09.2017 | 60 000 | |||

| 20.09.2017 | 20 000 | 40 000 | 20 000 | |

| 25.09.2017 | 30 000 | 10 000 | 50 000 | |

| 31.09.2017 | 10 000 | 50 000 | ||

| Информация по задолженности | ||||

| Сумма для реализации льготного периода до 20 октября: | 50 000 | |||

| Сумма обязательного платежа до 20 октября: | 3 000 |

Как пользоваться картой с грейс-периодом

Чтобы избежать комиссии, потраченные средства следует вносить до истечения льготного периода. Это означает, что к моменту окончания указанного точно срока баланс должен быть пополнен до 100%. В противном случае банк может взимать комиссию. Ее размер указан в сводке каждого пластика.

С комиссией могут осуществляться и некоторые операции с использованием карты, например, обналичивание денежных средств или оплата товаров и услуг за рубежом. Чтобы избежать непредвиденных затрат, следует уточнить всю необходимую информацию на нашем финансовом портале, сайте самого банка или у его сотрудников. Стоимость платных операций может существенно отличаться у каждого финансового учреждения. При этом средства будут списываться с баланса вашего кредитного пластика. Если вы все-таки совершили такую операцию, пополнять карту предстоит с учетом комиссии.

Льготный промежуток

Предназначен для покрытия платежей. Начинается после прекращения беспроцентного срока. До его завершения пользователь вносит ту сумму, которую он израсходовал в расчетном временном промежутке.

Если клиент не сделает этого, банк насчитает комиссию на сумму, которая не возвращена.

По завершению этого интервала пользователь оплачивает наименьшую величину за использование финансов банка в размере 5-7% от размера целого займа.

Кредитные карты с бесплатным сроком предназначены для выполнения любых финансовых операций. Но не все выгодно осуществлять во время бесплатного распоряжения финансами.

Правильно рассчитываем льготный период

В моем представлении об идеальной кредитной карте на первом месте – наличие длительного льготного периода возврата денег банку. Чем дольше, тем лучше

Но не менее важно, научиться правильно его рассчитывать

О том, что такое беспроцентный период, в чем разница между расчетным, платежным и грейс-периодом вы можете подробнее узнать в статье о кредитных картах.

Основные отличия льготного периода в разных банках:

- длительность периода (от 50 до 120 дней);

- на что распространяется (на все операции по карте, в том числе и на снятие наличных, или только на покупку товаров и услуг);

- способ расчета;

- честность периода.

На двух последних понятиях остановлюсь подробнее.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Льготный период может иметь разную технологию расчета:

1. С даты начала расчетного периода.

На следующий день после составления отчета банка начинается отсчет беспроцентного периода. Например, в Сбербанке расчетный период – 30 дней. Далее есть еще 20 дней для полного погашения кредита или внесения минимального платежа. Итого льготный период – 50 дней.

Для кредитных карт в Тинькофф Банке действует такая же схема.

2. С даты первой покупки.

Так рассчитывают условия по кредитным картам в Альфа-Банке и длительность льготного периода составляет 60 или 100 дней (зависит от вида кредитки). Если вы не смогли погасить всю сумму долга в течение беспроцентного периода, то процент будет начислен на все покупки и на сумму снятых наличных с первого дня беспроцентного периода.

3. По каждой покупке отдельно.

К картам с такой технологией расчета беспроцентного периода относятся карты рассрочки (например, Халва от Совкомбанка).

Честный или нечестный льготный период? Эти термины придумали не банки, а их клиенты.

Представьте ситуацию. Вы потратили за расчетный период какую-то сумму денег и до конца льготного периода вернули только часть ее. Соответственно, начинаете платить проценты. В новом расчетном периоде вам беспроцентный период не предоставляется, пока вы не погасите полностью свой долг. Честно? Пользователи считают, что нет.

При честном льготном периоде ставка по кредиту 0 % действует в каждом расчетном периоде. Главное, чтобы вносился минимальный платеж.

До того, как вы закажете кредитку, поинтересуйтесь способом расчета льготного периода. Иначе, вы можете оказаться в неприятной ситуации должника.

Льготный период по кредитной карте: 3 разные методики расчета

Длина льготного периода по кредитке определяется способом его расчёта, принятым в банке. Обычно это формулировки типа «Льготный период кредитования – до … дней».

Но в этом примере указана не фиксированная длительность периода, а лишь его предельное значение. А фактическое количество дней зависит от даты первой покупки, оплаченной с помощью карты.

Некоторые кредитные организации, чтобы привлечь клиентов, указывают в рекламе и офертах поразительно долгие грейс-периоды: 100 дней, 200 дней или более. Вот тут нужно быть очень внимательным: с большой вероятностью имеется в виду первый льготный период, открываемый при оформлении кредитки. А последующие периоды будут вполне стандартными: всё те же 50-60 дней.

Льготные периоды по кредитным картам вычисляются по трём основным схемам.

1. Расчет на основе отчетного периода (нефиксированный льготный период).

Данная система формирования беспроцентного периода по кредитке практикуется банками чаще всего, едва ли не каждой кредитно-финансовой организацией.

Алгоритм расчётов здесь довольно сложен. Чтобы сделать его более наглядным для пользователей, банки размещают на своих сайтах онлайн-калькуляторы, с помощью которых можно самостоятельно рассчитать грейс-период.

Чтобы понять суть данной методики, разберёмся, чем же является расчётный период по кредиту.

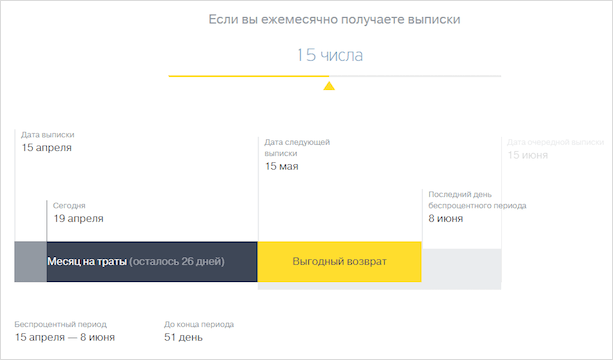

Как правило, банки принимают за расчётный период 30 дней (усреднённый календарный месяц), по истечении которых кредитная организация формирует выписку по счёту, включающую все произведённые за это время операции. Её отправляют клиенту по электронной почте.

После окончания расчётного следует платёжный период, когда клиент обязан вернуть всю сумму долга обратно на кредитку.

Чтобы вычислить льготный период по кредитной карте, складываем расчётный (30 дней) и платёжный (20-25 дней) периоды и получаем 50-55 дней.

Это и есть предельная продолжительность грейс-периода (если первая покупка была сделана в первый день расчётного периода), а минимальная не может быть меньше 20-25 дней (если покупка сделана в самом конце расчётного периода).

Всё было бы просто, если бы во всех банках была принята единая отчётная дата. Но это не так. Некоторые учреждения (в числе которых, например, «ЮниКредитБанк», «ВТБ 24») формируют выписку строго в начале каждого календарного месяца. Это самый простой вариант. Задача держателя карты – успеть погасить весь долг по кредитке за прошедший месяц до 20 либо 25 числа текущего месяца.

Но, к примеру, «Сбербанк» устанавливает расчётные периоды для каждого своего клиента отдельно. Пользователю необходимо знать, когда была сформирована последняя выписка по его счёту, чтобы не просрочить платёж.

Расчётные периоды в банках могут отсчитываться от:

- первого числа месяца;

- следующей за днём формирования отчёта даты;

- даты первой оплаченной по карте покупки;

- момента выпуска карты;

- момента её активации.

Выяснить, какой схемы придерживается ваш банк, желательно до оформления кредитной карты.

Некоторые финансовые организации приостанавливают льготный период тем клиентам, которые не полностью выплатили свои долги за предыдущие отчётные периоды. И по всем операциям, совершённым до полного возврата долгов, им начисляют проценты. Это очень распространённая практика.

2. Расчет с момента совершения первой покупки (фиксированный льготный период).

Это самые популярные и удобные кредитки. Банк чётко устанавливает, сколько календарных дней даётся клиенту на беспроцентное пользование картой.

Началом льготного периода становится первая покупка по карте. Например, такая система принята в «Альфа Банке».

Предположим, вы оплатили первую покупку кредиткой первого июля, и банк предоставляет вам грейс-период в 100 дней. В этом случае погасить долг вам нужно до 8 октября. Всё это время вы продолжаете своевременно вносить ежемесячные платежи.

Таким образом, суммы всех ваших трат по кредитке за эти 100 дней должны быть возмещены банку до 9 октября. Тогда вы избежите начисления процентов. После этого следующая покупка откроет для вас новый льготный период.

3. Расчет для каждой отдельно взятой операции.

Этот метод расчёта довольно экзотичен для российских банков. По каждой покупке формируется свой льготный период. Поэтому погашение долга должно производиться в том же порядке, в каком расходовались средства.

По такой системе работает, к примеру, «Москомприватбанк». Кому-то, наверное, это удобно. Но всегда существует риск запутаться, забыть, что и когда вы покупали, и просрочить платёж. Тогда за покупку начисляются проценты.