Выплатил ипотеку

Содержание:

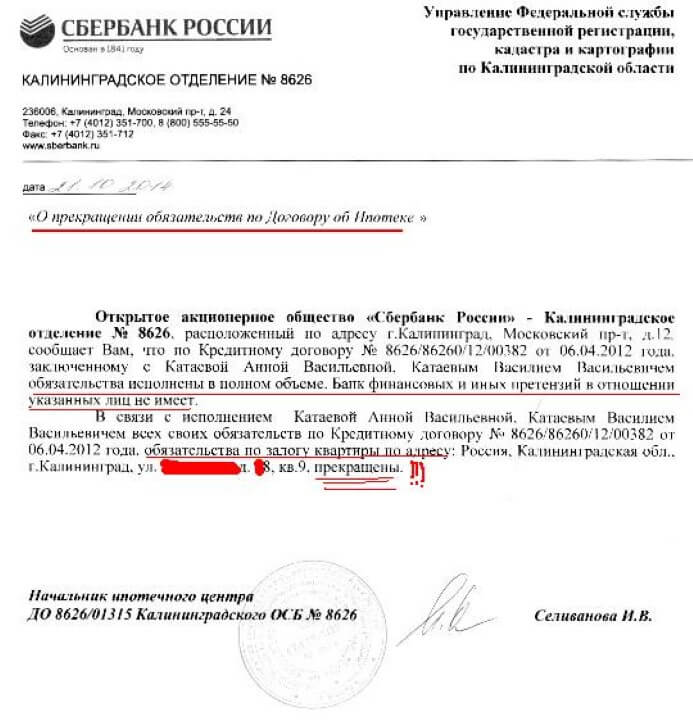

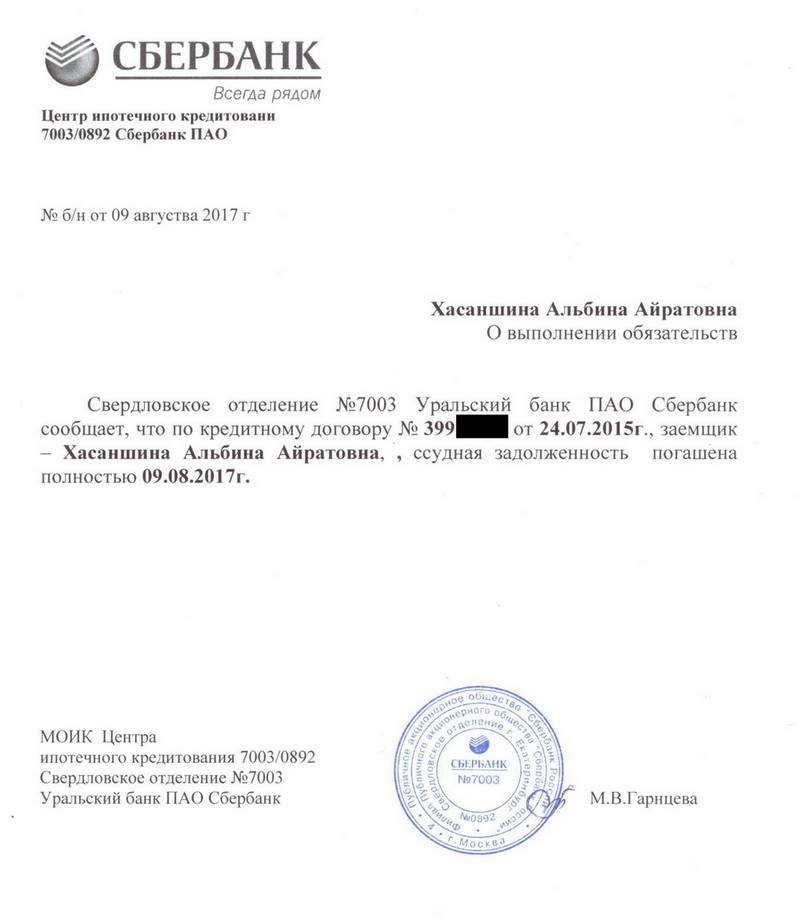

Документы о выплате ипотеки

Чтобы снять обременение, надо предоставить следующие документы:

- Свидетельство о праве на квартиру

- Заявление от залогодателя и залогодержателя

- Закладная

- Письменное уведомление о полном погашении долга, выданное банковским учреждением.

- Нотариально заверенные ксерокопии учредительных бумаг банка-кредитора.

Эксперты советуют обратиться за подробной консультацией к независимым специалистам. Обязательно поинтересуйтесь у них о том, законны ли требования банка по оплате документов, заверенных у нотариуса. Вы не должны дополнительно платить за «навязанные» вам услуги. При возникновении подобных ситуаций сразу же пишите на имя управляющего банка письмо с просьбой разъяснить действие его сотрудников.

Вы как полноправный владелец квартиры, должны заплатить всего лишь 100 рублей. Речь идет о госпошлине за получение нового свидетельства. При этом запись в документах, подтверждающих окончание ипотеки, госпошлиной не облагается.

Жилищный кредит вносит серьезные изменения в жизненный уклад заемщика. Обслуживание такого займа длится многие годы и требует вложения серьезных ресурсов

В то же время после того, как долг будет полностью погашен, важно довести все процедуры, связанные с кредитом до конца. Не секрет, что во время оформления договора ипотеки на жилье накладывается обременение, предусматривающее запрет на , передачу, сдачу внаем и другие действия без согласования с кредитором

Обременение отображается в государственном реестре, для этого в процессе оформления займа предпринимаются определенные шаги. После погашения ипотеки не снимается автоматически. Для того чтобы снять с жилья все ограничения заемщику необходимо будет самостоятельно согласовать все вопросы с банком, а затем государственным регистратором.

Способы погашения кредита в Сбербанке

Обсуждаемая операция производится после визита в подразделение и написания заявления на досрочное погашение кредита в Сбербанке по имеющемуся здесь образцу. Такое изменение параметров обслуживания доступно по потребительскому или ипотечному кредиту, а также по кредитке с различными вариациями выплат. Кроме того, разрешается закрытие кредита и через Сбербанк Онлайн.

Вариант 1: полное погашение

Чтобы понять, как быстро погасить любой кредит в Сбербанке, для его аннуляции требуется не только пополнить счет соответствующей суммой, но и оформить заявление кредитору. Следует обязательно уточнить текущие характеристики задолженности — остаточная сумма и датировка ближайшего платежа, а также присутствие просрочек и штрафов.

Требование должника может быть реализовано учреждением только после устранения накопившейся просроченной задолженности. Это правило касается как полноценного, так и частичного досрочного погашения кредита в Сбербанке. Тем не менее его наибольшая значимость проявляется именно в первом случае.

Только знание остатка позволит избежать переноса минимального непогашенного долга на следующий месяц. Ведь потребителю не осуществят возврат процентов по кредиту. Рассмотрим, как рассчитать досрочное погашение кредита в Сбербанке с учетом общей величины задолженности, процентов, всевозможных штрафов и комиссий. Ответ таков: обратившись к специалисту или использовав для этого персонализированный кабинет на портале.

Вариант 2: частичное досрочное погашение

Чтобы понять выгоду от такой операции, следует для начала уточнить, что досрочное погашение кредита в Сбербанке происходит при аннуитетных и дифференцированных платежах. Первый вид характеризуется равенством месячных сумм до завершения оплатного периода. Второй — ежемесячным расчетом размера выплаты исходя из долгового остатка.

Частичное погашение кредита в Сбербанке при дифференцированных платежах напрямую влияет на снижение текущей нагрузки, уменьшая выплаты по телу долга (но не по процентной ставке). Покрытие части аннуитетного кредита может влиять как на сумму платежей, так и на продолжительность обслуживания. Это зависит от договоренности между кредитором и заемщиком.

Как можно погасить аннуитетный займ и что выгоднее для клиентуры:

- урезание периода кредитования;

- сокращение суммы помесячных платежей при сохранении общего периода.

Первый вариант частичного досрочного погашения кредита в Сбербанке означает, что внесенные деньги будут храниться на счете и смогут пойти в будущем на ликвидацию задолженности (при долговом остатке, равном хранящейся сумме). Подобное досрочное погашение кредита в Сбербанке не предполагает возврата процентов, но предусматривает убавление месяцев для их уплаты.

Второй способ отвечает на вопрос, как сделать перерасчет кредита в Сбербанке» (а точнее, его тела). Здесь производится уменьшение величины ежемесячных платежей при оставлении их прежнего количества в течение аналогичного срока обслуживания. При подобном досрочном погашении кредита в Сбербанке уплаченные и ожидаемые проценты не пересчитываются.

Также относительно второй альтернативы действует правило о запрете использования средств со счета страхового возмещения. В обоих случаях заявитель указывает способ внесения суммы, погашаемой раньше срока, и изменение параметров оплаты, на которое он рассчитывает. Обязательными условиями служат внесение суммы, превышающей размер единичного платежа, и совпадение этого действа с платежной датой.

Как избавиться от ипотечного кредита — 4 проверенных способа

Способ освобождения от ипотечного кредита определяется в первую очередь отношением заёмщика к предмету залога. Поэтому возможные варианты разделяются на группы именно в зависимости от этого.

1) Имеется необходимость сохранить имущество

Если есть желание сохранить право собственности на предмет залога, можно решить проблему приведёнными ниже способами.

Способ 1. Реструктуризация ипотеки

Если принято решение о реструктуризации, следует обратиться в кредитную организацию с заявлением.

В заявлении о реструктуризации долга отражаются:

- причины, мешающие погасить ипотечный кредит на имеющихся условиях;

- документальное подтверждение сложившихся обстоятельств;

- выражается желание оформить реструктуризацию.

Когда заявление кредитором будет рассмотрено, он примет решение и предложит варианты выхода из сложившейся ситуации:

- в течение определённого периода заёмщик гасит только проценты, основной долг замораживается;

- увеличение срока ипотеки и сокращение размеров ежемесячного платежа;

- сокращение процентной ставки.

Представленные варианты не являются исчерпывающими. Кредиторы разрабатывают индивидуальные условия реструктуризации, которые соответствуют сложившейся ситуации и учитывают положение заёмщика сейчас и в будущем относительно его финансового благополучия.

? Подробности о реструктуризации кредита — в нашей специальной публикации.

Способ 2. Рефинансирование

Рефинансирование подходит для тех заёмщиков, которые оформили ипотеку несколько лет назад, когда ставка была значительно выше. Сегодня большинство крупных банков предлагает подобные программы. Они пересматривают условия ипотеки, снижая ставку.

Однако при таком решении вопроса огромное значение имеет наличие и размер просроченной задолженности. Сначала с целью оформления рефинансирования следует обратиться к кредитору, через которого был получен ипотечный кредит. Если он откажет, можно направляться в другую кредитную организацию.

О том, как происходит рефинансирование кредита, читайте в одной из наших статей.

2) Залоговое имущество сохранять не планируется

Если для заёмщика не принципиально сохранение имущества, можно использовать другие способы для освобождения от задолженности:

Способ 3. Продажа недвижимости или земли

Прежде чем продать залоговое имущество, следует получить разрешение банка. За счёт средств, полученных от реализации, и будет произведено погашение ипотеки.

При решении продать недвижимость придётся получить согласие банка. Существует два варианта: заёмщик сам занимается реализацией имущества либо кредитор организует продажу с разрешения клиента. В любом случае банк в обязательном порядке контролирует сделку.

О том, как быстро продать квартиру, мы писали в предыдущей статье.

Способ 4. Перевод задолженности по ипотеке на другого заёмщика

В такой ситуации в первую очередь придётся получить согласие банка, выдавшего ипотеку. Кредитор проверяет нового клиента так же, как и первичного должника.

По поводу объекта залога вопрос решается в соответствии с соглашением между заёмщиком и банком. В большинстве случаев схема таких сделок разрабатывается индивидуально. После этого все условия согласуются между всеми участниками сделки. Однако основным всё-таки будет мнение банка-кредитора.

Чаще всего отношения по поводу недвижимости решаются одним из следующих вариантов:

- залог сохраняется за первичным заёмщиком;

- имущество при получении согласия кредитора переходит новому должнику, остаётся в залоге. При этом первичный заёмщик освобождается от каких-либо обязательств перед кредитором.

В качестве заключения представляем вашему вниманию краткую таблицу, которая содержит возможные способы освобождения от ипотеки.

| № | Способ | Краткое описание |

| Ситуации, когда необходимо сохранить имущество | ||

| 1 | Реструктуризация | Заёмщик подаёт заявление, описывая возникшие сложности

В итоге может быть увеличен срок, снижена ставка, долг заморожен на определённое время (выплачиваются только проценты) |

| 2 | Рефинансирование | Проводится в своём или любом другом банке

Подразумевает выдачу нового кредита для погашения старого на более выгодных условиях |

| Сохранять имущество не планируется | ||

| 3 | Продажа имущества | Требуется согласие банка

Ипотека гасится за счёт полученных от реализации средств |

| 4 | Перевод долга на другого заёмщика | Необходимо согласие банка

Залог либо сохраняется за первичным заёмщиком, либо переходит новому |

Также рекомендуем посмотреть видео на тему «Где взять денег, когда срочно они нужны»:

Как работает закладная

Залогом по закладной чаще всего выступают следующие объекты недвижимости:

- квартиры, жилые дома и их части;

- земельные участки;

- гаражи, садовые дома, дачи и прочие строения потребительского назначения.

Применение закладной популярно среди банков, которые специализируются на заключении ипотечных договоров и проведении ипотечных операций. Связано это с тем, что, кроме удобства и простоты формы, права по закладной относительно легко передавать.

Как же все происходит на практике, как работает закладная?

Банк, выдающий ипотечный кредит, включает в ипотечный договор условие об оформлении закладной, как обязательном условии выдачи ипотечного кредита.

После этого банк составляет закладную, а подписывает её заемщик, то есть лицо, которому банк выдает кредит (подписание происходит в момент получения в банке кредитных средств). Все это предполагает серьезную проверку всех условий, которые указаны в закладной, на соответствие кредитному договору.

Как у владельца закладной, у банка появляются права требовать от заемщика выполнения с его стороны обязанностей по ипотечному кредиту без предоставления прочих доказательств существования данного обязательства со стороны заемщика.

Напомним, что закладная, как именная ценная бумага, удостоверяет права того лица, которое указано в ней.

Заемщик, как должник по ипотечному обязательству, и банк, как законный владелец закладной, по соглашению могут изменить ранее установленные в данной ценной бумаге условия. Так, например, при частичном исполнении обязательства, обеспеченного ипотекой, они могут заключить соглашение, которое может предусматривать изменение размера обеспечения, а также изменение предмета ипотеки. Отметим, что новое соглашение, так же как и договор ипотеки, должно быть нотариально удостоверено.

При заключении указанного соглашения в нем предусматривается:

- либо внесение изменений в содержание закладной путем прикрепления к ней оригинала такого соглашения и указания должностным лицом Росреестра в тексте самой закладной на соглашение как на документ, являющийся неотъемлемой частью закладной;

- либо аннулирование закладной и одновременно с этим выдача новой закладной, составленной с учетом соответствующих изменений.

Такая ситуация (изменение условий ипотеки) может возникнуть, в частности, при передаче в залог строящегося объекта (объекта незавершенного строительства). Окончательная цена объекта (квартиры) может подлежать пересмотру в зависимости от фактического количества квадратных метров в квартире после регистрации объекта в органах технической инвентаризации.

Государственная регистрация соглашения об изменении содержания закладной с указанием в тексте самой закладной на соглашение как на документ, являющийся неотъемлемой частью закладной, осуществляется в течение одного дня с момента обращения заявителя в Росреестр с предъявлением оригинала закладной и соглашения об изменении содержания закладной.

Запись в закладной о зарегистрированном соглашении об изменении содержания закладной осуществляется Росреестром, удостоверяется его подписью и скрепляется его печатью.

В случае аннулирования закладной и одновременно с этим выдачи новой закладной, вместе с заявлением о внесении изменений заемщик и банк передают в Росреестр, подлежащую аннулированию закладную и новую закладную, которая вручается банку вместо аннулированной закладной.

Аннулированная закладная хранится в архиве Росреестра до момента погашения регистрационной записи об ипотеке. В случае, если осуществлялся депозитарный учет (хранение закладных, учет и переход прав на закладные) аннулированной закладной, новая закладная должна содержать отметку о ее депозитарном учете с указанием наименования и места нахождения депозитария, в котором учитывались права на аннулированную закладную.

Досрочное увольнение из рядов Вооруженных сил РФ

В случае увольнения (расторжения контракта) участника НИС раньше, чем через 20 лет службы в Вооруженных силах РФ, он в обязательном порядке должен:

- Погасить остаток задолженности перед кредитором из своих собственных средств, причем, кредитор вправе изменить порядок расчета ежемесячного платежа на тот, что установлен для иных заемщиков, которые не относятся к участникам накопительно-ипотечной системы.

- Вернуть с процентами сумму целевого жилищного займа (ЦЖЗ), который предоставило ФГКУ «Росвоенипотека» на выплату первоначального взноса за жилье и погашение кредита, причем возврат ЦЖЗ должен быть осуществлен в срок до 10 лет (задолженность выплачивается с процентами, обозначенными в договоре о предоставлении целевого жилищного займа, равными платежами ежемесячно).

Если обязательства по ипотечному кредиту военнослужащим не будут исполнены, долги с него взыщут принудительно. Таков порядок погашения ипотеки. Учитывая, что обеспечением по займу является жилье, кредитор может получить удовлетворение из его стоимости: недвижимость, находящаяся в залоге, продается, а полученные деньги направляются на оплату долгов.

Исключением является увольнение военнослужащего из рядов Вооруженных сил досрочно по одной из 4 причин (если общий срок военной службы участника НИС – не меньше 10 лет):

- он достиг предельного возраста пребывания на военной службе;

- военнослужащий признан негодным или частично годным по состоянию здоровья к военной службе;

- организационно-штатные мероприятия;

- семейные обстоятельства, предусмотренные законодательством РФ о воинской обязанности и военной службе.

Отмеченные ситуации освобождают заемщика – участника НИС от обязательств по возврату средств ЦЖЗ. Кроме того, если будет установлено, что участник НИС нуждается в жилье, ему могут быть предоставлены дополнительные выплаты на погашение остатка долга по ипотечному займу или его части.

Можно ли снова брать ипотеку и когда?

Разумеется, ответ положительный. Вы можете снова взять ипотеку. При условии, что у Вас сохранилась кредитная история и найдётся организация, которая Вам её выдаст.

https://www.youtube.com/watch?v=rL_AEiMqDfA

Если Вы вновь собираетесь брать ипотеку, то уже должны понимать всевозможные нюансы. Делайте это с умом. Если приобретаете в ипотеку квартиру, то начните её сдавать – было бы вполне неплохо, если бы средств со съёмщика хватало на полное погашение задолженности. Так, спустя n-ный промежуток времени у Вас будет в собственности ещё одна квартира. Да и к тому же, за это время она может неплохо подорожать!

Как снять обременение с недвижимости и получить закладную?

Алгоритм снятия обременения:

- Полное погашение ипотечного кредита. Перед внесением последнего платежа клиент должен обратиться к менеджеру банка и уточнить остаток задолженности. После перечисления указанной суммы необходимо оформить в офисе банка справку об отсутствии долгов;

- В банк подаётся заявление о снятии обременения с квартиры;

- Банк готовит закладную и информирует заёмщика о возможности её получения. В документе ставится отметка о том, что обязательства исполнены в полном объёме;

- Закладная регистрируется Росреестром. Клиент может самостоятельно принести ценную бумагу в МФЦ или воспользоваться услугами посредника. При обращении к посреднику нужно быть готовыми к дополнительным расходам. Прекращение регистрационной записи об ипотечном обременении осуществляется на основании заявления, подписанного заёмщиком. При необходимости в Росреестр предоставляется копия доверенности на лицо, которое подписывало отметку о снятии обременения;

- В результате оплаты госпошлины обременение с квартиры снимается.

Новое свидетельство собственнику недвижимости выдаётся через две недели после выплаты кредита и снятия обременения. Выписку о составе собственников можно оформить в МФЦ.

Оформление жилья в личную собственность

Итогом всех проведенных и описанных выше мероприятий для заемщика становится получение выписки, документа из ЕГРН. Данная бумага и становится документом, свидетельствующим о вступлении плательщика в права владения ипотечным имуществом. Данную выписку можно заказать и в онлайн-варианте.

Что необходимо делать заемщику после погашения кредита

Что необходимо делать заемщику после погашения кредита

Стоит знать, что если по жилищной ссуде проплачивалась недвижимость, приобретенная напрямую от застройщика (новостройка), а сам дом не сдан в эксплуатацию, процедура получения документа из ЕГРН меняется. Собственник становится полноценным владельцем жилья только после приема объекта недвижимости в эксплуатацию. Для оформления выписки потребуются и бумаги от застройщика. А именно:

- передаточная документация;

- разрешение комиссии на ввод дома в эксплуатацию;

- протокол, по которому распределялись жилплощади;

- паспорт возводимого здания (технический/кадастровый);

- сведения, подтверждающие присвоение зданию индекса/почтового адреса.

Весь подготовленный пакет документации с договором о долевом участии пересылается собственником в отделение МФЦ или Росреестра для оформления подтверждения прав владения и выдачи регистрационного документа. Также стоит учитывать и особенности применения в кредитовании материнского капитала, в данном случае собственнику необходимо будет выделить жилищные доли детям.

Этап 4 – Справка об отсутствии задолженности по ипотеке

Данный этап очень важен, вы должны получить Справку об отсутствии долгов и полном закрытии ипотечного кредита.

Кроме того, без данной Справки вы не сможете снять обременение с квартиры/дома в Росреестре.

Справка содержит:

- № ипотечного Договора

- Дата заключения и закрытия Договора

- ФИО заемщика

- Информацию, что вся сумма (основной долг+проценты) выплачены полностью и Банк не имеет претензий к заемщику, Договор закрыт

- Подписи ответственных лиц Банка, их должности и ФИО

- Дата выдачи Справки

Форма и содержание справок может отличаться в разных банках, отделениях.

Примеры Справок:

Справка – ваш гарант при любых спорных ситуациях, в том числе в суде.

Можно ли сократить срок ипотеки в Сбербанке

Любой заемщик, оформивший ипотечный займ, стремится быстрее рассчитаться с кредитором и уменьшить сумму переплаты. Клиенты с нестабильными доходами и высокой кредитной нагрузкой, наоборот, подают заявку на увеличение срока кредита и, соответственно, снижение текущего платежа. Большинство же заемщиков интересуется, можно ли изменить срок ипотеки в Сбербанке в сторону уменьшения уже после заключения кредитного договора?

В Сбербанке, с недавнего времени, стало возможно сократить не только сумму ежемесячного платежа при досрочном погашении ипотеки, но и срок.

Действующее законодательство разрешает досрочное погашение задолженности в любой период после заключения кредитного договора с банком без каких-либо штрафов и дополнительных платежей. Вполне логично, что для Сбербанка досрочный расчет крайне невыгоден, так как он недополучит свои проценты. Однако по закону отказать клиенту в его стремлении погасить долг или его часть раньше обозначенного срока кредитор не имеет права.

Внести сумму, величина которой должна быть больше суммы ежемесячного платежа в утвержденном графике оплаты, можно по заранее составленному заявлению на имя руководства банка. Документ может быть подан только в режиме оффлайн (как правило, в отделении, в котором оформлялся займ), если вы планируете сокращать срок ипотеки и возможно онлайн, если вы желаете снизить ежемесячный платеж.

Особенности досрочной оплаты в Сбербанке:

- заявление принимается в срок не позднее 1 рабочего дня до наступления срока очередной оплаты;

- деньги списываются в день оплаты по графику;

- проценты начисляются за дни фактического пользования кредитом;

- заявление составляется и подписывается лично заемщиком (никакие устные договоренности не действуют).

По запросу заемщика банк обязан предоставить новый график платежей по кредитному договору с учетом внесенных в досрочном порядке платежей.

Рассмотрим, можно ли сократить срок ипотеки в Сбербанке для аннуитетных и дифференцированных платежей, а также в случае использования маткапитала.

При аннуитетном платеже

Аннуитетная схема предусматривает погашение долга равными частями в течение всего срока кредитования. Так как в первой половине срока основную часть платежа составляют проценты банку при меньшинстве тела кредита, то досрочное погашение будет выгодно и актуально только до середины этого срока.

Специалисты рекомендуют досрочно рассчитываться в данном случае в первый год после заключения договора. Далее это может стать убыточным делом. В любом случае, следует произвести необходимые расчеты и определить потенциальную выгоду.

Имеется возможность оставить заявку на досрочный расчет через Сбербанк.Онлайн. Для этого на спецвкладке «Досрочное погашение» в личном кабинете клиенту необходимо нажать кнопку «Частично погасить кредит» и указать счет списания, счет и дату зачисления обозначенной суммы. Оформленная заявка будет автоматически отправлена в банк, а деньги списаны в указанную дату.

При дифференцированном платеже

Такая схема, напротив, предусматривает постепенное снижение суммы ежемесячной оплаты. При досрочном погашении система будет автоматически пересчитывать оставшийся долг по ипотеке Сбербанка и, соответственно, начисленные проценты.

Дифференцированная оплата в этом вопросе будут выгоднее, чем аннуитетная. Однако в Сбербанке все ипотечные кредиты сегодня оформляются только с применением равных платежей.

При гашении материнским капиталом

Владельцы сертификата на материнский капитал имеют возможность погасить свой долг по ипотеке Сбербанка с помощью имеющейся суммы госпомощи. Все вопросы по распоряжению данной мерой государственной поддержки решаются путем согласования с Пенсионным фондом России.

Для того, чтобы воспользоваться маткапиталом, клиент изначально заказывает в Сбербанке официальную справку о состоянии текущей ссудной задолженности и наименовании реквизитов ипотечного договора, которая затем предъявляется в Пенсионный фонд.

Одновременно с этим заемщик обращается в ПФР с заявлением о перечислении располагаемой суммы капитала в счет погашения ипотеки в Сбербанке и предоставляет требуемый пакет документов (под расписку специалиста).

При положительном исходе дела необходимая сумма будет зачислена на ссудный счет клиента в Сбербанке безналичным способом. Остаток долга при этом будет пересчитан в пользу заемщика.

Дополнительно можно запросить в Сбербанке выписку по счету или справку, подтверждающую получение денег от ПФ РФ.