Справка о задолженности по кредиту

Содержание:

- Что может быть, если не взять справку

- Нужно ли брать справку о погашении кредита

- Правильное погашение последнего платежа

- Особенности закрытия кредитного договора

- Форма справки

- Снятие обременения и получение закладной

- Зачем нужен этот документ?

- Какие документы потребуется предоставить?

- Как взять справку?

- Оформление

- Когда нужна справка о полном погашении кредита?

- Как получить официальную справку о погашении кредита. Стоимость в разных банках

- Зачем ее получать?

- Где взять справку о погашении кредита, и как она выглядит

- Где и как можно оформить справку об отсутствии долга по кредиту

Что может быть, если не взять справку

Если справку о закрытии кредита не взять после внесения последнего платежа, то об оставшемся долге можно узнать, только когда из-за задолженности ему откажут в выдаче нового кредита или в дверь постучат коллекторы.

Клиент банка может получить необходимые документы в любой удобный момент. Поскольку срок исковой давности по кредитным обязательствам составляет три года, в течение этого периода банк-кредитор может «вспомнить» о незакрытом кредите и потребовать его возвращения. Как уже говорилось выше, небольшой остаток по долгу может превратиться в серьезную сумму.

Но гораздо серьезнее то, что испортится кредитная история клиента. При завершении кредитных отношений банк-кредитор передает сведения о заемщике в Бюро кредитных историй (БКИ). Оценка кредитных отношений с банками влияет на решение о выдаче следующих займов. Не секрет, что клиентам с плохой кредитной историей сложнее взять займы. Для таких клиентов банки могут установить специальные ставки по займам, не включать их в выгодные программы кредитования и т.п. Чаще всего проблемным клиентам просто отказывают.

Также важно понимать, что иногда и справка не спасает от появления проблем с БКИ. Если долг висит в общей базе должников, его не удалят оттуда на основании справки: все равно придется идти в банк, выдавший предыдущий кредит, писать заявление и требовать убрать информацию об остатке задолженности из базы

Но справка поможет доказать сотрудникам этого банка, что вы внесли платежи и не имеете непогашенных обязательств.

Нужно ли брать справку о погашении кредита

Справка представляет собой документ, свидетельствующий о полном выполнении заёмщиком своих обязательств по указанному займу. Она позволяет заёмщику отстаивать свои права и интересы, и избежать ухудшения кредитного рейтинга заёмщика.

В отдельных случаях, после закрытия кредита, заёмщика могут начать беспокоить сотрудники отдела взыскания банка, либо коллекторские агентства, и сообщать о наличии долга перед организацией.

Для чего необходимо брать справку:

- Если банк, где клиент полностью погасил кредит, не передал сведения о закрытии договора в Бюро кредитных историй (БКИ), то в выдаче нового займа могут отказать. В глазах нового кредитора отсутствие данных об исполнении прежних обязательств может расцениваться как допущение просрочки или уклонение от выплаты долга.

- Справка поможет удостовериться, что задолженность по кредиту погашена в полном размере. Если остались неоплаченные копейки по договору, они легко могут дорасти до нескольких тысяч рублей. Заёмщика помимо расходов на оплату штрафных процентов, ждёт ухудшение кредитной истории. Справка позволит доказать кредитору, что долг был своевременно погашен, и выступать в качестве доказательного документа в суде.

- Если выплата кредита осуществляется через платежные терминалы или электронные системы, есть риск, что денежные средства поступят на счет договора с задержкой. Чтобы исключить просрочку, и убедиться в полной оплате, закажите у специалиста банка справку о погашении.

- При досрочном погашении займа справка позволит избежать спорных ситуаций с банком. Если специалист банка огласил конкретную сумму на дату досрочного погашения, часть денег могла уйти на оплату дополнительных услуг, и поэтому кредит полностью не закрыт. Как следствие продолжат начисляться проценты, а при возникновении просрочки – штрафы. Если заёмщик своевременно не узнает о текущей задолженности, есть вероятность ухудшения кредитной истории, и увеличения расходов, связанных с обслуживанием займа.

- Если банк прекращает свою деятельность, и по уступке права переходят другой организации, могут возникнуть спорные моменты. Банк, которому были переданы права, может обнаружить какие-либо просрочки, и начислить на них штрафные проценты. Справка подтвердит, что заёмщик добросовестно исполнил свои обязательства.

Для получения справки о погашении кредита необходимо обратиться с паспортом в отделение банка, где была оформлена ссуда. Некоторые банки неохотно выдают справки, ссылаясь на технически сбои в программе или различные неполадки. В таком случае клиент может обратиться за помощью в судебный орган.

Каждый заёмщик после выплаты кредита имеет законное право получить документ. Справку можно взять не только в день погашения кредита, но и позднее, если возникла такая необходимость.

Порядок выдачи в разных банках отличается. Одни банки выдают сразу после внесения полной суммы задолженности, другие рассматривают заявление клиента через определенный срок.

Правильное погашение последнего платежа

Заемщик вместе с кредитом получает график платежей, в котором расписан порядок погашения долга. Можно:

- следовать ему неукоснительно — в указанный срок вносить оговоренную сумму;

- опережать платежи и вносить в счет погашения большие суммы.

При преждевременном закрытии долга — уведомление банка считается процедурой обязательной. Доступно несколько способов извещения:

- звонок в службу технической поддержки;

- заявление, направленное в кредитный отдел.

Только после того, как банк произведет перерасчет, можно вносить деньги в кассу или дистанционно.

Окончательный платеж необходимо производить на основании официально предоставленной выписки о сумме долга. Только в этом случае можно быть уверенным, что долговых обязательств перед банком не останется.

Потратьте время на посещение офиса организации, убедитесь, что:

- деньги поступили;

- кредитный счет закрыт.

Задолженность по ипотечному договору погашается в соответствии с графиком платежей. Клиент имеет право, как неукоснительно следовать ему по сумме и срокам (выплачивать по графику), так и оплачивать досрочно бОльшими суммами (в этом случае долг пересчитывается в пользу заемщика).

Банк нужно уведомить, что вы планируете досрочно закрыть ипотеку. Это можно сделать непосредственно в отделении банка, написав соответствующее заявление (образец заявления нужно запросить в банке), позвонить по телефону в кол-центр или провести операцию досрочного гашения в личном кабинете банка онлайн. Данная операция нужна для того, чтобы банк сделал перерасчет графика платежей.

Сразу после такой оплаты рекомендуется оформить в банке справку об отсутствии долга. Она может быть, как платной, так и бесплатной. Такая справка является официальным документом и заверяется подписями уполномоченных лиц со стороны кредитора. При необходимости ее можно предъявить по месту требования.

Справка содержит следующие сведения:

- дату полного погашения задолженности по конкретному кредитному договору (указывается его номер и дата заключения);

- Ф.И.О. заемщика;

- дату выдачи справки;

- должность и Ф.И.О. лица, подписавшего документ;

- фразу об отсутствии претензий со стороны банка к клиенту.

В большинстве банков после того, как последний платеж по ипотеке был внесен, ссудный счет закрывается автоматически. Однако если такая услуга недоступна, то клиент должен самостоятельно написать заявление с требованием закрыть счет по причине исполнения обязательств со своей стороны. Для этого нужно иметь при себе паспорт, ипотечный договор с графиком платежей и квитанции об уплате (на всякий случай).

Если заемщик планирует погасить весь долг по ипотеке в досрочном порядке, то вместе с банком согласовывается дата такого погашения и уточняется сумма. Делать такие операции без согласований с кредитором крайне не рекомендуется, так как размер итогового платежа может быть подсчитан неверно (как в большую, так и в меньшую сторону).

Для собственного успокоения можно дополнительно сделать запрос в Бюро кредитных историй о качестве исполнения своих обязательств. Полученная информация содержит все сведения об ипотеке, характере выплат и допущении или отсутствии просрочек. В силу человеческого фактора, а также особенностей программы данные могут поступать с некоторой задержкой, что требует уточнения.

Особенности закрытия кредитного договора

Многочисленные случаи из судебной практики показывают, что, несмотря на 100% погашение ссуды, спустя некоторое время человека начинают беспокоить коллекторские службы с заявлением о неоплаченной части долга.

Что делать после погашения кредита, чтобы обезопасить себя от таких неприятных последствий своей беспечности? Естественно, получить официальное подтверждение об отсутствии взаимных претензий с банком, у каждого из которых, кстати, есть определённые особенности проведения данной процедуры. Узнаем о них подробнее.

В Сбербанке

Сберегательный Банк России – одна из самых надёжных аккредитованных организаций страны. Её репутация почти безупречна. Наверное, по этой причине, время, отведённое структурой на получение такой справки — порядка полутора месяцев. Якобы, столько времени потребуется для проведения тщательной сверки с клиентом.

Явным преимуществом политики компании является возможность завершить процедуру не там, где она открывалась, а в любом отделении и представительстве сети, причем не только у нас в стране, но и за её территориальными пределами.

Официально компания известит своего пользователя о том, что ссудный счёт аннулирован (с помощью смс-рассылки). Если оповещение пришло, значит можно отправляться за подтверждением в соседнее с домом отделение.

Чтобы процедура прошла гладко, делаем следующее:

- звоним в Сбербанк и фиксируем персональные данные оператора, ответившего на звонок;

- получаем точную сумму долга, вплоть до копеек;

- немедленно погашаем остаточную часть – желательно через кассу именно данной организации и получаем квитанцию;

- блокируем кредитную карту;

- у операциониста заполняем бланк на закрытие счёта (для этого потребуется паспорт);

- следим, чтобы клерк заверил письмо печатью и выдал на руки акт сверки расчётов;

- просим определить день окончательной сверки, учитывая, что это период от 3 дней до полутора календарных месяцев;

- если кредит брался через карту, смотрим, чтобы её уничтожили сразу же;

- в установленную операционистом дату вместе с квитанцией об оплате услуги и копией заявления отправляемся в банк для итоговой сверки взаиморасчётов;

- пишем дополнительное заявление о прекращении договора со Сбербанком.

В Альфа-Банке

Где взять справку о погашении кредита, выданного в этом банке? Что касается Альфа-Банка, то здесь все немного сложнее. Обращаться необходимо только туда, где оформлялся договор.

Процедура аннулирования счёта стандартная, а вот срок — на порядок дольше. Ждать придется не полтора, а два месяца. О том, как продвигается процесс, можно узнавать у оператора горячей линии — она бесплатная и работает в круглосуточном режиме.

В Ренессанс Кредит

Если кредит оформлен в этой организации, необходимо:

- полностью оплатить оставшуюся задолженность, узнав сумму на горячей линии или воспользоваться онлайн услугами личного кабинета;

- чтобы не было дополнительной комиссии, погашать долг нужно в любом представительстве компании или через терминал;

- после оплаты вновь связаться с оператором и проинформировать его о том, что сумма оплачена, и вы хотите закрыть счёт (здесь эта процедура делается ускоренным способом – не более трёх суток);

- справку тоже можно заказывать в телефонном или онлайн режиме (если в данном регионе представительство отсутствует, документ пришлют по почте России или на электронный адрес клиента).

Единственная трудность – убедиться, что компания не имеет ничего общего с дочерним учреждением, лицензия которого была отозвана в конце 2016 года, а все права переданы ВТБ банку. В этом случае платить придётся там.

Форма справки

Официально установленного образца справки нет, своя форма действует в каждом банке. Но все же есть обязательные требования:

Требуется указание дат выписки и предоставления информации.

Нужно указать полное название кредитного учреждения, платежные и почтовые реквизиты, контактные сведения.

В справке указывается ссылка на номер и дату договора, Ф.И.О

заемщика, сумма займа.

Важно наличие формулировки о полной оплате долга.

В конце обязательно ставится подпись ответственного работника и печать банка.. Документ представляется на фирменном бланке

В этом случае печати может не быть. Если же бланк обычный, то печать требуется в обязательном порядке. Просьбу о закрытии счета можно не фиксировать, поскольку он закрывается автоматически после полной оплаты. Исключением являются кредитные карты. По ним нужно, чтобы справка включала сведения о закрытии счета, иначе карта может перевыпуститься благодаря кредитным средствам, и по ней будет происходить начисление процентов. Справка может быть передана лично или отправлена по почте

Документ представляется на фирменном бланке. В этом случае печати может не быть. Если же бланк обычный, то печать требуется в обязательном порядке. Просьбу о закрытии счета можно не фиксировать, поскольку он закрывается автоматически после полной оплаты. Исключением являются кредитные карты. По ним нужно, чтобы справка включала сведения о закрытии счета, иначе карта может перевыпуститься благодаря кредитным средствам, и по ней будет происходить начисление процентов. Справка может быть передана лично или отправлена по почте.

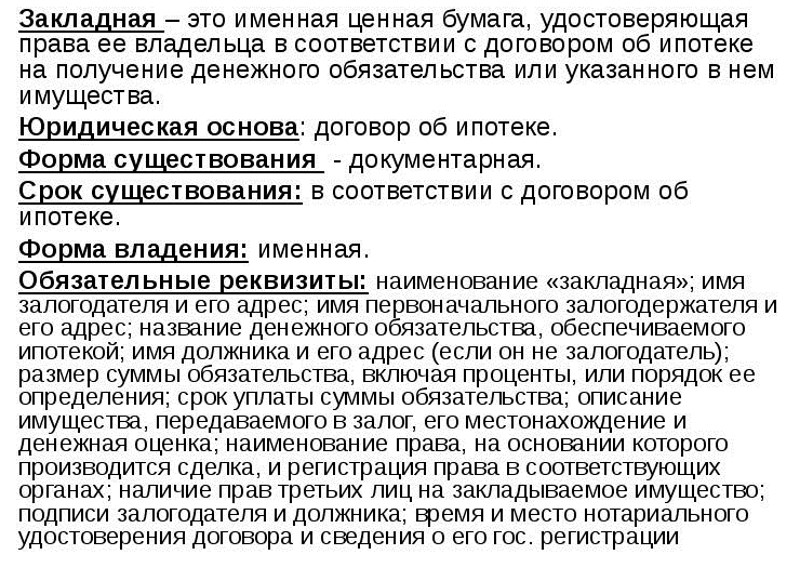

Снятие обременения и получение закладной

Аннулирование обременения подтверждает переход жилой недвижимости в право владения заемщика. Также этот документ свидетельствует о том, что банковская структура, оформлявшая ссуду, не имеет к плательщику претензий. Чтобы провести процедуру аннулирования обременения, необходимо заранее составить портфель документации, состоящий из:

- закладной;

- договора жилищной ссуды (копия);

- справки об отсутствии невыплат по ссуде;

- свидетельства права собственности (оригинал);

- договора купли/продажи жилого объекта (оригинал);

- письма от Сбера с ходатайством для аннулирования обременения;

- учредительная документация от Сбербанка (нотариально заверенные копии).

За само проведение процедуры аннулирования обременения госпошлина не взимается. Но при необходимости получения повторного свидетельства собственнику придется оплатить 200 рублей пошлины. Затем плательщику необходимо посетить Росреестр для получения записи о закрытии жилищной ссуды. Вся подготовленная документация пересылается в УФРС (отделение по месту регистрации плательщика).

Закладная на ипотечную недвижимость – ценный документ, подтверждающая право заемщика на владение жильем, взятым по жилищному займу. Данная бумага подтверждает и права банка-займодавца на приобретаемое жилье, то есть имеет залоговые права. Закладная главным образом играет роль гаранта интересов Сбера и оформляется банковской организацией при оформлении жилищной ссуды.

Эта ценная бумага по закону должна храниться у займодавца (банковской организации). Плательщик имеет право забрать ее только после погашения полной задолженности по жилищному займу.

Суть закладной

Суть закладной

Стоит учитывать, что ипотечная ссуда оформляется на довольно долгое время. За долгие года выплат организация-займодавец может изменить и собственную регистрацию, и место хранения бланков/документов/выписок. Поэтому нередкими становятся случаи, когда закладная просто теряется в процессе очередной плановой ревизии.

Так как ипотека всегда подразумевает передачу недвижимости в залог банку, во избежание того, чтобы с ней могли произвести какие-то противоправные действия без ведома кредитора. Поэтому наложенное обременение необходимо снять, обратившись в Росреестр с пакетом документов, предварительно оплатив госпошлину:

- заявления с двух сторон от залогодателя и залогодержателя;

- справку об окончании выплат по ипотечному договору;

- ипотечный договор (копия);

- гражданские паспорта всех собственников жилья;

- договор или иной документ, на основании которого была приобретена жилая площадь;

- закладная с отметкой банка.

Зачем нужен этот документ?

На самом деле, причин, по которым люди берут справки о кредите, намного больше, чем кажется на первый взгляд. Среди них наиболее часто встречаются следующие:

- досрочное погашение кредита, при котором нужно представить справку об отсутствии остатка долга в Сбербанке или другой организации;

- получение ссуды в другой кредитной организации, хотя подобная информация всегда отражается в БКИ, на какой-то определенный момент она может быть не актуальна или вообще отсутствовать;

- отчет в Пенсионном фонде РФ о намерении реализовать материнский капитал в качестве выплаты по ипотечному займу;

- раздел имущества при разводе супругов;

- намерение рефинансировать займ.

Так же подобную справку может потребовать налоговый орган, если происходит возврат подоходного налога после покупки недвижимого имущества. Подтверждение налоговой декларации обязательно должно сопровождаться таким документом. Документ для налоговой должен содержать еще и информацию об удержанных процентах за последний календарный год.

Какие документы потребуется предоставить?

Каждая справка или выписка, которую выдает организация, требует документального основания к совершению данного действия.

Какие документы нужны для погашения кредита?

Чтобы окончательно аннулировать расчётный счёт, по которому гасилась ссуда, необходимо предоставить в финансовое учреждение следующие бумаги:

- заявление стандартного образца с просьбой прекратить официальное действие договора о предоставлении займа на основании полного выполнения всех пунктов настоящего документа обеими сторонами-участниками;

- свой экземпляр договора;

- все платёжные выписки о проведении ежемесячных оплат согласно графика, установленного кредитором в рамках настоящего договора;

- бумага, подтверждающая 100% погашение всей суммы долга, если в соглашении предусмотрена страховка.

Взамен предоставленного пакета документов организация выдаст клиенту требуемую им справку.

Как взять справку?

Заказать справку о закрытии долга в Сбербанке можно не только в дату итогового платежа, но и в любой другой день, даже спустя длительное время. Рекомендуется подождать несколько дней после внесения финального взноса, чтобы банковская программа обновила данные. При этом отказать в выдаче справки Сбербанк не может ни при каких обстоятельствах. Если вам не выдают документ, попросите письменное объяснение причины такого решения банка. Что необходимо для заказа справки о полном погашении кредита?

- Подойдите в любое отделение Сбербанка, не обязательно туда, где брали ссуду. Если вам отказываются выдать документ, настаивайте на своем праве. Позвоните по телефону колл-центра 8 (800) 555-55-50 и объясните ситуацию. Как правило, после этого вопрос решается достаточно быстро.

- Оставьте заявку на получение справки, обязательно укажите номер своего кредитного договора и паспортные данные. Банковские специалисты выдадут бланк и подскажут, как правильно заполнить заявление.

- Подойдите за бумагой в назначенный день или после уведомления о готовности. Некоторые отделения Сбербанка готовы выдать справку сразу же, в иных случаях может потребоваться 2-3 дня. Если вы обратились в офис другого регионального отделения, процесс получения документа может немного затянуться, потому как придется запрашивать информацию.

Запросить подтверждение выполненных обязательств перед Сбербанком могут не только заемщики, но их доверенные лица, поручители, созаемщики и владельцы залоговой недвижимости. Если вы доверяете третьему лицу право получать справки в банке, обязательно оформление нотариальной доверенности на его имя.

Когда справка будет у вас на руках, проверьте наличие и других счетов, связанных с данным кредитом. Если вы одновременно получали карту и не планируете ею пользоваться, напишите заявление на закрытие карточного счета. Расторгните договора страхования в случае досрочного погашения займа и уточните возможность возврата части их стоимости.

Проставление отметки в кредитном договоре, о том, что вы оплатили весь долг, не является гарантией закрытия ссудного счета. Самый надежный способ обезопасить себя от возможных финансовых притязаний банка – справка о выполненных обязательствах. Вопрос, надо ли ее брать, отпадает сам собой. Окончание действия любого кредитного договора должно ознаменоваться получением документа от банка. Это правило касается не только Сбербанка, но и любого другого кредитного учреждения.

Оформление

Как взять справку о погашении кредита? Процедура оформления этой бумаги в каждом учреждении осуществляется по-разному. В некоторых кредитных организациях нужен письменный запрос на выдачу документа, но часто это выполняется по устному заявлению клиента.

Сроки оформления справок о закрытии кредита различные: они могут предоставляться в день обращения («ОТП Банк») либо на протяжении недели с момента письменного обращения (в Сбербанке, «ВТБ 24»). Максимум установлен в 2 месяца. Возможно действие тарифов на изготовление справки – 100-600 рублей. «Альфа-банк» и «Совкомбанк» такую услугу осуществляют бесплатно.

Как взять справку о погашении кредита, если весь долг был внесен? Необходимо написать заявление, где обозначается Ф.И.О. клиента, номер договора, дата последнего взноса в оплату долга и дата представления. В требовании указываются законодательные документы: ГК РФ, инструкции ЦБ РФ №153-И, ст. 8, 10 закона «О защите прав потребителей». Клиент должен поставить подпись и расшифровку Ф.И.О.

Где взять справку о погашении кредита? Клиенту нужно обратиться в отделение банка, где был оформлен заем, или позвонить по телефону. Справку о погашении кредита, образец которой представлен в статье, можно заказать в любое время. В законе нет конкретных сроков. Но некоторыми кредитными учреждениями вводятся ограничения по бесплатной выдаче данной бумаги.

Некоторыми банками на протяжении месяца справка предоставляется бесплатно, но после этого данная услуга стоит 300-500 рублей. Есть тарифы за срочность, банк «Зенит» взимает за это 50 рублей. Недобросовестные учреждения затягивают с выдачей справки или совсем отказывают в ее выдаче. Тогда клиент имеет право на оформление письменного запроса на представление документа в 2 экземплярах и вручение уполномоченному работнику своего экземпляра под подпись. Запрос должен быть внесен в специальный журнал, ему присваивается номер. Такие действия нужны для получения возможности подачи жалобы в ЦБ или в суд.

Когда нужна справка о полном погашении кредита?

Данный документ может формироваться автоматически после внесения последнего ежемесячного платежа.

В большинстве случаев банки не выдают данную справку без соответствующего заявления от клиента.

Вам может пригодиться документ в следующих случаях:

- для собственного спокойствия, чтобы убедиться, что долг был погашен в полном объёме;

- для предоставления кредитору, у которого вы оформили рефинансирование кредита другого банка;

- для подтверждения закрытия долга в БКИ в случае обнаружения ошибки в кредитной истории;

- для обращения в Росреестр с целью снятия обременения с залоговой недвижимости.

Представьте ситуацию: вы оплатили долг перед банком заранее и теперь хотите убедиться, что освобождены от обязательств по кредитному договору.

При оформлении рефинансирования кредитор может самостоятельно перечислить деньги в банк, кредит которого вы погашаете новой ссудой.

В таком случае вам не нужно заказывать справку об отсутствии задолженности. Если же вы должны самостоятельно перевести заёмные средства, данный документ поможет подтвердить их целевое использование.

В такой ситуации вам нужно связаться с конкретным бюро и сообщить о наличии ошибки. Подтвердить свою правоту можно с помощью соответствующей справки.

Многие банки выдают ссуду после предоставления залогового обеспечения. В качестве залога возможно использовать имущество, уже находящееся в собственности или приобретаемое на заёмные деньги.

Например, если вы оформляли ипотеку с передачей приобретаемой квартиры под залог кредитору, после погашения долга вам следует обратиться в Росреестр с соответствующей справкой, чтобы снять обременение с имущества.

Как получить официальную справку о погашении кредита. Стоимость в разных банках

Документ должен выдаваться финансовой организацией по первому требованию заемщика. Условия получения в разных банках существенно отличаются. Иногда ее предъявляют сразу после обращения. В некоторых случаях этот процесс может занять до нескольких недель. Точный срок законодательно не утвержден, и происходит варьирование количества дней в зависимости от специфики работы банка. В случае, когда сотрудники организации сознательно тормозят выдачу справки, клиент может добиться требуемого через обращение в органы, регулирующие деятельность банков.

Такая услуга может предъявляться платно и бесплатно. Чаще всего правилами банка устанавливается определенная сумма. К примеру, финансовый гигант Сбербанк России оценивает стоимость справки в сумму, составляющую 250 руб. Зенит – 50 рублей. А срочное оформление обойдется в 150 руб. В ВТБ24 потребуется заплатить 200 рублей. Райффайзенбанк, Альфа-Банк, как и другие структуры, оказывают подобные услуги абсолютно бесплатно. Например, в Промбизнесбанке получить документ можно без дополнительных трат на протяжении месяца с момента последнего взноса.

После окончания этого срока, предоставление бумаг становится платным. Стоимость услуг составит 500 рублей. Лучшее решение – требовать справку в день закрытия долга. Дискуссии о правомерности предоставления платных услуг такого типа ведутся давно, однако окончательного законодательного решения нет.

При заключении договора о кредите, большинство организаций прописывают условия предоставления справки о выплате кредита. Клиент подписывает бумаги, подтверждая согласие с написанным. Однако ситуация такова, что на самом деле при заключении договора не многие замечают подобные условия. Среди граждан растет недовольство по поводу дополнительных услуг банков.

Зачем ее получать?

Справка, подтверждающая возврат кредита, поможет заёмщику защититься от многих неприятностей. Зачем может потребоваться документ:

- Закрытие счёта происходит в разное время с договором. Так, с момента внесения заключительного платежа или досрочного погашения, на закрытие счёта банк отводит ещё до 45 календарных дней. За этот срок может возникнуть ситуация, что клиенту для погашения долга не хватило нескольких копеек или рублей. Задолженность останется, договор не закроется. Если клиент не будет уведомлен о подобном факте, на остаток долга будут начисляться штрафы и пени. Особенно актуально при досрочном погашении, а также при закрытии кредитной карты, так как часто проценты за пользование деньгами начисляются с опозданием. Чтобы избежать подобных неприятностей, необходимо взять справку.

- Данные в БКИ обрабатываются с задержкой. Если клиент планирует оформить новый кредит в другом банке, информация о закрытии действующего может отсутствовать. Из-за этого новый банк может снизить сумму запрашиваемого лимита или вовсе отказать в предоставлении. Подобного рода ситуация может случиться и при техническом сбое, когда закрытый договор числится открытым.

- Для защиты от мошенничества. Мошеннические действия со стороны сотрудников банка случаются крайне редко, однако лучше защититься от всех рисков. Так, при закрытии договора и внесении суммы для досрочного погашения, деньги могут быть не зачислены на счёт. Решение взять справку остановит злоумышленников, а также поможет вскрыть обман.

Что будет если её не брать?

Взять справку или не взять – решение, которое полностью лежит на клиенте. Справка служит «щитом», защищающим от возможных неприятностей. Нельзя гарантировать, что её отсутствие приведёт к одной из ситуаций, описанных выше, как и тот факт, что подобного удастся избежать.

Где взять справку о погашении кредита, и как она выглядит

Законодательная база не определяет точный порядок действий кредитора при выдаче документа. Главное, что необходимо помнить, — банк обязан выдать справку о закрытии кредита по первому требованию бывшего заемщика

Не важно, сколько времени прошло. Но есть ряд факторов, которые нельзя забывать:

- Нужно ли брать справки о погашении кредитов, закрытых досрочно? Обязательно. Именно потому, что займ погашен с опережением графика, часто появляются разногласия ввиду разночтений условий кредитного договора.

- Как получить справку о закрытии кредита, если заемщик находится в другом городе? Документ выдадут в любом отделении Сбербанка. Единственное условие – наличие паспорта и договора (желательно).

- Как выглядит образец справки о закрытии кредита в Сбербанке? Унифицированной формы не установлено. Есть перечень обязательных атрибутов, без которых бумага утрачивает юридическое значение и признается недействительной.

- Когда заемщик имеет право обращаться за справкой о возврате кредита в Сбербанке? Это может быть любой день. Предварительно необходимо уточнить, действительно ли на момент обращения баланс по кредитному счету нулевой.

В режиме онлайн в личном кабинете можно лишь посмотреть, как выглядит справка. Без подписей ответственных лиц, заверенных печатью Сбербанка, бумага считается недействительной и не рассматривается судом в процессе разбирательства. Оппоненты, увидев такую справку, вполне могут сослаться на ее юридическую несостоятельность, что считается нормальной практикой.

Берёте ли вы кредиты?

Да, это нормально 26.9%

Только в крайнем случае 23.52%

Приходилось, но больше не буду 18.41%

Нет, никогда не брал 31.17%

Проголосовало: 1450

Сроки получения документа в Сбербанке

Государство не предусмотрело конкретных периодов, когда Сбербанк обязан выдать справку о погашении кредита. Это происходит в течение 3-10 дней. Иногда достаточно одного посещения. Если бумага не попала в руки заемщика в течение 10 дней, можно говорить о преднамеренном затягивании процесса.

Это плохо: если в банке нашли недоимку, то каждый день насчитываются проценты и штрафы за просрочку кредита. Нет справки – нет доказательств, что займ погашен в полном объеме. Поэтому перед тем, как получать справку о закрытии кредита, необходимо в личном кабинете убедиться, что долгов нет.

Предумышленное затягивание – достаточный повод для обращения в суд. Исковое заявление подается по месту проживания заемщика. В жалобе указывается причина, а в качестве доказательства, что справку действительно требовали, к иску прикладывается один из экземпляров заявления на выдачу.

Чтобы документ обрел юридическую силу, не обязательно его составлять по унифицированному образцу. Обязательными атрибутами справки об обнулении кредита являются:

- дата и место выдачи (город);

- полное название и адрес отделения Сбербанка;

- регистрационный номер в соответствии с записью в журнале регистрации входящей документации;

- серия, номер паспорта заемщика, кем и когда выдан;

- реквизиты банковского отделения;

- подпись ответственных лиц;

- оригинальная печать, заверяющая подписи.

В тексте четко прописываются все цифры. Указывается тело кредита, дата выдачи, день внесения последнего платежа. Сумма процентов прописывается отдельной графой. Но главное, в тексте документа должна быть запись о том, что кредит погашен, иначе справка признается недействительной.

Размер: 212 KB

Скачать

Платная ли справка о закрытии кредита?

За услугу взимается плата от 50 до 300 рублей в различных отделениях банка. В среднем это 250 руб. Каждая банковская структура берет свою сумму. В некоторых случаях она минимальна – 50 рублей. Когда вносится последний платеж, многие организации автоматически рассчитывают оплату за справку. Повторная выдача документа оплачивается дополнительно.

Где и как можно оформить справку об отсутствии долга по кредиту

Согласно закону, все банки РФ должны предоставлять клиенту по требованию информацию, о закрытии договора в письменной форме. Запрос можно оформить в любой момент в отделении банка. А вот срок выдачи данного документа будет зависеть от конкретного банка. Например, банк ВТБ выдаст ее бесплатно в течение 28-и рабочих дней.

Для ее получения, необходимо обратиться к сотрудникам банка. Если справка нужна в день закрытия договора, клиенту придется заблаговременно обратиться в финансовую организацию и написать заявление с просьбой выдать ее в указанный день. В Сбербанке или в «Хоум Кредите» можно получить документ в тот же день без дополнительных заявлений.

Обратите внимание, что не все банки, как «Альфа-Банк» к примеру, предоставляют информацию бесплатно. Некоторые требуют оплатить специальную комиссию

Ее размер банк устанавливает самостоятельно. Некоторые клиенты отказываются ее оплачивать, и обращаются в суд, который, кстати, часто выигрывают. Но законодательством не запрещено требовать оплату за предоставление справок.

Законом не определен шаблон оформления текста. Тем не менее существует перечень информации, которая должна быть указана в нем:

- Регистрационный номер документа.

- Дата оформления.

- Дата погашения и ее размер.

- Реквизиты по договору.

- Подпись и штамп.

Пример оформления.

Если финансовая организация отказывается подтвердить в письменной форме закрытие долга, то заемщик имеет право подать в суд или обратиться в Центробанк. В такой ситуации суд всегда встает на сторону заемщика.