Ипотечный брокер: условия работы и стоимость услуг

Содержание:

- Подводные камни при работе с ипотечным брокером

- Плюсы и минусы оформления ипотеки через посредника

- Как работает ипотечный брокер?

- Чем занимается ипотечный брокер, и как заключить договор?

- Слово участникам рынка

- Договор оказания услуг

- Расходы и доходы кредитного брокера

- Как разместить средства в инструменты?

- Особенности ипотечного брокериджа в России

- Реклама: способы привлечения клиентов

- Деятельность ипотечного брокера от А до Я

- На чем зарабатывает

- Основная проблема брокерского бизнеса

- Кто такой ипотечный брокер?

- Заключение

Подводные камни при работе с ипотечным брокером

Проследить, как работает кредитный специалист, заемщик не может, но отыскать добросовестный вариант возможно при обращении внимания на некоторые нюансы:

Проследить, как работает кредитный специалист, заемщик не может, но отыскать добросовестный вариант возможно при обращении внимания на некоторые нюансы:

- Далеко не все агентства работают эффективно (узнать это можно по отзывам и по алгоритмам деятельности);

- Опыт работы на рынке кредитования – не главный показатель добросовестности;

- Деятельность кредитных посредников никак не отражается на законодательном уровне;

- При поиске нужного кредитного брокера не стоит отказываться от консультаций со знакомыми или коллегами;

- Требования к услугам выставляются индивидуально и прописываются в кредитном договоре.

Плюсы и минусы оформления ипотеки через посредника

Кроме снижения вероятности отказа в ипотечных займах брокер хорошо ознакомлен со всеми правовыми нюансами оформления такого займа. Также такие специалисты занимаются мониторингом и аналитикой финансового рынка, чтобы предложить клиенту самые выгодные условия с минимальными требованиями. В минусах обращения, в первую очередь, дополнительные расходы. Просчитав выгоды от сотрудничества с посредником (например, если необходимо получить займ без первоначального взноса), эксперты советуют пользоваться брокерскими услугами при оформлении ипотечного кредита на первичном рынке.

Как работает ипотечный брокер?

А теперь рассмотрим, как работает ипотечный брокер и в чем его преимущества перед государственным агентством ипотечного жилищного кредитования.

Начнем с того, что в основе профессиональной деятельности ипотечного брокера лежат следующие направления:

- подготовка кредитного портфеля предложений для клиентов – сюда входит налаживание контакта с кредитными отделами банковских учреждений и сбор необходимой актуальной информации;

- работа с кредитной историей потенциальных заемщиков;

- подбор подходящей программы кредитования по различным параметрам (например, в основу может ложиться размер первоначального взноса, условия выплат, система формирования ежемесячных платежей и т.д.);

- информирование клиента о действующих процентных ставках и возможностях их дальнейшего снижения за счет предоставления определённых документов или заключения договоров дополнительного страхования;

- консультирование по поводу правильности выбора объектов недвижимости – как правило сотрудники кредитного брокера обладают актуальной информацией о требованиях банков к покупаемым квартирам и домам;

- рекомендации по выбору риэлтерского агентства, бюро оценки и страховой компании.

Помимо этого, кредитный ипотечный брокер ведет полное юридическое сопровождение сделки. После подготовки ипотечного кредитного договора брокер обязан проверит его на соответствие всем пунктам действующего законодательства. При обнаружении спорных с юридической точки зрения мест и заведомо невыгодных условий специалист обязан проинформировать об этом заемщика и порекомендовать ему отказаться от подписания подобного документа.

В связи с описанными функциями очень важно уметь правильно выбирать ипотечного брокера. К сожалению, на рынке работает огромное количество компаний, аффилированных с тем или иным кредитным учреждением

Выявить их довольно просто. При любых обстоятельствах, как им не возражал клиент и какие бы контраргументы не приводил, они продолжают настойчиво рекомендовать оформить ипотеку в одном банке. И даже если это самый худший вариант, ипотечный брокер будет стремиться к тому, чтобы довести сделку до подписания кредитного ипотечного договора. Как правило, у таких фирм существуют минимальные расценки на их работу. И это зачастую становится приоритетным фактором выбора в их пользу со стороны неосмотрительных клиентов.

Чем занимается ипотечный брокер, и как заключить договор?

Он располагает широким выбором предложений по ипотечным кредитам и может подобрать максимально подходящую ипотеку для каждого конкретного заемщика.

Длительное сотрудничество брокера и банка добавляет лояльности со стороны банковского учреждения к его клиентам при возникновении спорных случаев на выдачу ипотеки, и увеличивает вероятность положительного ответа.

Работа ипотечного брокера заключается в следующих аспектах:

- Сориентировать клиента на рынке ипотечного кредитования.

- Предоставить нескольких возможных вариантов и выбрать наиболее оптимальную кредитную программу, учитывая индивидуальные возможности будущего заемщика.

- Юридически грамотное заполнение необходимых документов.

- Если существует необходимость, то сопровождение клиента в финансовое учреждение.

- Оповещение клиента о решении банка на поданную заявку.

- Улаживание всех формальностей.

При обращении в специальное брокерское учреждение с клиентом подписывается договор, где оговаривается оказание услуг за определенную плату. Это означает, что вознаграждение взимается сразу же после письменного оформления отношений, в виде авансовой суммы за последующее обслуживание. Если по результатам работы специалиста клиент не получает заем, то аванс возвращается.

Вышеописанная ситуация стимулирует кредитного брокера к достижению положительных результатов своей работы. Он финансово заинтересован в подборе для своего клиента лучшего варианта жилья, оптимально подходящего по стоимости, процентной ставке, залоговым обязательствам.

Для вас одобрен кредит!

При этом он должен подыскать банк, где заемщик обеспечен большими шансами на выдачу кредита. Клиент же получает выгоду от экономии времени и сил, потому что заявка, подаваемая специалистом, рассматривается гораздо быстрее и процесс оформления ипотеки занимает минимум времени.

Слово участникам рынка

Но даже «идеальный» заемщик, которому с легкостью дадут кредит в любом банке, может сэкономить свои деньги и время, обратившись к ипотечному брокеру. Такие специалисты, обеспечивая банкам хорошие объемы заявок, получают от них преференции в виде снижения процентных ставок и комиссий, а также имеют скидки от страховых и оценочных компаний. К примеру, при оформлении кредита на сумму 1 млн рублей сроком на 15 лет при уменьшении процентной ставки на 1% клиент, в общей сложности, экономит до 100 000–130 000 рублей. При этом брокер берет на себя решение всех вопросов с банками, оценочной и страховой компанией, позволяя клиенту спокойно заниматься своими делами и зарабатывать деньги. Вдобавок ко всему, брокер расскажет о том, о чем банкиры обычно умалчивают: как уменьшить переплату по кредиту, где хранится закладная и как можно продать квартиру с обременением данного банка, поскольку клиенты сегодня зачастую берут займы на небольшие суммы, планируя улучшить жилищные условия раньше, чем истечет срок кредита. Кроме того, специалист сообщит, как ведет себя банк по отношению к должникам и просрочникам, ведь от форс-мажора никто не застрахован.

Однако бывает и так, что брокер действует в интересах не клиента, а банка, с которым работает. Если специалист не берет за свои услуги оплату или ее размер сравнительно мал — это повод насторожиться. Ведь работа профессионального посредника очень трудоемкая, и никто не станет выполнять ее бесплатно. Скорее всего, у такого брокера имеется договор с определенным банком о выплате некоего «вознаграждения» за приведенного клиента. А, как показывает практика, такие договоры заключают как раз те банки, которые предлагают не очень привлекательные условия кредитования. Чтобы «сделать план», они заманивают брокеров с помощью различных преференций — а вот клиенты при этом могут остаться в проигрыше.

Отмечу, что агентства недвижимости, которые заботятся о своей репутации, не заключают договоров с банками о выплате вознаграждений брокерам. Переговоры могут вестись только о предоставлении преференций для клиентов компании. А уже клиенты платят агентству за выгодные условия по кредиту и качественную работу брокера.

Пошагово работа брокера выглядит так: консультация, заключение договора на оказание услуг, проверка документов заемщика, подача заявки в кредитную организацию, после получения положительного решения — согласование объекта с банком, заказ отчета об оценке данной недвижимости и, наконец, организация ипотечной сделки. При обращении к профессионалу вся процедура займет вдвое меньше времени, чем при самостоятельном решении вопроса клиентом.

Трудности при обслуживании того или иного клиента могут возникнуть, если потенциальный заемщик скрывает информацию о текущих обязательствах, просроченных задолженностях или судимостях. Или если он выбирает квартиру со сложной перепланировкой, которую трудно согласовать с банком. Но хороший брокер справится и с этими проблемами. Конечно, существуют и так называемые «безнадежные» заемщики. Однако, рынок ипотеки быстро развивается, банки постоянно обновляют свои продуктовые линейки, да и личная ситуация клиента может измениться, поэтому не исключено, что со временем такой заемщик превратится из «безнадежного» во вполне надежного.

Не стоит думать, что в услугах ипотечного брокера нуждаются только те заемщики, у которых возможны проблемы с получением кредита. «Идеальному» клиенту специалист поможет сэкономить время и деньги, подобрав для него оптимальную программу кредитования с наиболее выгодными условиями. Как правило, крупные агентства недвижимости сотрудничают со многими банками, которые готовы снизить для их клиентов процентную ставку или отменить комиссию, а также рассмотреть пакет документов в более короткий срок. При этом и брокер может получить определенные преференции от банка. Однако если посредник не предоставляет выбора, а упорно настаивает только на одной из программ, толком не объясняя, чем она выгодна клиенту — это повод насторожиться. Чтобы не «нарваться» на такого псевдоспециалиста, который будет действовать в интересах банка, а не клиента, следует выбирать брокера по рекомендации и обращаться в проверенные агентства недвижимости.

Договор оказания услуг

Заключается договор с клиентом с отражением всех нюансов сотрудничества. Язык составления этого документа должен быть понятным для заемщика. Все, что указано в договоре, ипотечный брокер должен делать – подробности его работы всесторонне освещаются на нескольких листах бумаги, в том числе и стоимость услуг.

Пример работы брокерской компании и взаимодействия с клиентом:

В стандартном договоре указываются конкретные действия ипотечного брокера:

- Выбор выгодной программы и предложения от банков для заказчика;

- Помощь в подготовке требуемых документов;

- Консультирование по всплывающим вопросам;

- Представление интересов;

- Юридическая поддержка по вопросам недвижимости.

Важно! Никаких дополнительных расходов, кроме указанных в договоре, с клиента брать в агентстве не должны. Все средства вознаграждения указываются в документе и зависят от результата работы.

Расходы и доходы кредитного брокера

Стартовые и текущие расходы кредитного брокера:

- аренда офисного помещения – 20 тысяч рублей ежемесячно;

- налоговые платежи – 25 тысяч рублей ежеквартально;

- регулярная оплата коммунальных услуг, сети Интернет и пополнение расходных материалов – 5 тысяч рублей в месяц;

- рекламные и маркетинговые мероприятия – 30 тысяч рублей ежемесячно;

- бухгалтерское сопровождение деятельности компании и обслуживание счета организации в банке – 3 тысячи рублей в месяц;

- заработная плата сотрудников – 50 тысяч рублей ежемесячно;

- оплата телефонной связи – 2 тысячи рублей в месяц;

- расходы, связанные с непосредственным оказанием услуг – 15 тысяч рублей ежемесячно.

Уровень дохода кредитного брокера формируется за счет комиссий. Таким образом, доход напрямую зависит от величины и стабильности клиентского потока. В регионах страны рассматриваемые услуги востребованы в разной степени. Показатель востребованности, а также успешности проводимых рекламных и маркетинговых мероприятий определяет уровень и стабильность дохода.

Рассматриваемый бизнес-проект актуален в большинстве городов и регионов страны. Для части населения кредитование служит решением сложившихся финансовых трудностей. Они обращаются за услугами к специалисту, получают надлежащий сервис и остаются довольными клиентами компании.

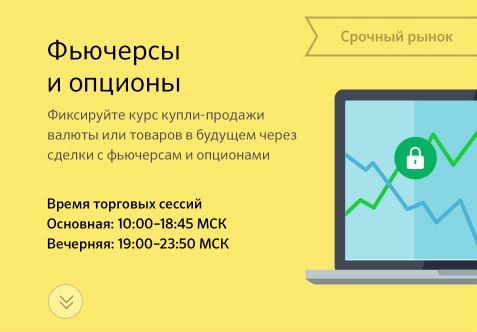

Как разместить средства в инструменты?

Сбербанк предлагает многочисленные инструменты инвестирования:

Чтобы реализовать главный принцип инвестирования, необходимо вложить денежные средства ради их приумножения в различные прибыльные материальные и нематериальные активы. Для этого придется анализировать, разрабатывать стратегию и даже рисковать.

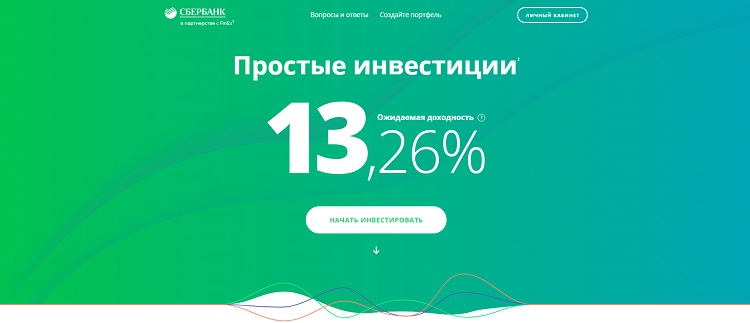

Неопытные трейдеры могут воспользоваться сервисом доверительного управления — “Простые инвестиции” от Сбербанка, который предлагает ожидаемую доходность в размере 13,26 процента годовых.

Не нужно будет:

- принимать самостоятельные решения;

- изучать тенденции фондового рынка;

- следить за новостями, — так как автоматический финансовый советник, лишенный человеческих эмоций:

- рассчитает план инвестиций;

- будет управлять деньгами.

Все что нужно сделать:

- Ответить на вопросы анкеты.

- Определить сумму дохода к определенному сроку.

- Подписать дистанционно документы и перевести деньги.

При открытии индивидуального инвестиционного счета (ИИС) можно:

- получать налоговые льготы от государства в размере 13% от суммы взносов;

- быть освобожденным от налога с получаемого дохода на весь период инвестирования.

Особенности ипотечного брокериджа в России

В ответственном вопросе приобретения жилья необходим помощник, который разбирается не только в юридических аспектах, но и в бюрократической схеме по сбору документов. В процессе оформления займа на недвижимость возникает понятие ипотечного брокериджа, включающее не только консультационное, но и юридическое сопровождение.

В нашей стране к подобным услугам прибегают около 5 % из всех жилищных кредитов, когда в западноевропейских странах показатель колеблется в пределах 40-60 % и работа брокера не является диковинкой.

Обязанности кредитного специалиста в России могут выполнить:

- Застройщик;

- Агентства поиска недвижимости;

- Дочерние фирмы банков-кредиторов;

- Частные брокеры;

- Специализированные агентства.

Реклама: способы привлечения клиентов

Основой маркетинга данного рода предпринимательской деятельности служит наружная реклама, а также продвижение деятельности брокерской компании в группах популярных социальных сетей. Дополнительно следует озадачиться разработкой и ведением собственного сайта-визитки компании с размещением перечня услуг в области кредитования и размерами комиссий брокера.

Наружная реклама в особенности эффективна, когда офис компании располагается в непосредственной близости от целевой аудитории бизнес-проекта. Не стоит также недооценивать эффективность сарафанного радио. Чтобы клиенты рекомендовали кредитного брокера знакомым, следует обеспечить надлежащий сервис.

Деятельность ипотечного брокера от А до Я

Ипотечный брокер является профессионалом финансового сектора экономики, оказывающим посреднические услуги между физическими лицами и банками, выдающими кредиты на жилье.

Перечень предлагаемых услуг

Обширные знания в области кредитования недвижимости, страхования и некоторых других смежных областях позволяет ипотечному брокеру взять на себя всю работу по:

- выбору банка-кредитора и конкретной программы кредитования;

- сбору и заполнению всей необходимой документации;

- подбору недвижимости;

- получению одобрения банка;

- сопровождению процесса подписания ипотечного договора.

Обязанности

К основным обязанностям ипотечного брокера относятся быстрый подбор максимально выгодной ипотечной программы и заключение кредитного договора между заемщиком и банком.

В России не существует закона регламентирующего деятельность брокеров по ипотеке. Поэтому важным моментом в работе с посредником является заключение договора, в котором обозначаются все его обязанности. Следует помнить, что брокер имеет право не оказывать услуг, не прописанных в договоре. И обязать его это сделать будет невозможно.

Возможности брокерских услуг

Чтобы более полно представлять, кто такой ипотечный брокер, необходимо понять какие возможности открываются пред заемщиком, пользующимся его услугами:

- Специалист имеет представление обо всех действующих кредитных программах и ориентируется в их условиях. Заявка на кредит может быть подана на рассмотрение одновременно в несколько банков;

- Налаженные контакты и связи с банковскими кредитными отделами значительно сокращают сроки рассмотрения заявки. В отдельных случаях выдача кредита может производиться прямо в день подачи анкеты;

- Использование профессиональных посреднических услуг при заполнении анкеты и сбору документов значительно снижает риски отказов;

- Многие брокеры имеют договоры с банками о предоставлении своим клиентам некоторых привилегий. Например, ипотека под сниженную процентную ставку или другие приятные бонусы.

Как выглядит сотрудничество с ипотечным брокером

При первом обращении специалист по подбору ипотеки подробно расспросит:

- какое жилье и на каких условиях хочет приобрести клиент;

- на какую сумму кредита он рассчитывает;

- финансовое состояние;

- какие условия ипотеки рассматривает.

На основе анализа полученных данных и финансового состояния заемщика специалист подбирает среди предложений банков наиболее выгодные ипотечные программы. Кредитный гуру подробно и обстоятельно расскажет обо всех нюансах и особенностях сотрудничества с каждым из банков-претендентов.

Следующим этапом работы будет подписание посреднического договора, в котором будут расписаны все услуги, оказываемые специалистом, и их стоимость. На этом этапе нужно быть предельно внимательным и тщательно изучить все пункты предлагаемого к подписанию документа.

Сбор и заполнение необходимых документов, подача заявки производится совместно с заемщиком. После получения одобрения банка наступает черед подбора недвижимости. Ипотечный брокер поможет проверить юридическую чистоту квартиры, оценит финансовое состояние компании-застройщика, подберет наиболее выгодные условия страхования.

Клиенту еще до подписания ипотечного договора будут разъяснены все пункты и условия предоставления кредита понятным и доступным языком. Работа ипотечного брокера будет закончена только после завершения заемщиком сделки и получения жилья.

Что нужно, чтобы стать ипотечным брокером

О том, как стать ипотечным брокером, можно узнать пройдя специальное обучение. Первые курсы по ипотечному брокериджу были созданы в 2005 году по инициативе банковского сектора, Российской Гильдии Риэлтеров и Ассоциации индивидуального жилищного строительства. Многие крупные брокерские агентства на основе своего опыта разрабатывают и внедряют собственные программы.

Центры обучения АНО «Национальная лига сертифицированных ипотечных брокеров» помимо образовательных услуг предлагают будущим специалистам свою поддержку и помощь в развитии и продвижении бизнеса. Лига разработала специальные стандарты профессии и ввела систему добровольной сертификации.

Профессиям «Кредитный брокер» и «Кредитный консультант» обучают в Самарском государственном экономическом университете. Программа курса была разработана совместно с Ассоциацией кредитных брокеров России.

В сети Интернет можно найти и другие центры обучения мастерству ипотечного брокера. Примечательно, что такое обучения колеблется по стоимости от 10-15 до 60 тыс. руб.

На чем зарабатывает

Доход кредитного консультанта равняется установленному проценту от суммы ипотеки, полученной клиентом.

Посредник берет фиксированную оплату:

- за услуги по подбору программы кредитования;

- оформлению документации;

- сопровождению сделки.

Условия работы и доходы

График работы консультанта совпадает с часами обслуживания клиентов банками. У консультантов нормированные день и неделя.

Доход кредитного брокера, работающего как индивидуальный предприниматель, зависит:

- от количества клиентов;

- суммы каждого заключенного договора о предоставлении услуг;

- прочих результатов работы.

Оплата труда наемного специалиста состоит из оклада и процента от сделки.

Карьерный рост

В любой сфере юридических и финансовых услуг существует возможность карьерного роста. Шансы дорасти до руководителя в профессии кредитного брокера есть у любого консультанта. Возможен переход на повышение в престижную финансовую или юридическую компанию.

Основная проблема брокерского бизнеса

Здесь начинается основная проблема брокерского бизнеса – банки очень не любят малоизвестных брокеров и не имеют желания с ними сотрудничать. Логика у банков точно такая же – хороший клиент придет в банк сам, а не станет обращаться за помощью в получении кредита к кредитному брокеру. Поэтому будет сложно сразу ответить на вопрос, как стать кредитным брокером «Сбербанка», без определенных связей там.

Вы не сможете ответить своему клиенту на вопросы о том, за что вы берете его деньги и дадите ли вы гарантию на получение им кредита. Положительное решение по выдаче кредита зависит только от кредитного комитета банка и если у клиента «сомнительное» прошлое, то никакой брокер здесь не поможет.

Кто такой ипотечный брокер?

Перед тем как поведать, какие услуги оказывает ипотечный брокер, уместно напомнить, кто он такой в принципе. Это посредник между продавцом и покупателем какого-либо товара, услуги или ценных бумаг.

В частности, он работает:

- На различных товарно-фондовых биржах;

- На рынке ценных бумаг;

- В сегменте купли-продажи недвижимости;

- В системе страхования;

- Во внешнеэкономической деятельности (при декларировании и растаможивании товаров) и т. д.

Сам брокер ничего не производит и ничем не торгует, однако он помогает продавцу и покупателю найти друг друга и договориться о взаимовыгодных условиях сделки. За свою работу он получает комиссионные – как правило, исчисляемые в процентном отношении от суммы контракта.

В зависимости от содержания договора с заказчиком и готовности последнего платить за дополнительную помощь выполняет следующие функции:

- Собирать пакет документов для ипотеки, которые требует предоставить банк-кредитор;

- Решать спорные вопросы, возникающие при взаимодействии финансовой организации и заемщиком;

- Подобрать наилучший вариант страховки (жизни, здоровья и недвижимости);

- Сопровождать заказчика при заключении договора займа, контролировать чистоту сделки.

Справедливо считается, что хорошему посреднику в данной сфере необходимо обладать знаниями в различных областях. В нем должны сочетаться:

- Юрист, знающий жилищное и банковское законодательство, а также ориентирующийся в гражданском праве (в частности, ему нужно понимать условия заключаемого с банком соглашения, последствия его невыполнения и прочие нюансы);

- Банковский эксперт, способный оценить реальную выгоду рассматриваемых предложений, возможные риски для клиента;

- Риэлтор, детально разбирающийся в современном рынке вторичного и первичного жилья;

- Психолог, умеющий находить общий язык с любым заказчиком.

Услуги, которые оказываются таким специалистом, называются ипотечный брокеридж.

Его главными составляющими является:

- Подбор целевых жилищных займов;

- Способствование их получению;

- Контроль (в интересах заказчика) за оформлением ипотечного соглашения с банком.

Не стоит рассчитывать, что брокер по умолчанию возьмет на себя все функции «под ключ»: от поиска выгодного варианта займа и квартиры до регистрации права собственности. Как правило, в сферу его деятельности входит взаимодействие с кредитными, оценочными и страховыми учреждениями, и только в том объеме, который прописан в соглашении между ипотечным брокером и клиентом.

Это интересно: Что такое адрес биткоин кошелька — как выглядит

Заключение

Рынок ипотечных брокеров переполнен. Жесткая конкуренция с риелторами и высокий спрос делают свое дело — лидирующие позиции занимают настоящие профессионалы. Услуги брокеров заметно облегчают жизнь потенциальным заемщикам. В будущем планируется закрепить порядок деятельности брокеров на законодательном уровне.

Внимательно отнеситесь к процедуре подписания соглашения: изучите все пункты, порядок оплаты, обязанности агента. Не подписывайте договор, если сомневаетесь в том или ином моменте

Обращайте внимание на отзывы и рекомендации брокерской организации или частного лица. Удачный выбор агента — залог успеха будущей сделки