Ипотечный договор: образец 2021 года и его существенные условия, механизм оформления и расторжения

Содержание:

- Ипотека в силу закона и в силу договора: отличия

- Специальные условия кредитования по ипотеке

- Андеррайтинг – оценка платежеспособности заемщика

- Как оформить ипотеку

- На что обратить особое внимание

- Кем составляется?

- Порядок подготовки и оформления ипотеки

- Существенные и дополнительные условия

- Нужна ли помощь юриста

- Существенные условия договора ипотечного кредита

- Порядок удовлетворения требований кредитора из стоимости залога

- Оформление законной ипотеки

- Советы офисному сотруднику:

- Основные элементы договора ипотеки

- Виды договоров

- Каковы особенности договора об ипотеке

- Ипотека в силу закона

Ипотека в силу закона и в силу договора: отличия

Договорная ипотека — сделка с более гибкими условиями, кредитор и заемщик могут отойти от рамок закона и составить индивидуальные условия сотрудничества. Но применяется такой вид кредитования редко, так как он несет риски для самого кредитора. По сути, на рынке ипотечный кредит в силу договора выдается практически только при оформлении нецелевой ссуды под залог имущества или при оформлении ипотеки с залогом имущества, которое уже находится в собственности заемщика.

В чем разница ипотека и ипотека в силу закона:

- По ипотеке в силу закона сделка совершается только с применением залога приобретаемого имущества.

- Регистрация законной ипотеки и расчет с продавцом происходят в тот момент, когда и регистрируется договор купли-продажи, то есть все делается одновременно. В случае же договорного жилищного займа сначала банк выдает деньги продавцу, после оформляется сделка купли-продажи, и только после этого возможно наложение обременения: именно из-за того, что некоторое время сделка оказывается незащищенной, банки рискуют, а это может отразиться на ставках.

- Регистрация ипотеки в силу закона бесплатна. При договорном оформлении потребуется уплата пошлины, для заемщиков-физлиц это 1000 рублей. Если заемщиком выступает юридическое лицо, оно заплатит 4000 рублей.

В обоих случаях в роли кредитора и заемщика могут выступать кто угодно: граждане, организации (не обязательно финансовые). Не исключается и ипотека в силу закона между физическими лицами.

Специальные условия кредитования по ипотеке

Кроме общих условий кредитования по ипотеке в Сбербанке существуют специальные программы, которые предполагают использование государственных льгот и материнского капитала. Особые условия кредитования действуют для отдельных категорий граждан, попавших в трудную жизненную ситуацию.

Речь идёт о людях, которые оформили ипотеку в иностранной валюте до 2014 года. Стремительный рост курса доллара привёл к пропорциональному увеличению ипотечного долга, размер которого стал причиной системных неплатежей. Заёмщики начали устраивать пикеты, голодовки и демонстрации. В некоторых случаях дело доходило до штурма банковских отделений. Валютный кризис стал источником постоянной социальной напряжённости. Правительству пришлось направить несколько миллиардов рублей на субсидирование долговых обязательств.

Данная мера помогла предотвратить изъятие залоговых квартир, которые были для многих заёмщиков единственным жильём. Бюджетные льготы стали доступны не только для валютных заёмщиков, но и для социально незащищённых категорий граждан (инвалиды, ветераны боевых действий, пенсионеры и др.).

Этот кредитный продукт имеет следующие особенности:

- Предельная сумма займа составляет 10 млн рублей (не более 60% от рыночной цены залогового объекта);

- Длительный срок кредитного договора (до двадцати лет);

- Процент по займу — 12% годовых;

- Кредит не предоставляется предпринимателям, руководителям компаний, собственникам бизнеса и фермерам.

Согласно общим условиям кредитования по ипотеке в Сбербанке нецелевая ссуда предоставляется только гражданам Российской Федерации. Деньги выдаются клиентам, которые имеют стаж на последнем месте работы не менее шести месяцев. В число созаёмщиков включается супруг заёмщика (при его наличии).

Андеррайтинг – оценка платежеспособности заемщика

Всегда существует вероятность, что заемщик ипотечного кредита не сможет вернуть долг, и причины тому могут быть разными. Для того чтобы избежать этого, необходима качественная проверка платежеспособности просителя. Для этого проводится андеррайтинг, или простыми словами, оценка возможностей гражданина обслуживать выданный ему ипотечный кредит. Таким способом определяется сумма займа, срок его предоставления, процентная ставка и другие существенные критерии.

Рассчитывается она согласно взаимосвязи финансовых показателей. За основу принят опыт американских специалистов. Называется метод системой пяти «си» (от английской буквы «С», с которой начинаются все пять составляющих андеррайтинга):

- Character – репутация;

- Capacity – уровень финансового наполнения;

- Capital – наличие собственного капитала (первоначальный взнос);

- Collateral – достаточность дохода;

- Conditions – экономические условия на момент кредитования.

Расчет и анализ коэффициентов по обслуживанию ипотечного кредита

Как свидетельствует практика, к клиентам, обращающимся за жилищным займом, предъявляют менее строгие требования, но это не означает, что проверкой их платежеспособности не занимаются. В таблице ниже приведены основные показатели, согласно которым осуществляется процесс андеррайтинга:

|

Коэффициент |

Расшифровка |

Описание |

|

П/Д |

платеж/доход |

отношение платежей по кредиту к доходу за обозначенный период |

|

О/Д |

обязательства/доход |

отношение расходов заемщика по ипотечным обязательствам к общему доходу, который идет в учет |

|

К/З |

кредит/залог |

соотношение суммы займа к стоимости кредитуемого объекта |

|

К/Л |

кредит/ликвидационная стоимость |

соотношение суммы кредита к минимальной стоимости, за которую можно реализовать залоговое имущество |

Для того чтобы кредитор принял положительное решение по выдаче ссуды, нужно, чтобы вышеприведенные значения имели следующие цифры:

|

П/Д = не более 40% |

|

О/Д = не более 60% |

|

К/З = в пределах 30–90% |

У большинства кредитных организаций установлены собственные показатели, поэтому нет точных значений. В зависимости от региона, размера средней заработной платы по субъекту и прочих обстоятельств данные коэффициенты могут колебаться.

Как оформить ипотеку

Во-первых, ознакомьтесь с различными предложениями по ипотеке от разных банков. Так, например, процентная ставка от банка ВТБ в 2020 году начинается от 7,9%, в то время как ставка Сбербанка – от 6,5% для строящегося жилья.

Учитывайте не только ставку по процентам, но и расходы: страхование имущества (это обязательное условие), стоимость услуг оценщика, госпошлину.

Во-вторых, выберите недвижимость. Если растянуть этот процесс на годы, то банк может изменить условия кредитования: сумму минимального первоначального взноса, процентную ставку, правила расчетов и т. д. Поэтому изучайте актуальные предложения на текущий 2020 год и лучше делайте это тогда, когда у вас уже есть жилье на примете.

В-третьих, соберите документы. Стандартный перечень документов для заключения договора по ипотеке выглядит так:

- Паспорт гражданина РФ.

- Справка о доходах.

- Копия трудовой книжки.

- Паспорт недвижимости (кадастровый и технический).

- Паспорт продавца и документы, подтверждающие его права собственности на недвижимость.

- Отчет об оценке недвижимости.

Совет: Внимательно изучите перечень документов на сайте или в отделении банка. Кроме стандартных, кредитор может запросить дополнительные документы, которые лучше подготовить заранее.

Учтите, что регистрация в Росреестре – обязательное условие для ипотечного кредита. Чтобы регистрация состоялась, вам нужно уплатить госпошлину. В 2020 году ее размер составляет 2 000 рублей для физического лица за регистрацию квартиры или дома и 350 рублей за земельный участок категорий СНТ, ДНП, ЛПХ и ИЖС.

На что обратить особое внимание

При выборе программы ипотечного кредитования будущему заемщику важно оценить свои финансовые возможности. Нужно определить, сколько денег есть у гражданина для внесения первоначального взноса, какая сумма ежемесячного платежа и схема погашения будут комфортными

Практика показывает, что удобно выплачивать ипотеку, регулярный взнос по которой не превышает 50% от суммарного дохода семьи.

Платежи могут быть аннуитетными (равными долями) или дифференцированными, когда сначала выплачивается основная сумма, а каждый последующий взнос меньше предыдущего. Банк может предложить одну или обе схемы погашения ипотеки, тогда клиент выбирает наиболее удобный для себя способ. Проценты при этом выплачиваются на протяжении всего срока действия кредита. Если у заемщика есть достаточные накопления, удобнее воспользоваться дифференцированной схемой платежей, когда основная сумма переводится банку, а каждый последующий платеж становится ниже.

Кроме того, важно обратить внимание на следующие обстоятельства:

оцените возможность досрочного погашения

В этом случае, даже при выплате небольших сумм, вы снизите размер переплаты;

после того, как будет оформлен ипотечный договор, попробуйте найти программы рефинансирования с более низкой процентной ставкой в другом банке;

узнайте, предлагает ли банк льготные условия кредитования, если у заемщика есть для этого основания;

при выборе программы ипотеки обращайте внимание на размер процентной ставки годовых

Чем больше срок кредита, тем больше автоматически будет переплата;

заранее определите, во сколько обойдется оплата госпошлины и услуг риелтора, если он участвовать в сделке;

учитывайте стоимость страхования

Если оно будет комплексным, этот вариант может быть дешевле покупки полисов по отдельности;

если вы берете ипотеку в иностранной валюте, важно учесть возможные колебания курса. Если вы получаете доход в рублях, лучше отказаться от такого варианта в связи в возможной девальвацией;

оцените возможные риски потери или снижения дохода в период погашения ипотеки

Следует тщательно оценить свои финансовые возможности и продумать запасные пути решения возможных проблемных ситуаций. В противном случае есть риск просрочки с перспективой потери недвижимости. В случае снижения дохода или потери работы опрос отсрочки или реструктуризации следует решать с банком еще до возникновения непогашенной задолженности. Если кредитор не идет навстречу, вопрос будет решаться через суд.

Кем составляется?

Кредитный договор составляется юристами банка без участия заемщика. Если у клиента есть свои предложения по поводу корректировки текста, то скажем честно – они вряд ли будут учтены, так как условия диктует кредитор. За основу берутся Общие условия предоставления кредитов Сбербанка РФ, а также типовые договора, нормы законодательства (в частности ГК РФ, закона «О государственной регистрации недвижимости» и пр.).

Условия в документе стандартные для всех заемщиков и не меняются, если речь не идет о величине ставки, комиссии, штрафных санкций, которые могут быть установлены исходя из кредитной истории заемщика и оценки его платежеспособности банком.

Порядок подготовки и оформления ипотеки

Типичный порядок заключения договора ипотеки включает три шага:

- Выбор объекта для ипотечного кредитования.

- Выбор банка – кредитора

- Подготовка пакета документов, заполнение стандартных форм и подписание договора.

Прежде всего, вам надо выбрать жильё, под покупку которого вы хотите взять кредит. Банки выдают кредиты под покупку объектов трёх видов. Это многоквартирные новостройки, объекты на вторичном рынке недвижимости, а также отдельно стоящие дома и таунхаусы. Проще и выгоднее всего получить кредит на новостройку. Связано это с высокой степенью стандартизации контрактной работы. Объекты стандартные, застройщики сертифицированные, договоры типовые.

Следующий шаг – выбор банка – партнёра. Напишите онлайн заявку в десяток разных банков. Получите, сколько удастся, одобрений и внимательно сравните присланные вам проекты соглашений. Посмотрите договор залога и договор последующей ипотеки. Не пропускайте мелочей, вы подписываетесь на срок в половину оставшейся жизни.

Для получения ипотеки заёмщик должен удовлетворять некоторым требованиям банка:

- Быть гражданином Российской федерации.

- Быть в возрасте от 18 до 75 лет.

- Иметь достаточный стабильный доход.

Условия кредита зависят от используемой кредитной программы банка, срока кредитования, наличия или отсутствия государственной поддержки, большой белой зарплаты, подтверждённой по форме 2-НДФЛ. А ещё процентная ставка уменьшится, если вы готовы застраховать свою жизнь и здоровье, если вы можете заплатить значительный первоначальный взнос.

Договор ипотеки заключается письменно. Но, вопреки распространённому мнению, нотариат не является обязательным требованием. Если есть такое желание, то стороны, конечно, могут предусмотреть нотариальное удостоверение договора об ипотеке, но закон на этом не настаивает. Договор ипотеки между физическими лицами и банком должен быть надлежащим образом зарегистрирован местным органом власти. Регистрация договора ипотеки потребуют предоставления пакета документов, включающего:

- заявление заёмщика;

- заявление кредитора;

- договор залога ипотеки;

- кредитный договор ипотеки;

- квитанция об оплате госпошлины;

Существенные и дополнительные условия

Существенными называют те условия, которые обязательны для заключения договора. С ними должны быть согласны все участники соглашения. В соответствии с 9 статьей Федерального закона «Об ипотеке (залоге имущества)» для ипотечного договора обязательными являются такие условия, как указание предмета залога и его оценка, обязательство, под которое поступил залог, объем требования, которое обеспечивает залог и временные рамки обязательства. Если эти условия не прописаны в документе, он не будет иметь силы.

В некоторых соглашениях оговариваются дополнительные условия сделки. Среди них условия по замене или восстановлению предмета ипотеки в случае, если он был утрачен или поврежден, порядок обращения с претензией в суд о взыскании заложенного имущества, дополнительное страхование и другие пункты. Каждое кредитное агентство предлагает заключить договор ипотеки на своих условиях. Иногда заемщик не знает об их существовании, не обращая внимания на сноски, написанные мелким шрифтом.

Нужна ли помощь юриста

При покупке жилья по ипотечному договору на вторичном рынке банк не несёт ответственности за любые юридические процедуры или проблемы, которые могут испортить процесс оформления сделки.

Таким образом, перед тем как брать ипотеку в таком случае, необходимо привлечь юристов для того, чтобы тщательно проверить продавца и «чистоту» прав собственности на продаваемое жильё.

Потому что при появлении в будущем настоящих собственников, выявлении неудовлетворённых наследников, собственников той или иной части квартиры, все проблемы, которые с этим связаны, лягут на плечи покупателя, а банк, со своей стороны получит возможность даже аннулирования ипотечной сделки.

Именно поэтому жилье в ипотеку на вторичном рынке стоит покупать осторожно. Есть и другие трудности, которые необходимо учитывать, но упомянутые выше – основные, без тщательного устранения этих рисков лучше даже не начинать процесс

Существенные условия договора ипотечного кредита

Существенными условиями ипотечного кредита, как и любого договора, является условие о его предмете. Предметом ипотечного кредита являются денежные средства ( кредитные средства).

Другим существенным условием ипотечного кредита является его целевое использование. Кредитные средства, полученные заемщиком, должны быть израсходованы им строго на приобретение или строительство недвижимости. При этом, заемщик обязан обеспечить кредитору возможность контролирования этого целевого расходования заемных средств.

В случае нарушения заемщиком обязанности, по целевому использованию денежных средств банк вправе потребовать от заемщика досрочного возврата кредита с причитающимися процентами.

Другим существенным условием ипотечного кредита, является срок договора. В кредитном договоре обеспеченного ипотекой установлен срок действия самого кредитного договора и сроки в течении которых должны быть исполнены обязательства сторон. в установленный срок влечет за собой право банка потребовать возврата кредита с процентами.

Срок действия ипотечного кредита определяется следующими правилами:

1. Договор ипотечного кредита вступает в силу вступает в силу и является обязательным для обеих сторон с момента его заключения.

2. Стороны могут распространить условия договора и на отношения, возникшие до его заключения.

3. Как в законе, так и в договоре может быть закреплен срок действия ипотечного кредита. Если в договоре отсутствует такое условие, то считается , что договор действует до окончания исполнения сторонами обязательства.

4. Истечение срока действия договора не освобождает стороны от ответственности за нарушение его условий.

По общему правилу окончание срока действия договора влечет прекращение договора.

Но в кредитных договорах такое условие, как правило, отсутствует в силу специфики самого договора

В ипотечном кредите существенным условием договора будут:

— условие о сроке действия кредитного договора;

-условие о сроке на который дается кредит;

-условие о сроке в течении которого происходит начисление процентов;

-условие о сроке возврата кредита с процентами.

Еще одним существенным условие ипотечного кредита является условие о размере кредита или условия, позволяющие определить этот размер.

Существенным условием ипотечного кредита является условие о предмете ипотеки, а так же его оценке.

Как и в любом кредитном договоре, существенным условием кредитного договора обеспеченного ипотекой, является проценты, под которые предоставляются денежные средства.

Существенным условием ипотечного кредита является условие о существе обязательства, то есть рамки поведения сторон договора, обязательственные отношения друг к другу.

Ипотечный кредит, порождает комплекс прав и обязанностей, а потому любые права и обязанности сторон в договоре, по которым должно быть достигнуто соглашение являются существенными, в том числе условия об ответственности за нарушение своих обязательств.

Все выше перечисленные условия ипотечного кредита являются существенными и они должны быть подробно описаны в письменном договоре.

Статью ипотека при разводе читайте здесь. Судебные споры по спорам связанные кредитованием физических лиц стали не редкостью. Подробней об этом читайте здесь.

Порядок удовлетворения требований кредитора из стоимости залога

В случае неисполнения или ненадлежащего исполнения основного обязательства, кредитор (залогодержатель) вправе получить удовлетворение за счет залога. Именно для этого и служит обеспечение.

Нередко в договорах ипотеки уделяется мало внимания порядку удовлетворения требований кредитора из стоимости залога. Вместе с тем, договором можно предусмотреть конкретные основания для таких действий и более детально, нежели в законе, прописать условия.

Традиционно среди оснований в договоре ипотеке указываются неуплата или просрочка уплаты суммы долга. Но закон разрешает конкретизировать основания и указать другие, при этом предполагается, что они – те или иные нарушения основной сделки

Здесь, а также в рамках определения порядка обращения взыскания важно соблюсти баланс прав и интересов сторон. Договор ипотеки (его условия) имеет приоритет перед условиями основной сделки

Если условия ипотеки и условия основного обязательства расходятся в части требований, который могут быть погашены за счет залога, предпочтение отдается условиям ипотеки.

Стороны договора ипотеки вправе предусмотреть в условиях сделки внесудебный (досудебный) порядок обращения взыскания (удовлетворения требований) за счет залога. В этом случае первично применяется такой порядок. Если есть желание, чтобы все вопросы решались в суде, такой пункт в договор не включается. Либо распространяется на урегулирование только части споров, но не взыскания.

Оформление законной ипотеки

Для оформления можно прибегнуть к услугам ипотечного брокера, а можно сделать все самостоятельно. Для начала нужно обратиться к кредитной организации, чтобы уточнить, на какую сумму можно рассчитывать. После можно приступать к поиску подходящего варианта. Затем нужно заключить предварительное соглашение с продавцом и предоставить необходимый пакет документов на рассмотрение кредитной организации.

Передав все бумаги, придется ожидать решения, поскольку все бумаги будут тщательно проверяться. При положительном исходе ситуации можно будет подписать договор купли-продажи, где обязательно указывается, что недвижимость приобретается частично за кредитные средства. После этого будет произведена регистрация ипотеки и права собственности на жилье, а продавец сможет получить свои деньги.

Это интересно: Займ на Вебмани с формальным аттестатом — освещаем по полочкам

Советы офисному сотруднику:

Как совмещать работу в офисе и здоровый образ жизни Не секрет, что офисный труд негативно сказывается и на физическом, и на психическом состоянии работника

Фактов, подтверждающих и то и то, существует довольно много.

Как понять, что коллектив вас не уважает На работе каждый человек проводит значительную часть своей жизни, поэтому очень важно не только то, чем он занимается, но и то, с кем ему приходиться общаться.

Офисные хроники или как противостоять сплетням Сплетни в рабочем коллективе – вполне обыденное явление, причем не только среди женщин, как это принято считать.

Как нужно разговаривать с начальником: антисоветы Предлагаем вам ознакомиться с антисоветами, которые подскажут, как не надо разговаривать с начальником офисному работнику.

Основные элементы договора ипотеки

Действующим законодательством не предусмотрена унифицированная форма договора. Статья 9 ФЗ-102 регламентирует обязательные разделы соглашения:

- участники договора;

- предмет;

- порядок предоставления заемных средств;

- алгоритм использования и порядок погашения заемных средств;

- права и обязанности сторон и меры ответственности за их несоблюдение;

- информация о страховке.

Дополнительно в документе могут прописываться другие разделы, не противоречащие действующим законодательным нормам Российской Федерации.

Предмет договора ипотеки является одним из его существенных условий. Предмет можно определить через наименование и местонахождение имущества, описание, позволяющее его идентифицировать, и т. д.

Участники сделки

В этом разделе прописывается информация о сторонах сделки. Указываются реквизиты залогодержателя:

- ФИО;

- данные паспорта (серия, номер, дата выдачи);

- адрес фактического проживания и прописки;

- контактная информация.

Реквизиты залогодателя:

- полное наименование организации с указанием формы;

- юридический адрес расположения;

- данные сертификата Банка России;

- сведения о представителе компании, обладающим полномочиями на подпись договоров кредитования.

Предмет сделки

Данный раздел включает сведения о сути соглашения:

- цель кредитования;

- сумма;

- срок действия;

- используемый тип платежей;

- действующая процентная ставка;

- регламент начисления штрафов и пени.

Также указывается информация о самом залоговом объекте:

- тип имущества;

- фактический или строительный адрес расположения;

- общая и жилая площадь;

- количество комнат;

- иная необходимая добавочная информация.

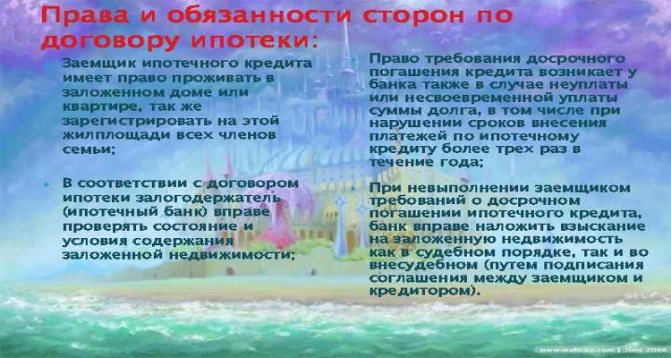

Права и обязательства сторон

В зависимости от особенностей деятельности банка этот раздел может включать в себя множество пунктов.

Права и обязанности сторон. Этот раздел должен содержать подробное описание прав и обязанностей обеих сторон.

Стандартный перечень обязательств заемщика:

- своевременное внесение платы по основной задолженности и начисленным процентам;

- запрет на реализацию и сдачу в аренду залогового имущества без получения одобрения от банковской организации;

- выполнение необходимых ремонтных процедур имущества;

- своевременная оплата стоимости жилищно-коммунальных услуг, имущественного налога и других связанных с владением недвижимостью платежей;

- оформление закладной;

- оформление полиса страхования.

Кредитор в свою очередь обладает правом затребования исполнения заемщиком обязательств в досрочном порядке. Также банк обязуется предоставить денежные средства на приобретение недвижимости и обеспечить ее оформление в собственность с обременением.

Страхование

Независимо от банковской организации и условий кредитования любое ипотечное соглашение подлежит обязательной страховке. Это делается в целях предоставления гарантий как кредитору, так и заемщику. Для банка это гарантия возврата задолженности при нетрудоспособности или смерти заемщика. Для гражданина — возможность получения кредитных каникул при возникновении уважительных обстоятельств, не позволяющих ему исполнять кредитные обязательства.

При оформлении ипотечного кредита практически все банки требуют заключения договора страхования на залоговую недвижимость.

Различают 3 основных вида:

- страховка здоровья и жизни гражданина;

- страхование имущества;

- страхование титула (утрата прав владения недвижимостью в результате продаж и мошенничества).

Обязательным к оформлению является полис страхования жизни и здоровья заемщика. Остальные виды включаются в ипотечный договор по желанию.

Дополнительные условия

В добавочных условиях могут содержаться следующие пункты:

- правила перехода прав на недвижимость при смерти заемщика;

- регламент льготных условий кредитования при оформлении последующей ипотеки;

- условия и требования для продажи залогового имущества;

- льготы по действующему займу (кредитные каникулы, снижение ставки);

- правила рефинансирования и т.д.

Виды договоров

Вид договора зависит от того, к какой социальной категории относится заемщик. Российские крупные банки (Сбербанк, ВТБ и другие) предлагают физическим лицам кредитование по четырем основным направлениям (помимо стандартных вариантов):

- социальная ипотека. Программа кредитования рассчитана на обеспечение жильем социально незащищенных слоев населения, которые не могут приобрести недвижимость на общих основаниях. Частично возврат кредита в этом случае гарантирует государство. Кроме того, оно дотирует процентную ставку, в связи с чем она становится ниже. В 2020 году минимальный процент переплаты – 4,7%. В Сбербанке ставка колеблется от 7,3 до 8,8% (зависит от типа жилья), в ВТБ – 7,9%, в ДОМ.РФ – от 4,7%;

- военная ипотека. Служащие ВС РФ могут оплатить жилищный кредит с помощью средств накопительно-ипотечной системы, участниками которой они становятся после трех лет несения службы. Приобретение жилья возможно без выплаты первоначального взноса. Если у гражданина есть собственные накопления, он может погасить кредит досрочно;

- материнская ипотека. Льготное кредитование предоставляется в 2020 году семьям после рождения второго (или последующего) ребенка. Предусматривает субсидию от государства для оплаты первоначального взноса. Кроме того, семья может использовать материнский капитал и собственные накопления, чтобы частично или полностью закрыть долг;

- долевая ипотека. Предусматривает участие трех сторон: заемщика, банка и застройщика. Юрлицо, которое реализует недвижимость, использует средства кредитополучателя для строительства объекта недвижимости и затем передает его дольщикам. Последние поселяются в доме и постепенно расплачивается с кредитором.

Существуют еще отдельные программы кредитования, такие как дальневосточная ипотека, которые рассчитаны на покупку жилья в определенном регионе с последующим погашением кредита со сниженной процентной ставкой (в среднем 2%). В Сбербанке, ВТБ и других крупных банках в 2020 году можно оформить жилищные кредиты всех перечисленных видов.

Каковы особенности договора об ипотеке

18.06.2021 11:38

Курганинский отдел

Договор об ипотеке (он же договор залога недвижимого имущества) должен содержать описание закладываемой недвижимости, ее оценку и сведения об обязательстве, обеспечиваемом ипотекой.

Договор об ипотеке — это договор о залоге недвижимого имущества. По договору об ипотеке могут быть заложены: жилое помещение (дом, квартира, комната), земельный участок, объект незавершенного строительства, садовый дом, гараж, машино-место, а также нежилые здания и помещения. Договор об ипотеке содержит положения о предмете ипотеки, рыночной оценке предмета ипотеки, существе, размере и сроке исполнения обязательства (существенные условия), обеспечиваемого ипотекой, иные условия. Отсутствие в договоре об ипотеке существенных условий делает такой договор незаключенным.

Договор об ипотеке оформляется в простой письменной форме. Он не требует обязательного нотариального удостоверения. Исключение составляют подлежащие нотариальному удостоверению договоры ипотеки долей в праве общей собственности на недвижимое имущество (кроме договоров об ипотеке долей всеми участниками долевой собственности по одной сделке и договоров, заключаемых с кредитными организациями).

Предмет ипотеки определяется в договоре указанием его наименования (квартира, жилой дом, комната и др.), места нахождения, иным описанием, достаточным для его однозначной идентификации (например, общая и жилая площадь, количество или номера комнат, номера на поэтажном плане). В договоре следует указывать, на основании какого права данный объект недвижимости принадлежит залогодателю, и наименование органа, зарегистрировавшего это право залогодателя.

При заключении договора об ипотеке залогодатель и залогодержатель должны прийти к соглашению о стоимости закладываемого имущества. Стоимость предмета ипотеки указывается в договоре в денежном выражении.

При этом оценка предмета ипотеки должна соответствовать рыночной стоимости недвижимости. Для определения рыночной стоимости предмета ипотеки целесообразно привлекать независимого оценщика, поскольку определенная сторонами стоимость предмета залога будет иметь решающее значение в случае обращения взыскания на заложенное имущество и выставления его начальной стоимости для продажи с торгов.

Соответственно, чем дороже будет оценено имущество, тем дороже оно будет выставлено на продажу и тем меньший ущерб может быть причинен лицу, взявшему кредит под залог своей недвижимости.

Обязательство, обеспечиваемое ипотекой, должно быть названо в договоре об ипотеке с указанием его суммы, основания возникновения и срока исполнения.

Законодатель предъявляет особые требования к кредитным договорам, обязательства по которым обеспечены ипотекой.

Так, в договоре обязательно должна быть определена полная стоимость кредита, обеспеченного ипотекой (как в процентах годовых, так и в денежном выражении), а также примерный размер среднемесячного платежа, рассчитанный исходя из суммы всех совершенных заемщиком платежей. Данные об этом должны быть нанесены цифрами и прописными буквами в верхний правый угол первого листа кредитного договора.

На первой странице кредитного договора также должна быть размещена информация о праве заемщика обратиться к кредитору с требованием о приостановлении исполнения своих обязательств либо уменьшении размера платежей на определенный срок.

Залогодатель сохраняет право пользования недвижимостью, переданной в ипотеку. Он может использовать имущество в соответствии с его назначением, в том числе извлекать доходы. Залогодержатель вправе преимущественно перед другими кредиторами залогодателя получить удовлетворение обеспеченного залогом требования за счет причитающихся залогодателю доходов от использования заложенного имущества (ст. 29 Закона N 102-ФЗ).

Вместе с тем при предоставлении залогодателем заложенного имущества в пользование третьим лицам, например при сдаче заложенного жилья внаем, может потребоваться согласие залогодержателя. Оно необходимо, если заложенное имущество предоставляется на срок, превышающий срок ипотечного обязательства, либо для целей, не соответствующих его назначению. В иных случаях получение согласия залогодержателя обязательно, если это предусмотрено федеральным законом или договором об ипотеке.

Ипотека в силу закона

Ипотека в силу закона (законная ипотека) возникает в следствии наступления обстоятельств указанных в федеральном законе (ст. 1 п. 2 Федерального закона от г. N 102-ФЗ «Об ипотеке») (далее – Закон N 102-ФЗ). Такая ипотека возникает исключительно при целевом кредите на приобретение жилья, а потому ее регистрация обязательно сопровождается сменой собственника объекта недвижимости.

Простыми словами: ипотека в силу закона — это когда купленная за кредитные средства квартира оформляется в собственность покупателя-заемщика и когда эта же квартира становится залогом по взятому займу (что есть стандартная схема предоставления ипотечного кредита).

Пример: заемщик берет целевой кредит в банке на покупку квартиры, которая становится залоговым обеспечением по этой ссуде.

Российским законодательством предусмотрены следующие основания возникновения законной ипотеки:

- Ипотека жилых домов и квартир. Жилое помещение (жилые дома и квартиры) купленное или построенное с использованием кредитных средства банка (или любой другой кредитной организации) находится в залоге у кредитора с момента государственной регистрации ипотеки (п. 1 ст. 77 Закона N 102-ФЗ). Тоже самое касается покупки земельных участков (п. 1 ст. 64.1 Закона N 102-ФЗ), а также приобретения и строительства нежилых помещений (ст. 69.1 Закона N 102-ФЗ).

- Продажа в кредит. Если иное не предусмотрено договором купли-продажи, то проданный в кредит товар с момента его передачи покупателю и до его оплаты, признается находящимся в залоге у продавца (п. 5 ст. 488 ГК РФ). Те же правила действуют в отношении продажи товара в кредит, с условием о рассрочке платежа (п. 3 ст. 489 ГК РФ).

- Рента (пожизненное содержание с иждивением). При передаче под выплату ренты какого либо недвижимого имущества, получатель ренты в качестве обеспечения обязательства плательщика приобретает право залога на это имущество (п. 1 ст. 587 ГК РФ).

Регистрация ипотеки в силу закона

Государственная регистрация ипотеки в силу закона происходит одновременно с регистрацией договора купли-продажи. То есть в свидетельстве на купленную вами квартиру, в разделе «обременения» уже будет указано, что жилье приобретено с использованием кредитных средств и без согласия кредитора (банка) продать его нельзя.

Законная ипотека регистрируется на основании заявления залогодержателя (заемщика) или залогодателя (кредитора), или нотариуса удостоверившего договор который привел к возникновению данного вида ипотеки (п. 2 ст. 20 Закона N 102-ФЗ). Подробнее о регистрации ипотеки читайте здесь.