Реструктуризация предприятия

Содержание:

Обязанности финансового управляющего

Об утверждении процедуры реструктуризации посредник обязан разместить информацию в соответствующем Федеральном реестре. Аналогичная информация размещается в газете «Коммерсант». После этого, осуществляет рассылку по всем известным кредиторам, чтобы уведомить их на прямую. Разослать уведомления необходимо в течении 15 дней с момента утверждения соответствующего определения суда.

Управляющий формирует отчётность о выполнении плана и предоставляет отчет на рассмотрение совета кредиторов. Обычно, этот отчет готовится за месяц до конца проведения плана реструктуризации.

Реструктуризация ипотечного кредита

Ипотечный кредит заслуженно считается одним из наиболее тяжелых для заемщика с финансовой точки зрения. Это связано, главным образом, с двумя факторами. Во-первых, длительным сроком действия займа и большой его суммой, что вынуждает клиента банка в течение многих лет отдавать значительную часть дохода на обслуживание и погашение взятых на себя обязательств. Во-вторых, возможностью лишиться приобретенного по ипотеке жилья при невозможности осуществлять ежемесячные платежи. Учитывая сказанное, становится понятным, почему именно реструктуризация ипотечных кредитов является сегодня одной из наиболее востребованных на финансовом рынке страны банковских услуг.

Более того, начиная с 2015-го года в стране действует государственная программа, предоставляющая помощь заемщикам при осуществлении реструктуризации ипотечных кредитов. Она позволяет снизить процентную ставку, а также получить отсрочку по выплатам на полтора года.

Что такое реструктуризация кредита и когда она может понадобиться?

Для начала, давайте узнаем, в каких случаях может пригодиться реструктуризация, а потом уже вкратце, что такое реструктуризация кредита.

Реструктуризация кредита может понадобиться, например, в случае потери бизнеса, увольнения с работы или понижения в должности, тяжелого заболевания с последующим дорогостоящим лечением, резкого роста курса валюты (если кредит в валюте) и многие другие причины, которые ведут к снижению дохода заёмщика.

Самый разумный способ выхода из ситуации неплатёжеспособности по кредиту – это реструктуризация долга по кредиту, если на то есть объективные причины принимаемые банками как основание для реструктуризации кредита. Так что же такое реструктуризация кредита и зачем она нужна?

Итак, реструктуризация кредита – это изменение условий уже предоставленной услуги в сторону послабления уже существующей долговой нагрузки на заемщика. Для того, чтобы банк реструктуризировал кредит, заемщику нужно обратиться к своему кредитному инспектору с письменным заявлением (или заполнив соответствующую анкету банка в котором брали кредит), в котором будут указаны причины являющиеся основанием для пересмотра условий в договоре по оформленному кредиту.

Приняв Ваше заявление, банк рассмотрит указанную Вами причину для реструктуризации, изучит Вашу историю выплат по кредиту и вынесет свое решение о возможности реструктуризации кредита.

Если банк пойдёт навстречу, то он может реструктуризировать кредит одним из следующих способов: кредитные каникулы, пролонгация кредита, списание неустойки, изменение валюты кредитования, уменьшение процентной ставки, снижение размера ежемесячного платежа и комбинированный вариант.

Вы должны знать, что рассчитывать на положительное решение банка по реструктуризации кредита, можете только в том случае, если Вы исправно делали выплаты по кредиту до момента подачи заявления на реструктуризацию кредита.

ФАКТОРЫ ПОДДЕРЖКИ

Факторы, которые будут на руку компании в ходе переговоров о реструктуризации долга:

1) специфика бизнеса заемщика и экономика отрасли. Компания-заемщик не может просто сменить один вид экономической деятельности на другой, выйти из бизнеса. Компания всегда привязана к нуждам экономики, региона, клиентской и сырьевой базе, имеет поддержку собственников, в том числе государства. Соответственно, если в отрасли наметилась положительная динамика, это может стать аргументом в пользу бизнеса заемщика.

Важный момент: будьте готовы к тому, что представитель финансового учреждения станет уточнять, пересмотрен ли в компании бюджет в связи с изменениями на рынке.

В процессе переговоров выяснится, соответствуют ли ваши прогнозы по доходам, расходам, прибыли с ожиданиями банка;

2) уровень отношений заемщика с банком — долгосрочные клиентские отношения или короткий срок сотрудничества.

ОБРАТИТЕ ВНИМАНИЕ

Долгосрочные партнерские отношения с финансовыми учреждениями — весомый плюс для региональных компаний.

В регионах, небольших и моногородах не так много бизнес-клиентов. Иногда отделение банка фактически обслуживает от одного до пяти весомых клиентов, остальные мелкие и не приносят банку ощутимых выгод. От нескольких заемщиков зависит функционирование всего отделения банка в данном городе. При этом у многих топ-менеджеров и собственников бизнеса уже сложился перед банком определенный позитивный имидж;

3) структура кредита — наличие хорошего обеспечения, гарантий со стороны третьих лиц, компания-должник входит в состав стабильного холдинга.

Особенности реструктуризации в Сбербанке

Сбербанк — самый большой банк в России. Количество его заемщиков измеряется десятками миллионов человек. И значительной их части периодически возникают проблемы, требующие реструктуризации долга.

Сбербанк не отказывается от сотрудничества с теми, кто не может своевременно вносить ежемесячные платежи. Но есть одна особенность. Обратиться за реструктуризацией кредита в Сбербанк может только тот, кто уже имеет просрочку. Неизбежное следствие — в кредитную историю заемщика вносится негативная запись. Внести коррективы в график платежей сразу, как появились проблемы, не получится. Приходится ждать приглашения от кредитора.

Обстоятельства, при которых возможна реструктуризация задолженности:

- увольнение. Речь не идет о смене работы по собственному желанию. Предпочтение — тем, кого уволили по сокращению штатов или при ликвидации предприятия;

- потеря дополнительных доходов: работы по совместительству, прибыли от сдачи имущества в аренду; снятие инвалидности, а соответственно, и выплат от ПФР;

- уход в отпуск по беременности и родам или по уходу за ребенком до полутора лет;

- призыв на срочную службу в ВС РФ;

- смерть основного заемщика. Сбербанк дает наследникам возможность определиться с тем, кто и в какой части будет погашать задолженность;

- получение инвалидности, тяжелые заболевания, при которых невозможно работать, а значит, получать доход, достаточный для внесения ежемесячных платежей.

Дополнительное условие — наличие просрочки длительностью 30 дней и более. Пока заемщик исправно платит из личных сбережений или, получив еще один займ, банк не будет пересматривать график платежей.

Стандартные условия пересмотра действующего соглашения:

- сумма выплат по всем имеющимся кредитам не чрезмерна;

- банк может потребовать предоставить залог или поручителей;

- только слов заемщика о снижении дохода недостаточно. Он должен предоставить справки, документы, подтверждающие снижение дохода, ухудшение материального индивидуально.

Реорганизация долга в Сбербанке не предлагается массово. Каждый случай рассматривается с учетом личности должника, сложившихся обстоятельств.

| О рефинансировании кредитов в Сбербанке читайте здесь |

Формы реструктуризации

Реструктуризация по налогам подразделяется на две формы:

- Льготы. Компании предоставляются льготы относительно налоговых выплат. Составляется график выплат, который устраивает всех участников. В графике указывается размер и сроки выплат. Выплаты должны вноситься не реже раза в квартал. Максимальный срок исполнения налоговых обязательств составляет 10 лет.

- Налоговый кредит. Представляет собой своеобразную рассрочку по налоговым выплатам. Максимальный срок погашения составляет 1-5 лет. Если компания входит в реестр резидентов, этот срок увеличивается до 10 лет.

ВАЖНО! Компании не предоставляется реструктуризация в том случае, если в отношении нее ведется уголовное дело, касающееся налоговых обязательств. Возможность изменения условий также исключена и тогда, когда организация совершила административное нарушение, связанное с налогами

Возможность изменения условий также исключена и тогда, когда организация совершила административное нарушение, связанное с налогами.

Формы реструктуризации

Реструктуризация по налогам подразделяется на две формы:

- Льготы. Компании предоставляются льготы относительно налоговых выплат. Составляется график выплат, который устраивает всех участников. В графике указывается размер и сроки выплат. Выплаты должны вноситься не реже раза в квартал. Максимальный срок исполнения налоговых обязательств составляет 10 лет.

- Налоговый кредит. Представляет собой своеобразную рассрочку по налоговым выплатам. Максимальный срок погашения составляет 1-5 лет. Если компания входит в реестр резидентов, этот срок увеличивается до 10 лет.

ВАЖНО! Компании не предоставляется реструктуризация в том случае, если в отношении нее ведется уголовное дело, касающееся налоговых обязательств. Возможность изменения условий также исключена и тогда, когда организация совершила административное нарушение, связанное с налогами

Возможность изменения условий также исключена и тогда, когда организация совершила административное нарушение, связанное с налогами.

В какие банки можно обратиться за помощью, если отказали в реструктуризации

Банк-кредитор отказал в реструктуризации. Что делать? Обратиться в другой банк за рефинансированием. Сразу хочу отметить, этот вариант возможен, если по действующему кредиту у вас нет просрочек.

Вам в помощь подборка надёжных банков, имеющих в своей продуктовой линейке эту программу.

УБРиР- крупнейший банк уральского региона, созданный в 1990 г. Сегодня входит в ТОП-50 российских кредитных организаций.

Универсальный банк, предлагающий весь спектр банковских продуктов и услуг для физических и юридических лиц.

Программа рефинансирования пользуется спросом, прежде всего, из-за минимального пакета документов (паспорт, справка о доходах не менее чем за 3 месяца), гибких ставок (от 13%) и серьёзным лимитом перекредитования (до 1 млн. рублей).

РосБанк — кредитная организация, занимающая 12 место в народном рейтинге и входящая в ТОП-3 самых надёжных банков страны.

Контрольный пакет ПАО «РосБанк» принадлежит французской финансовой группе Societe Generale.

Своим клиентам банк предлагает:

- кредит наличными;

- карты: дебетовые, кредитные, зарплатные;

- ипотеку;

- страховые продукты;

- услуги для юрлиц и предпринимателей: РКО, лизинг, торговое финансирование и т.п.

Условия по рефинансированию одни из самых привлекательных:

- ставка 11,99-17,99%;

- кредитный лимит от 100 тыс. до 3 млн. рублей;

- срок от 13 до 84 месяцев в зависимости от категории заёмщика.

Альфа-банк — универсальный банк для частных лиц и корпоративного бизнеса, основан в 1991 г.

Клиентами банка числятся:

- Спортмастер;

- Макфа;

- Нижфарм;

- Авиакомпания «Победа»;

- Аэрофлот;

- Highland Gold Mining Ltd (золотодобывающая компания) и др.

В перечне кредитных программ для частных лиц особое место занимает «Рефинансирование». Её особенностью служит, пожалуй, самая низкая на сегодняшний день % ставка — от 9,9% годовых при максимальном сроке 7 лет и сумме до 3 млн. рублей.

Банк Уралсиб- учреждён в 1993 г. правительством Башкирии как «Башкредитбанк». В 2002 г. был переименован в «Уралсиб».

Сегодня кредитная организация обслуживает более 5 млн. частных лиц и свыше 100 тыс. корпоративных клиентов.

Кредиты на любые цели, ипотека, карточные продукты, операции с инвалютой, брокерское обслуживание — это только небольшая часть услуг, которые банк предоставляет населению и бизнесу РФ.

Среди предложений есть программы рефинансирования любых кредитов сторонних банков. Максимальная сумма для потребкредитов до 2 млн. рублей, для ипотечных займов до 50 млн. рублей.

Для удобства сравнения предлагаю сводную таблицу предложений по программе «Рефинансирование кредитов».

| Условия | УБРиР | Росбанк | Альфа-банк | Уралсиб |

| Сумма | 30 тыс.-1 млн. руб. | 100 тыс.-3 млн. руб. | 50 тыс.-1,5 млн. руб. | 35 тыс.-50 млн. руб. |

| Ставка | 13-19% | 10,99-17,99% | 9,9-21,99% | От 11,99% потребы, от 9,9% ипотека |

| Срок | 2-7 лет | 13-84 мес. | 2-5 лет | До 7 лет потребкредиты, до 30 лет ипотека |

| Документы | Паспорт, справка о доходах | Паспорт,

справка о доходах |

Паспорт, справка о доходах | Для срочных кредитов: паспорт + 2 документ на выбор, справка о доходах, для ипотеки документы на залоговую недвижимость |

| Кол-во кредитов | Не ограничено | Не ограничено | Не ограничено | Не ограничено |

| Виды кредитов | Срочные кредиты | Ипотека, автокредит, потребкредит | Автокредит, потребкредит, ипотека | Любые кредиты сторонних банков |

Реструктуризация долга через суд

Если договориться с банком не удалось, остается прибегнуть к судебной помощи. И тут возможно два варианта: либо возвращаемся к процедуре банкротства, либо подаем иск к кредитной организации с требованием пересмотреть условия.

В первом случае понадобится предоставить документы, перечисленные в статье 213.15 Федерального закона № 127-ФЗ:

- проект плана реструктуризации;

- заявление о его одобрении;

- сведения об имуществе должника (включая права);

- информация о задолженности;

- данные о доходах за последние полгода;

- отчет из бюро кредитных историй.

Образец плана

ВАЖНО!

В процессе реализации плана его можно корректировать. Право на внесение изменений есть и у должника, и у его кредиторов. Однако если с планом согласиться, но потом не выполнять, кредиторы могут потребовать отмены решения. Тогда организацию ждет конкурсное производство, а физлицо — реализация имущества.

Во втором случае доказательная база зависит от конкретных условий возникновения препятствий для исполнения обязательств. Наиболее высокие шансы на победу — у женщин-декретниц, призывников, уволенных или сокращенных, а также людей, утративших трудоспособность.

Уровни реструктуризации

Дефолт, то есть невозможность обеспечить свои финансовые обязательства, может прийти к разным категориям должников, а значит, реструктуризация может понадобиться на различных уровнях.

- Государство. Может потребоваться реструктуризация государственного долга. Касающиеся ее вопросы решаются на международных переговорах, в которых выступают финансовые организации типа МВФ и т.п. В государстве могут объявить дефолт, но не признать банкротом, ведь закон о суверенитете приоритетнее финансовых обязательств: в страну нельзя вторгнуться и распродать за долги. Державы предпринимают возможные и допустимые меры по снижению своих разросшихся долговых обязательств: например, могут разрешить разрабатывать месторождения, передать пакет акций важных государственных предприятий и т.п.

Как составить соглашение о погашении (реструктуризации) задолженности?

Коммерческая структура, банк. Банкротство организации – достаточно долгая и сложная процедура. Кредиторам чаще оказывается выгоднее пойти на реструктуризацию. Кроме того, если у компании еще есть ценные бумаги, легче потерять долю в прибыли, нежели не вернуть долг совсем. Как правило, реструктуризация является частью санационных процедур, которые могут быть организованы в качестве профилактики банкротства Банком России или Агентством по страхованию вкладов.

Индивидуальные заемщики. В этом случае договариваться о реструктуризации придется непосредственно с банком, выдавшим кредит. Финансовые организации также стремятся максимально сохранить свою прибыль, получив часть денег или продлив время выплат, чем вовсе лишиться своих средств, да еще и потратить время на судебные иски. Банки, как правило, не соглашаются уменьшить «тело» кредита, но могут «скостить» проценты или пени, а также пролонгировать срок выплат.

Реструктуризация по типу долга

1. По кредитам.

Это комплекс мер кредитной организации, который направлен на то, что уменьшить кредитную нагрузку клиента. Если ситуация заемщика изменилась и он не может вовремя погашать долг, то можно взять кредитные каникулы, увеличить срок кредитования и т.д.

2. По долгам ЖКХ.

Если это задолженности за ЖКУ, то взыскателем будет являться управляющая компания. Благодаря реструктуризации могут быть установлены новые сроки выплат, размеры платежей, а также меры в случае не погашения задолженности. УК может не соглашаться на реструктуризацию, однако в большинстве случае принимается положительное решение.

3. По налогам.

Налоговая предоставляет рассрочку до пяти лет. При этом получить отсрочку по уплате можно как по одному налогу, так и по нескольким. Реструктуризацию по налогам предоставляют, когда имеются основания, например банкротство физического лица. Заявление подается в уполномоченный орган.

Виды реструктуризации

- Кредитные каникулы – уплата долга откладывается на срок от месяца до 2 лет. В этот период заемщик должен выплачивать только проценты. После каникул необходимо заплатить больше, так как размер переплаты увеличивается на весь период кредита. Отсрочка – отличный вариант для тех, кто потерял работу.

- Пролонгация или увеличение срока кредита. При этом ежемесячные платежи будут уменьшены. В случае если применялись штрафные санкции, то их распределяют по месяцам. Срок продления не должен превышать максимальный для банка.

- Изменение валюты, как правило, применяется во время девальвации. Для кредитной организации изменение ссуды, которая взята в долларах или евро на рубли не выгодно. Обычно замена валюты является следствием решения руководства банка под влиянием внешних политических факторов. Также некоторым клиентам тяжело покрывать задолженность из-за роста курса доллара. Перевод в рубли повысит ставку, тем не менее, такой вариант будет выгоден заемщику.

- Уменьшение ежемесячного платежа. Для того чтобы уменьшить платеж сам кредит по договору продлевают, однако размер переплаты будет увеличен.

- Списание неустойки. Получить прощение от штрафов и пеней можно только при условии, что клиент предоставит веские основания для отсрочки, например решение суда о признании заемщика банкротом. Кредитная организация в данном случае считает, что без штрафов кредит выплатить реально. Как правило, на штраф выдается рассрочка.

Как сделать реструктуризацию

- Справка о доходах.

- Копия трудовой книжки.

- Паспорт (копия и оригинал).

- Документы, которые подтверждают, что размер дохода изменился или его временно нет. Это может быть приказ об изменении положений договора, справка о нетрудоспособности, инвалидности и т.д.

- Если необходимо реструктурировать кредит с залогом (ипотека, автокредит), то необходимо предоставить копию страхового полиса, а также чек по уплате страхового взноса по залогу.

Кредитные организации могут потребовать предоставить и иные документы. Стоит понимать, что реструктурировать долг банк не обязан. Документы могут быть рассмотрены, однако показаться неубедительными.

Необходимо обратиться с заявлением, пока еще не было просрочки. С таким заемщиком кредитные организации более охотно договариваются.

Главное условие – банк должен быть уверен, что клиент нуждается в помощи и данная мера необходима для погашения задолженности. В ином случае кредитные организации только потеряются время даже, несмотря на то, что получат прибыль при увеличении процентов или кредитных каникул.

Как влияет реструктуризация на кредитную историю

Реструктуризация после просрочки платежей рассматривается кредитными организациями, как уклонение от выполнения обязательств.

Выгодно ли делать реструктуризацию

Преимущества реструктуризации:

- Сохранение положительное кредитной истории.

- Клиент не допускает судебных разбирательств.

- Можно избежать дефолта.

- Возможность избавить от неоплаченной неустойки.

- Заемщик избежит принудительного взыскания суммы долга.

Главный плюс реструктуризации в том, что как правило, ее выполняют бесплатно. Могут быть понесены расходы, если потребуется подписать дополнительное соглашение к заверенному нотариусом договору залога. Данная мера поможет кредитору выйти из непростой ситуации. Если банк отказывает в реструктуризации, то можно предоставить копию заявление в суде.

Наверно, большинство людей слышали о перекредитовании, но не все понимают точно что такое рефинансирование кредитов и как его оформить, какие банки предоставляют такую услуги и в какой кредитной организации предлагаются лучшие условия. Мы ответим на все эти вопросы и поможем сделать выбор.

Похожие термины:

-

погашение путем увеличения уставного фонда хозяйственного общества в пределах имеющихся у него источников собственных средств с передачей доли в уставном фонде (пакета акций), соответствующей (с

-

Изменение сроков погашения и (или) условий предоставления займа.

-

предоставление кредитором заемщику отсрочки, снижения ставки или других льгот для укрепления финансового положения заемщика и спасения кредита.

-

TROUBLED DEBT RESTRUCTURINGРеструктуризация долга, при к-рой кредитор, учитывая фин. проблемы должника, предоставляет ему определенные уступки до истечения оговоренного срока кредита. Два основных типа рестр

-

продление сроков погашения долга и выплаты по нему процентов.

-

расчистка» балансов, упорядочивание активов, а в ряде случаев — процедура ликвидации и банкротства предприятия

-

определение суммарной задолженности в бюджет, определение сроков ее погашения, контроль и соблюдение в этот период обязательных сроков уплаты текущих платежей в бюджеты и внебюджетные фонды.

-

любое крупное разовое изменение в структуре капитала или собственности компании.

-

Реструктуризация кредита — действия кредитора по изменению условий погашения кредита. Эти действия направлены в первую очередь на облегчение обслуживания долга. Самый распространенный вид рест

-

комплекс мероприятий, направленных на сокращение обязательств предприятия перед контрагентами, бюджетом, внебюджетными фондами.

-

имеет двоякое значение. В широком смысле реструктуризация – это один из способов урегулирования проблемы неплатежей в бюджетную систему. В более узком, конкретном понимании – это перенос сроков

-

процесс изменения структуры объекта, т.е. совокупности устойчивых связей между элементами, составляющими данный объект, рассматриваемый как система. Процесс включает изменение функций определен

-

мероприятия по внутрихозяйственной организационной, управленческой, имущественной, финансовой и технической адаптации организаций к условиям рыночной экономики, а также изменению или совершен

-

широкий круг мер, направленных на повышение экономической эффективности, рыночной конкурентоспособности, общую адаптацию предприятия к рыночной среде. Основные методы реструктуризации — рацион

-

процесс изменения структуры активов и пассивов предприятия, производственной и организационной структур управления, которые не являются частью повседневного делового цикла предприятия. Цель Р.

-

реструктуризация, направленная исключительно на решение краткосрочных задач (уход от управленческой ответственности, уклонение от налогов, уклонение от выполнения обязательств, стремление сокр

-

реструктуризация, направленная на приведение структуры в соответствие с новыми функциями и миссией предприятия

-

См. Реорганизация внешнего долга

-

изменения в условиях договоров и контрактов, в соответствии с которыми кредитор предоставляет должнику какую-либо уступку или преимущество (льготу). Например, кредитор может согласиться на увели

-

1) защитная реструктуризация: снижение издержек и сокращение масштабов производства через закрытие устаревших производственных линий, увольнение персонала и избавление от непроизводственных ак

Как оформляется реструктуризация задолженности

Когда заемщики узнают, что это такое, реструктуризация кредита, в большинстве случаев они соглашаются на условия банка. Реструктуризация долга позволяет выйти из сложной финансовой ситуации с минимальными потерями. После изменения структуры задолженности клиент получает возможность вносить посильные ежемесячные платежи.

На основе соглашения между банком и заемщиком вносятся изменения в кредитный договор. Как происходит эта процедура:

- Банк назначает заемщику встречу в том же самом отделении, где оформлялся кредитный договор.

- Менеджер банка и клиент обсуждают условия сотрудничества и еще раз согласовывают новую редакцию кредитного договора.

- Стороны сделки подписывают новый кредитный договор. У каждой стороны остается один подписанный экземпляр.

К новому договору может прилагаться дополнительное соглашение. В нем прописаны условия для дальнейшего сотрудничества. Обычно банк проводит реструктуризацию задолженности только один раз. Если клиент снова нарушит условия договора, то банк будет добиваться возврата денег другими методами.

Реструктуризация — это… Что такое Реструктуризация?

Wikimedia Foundation. 2010.

- Большой Катлабух

- Налоговый щит

Смотреть что такое «Реструктуризация» в других словарях:

-

реструктуризация — реструктурирование, перестройка структуры Словарь русских синонимов. реструктуризация сущ., кол во синонимов: 1 • реструктурирование (1) … Словарь синонимов

-

Реструктуризация — А. Заключение кредиторами соглашения, в результате которого долг с коротким сроком погашения заменяется на долг с более поздним сроком. Б. Изменение структуры активов и затрат компаний, объявивших себя банкротами или осуществляющих установленную… … Словарь бизнес-терминов

-

РЕСТРУКТУРИЗАЦИЯ — RESTRUCTURINGОперации на рынке с целью получения контроля над корпорацией и деятельность менеджеров, связанные с переходом права собственности на предприятие и серьезными организационными изменениями. Р. может принимать различные формы:… … Энциклопедия банковского дела и финансов

-

реструктуризация — I ж. 1. Структурные преобразования; реорганизация. 2. Внутреннее перемещение составных частей (обычно при сохранении объёма или размера чего либо). II ж. Пересмотр сроков выплаты кредитов или изменение их условий с целью облегчения положения… … Современный толковый словарь русского языка Ефремовой

-

реструктуризация — реструктуриз ация, и … Русский орфографический словарь

-

РЕСТРУКТУРИЗАЦИЯ — 1. изменение структуры чего либо 2. изменение структуры активов и затрат предприятия, проводимое либо предприятиями, объявившими себя банкротами и осуществляющими установленную законом процедуру выхода из такого состояния, либо фирмами,… … Большой экономический словарь

-

реструктуризация — Syn: реструктурирование, перестройка структуры … Тезаурус русской деловой лексики

-

реструктуризация — и; ж. к Реструктуризировать и Реструктуризовать … Энциклопедический словарь

-

РЕСТРУКТУРИЗАЦИЯ — изменение производственной и организационной структуры компании, отрасли или национальной экономики в целом. В целях повышения эффективности и роста прибылей компания может отказаться от некоторых видов производств и продать соответствующие… … Внешнеэкономический толковый словарь

-

Реструктуризация — изменение структуры организации на основе реижиниринга бизнес процессов … Толковый словарь «Инновационная деятельность». Термины инновационного менеджмента и смежных областей

Что делать?

Возвращаясь к сближению управленческого и бухгалтерского учетов целесообразно взять за основу бухгалтерский учет, разработать единые справочники доходов и расходов для бухгалтерского учета, управленческого учета, бюджетирования. В процессе разработки форм отчетности так же можно выработать единые формы, либо максимально их сблизить.

Сближение учетов позволит сэкономить время на подготовку отчетности и снизить потребность в специалистах для управленческого учета и бюджетирования.

В случае трансформации и консолидации отчетности группы предприятий по МСФО возможно сближение бухгалтерского учета с нормами МСФО.

В настоящее время Положения по бухгалтерскому учету РФ претерпевают значительные изменения, в основе которых лежат стандарты МСФО. Отдельные вновь введенные в течение 2009-2010 годов. Положения в значительной части заимствованы из МСФО.

Возможность применения норм МСФО предусмотрена Положением 1/2008 «Учетная политика организации» (Приказ Минфина РФ от 06.10.2008 N 106н).

Когда реструктуризация неприменима?

Если гражданин становится банкротом, не всегда он может попросить о реструктуризации. Арбитражный суд, рассматривая дело о банкротстве граждан, не назначит реструктуризацию в следующих обстоятельствах:

- доход должника отсутствует или не превышает прожиточного минимума;

- у должника имеется непогашенная судимость за умышленное экономическое преступление;

- должник был под административной карой за мелкое хищение или умышленное уничтожение или повреждение имущества;

- физлицо уже было банкротом в течение 5 последних лет;

- ему уже предоставлялась реструктуризация в течение 8 предыдущих лет.

Варианты реструктуризации

Пересмотр условий кредитования может проводиться в одном из следующих форматов:

Пролонгация. Так называется перенесение срока полного погашения задолженности на более позднюю дату — например, вместо оставшихся согласно исходным условиям двух с половиной лет кредитополучатель может рассчитываться с финучреждением три-четыре года. Это самый распространённый способ обеспечить платёжеспособность заёмщика — и самый невыгодный, в силу значительных переплат по набегающим процентам. Тем не менее, клиент получает возможность вносить ежемесячные платежи в меньшем объёме — а это и является целью услуги. Обычно возможность пролонгации кредита указывается в исходном договоре, но даже если она не предусмотрена, стоит обратиться в банк: войдя в положение кредитополучателя, он может предложить выгодные условия реструктуризации или рефинансирования. Как показывает практика, банки редко дважды продляют срок договора: кредитополучателю, «не справившемуся» первый и второй раз, придётся изыскивать другие способы рассчитаться с финучреждением. Зато досрочному погашению пролонгация не мешает: клиент, вновь вставший на ноги, может рассчитаться с кредитной организацией по изначальному графику.

Кредитные каникулы. Более выгодный вариант, подразумевающий частичное — или полное — приостановление регулярных платежей на согласованный с банком срок. Если заёмщик лишается возможности вносить необходимые суммы, например, призывается на срочную службу или временно теряет трудоспособность, ему может быть предоставлено «свободное» время — обычно не более года. Если платёжеспособность упала, но в принципе сохраняется, кредитополучатель в течение каникул может платить меньше: половину, треть обычной суммы или вносить одни проценты, не погашая тела кредита

Последнее важно: банки в первую очередь стремятся получить своё вознаграждение за предоставление заёмных средств, а значит, для заёмщика, выбравшего дифференцированные платежи и столкнувшегося с проблемой в самом начале погашения, особой пользы от кредитных каникул не будет.

Снижение годовой процентной ставки. Понятно, что для кредитора такая ситуация нежелательна — он попросту получит меньше денег

Рассчитывать на этот вариант реструктуризации клиент может только в случае снижения ключевой ставки Центрального Банка — и при наличии веских доказательств нереальности погашения кредита по старой ставке.

Конвертация валюты. В ходе операции остаток суммы, полученной в долларах или евро, будет приведён к рублёвому эквиваленту — результат и будет использоваться в дальнейших расчётах с заёмщиком. Главное преимущество и одновременно недостаток такой реструктуризации — возможные новые колебания: если курс ещё повысится, клиент выиграл, избежав очередного разорения; если снизится — проиграл, поскольку вернуться к расчётам в валюте уже не получится.

Списание штрафов и пеней. Такое прощение неустойки ради возврата основной суммы позволит кредитополучателю сэкономить до нескольких десятков тысяч рублей — и быстрее рассчитаться с задолженностью. Кредитной истории этот вариант реструктуризации, правда, не улучшит: сведения о просрочках и предпринятых банком штрафных санкциях в ней всё равно останутся.

К таким заёмщикам относятся инвалиды первой и второй группы, ветераны, родители малолетних детей и детей-инвалидов; и, конечно, взятое в кредит жильё не должно быть элитным.

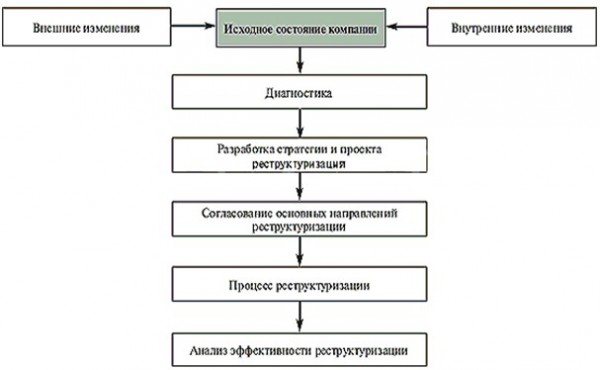

Этапы реструктуризации

Поскольку цели и причины проведения реструктуризации у предприятий могут сильно разниться, то соответственно, сильно различаются и инструменты, используемые при проведении процесса.

Вместе с тем, реструктуризацию условно можно поделить на несколько основных этапов:

- определение целей;

- анализ состояния;

- составление плана действий;

- проведение запланированных мероприятий;

- анализ результата.

Теперь давайте более детально рассмотрим этапы проведения реструктуризации.

Определение целей – это составление определенного перечня результатов, которых предприятие должно добиться путем проведения реструктуризации.

При этом следует тщательно проанализировать ситуация, выявить те сферы деятельности, которые остро нуждаются в изменениях. В случае, если цели реструктуризации будут определены неправильно, это может в конечном результате только ухудшить положение.

Анализ состояния подразумевает тщательное исследование всех сфер предприятия, выявление сильных и слабых его сторон. Тщательному анализу поддаются все без исключения сферы деятельности – даже те, которые, на первый взгляд, реструктуризация затронуть не должна.

То есть, полностью изучается финансовая, правовая, производственная и хозяйственная сферы, определяется рентабельность предприятия, уровень его конкурентоспособности. На данном этапе следует определить возможные риски проведения реструктуризации.

План проведения реструктуризации составляется, основываясь на полученных в ходе анализа деятельности данных. При этом разрабатывается несколько стратегий проведения реструктуризационных мероприятий. Для каждой прорабатываются вероятные риски, определяется длительность проведения, необходимые средства, рассчитывается степень эффективности проводимых мер.

После разработанные стратегии сравниваются, из них определяется та, которая позволяет достичь максимальных результатов. После разрабатывается максимально детальная программа проведения реструктуризации.

Этап непосредственного проведения реструктуризации подразумевает реализацию разработанных мероприятий. Для того, чтобы процесс прошел максимально эффективно, должна быть сформирована команда специалистов, которая будет контролировать проведение реструктуризации.

В их обязанности водит е только слежение за правильностью выполнения всех запланированных мер, но и устранение ошибок, которые могут возникать в ходе проведения. При этом постоянно проводится анализ – это даст возможность скорректировать план реструктуризации в случае обнаружения непредвиденных рисков.

Заключительным этапом является анализ эффективности проведенных мероприятий.