Завышение стоимости квартиры при ипотеке

Содержание:

- Регистрация права собственности

- В ипотечном калькуляторе укажите

- Как сэкономить на ставке?

- Как увеличить сумму кредита?

- В личном кабинете заполните анкету, следуя подсказкам программы

- Выберите квартиру

- Как сэкономить при покупке квартиры?

- Получите разрешение банка на покупку выбранной квартиры

- Подпишите документы в банке

- Чего делать нельзя в процессе оформления ипотеки

- Зарегистрируйте сделку

- Ипотека погашена: как снять обременение, порядок процедуры, документы

- FAQ – ответы на часто задаваемые вопросы

- Правила покупки квартиры с наложенным обременением по ипотеке и к каким рискам готовиться

- Процедура реализации жилья за долги

- Регистрация

- Актуальность вопроса

- Условия для совершения сделки

- Предварительный договор купли продажи квартиры с обременением ипотекой

- Кого можно прописать в ипотечную квартиру?

- В каких случаях продают ипотечную квартиру

- Можно ли обменять ипотечную недвижимость?

- Документы для оформления

- Схемы покупки залоговой квартиры

Регистрация права собственности

Пошаговая инструкция покупки квартиры в ипотеку включает в себя и регистрацию права собственности. Для этого необходимо обратиться в ближайшее отделение МФЦ с полученным пакетом документов – в течение 18 дней регистрация будет проведена и покупатель сможет забрать готовую выписку из ЕГРЛН, где уже он будет числиться как собственник квартиры.

Таким образом, порядок оформления ипотеки – это поэтапный процесс, который не требует больших познаний в экономике и финансах от обеих сторон. В статье приведена подробная инструкция, с чего начать покупку квартиры в ипотеку – знание всех этапов позволит вам организовать сбор документов так, что и вся сделка пройдет быстро и без лишнего стресса для обеих сторон. Если раньше вопрос, как купить квартиру в ипотеку, казался для заемщиков сложным, то сегодня этот продукт опробовали миллионы граждан.

В ипотечном калькуляторе укажите

На основе указанных данных калькулятор покажет вам ипотечную ставку, сумму кредита, необходимый доход и ежемесячный платеж.

Посчитайте разные варианты на калькуляторе, пока не подберете подходящий.

Рекомендуем сначала подать заявку на ипотеку и только после этого выбирать недвижимость. Так вы сможете определить свой бюджет на покупку квартиры исходя из одобренной банком суммы кредита.

Как сэкономить на ставке?

Обратите внимание на услуги и акции, снижающие ставку:

Скидка 0,5%* на ставку по ипотеке для молодых семей

Скидка 1%* при страховании жизни и здоровья

Скидка 0,3%* при покупке квартиры на ДомКлик

Скидка 0,1%* при электронной регистрации сделки

Скидка 0,3%* для зарплатных клиентов Сбербанка

* процентных пункта

Как увеличить сумму кредита?

Обратитесь к вашему менеджеру, он предложит вам подходящий вариант:

Увеличить срок кредита (или уменьшить, если пенсионный возраст).

Учесть дополнительные доходы клиента, а также платежеспособность созаемщика, при наличии.

Добавить созаемщика – любое физическое лицо с учетом дохода. Подробнее

Погасить действующие кредиты, закрыть кредитные карты, даже неиспользованные.

Если предварительный расчет ипотеки на калькуляторе вас устраивает, нужно получить одобрение этих условий от банка. Для этого создайте личный кабинет — укажите личные данные, дату рождения, номер телефона и адрес электронной почты.

В личном кабинете заполните анкету, следуя подсказкам программы

Сфотографируйте свои документы, загрузите их в личном кабинете и отправьте заявку на ипотеку в банк.

Рассмотрение заявки проходит в течение 5 дней, но большинство клиентов получают одобрение в день подачи заявки.

Если что-то непонятно или появятся вопросы — есть чат с ипотечным консультантом, который работает круглосуточно.

Выберите квартиру

Пропустите этот пункт, если вы уже нашли квартиру.

Если нет, то на поиск и сбор документов у вас будет 90 дней с момента одобрения заявки.

Менеджер по ипотеке в личном кабинете ДомКлик пришлет вам персональную подборку предложений. Если не найдете подходящее — самостоятельно поищите варианты на ДомКлик. Или привлеките для этого профессионального риелтора.

Как сэкономить при покупке квартиры?

При поиске на ДомКлик обратите внимание на квартиры со скидкой 0,3% на ставку по ипотеке и квартиры, одобрение которых возможно без отчета об оценке. . Как правильно торговаться с продавцом

Как правильно торговаться с продавцом

Как попросить скидку у застройщика

Как правильно оформить предоплату за недвижимость

Получите разрешение банка на покупку выбранной квартиры

Банк кредитует вашу покупку, поэтому проверяет информацию о квартире, чтобы исключить возможные риски по сделке.

Собрать документы тоже поможет ваш менеджер. У покупателя чаще всего список минимальный. Менеджер по ипотеке расскажет, что нужно и где это взять. Сканы или фото документов нужно будет загрузить в личном кабинете.

У продавца менеджер по ипотеке запросит документы сам. Еще, при необходимости, менеджер закажет отчет об оценке недвижимости в проверенной компании.

После того как все документы будут собраны, менеджер отправит их на рассмотрение в банк. Одобрение недвижимости занимает примерно 3-5 рабочих дней.

После одобрения менеджер оформит и пришлет на ознакомление кредитный договор и договор купли-продажи. А также поможет подобрать услуги для удобного проведения сделки: страхование жизни, здоровья и ипотеки, сервис безопасных расчетовили электронную регистрацию — чтобы на сделке уже всё было готово.

Подпишите документы в банке

После одобрения недвижимости менеджер позвонит и согласует удобную дату подписания документации и заключения сделки. Останется только в назначенный день приехать в отделение банка и подписать бумаги.

Чего делать нельзя в процессе оформления ипотеки

До выдачи кредита не меняйте место работы, не берите другие кредиты, не оформляйте кредитные карты. Это негативно повлияет на платежеспособность и окончательное решение банка.

Зарегистрируйте сделку

После оформления сделки нужно её зарегистрировать. Для этого надо привезти договор в Росреестр или МФЦ. Или можно воспользоваться услугой «Электронная регистрация».

Для расчетов с продавцом рекомендуем использовать сервис безопасных расчетов.

Тогда никуда ехать не придется — все оформит менеджер. А вам останется только получить ключи и готовиться к переезду.

Ипотека погашена: как снять обременение, порядок процедуры, документы

Как происходит прекращение обременения недвижимости в виде ипотеки:

- Производится полное погашение долга с причитающимися процентами, пенями и штрафами, если таковые имелись.

- В банке запрашивается справка о выплаченном займе и согласии снять залог.

- Совместно с представителем кредитора согласуется время визита в Росреестр. Обычно сотрудники крупных банков имеют выделенное время для посещения данного госоргана, поэтому самостоятельно записываться на прием не придется.

- Посещение Росреестра или МФЦ (многофункционального центра «Мои документы»), куда подаются бумаги от кредитора (оригинал закладной) и от бывшего заемщика (кредитный договор, справка о погашении займа). Актуальный перечень нужных документов лучше запросить в банке.

- Принимающий бумаги сотрудник выдаст расписку, в которой обозначена дата получения выписки ЕГРН без отметки о залоге. Он же подскажет, сколько по времени снимается обременение с квартиры по ипотеке.

При полном погашении займа обременение должно сниматься автоматически. Однако не стоит полностью полагаться на сознательность кредитора и Росреестра. Лучше проконтролировать процесс и лично убедиться, что все бумаги оформлены как следует. Для этого нужно запросить в банке справку о снятии обременения с квартиры, а в Росреестре – выписку ЕГРН. Если их нет, действовать описанным выше способом.

FAQ – ответы на часто задаваемые вопросы

Владельцам квартир и покупателям ипотечной недвижимости полезно будет знать ответы на самые распространенные вопросы по продаже и покупке залогового имущества.

Можно ли продать квартиру без уведомления банка?

Ответ – нет. Законно продать залоговую квартиру как свою собственную не получится. Банк должен быть в курсе любых операций с ипотечной недвижимостью, пока долг не погашен полностью.

Однако если вы выплатили ипотеку вместе со всеми комиссионными, объект становится полностью вашим имуществом, и вы вольны распоряжаться им самостоятельно – дарить, продавать, обменивать, передавать по наследству.

Можно ли продать жилплощадь, купленную по военной ипотеке?

Опять же, если заемщик уже рассчитался с долгом, он волен совершать любые операции с квартирой. Всё усложняется, если военный не успел рассчитаться с долгом, но в силу обстоятельств вынужден продавать жильё.

Чтобы получить разрешение на продажу «военно-ипотечной» квартиры заёмщику придётся собрать огромное количество разрешительных и прочих документов, посетив для этого десяток разных инстанций. Продать такую квартиру без разрешения Минобороны РФ не получится.

В ситуации, когда продажа квартиры связана с переводом военного в иногороднюю часть, Росвоенипотека всячески содействует процедуре продажи.

В других случаях вопрос решается лично военным – если ему удастся убедить официальные органы выдать разрешение на продажу, он сможет выставить квартиру на торги, если нет, придётся ждать окончания срока выплат.

Всё о военной ипотеке – в специальной статье журнала.

Можно ли продать одну ипотечную квартиру и купить другую?

Такая ситуация возникает, когда у заемщика возникла необходимость приобрести квартиру большей площади или, например, переехать в другой район. В теории такая операция вполне осуществима, но на практике данный вариант потребует от продавца невероятных затрат времени и моральной энергии.

Сначала придётся найти продавца, готового закрыть первый долг по ипотеке, затем составить новый договор ипотечного кредитования. Не всякий банк согласится на такие манипуляции – разве что увидит в этой сделке выгоды для себя.

Как продать квартиру в ипотеке, которая в собственности менее 3 лет?

Продажа квартиры, находящейся в собственности меньше 3 лет, предполагает уплату налога с продажи, который для многих продавцов будет непосильным.

Однако можно осуществить такую сделку без уплаты налога, если продажная цена на квартиру будет не больше той, за которую вы её приобретали. Данная процедура называется «занижение цены».

В любом случае договариваться придётся непосредственно с представителями банка. Если они дадут «добро» на такую сделку, никто не помешает вам провести её.

Правила покупки квартиры с наложенным обременением по ипотеке и к каким рискам готовиться

- отказ продавца от заключения сделки после того, как все денежные средства были переведены банку или продавцу для снятия обременения на продажу. В этом случае взыскать денежные средства или принудить к сделке может только суд на основании заключенного предварительного договора купли-продажи;

- неверная информация о снятии обременения (например, если банк отказывается снимать обременение по причине того, что имеется просроченная задолженность или пени по кредиту, которые необходимо погасить). Проверить факт снятия обременения следует только через Выписку из Единого государственного реестра недвижимости;

- наличие лиц, которые могут также высказывать претензии в отношении приобретаемой квартиры (например, сособственники, которые выступали созаемщиками при приобретении жилья продавцом). Для того, чтобы сделка прошла успешно и не была в будущем оспорена, от таких лиц должно быть получено продавцом нотариально заверенное согласие на совершение сделки;

- отсутствие согласия банка. Несогласие на осуществление сделки может быть высказано из-за ненадежности потенциального покупателя по мнению банка или на основании наличия каких-то условий кредитного договора со стороны продавца недвижимости. Повлиять на это можно только на основании судебного решения, однако выиграть такой судебный процесс удается далеко не всегда;

- механизм передачи денежных средств от покупателя продавцу (если рассматривается именно такой вариант). Наиболее оптимальным вариантом, который связан с меньшими возможностями для мошенничества, является перевод денежных средств безналичным путем, то есть со счета на счет. В этом случае покупателю выдаются распечатки о движении средств, что может быть использовано при необходимости в судебном разбирательстве в качестве доказательств того, что покупатель добросовестно выполнил свою часть обязанностей. Банковская ячейка в этом случае не является удобным вариантом, так как доступ к ней в любое время могут получить как покупатель, так и продавец недвижимости, что чревато мошенническими действиями как с одной, так и с другой стороны.

Само право собственности на такие объекты недвижимости переходит от банка к владельцу объекта недвижимости только после того, как полностью будет погашена имеющаяся задолженность. Если же она погашена быть не может по каким-то причинам, такую квартиру можно продать. Однако покупателю следует знать о некоторых нюансах сделки.

Процедура реализации жилья за долги

Какова процедура реализации недвижимости за долги перед банком? Рассмотрим основные этапы.

5 этапов продажи имущества за долги

Этап 1. Суд. Изначально решение о реализации недвижимости для погашения задолженности должно быть принято только судом и никак иначе. Чаще всего судебный процесс длится несколько заседаний, которые проходят на протяжении нескольких недель/месяцев.

Этап 2. Передача дела приставам. Затем, в случае принятия судом решения о взыскании задолженности и вступлении его в законную силу (спустя 10 дней, если заемщик не подаст апелляцию), кредитор передает исполнительный лист суда судебным приставам, которые обязаны принять его в работу. В России это ФССП.

Этап 3. Взыскание задолженности приставами. Отрабатывая решение суда, приставы сначала предложат заемщику самостоятельно погасить долг перед банком, на что будет отведено несколько дней. Если погашения не произойдет, они наложат арест на все имеющиеся счета должника, и спишут средства в счет погашения задолженности. Если остатков на счетах и самостоятельных взносов хватит для полного погашения долга, недвижимость не будет реализовываться. Если нет, произойдет переход к следующему этапу.

Этап 4. Открытые торги. Далее судебные приставы передают дело в Росимущество (или подрядчику), которые организовывают и проводят открытые торги. Принять участие в торгах может любой желающий, информация о реализуемой недвижимости размещается в открытом доступе.

Этап 5. Передача недвижимости кредитору. Если на торгах дважды (изначально и после снижения цены) не удастся продать жилье (не будет желающих купить) — то оно передается на баланс кредитора, который далее может распоряжаться им по своему усмотрению.

За сколько банк может продать квартиру?

По какой цене банк будет продавать квартиру? По сети гуляет информация, что жилье продают за бесценок «своим» людям. Так ли это?

Согласно законодательству, продажа происходит следующим образом. В решении суда указывается, что квартира продается с торгов за 80% оценочной стоимости

Оценочную стоимость определяют специальные аккредитованные оценочные компании, либо аккредитованные штатные оценщики банка, при этом важно, что во внимание принимается оценка, которая производилась еще на этапе принятия решения о выдаче кредита, то есть, когда речь о продаже совсем не шла

Итак, изначально жилье выставляется на открытые торги за 80% оценочной стоимости. Если на протяжении месяца не находится желающих его приобрести по такой цене, цена снижается до 68% оценочной стоимости. Если и в этом случае никто не покупает, банк забирает квартиру себе за 60% ее оценочной стоимости. То есть, сумма задолженности уменьшается на 60% оценочной стоимости недвижимости, а сама недвижимость переоформляется на банк. Далее он может распоряжаться ей по своему усмотрению. Например, опять пытаться продать уже самостоятельно, в т.ч. и дороже. Но если банк продаст жилье дороже, разница между 60% стоимости и ценой реализации не пойдет в счет погашения долга.

Что будет, если цена продажи больше/меньше долга по кредиту?

Продать квартиру за сумму, точно соответствующую сумме долга, практически никогда не удается. Как правило, цена продажи получается больше или меньше остатка задолженности. Что происходит дальше в таких случаях?

Если цена продажи больше, чем сумма долга по кредиту, банк возвращает денежную разницу заемщику.

Если цена продажи меньше, чем сумма долга по кредиту, заемщик остается должен банку образовавшуюся денежную разницу.

Регистрация

Оформление квартиры в ипотеку подразумевает регистрацию права собственности в Росреестре. В этом государственном органе регистрируется договор с продавцом, а также ипотечный договор с банком. Обычно регистрация занимает не более 5 дней. При подаче документов в МФЦ срок регистрации увеличится с 5 до 7 дней.

Срок регистрации отсчитывается со следующего рабочего дня после подачи пакета документов. Госпошлина за регистрацию составляет 2000 рублей. Как только право собственности будет оформлено, можно регистрировать жильцов в квартире. Владелец вправе указать недвижимость в завещании, но продать ее без ведома банка не получится.

Актуальность вопроса

Залоговый статус ипотечного жилья подразумевает ограничение возможности должника (покупателя) распоряжаться приобретенной квартирой в течение всего срока действия кредитного договора с банком, то есть до момента окончательного погашения всех обязательств по целевой жилищной ссуде. Чтобы законно совершить какую-либо правовую сделку с жилплощадью, находящейся в залоге по условиям действующей ипотеки, владелец квартиры (заемщик) должен заручиться согласием кредитора (залогодержателя).

Нередко бывает и так, что заемщик оказывается не в состоянии своевременно выплачивать ипотеку, регулярно допуская возникновение просрочек при внесении банку ежемесячных кредитных платежей.

Если просроченный долг по непогашенной ипотеке накапливается, а ситуация с платежеспособностью заемщика не улучшается, кредитор вправе реализовать залоговое жилье, получив соответствующее разрешение через суд.

Надо отметить, что покупка квартиры, пребывающей в залоге по невыплаченной ипотеке, становится очень выгодным и удобным способом решения жилищного вопроса. Между тем, сама процедура купли-продажи жилья, находящегося в залоговом обременении, имеет множество нюансов, в которых потенциальному покупателю ипотечной недвижимости следует очень хорошо ориентироваться. Речь идет о ключевых особенностях такой сделки, её правовых последствиях, преимуществах, недостатках, рисках. Следует также иметь в виду, что специфика реализации какой-либо сделки в отношении недвижимости с обременением может потребовать учета самых разных обстоятельств (например, возможные претензии должника на материнский капитал, который ранее использовался для погашения жилищной ссуды). Рассмотрим более детально, как купить квартиру, если она в ипотеке у продавца.

Условия для совершения сделки

Главным условием для проведенияя сделки по обремененной недвижимости является получение согласие той стороны, которая является держателем залога. При покупке ипотечной квартиры кредитор должен быть поставлен в известность в первую очередь. Конечно, делать это обязан заемщик, так как продавцу важен конечный результат.

Кредитная организация, поставленная в известность о том, что заемщик желает продать обремененную жилплощадь, принимает решение о том, каким образом будет произведена процедура. Есть два стандартных варианта:

- Заемщик сам ищет покупателя, при этом он может провести сделку по более выгодной стоимости.

- Кредитор берет функцию реализатора на себя. Такой вид невыгоден собственнику, потому что банк может серьезно занизить стоимость квартиры, стремясь найти покупателя как можно скорее.

Первый вариант возможен только в том случае, если заемщик обратился в банк до того, как накопил серьезную просрочку и дело его было передано в судебную инстанцию.

При продаже обремененного жилья в ипотеку кредитная организация обязывает нового заемщика вносить большой первоначальный взнос. Часто речь идет о половине стоимости квартиры, а оставшаяся часть разбивается на ежемесячные платежи.

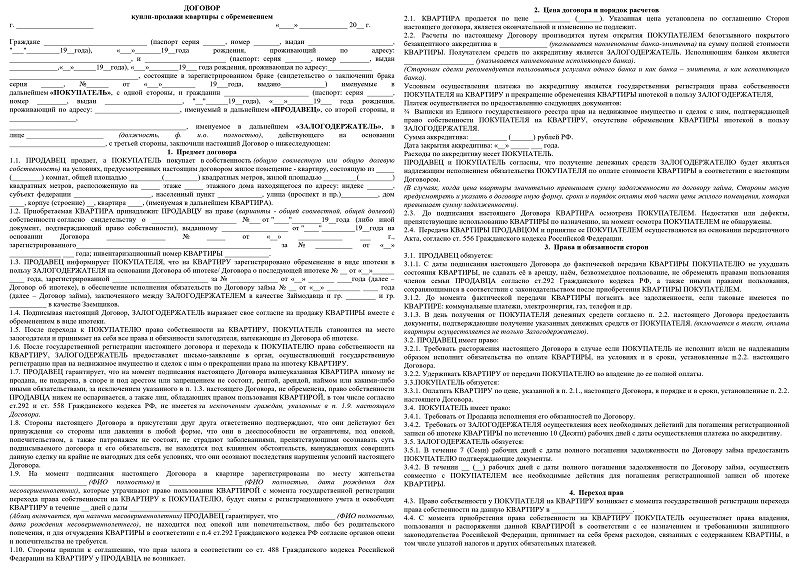

Предварительный договор купли продажи квартиры с обременением ипотекой

Договор купли-продажи обычно составляется нотариусом и проверяется всеми сторонами. Особенно в этом упорствует банк, желающий подстраховаться от любых спорных ситуаций. Как следствие, покупатель должен только изучить документ и, если какие-то пункты не устроят – потребовать их изменить. Примерная форма может выглядеть так:

Скачать образец договора купли-продажи квартиры с обременением по ипотеке

Приобретение недвижимости с обременением – это достаточно сложная процедура, при которой нередко возникают многочисленные проблемы. Значительную их часть заранее практически невозможно предусмотреть. На бесплатной консультации опытные специалисты разберут часто встречающиеся спорные ситуации, и они же могут выступить в качестве представителей клиента. Такой подход позволит исключить любые мошеннические операции.

Кого можно прописать в ипотечную квартиру?

Для решения вопроса о возможности прописать родственника или постороннего лица в ипотечной квартире обращаются к законодательству. Оформление прописки требует следующие документы:

- удостоверение личности;

- военный билет для соответствующих лиц;

- лист убытия с предыдущей пропиской, если таковой не имеется в паспорте;

- копия документов, которые подтверждают право собственности на недвижимость;

- заявление на регистрацию по месту проживания;

- основание для временного или постоянного проживания по данному адресу.

Местные нормативы законодательства содержат дополнительные требования. К примеру предоставление разрешения залогодержателя в том случае, если недвижимость выступает залоговым обеспечением. К таким ситуациям нередко относят и ипотеку.

Нормы права никак не запрещают заемщику прописать родственного или постороннего человека по месту жительства. Если банк указывает на невозможность таких действий и грозит санкциями, стоит подать в суд. По закону банковское учреждение не имеет полномочий ограничивать права на использование недвижимости. Все накладываемые ограничения касаются только возможности передать права на нее.

Можно ли прописать родственника

В ситуации с ипотекой ответ на вопрос о прописке родственника очевиден — да, можно прописать и не только родственника. Однако необходимо учитывать условия договора по кредитованию.

В документе невозможность прописки из-за того, что жилье находится в залоге, не указывается прямым текстом. Прописывается требование уведомить банковское учреждения о таких действиях или получить разрешение.

К примеру разрешение Сбербанка на прописку в ипотечной квартире получить и оформить легче, чем обращаться к законодательным актам и апеллировать к незаконности таких требований.

Прописка ребенка

Аналогичным образом регулируется вопрос, можно ли прописать в ипотечную квартиру несовершеннолетнего ребенка. Банк может включить в договор о кредитовании дополнительные положения. К примеру требование выписать всех прописанных, включая несовершеннолетних детей, если на ипотечную квартиру будет наложено взыскание.

Делается это во избежание осложнений в том случае, если залоговое обеспечение будет конфисковано при отказе от выплаты ипотеки. Включение такого пункта носит добровольный характер, банк не может выставлять его как обязательное требование. Но если заемщик подписался под ним — значит он согласился.

На несовершеннолетнего ребенка при прописке понадобится свидетельство о рождении. Если ему уже исполнилось 14 лет, то он должен присутствовать вместе со своим паспортом.

Прописка третьих лиц

Если для прописки родственников особых разрешений не требуется, то с третьими лицами дело обстоит иначе. Ограничений, чтобы прописать их, также не имеется. Но в такой ситуации разрешение банковского учреждения станет требуемым документом для паспортного стола.

Для этого заранее получают согласие банка и только с ним обращаются в паспортный стол. Оформляется такое разрешение обычно в течение недели. Кроме него в паспортном столе могут потребовать также копию той части договора с банком, которая устанавливает условия проживания и регистрации третьих лиц.

В каких случаях продают ипотечную квартиру

Почему у людей возникает желание продать ипотечное имущество?

Причин тому может быть масса, но самая главная из них – потеря дохода, достаточного для погашения долга. Часть людей, урезав ежемесячные расходы, продолжает тащить непосильный груз, страдая при этом морально и физически.

Но другая часть, взвесив все «за» и «против», принимает решение избавиться от имущества, за которое приходится платить непомерную в сложившихся обстоятельствах цену.

Перечислю все причины продажи квартиры в ипотеке:

- потеря дохода;

- необходимость в приобретении более просторного жилья;

- желание заработать на сделке перепродажи;

- личные причины – развод, женитьба, переезд в другой город (страну).

Теперь подробнее о каждой из причин.

Потеря дохода

Потерять работу или иной источник дохода в условиях экономической нестабильности проще простого. Вас уволили по сокращению, предприятие разорилось, ваш личный магазин прогорел, а бизнес перестал приносить прибыль.

Ни в коем случае не желаю нашим читателям подобной участи, но в наше время никто не застрахован от потери стабильного дохода.

Финансовую организацию не волнуют экономические обстоятельства. Платежи нужно совершать ежемесячно и в полном объёме, иначе банк неизбежно применит санкции и наложит штрафы.

Если плательщик не видит иных путей решения проблемы в ближайшем будущем, выход только один – продать ипотечное имущество и переехать в более скромное жильё.

Необходимость в расширении жилплощади

Самая типичная ситуация такого плана – рождение ребенка. Если ребенок второй, то для улучшения условий жилья семья вправе воспользоваться материнским капиталом.

О том, как купить квартиру в ипотеку на маткапитал, читайте отдельную публикацию на сайте.

Потребность в покупке более престижной квартиры возникает у людей, получивших доходную должность или открывших прибыльный бизнес.

Существует два варианта действий в такой ситуации:

- взять второй кредит и выплачивать 2 ипотеки (если доходы семьи позволяют, банк не будет против);

- продать первую квартиру и купить более просторную.

Первый вариант довольно рискованный, поскольку, как уже было сказано выше, от финансовых трудностей не застрахованы даже долларовые миллионеры.

Личные обстоятельства

Жизнь полна неожиданностей: семья решает переехать в другой город, и недвижимость, обремененная необходимостью многолетних выплат, ей просто не нужна. Или семья решила развестись, и совместное имущество в виде ипотечной квартиры не нужно ни одному из супругов.

Один из супругов или оба могут заняться продажей залогового имущества. Только освободившись от долга, они могут начать раздельную жизнь.

Заработок на сделке продажи

Вариант для умных и продвинутых.

Если недвижимость покупалась в строящемся доме на ранней стадии, то к завершению стройки её стоимость существенно увеличится. В ряде случаев продажа с лихвой перекроет любые ипотечные расходы.

Знатоки советуют участникам долевого строительства реализовывать имущество до сдачи объекта в эксплуатацию, так как переоформить такой договор гораздо проще, чем оформлять готовое жильё.

Повторюсь, данные манипуляции актуальны только для тех, кто изначально ставит себе цели заработать на ипотеке. Бывает, конечно, что пока дом стоился, необходимость в жилье у заемщика отпала: в таких ситуациях выгода от продажи становится побочным эффектом жизненных обстоятельств.

Можно ли обменять ипотечную недвижимость?

Возможность обмена квартиры, которая стала залогом ипотеки, предусмотрена в статье 345 ГК РФ. Реализовать такую сделку можно только с согласия банка. При этом должно быть выполнено несколько важных условий:

- после подписания договора прошло не менее 5 лет;

- большая часть долга выплачена;

- заемщик не имел ни одной просрочки по кредиту;

- стоимость нового жилья не ниже имеющегося;

- выбранная квартира находится в том же регионе.

Некоторые банки могут предъявлять дополнительные условия и имеют право отказать заемщику в проведении сделки

Важной составляющей обмена выступает оценка новой квартиры, что оплачивается заемщиком из своих средств

Произвести обмен можно напрямую, заключив соответствующий договор с продавцом выбранной квартиры. В таком случае стоимость недвижимости должна быть примерно равной. Если банк одобряет сделку, то заемщик продолжает платить за ипотеку, но залог сменяется новым объектом. Также допускается обмен с оплатой имеющейся ипотеки путем досрочного закрытия кредита или продажи заложенной квартиры с привлечением банка.

Документы для оформления

Покупатель обремененного жилья, который желает стать не только новым владельцем квартиры, но и заемщиком банка под залог помещения, должен предоставить в банк следующий пакет документов:

- Паспорт гражданина РФ.

- Свидетельство о браке/разводе.

- Свидетельства о рождении детей.

- Согласие супруги на покупку обремененной квартиры.

- Справку о доходах по форме 2-НДФЛ за последние шесть месяцев.

- Выписку из трудовой книжки.

- Выписку из банка о наличии средств для первоначального взноса.

Кроме прочего, банк проверит кредитную историю покупателя и при обнаружении негативных моментов в займе будет отказано.

Схемы покупки залоговой квартиры

На сегодняшний день получили распространение следующие схемы продажи залоговой недвижимости:

Продажа через погашение кредита покупателем квартиры

Покупатель вносит всю сумму на банковский счет продавца, тем самым полностью погашая обязательства заемщика перед банком. Банк снимает залог, и квартира может быть переоформлена на покупателя. Этот вид сделки является достаточно рискованным для покупателя, поскольку продавец после снятия залога может «передумать» продавать квартиру, и принудить его к этому будет весьма проблематично.

Продажа с участием банка

Расчеты ведутся с использованием банковских ячеек (аккредитивные счета), покупатель размещает свои деньги на депозитные ячейки – в одной ячейке находятся средства, предназначенные для уплаты банку оставшейся части долга, а в другой ячейке находится остаток суммы, указанной в договоре купли-продажи. Тем временем в УФРС направляется на регистрацию договор купли-продажи одновременно с заявлением банка. После того, как квартира будет переоформлена, банк получает доступ к средствам в своей ячейке, а продавец забирает деньги из своей ячейки.

Здесь есть технический нюанс, который является причиной повышенного риска для покупателя и для банка – снятие залога происходит в течение 5 дней, а для перерегистрации работникам УФРС необходимо 10 дней. В течение периода, когда залог уже снят, а права собственности еще не переоформлены, текущий собственник может по заявлению отменить регистрацию договора купли-продажи.

Продажа через смену залогодателя

Сделка также предусматривает размещение денег покупателя в депозитных ячейках, однако в этом случае не оформляется договор купли-продажи, а переоформляется залог (и долговые обязательства перед банком) на покупателя. После того, как покупатель получает свидетельство о праве собственности на квартиру (все еще обремененную банковским залогом), продавец получает свой остаток, а банк – часть суммы, необходимой для погашения долговых обязательств. Только после этого залог снимается, и квартира полностью переходит в распоряжение покупателя. Это наиболее безопасная схема покупки квартиры под залогом для всех сторон сделки.