Как предпринимателю подтвердить свои доходы для целей, не связанных с налогообложением?

Содержание:

- Подтверждение доходов ИП в налоговой инспекции

- Для чего нужна справка 2-НДФЛ

- Некоторые правила составления справки о доходах на ИП

- Образец справки

- Произвольная форма

- Как деактивировать лицензию на старом компьютере

- Если ИП сам является работодателем

- Зачем нужна справка 2-НДФЛ?

- Образец справки с места работы

- Голосование:

- Как рассчитывается налог?

- Зачем отменили свидетельства о государственной регистрации ЮЛ и ИП?

Подтверждение доходов ИП в налоговой инспекции

Ни в одном законе и нормативном акте не указано, что территориальные налоговые органы обязаны выдавать какие-либо подтверждающие документы о доходах ИП. Однако, уже сложившаяся в некоторых регионах практика показывает, что если ИП обращаются в местную налоговую службу с подобным запросом – специалисты выдают такие справки. Для этого нужно:

- обратиться в районную ИФНС;

- написать заявление в произвольной форме с просьбой выдать справку о доходах.

В течение 30 дней налоговая служба вынесет какое-либо решение и либо предоставит требуемый документ, либо откажет в просьбе. Стоит отметить, что если местная налоговая служба вынесла отказ в предоставлении справки, оспаривать его не имеет смысла.

Для чего нужна справка 2-НДФЛ

Согласно статистическому отчету в большинстве случаев кредитно-финансовые учреждения требуют с потенциального заемщика предоставить справку 2-НДФЛ как главный документ (после паспорта) при оформлении кредита.

С помощью этого документа банковские организации определяют платежеспособность клиента и стабильность его основного дохода. Справка 2-НДФЛ является обязательной при оформлении ипотеки, получения автокредита и оформлении других крупных займов. Для чего еще, в каких случаях может быть нужна справка 2-НДФЛ:

- Для получения государственного налогового вычета. Если физическое лицо, согласно законодательству, имеет право на субсидирование, льготное обучение, относится к малообеспеченным социальным категориям граждан и пр.

- В процессе судебных тяжб и споров, касающихся: имущественных споров, при разводах, определении наказания в виде компенсации материального и морального ущерба, выплат потерпевшей стороне и пр.

- При оформлении пенсии по возрасту. В этом случае, только НДФЛ-2 считается подтверждающим документом для расчета конкретной суммы пенсионных выплат.

- При установлении опекунства над несовершеннолетними или недееспособными лицами, требующими опеки. В процессе сбора документов для процедуры усыновления ребенка.

- При оформлении на новое место работы. В 50% случаем работодатели требуют от потенциального работника предоставление документа с отчетностью по доходам и отчислениям за последние 6-ть месяцев. Рекомендуется оформить 2-НДФЛ непосредственно в период увольнения.

- При оформлении визы. В некоторых случаях при оформлении визы в консульстве необходимо предоставить только выписку с карты заработной платы. Оформление выписки осуществляется в бухгалтерии предприятия (организации).

- Для получения и расчетов суммы пособия безработным. Центры занятости производят начисление пособий согласно информации, отображенной в справке 2 НДФЛ за последние шесть месяцев. Рекомендуется стать на учет в центре занятости не позже, чем через два месяца после увольнения (сокращения и пр.) с основного места работы.

- При оформлении кредитов. Читайте подробнее, какие банки дают кредит без справки 2-НДФЛ.

В 90% случаев требуется предоставить форму с налоговыми отчислениями и доходами за последние 6 мес. В некоторых случаях требуется документ за последний год. Какую справку оформить, следует заранее уточнить в организации, которая требует данный документ.

Некоторые правила составления справки о доходах на ИП

Можно выделить две основные формы справок о доходах для ИП в зависимости от способа налогообложения, на котором работает предприниматель.

В случае работы по УСН или ОСНО

Предприниматель, работающий в рамках особых режимов налогообложения, в качестве справки о доходах может использовать свою декларацию о доходах, составленную по форме 3-НДФЛ. Эта справка, которую ИП, осуществляющий свою предпринимательскую деятельность на условиях УСН или ОСНО, обязан представлять в налоговую инспекцию раз в год. Очевидно, что при этом бизнесмену никто не запретит попросить налогового инспектора заверить дополнительный экземпляр декларации своей подписью. В свою очередь, отказаться подписать такой экземпляр у работника налоговой службы не будет никаких оснований.

В качестве справки о доходах индивидуальный предприниматель может использовать декларацию о доходах, подаваемую в налоговую инспекцию

Затруднения возникают, если ИП по каким-либо причинам не оставил у себя заверенный экземпляр декларации по форме 3-НДФЛ. В этом случае придётся написать заявление в налоговую инспекцию с просьбой выдать справку о доходах. Заявление лучше писать в двух экземплярах, один из которых с отметкой о получении, может впоследствии пригодиться. Срок реакции налогового органа на заявление по закону должен составить не более месяца. К сожалению, налоговая служба совсем не обязана выдавать такую справку, а требовать её у ИП не будет никаких законных оснований.

Если использовать в качестве справки о доходах декларацию 3-НДФЛ не получается, то есть другой вариант. Он заключается в использовании как источника информации о доходах Книги учёта расходов и доходов. В этом случае справка о доходах пишется так, как это предлагает принимающая её организация, а основанием для неё будут являться заверенные страницы из Книги учёта расходов и доходов.

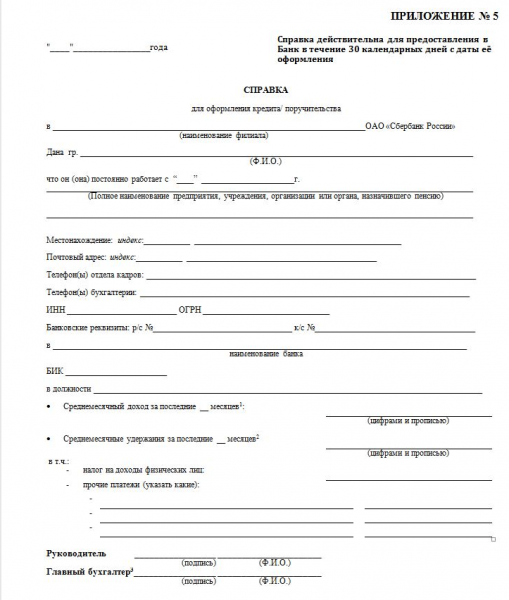

К справке о доходах для получения кредита в Сбербанке индивидуальному предпринимателю необходимо приложить заверенные копии конкретных страниц из Книги доходов и расходов

При работе по ЕНВД

При выборе индивидуальным предпринимателем способа налогообложения в форме ЕНВД (единый налог на вменённый доход) справка о доходах составляется на основании первичных документов. В то же время ИП, работающий на ЕНВД, согласно российскому законодательству, вести первичный учёт не обязан. Из этого вытекает, что ИП не обязан сберегать первичные документы своей хозяйственной деятельности и представлять их в налоговые органы в случае проверки.

И всё же, предпринимателю, являющемуся налогоплательщиком ЕНВД, необходимо вести учёт исходных данных, которые определяют налогооблагаемую базу. Он несёт ответственность за их достоверность, и в том числе — уголовную. Поэтому большинство предусмотрительных бизнесменов, платящих ЕНВД, сохраняют такие первичные документы, как табеля учёта рабочего времени, приходные ордера, заказы-наряды, платёжные ведомости, хозяйственные договоры. И также ИП, работающие по ЕНВД, обязаны сдавать ежеквартальную декларацию.

Таким образом, какие-то основания для подтверждения данных, указанных в справке о доходах, у предпринимателя имеются. Поэтому в этой ситуации справка составляется в произвольной форме, согласованной с той организацией, в которую она подаётся. Прикладываются имеющиеся копии первичных документов, которые заверяются бухгалтером принимающего справку учреждения.

Справка о доходах ИП может быть составлена в свободной форме с приложениями копий или оригиналов первичных документов

Трудно сказать, будет ли эта справка убедительным документом для предоставления кредита в банке или для получения выездной визы, но в отделах социальной поддержки населения такие справки принимаются. Дело в том, что ИП, согласно главе 22 статьи 199.2 Уголовного кодекса РФ полностью отвечает за достоверность предоставляемых данных и может поплатиться за подачу ложных сведений крупным денежным штрафом (200–500 тысяч рублей) или даже тюремным сроком до пяти лет.

Чтобы оформить убедительную справку о доходах, следует иметь под рукой подтверждающие их документы

Образец справки

Справка с работы для ИП для визы — образец оформления

Форма заполнения и оформления справки о доходах ИП зависит от ее предназначения. Чаще всего, документ составляют для:

Банка. Чтобы получить кредит ИП должен обратиться в банк и уточнить, какую именно форму бланка конкретное финансовое учреждение принимает. Некоторые банки разработали собственные образцы бланков справок для заполнения. Отдельно для физлиц и отдельно для ИП

В справке по форме банка для ИП важно указать помимо наименования ИП и данных о сроке его существования, также сумму выручки, полученной предпринимателем за последнее полугодие или 3 квартала.

Визового центра. Чтобы выехать за границу в большинстве случаев требуется доказать собственную состоятельность

Подтверждающим документом для физлиц является справка о доходах, а для ИП – это может быть также и налоговая декларация или же документ, составленный самостоятельно на основе сведений из книги учета доходов и расходов. Его заверяют собственной подписью и подписью нотариуса. Помимо сведений о величине доходов указывают данные о ИП, номер регистрационного свидетельства и счета в банке.

Суда. К рассмотрению от ИП принимают исключительно налоговую декларацию. Документ получают в ФНС после подачи соответствующего заявления (составляют в произвольной форме).

Важно! Каждое отдельно взятое учреждение может самостоятельно устанавливать образцы, принимаемых ими справок о доходах. Форма составления таких документов во многом стандартная

В шапке озвучивают все сведения о предпринимателе, к примеру:

Форма составления таких документов во многом стандартная. В шапке озвучивают все сведения о предпринимателе, к примеру:

- ИП Говорухин Алексей Данилович;

- ИНН – 123127689563454982

- ОГНИП – 578716728376х83974

- номер счета в банке «УралСиб» — 389639514284905469

- город – Уфа.

Информацию в шапке подают с двух сторон – с левой и с правой, левую сторону отводят для сведений о ИНН и ОГРНИП, справа указывают данные о банковском счете и месте регистрации. После завершения шапки ее подписывают полным именем ИП.

В основной части сведения обычно дублируют, снабдив припиской о размере дохода. Документ опять подписывают, ставят печать, а в ряде случаев еще и заверяют.

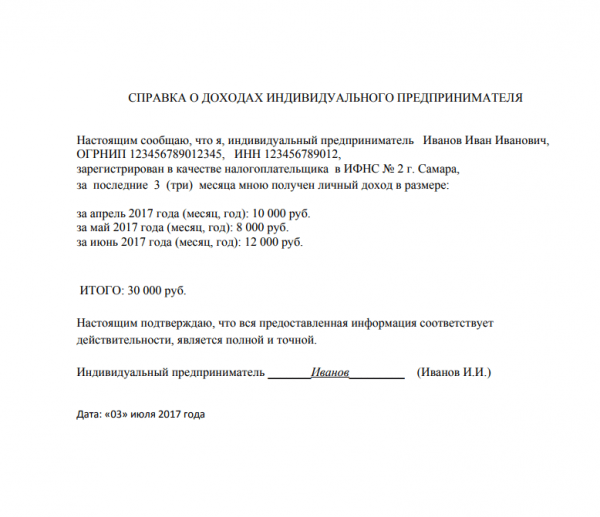

Стандартизированный образец справки

Произвольная форма

Поскольку конкретного шаблона ИП, работающие по УСН или ЕНВД в части составления справок о доходах, не имеют, то могут оформить справку ИП о заработной плате самому себе в свободной форме. Для этого в шапке его указывают следующие сведения:

- ФИО ИП;

- номер паспорта, кем выдан;

- ИНН;

- ОГРНИП;

- номер свидетельства о регистрации;

- юр. адрес;

- номер счета в банке, наименование банка;

- где и когда составлен документ (город, дата).

Обратите внимание! Форма представления информации в шапке при произвольном составлении документа роли не играет. В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2021 г

— пример), составляет (конкретная цифра)

В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2021 г. — пример), составляет (конкретная цифра).

К справке ИП обязан приложить какой-нибудь подтверждающий его слова документ. Это могут быть:

- декларация формы 3-НДФЛ за нужный период;

- выписки со счета в банке;

- квитанции по оплате за конкретные предоставленные ИП услуги;

- любые другие документы, свидетельствующие о финансовой деятельности.

Завершают справку подпись и печать самого ее составителя. Если ИП работает не один и у него есть лицо, официально отвечающее за ведение бухгалтерии, то на документе он также проставляет и его подпись.

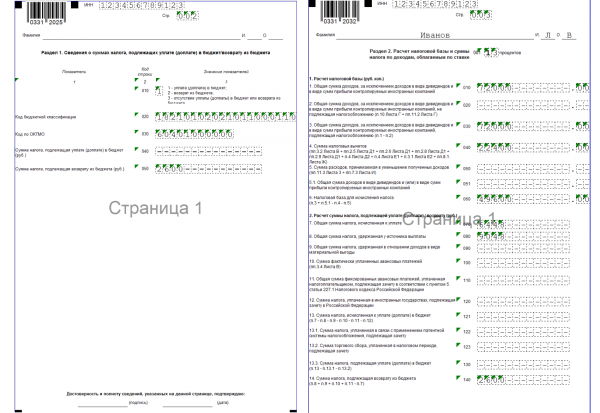

Декларация 3-НДФЛ

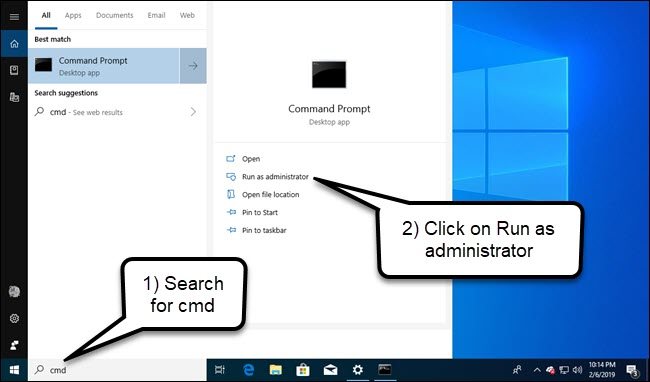

Как деактивировать лицензию на старом компьютере

Прежде чем начать, убедитесь, что ваш ключ Windows сохранен где-то. Если у вас есть коробка с товаром или цифровая квитанция, возьмите ее оттуда. В противном случае есть несколько способов восстановить ключ продукта со старого компьютера , в том числе с помощью Produkey от Nirsoft.

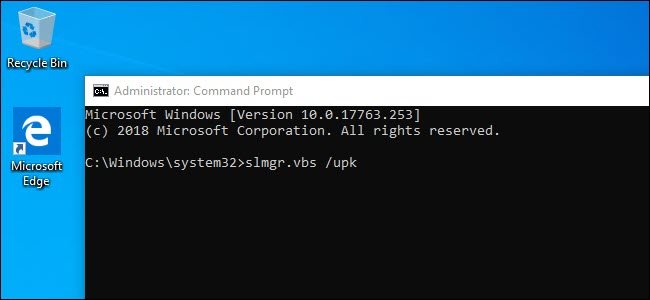

Чтобы отключить старый компьютер, вам нужно открыть командную строку с повышенными правами. Наличие учетной записи администратора недостаточно. Вам нужно будет нажать кнопку «Пуск» и ввести «cmd» (без кавычек) в поле поиска. Затем нажмите «Запуск от имени администратора» справа.

В появившейся командной строке выполните следующую команду и перезагрузите компьютер:

slmgr.vbs /upk

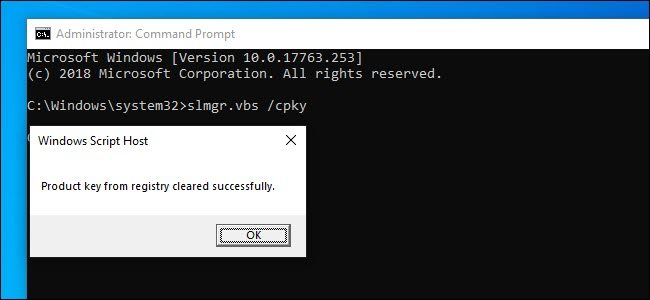

Если вы планируете продать компьютер или отдать его, вы также можете удалить ключ из реестра. Не обязательно деактивировать, но это хорошая идея для защиты вашего ключа.

Введите в командной строке следующее:

slmgr.vbs /cpky

Если команды выполнены успешно, ваш старый компьютер будет деактивирован. Вы по-прежнему можете использовать Windows, но она не будет рассматриваться как подлинная копия Windows, и некоторые функции не будут работать, например, персонализация рабочего стола. Вы будете в том же состоянии, что и установка Windows без ключа продукта. Если вы хотите активировать Windows, вы можете приобрести новый ключ и ввести его или купить в Магазине Windows.

Если ИП сам является работодателем

Если у предпринимателя имеются наёмные работники, то может ли ИП выдать справку 2 НДФЛ? Являясь работодателем, бизнесмен платит заработную плату, удерживает с неё налог на доходы, а, значит, является налоговым агентом.

Это обязывает:

- начислять заработную плату работникам, удерживать и учитывать НДФЛ;

- применять налоговые вычеты, согласно заявлениям сотрудников;

- вести все учётные регистры, как обязывает налоговое законодательство, по каждому сотруднику.

В этом случае ИП обязан выдать справку по требованию или заявлению работника в течение 3-х рабочих дней.

НДФЛ удерживается из заработной платы всех граждан, работающих по трудовым и любым гражданско-правовым договорам. Как любой обычный работодатель, частный бизнесмен по итогам года, сроком до 1 апреля, подаёт в ФНС отчётность по НДФЛ.

Если численность наёмного персонала у ИП не превышает 25 человек, то отчётность для ФНС можно сдать в бумажном варианте. Если количество работников больше, то только в электронном виде.

Зачем нужна справка 2-НДФЛ?

Справка нужна налоговым агентам, физическим лицам, ИП, пенсионерам и другим категориям по разным причинам.

Налоговым агентам документ нужен как подтверждение исполнения обязательств по удержанию и перечислению НДФЛ в налоговые органы за персонал, который числится в штате.

Физическим лицам, официально трудоустроенным в РФ, справка нужна в качестве подтверждения дохода при оформлении банковского кредита, пособий, пенсии, расчете отпусков и больничных листов.

Индивидуальному предпринимателю 2-НДФЛ требуется в тех же ситуациях, что физическому лицу. Подтвердить доходы ИП может с помощью декларации 3-НДФЛ, в которой не учитывается НДС.

Пенсионерам документ нужен для оформления займов, получения субсидий. Справку выдают только тем, кто получает выплаты из НПФ.

Где её могут потребовать?

Распространенные ситуации, когда нужна справка 2-НДФЛ:

- оформление ипотечного и других кредитов в банке;

- увольнение сотрудника (справку может запросить новый работодатель);

- получение вычетов в налоговой службе;

- трудоустройство (информация из справки нужна бухгалтеру для оценки налоговых вычетов сотрудника);

- оформление пособий в органах социальной защиты;

- оформление детей в школу и детские сады (получение льгот в виде бесплатного питания и др.);

- получение визы и гражданства;

- судебные разбирательства, касающиеся трудовых споров;

- оформление декрета (выплата пособий по уходу за детьми).

Когда 2-НДФЛ не требуется?

Справка требуется в большинстве случаев в качестве подтверждения уровня дохода гражданина РФ, за исключением таких ситуаций:

- за указанный период не было доходов;

- не требуются налоговые вычеты;

- первое трудоустройство;

- оформление на новое место работы с первого дня нового года.

Сколько действует справка?

Срок действия документа зависит от требований запрашивающей инстанции. Сама по себе справка 2-НДФЛ не имеет ограничений по срокам действия, поскольку отражает данные за определенный период, и они не меняются со временем. Остается вопрос, насколько актуальны сведения для конкретной организации.

СПРАВКА!

Информация о заработной плате, начисленной сотруднику в минувшем году, а также об уплаченных налогах из 2-НДФЛ переносится в 3-НДФЛ для получения налоговых вычетов. В таком случае действие справки составляет 3 года.

Бухгалтер на предприятии должен уложиться в период, предусмотренный для декларационной кампании.

Банки самостоятельно определяют срок действия 2-НДФЛ. Часто требуют отражение данных об актуальной платежеспособности, поэтому документ должен быть выдан не более 1 месяца назад.

Для получения визы консульские представительства запрашивают справку о доходах без установленных сроков выдачи, но опытные туристы рекомендуют представлять документ, оформленный не более 1 месяца назад.

Образец справки с места работы

Унифицированного бланка документа не предусмотрено. Каждая компания и организация может составить собственный образец справки по месту требования, либо воспользоваться предложенным шаблоном.

Каким бы вариантом ни решила воспользоваться компания, важно учесть необходимость присутствия в образце справки с места работы следующих реквизитов:

- точное название компании работодателя;

- дата подготовки;

- подпись руководителя.

Важно! Поскольку юрлица больше не должны удостоверять документы печатями, с 2016 года оттиски и штампы не входят в число обязательных атрибутов справки о месте работы. Однако вносить данные с адресом и телефоном организации не стоит.

Как выглядит справка

Если нет возможности оформить справку о работе в напечатанном виде, допускается оформление от руки на листе А4. Можно использовать фирменный бланк, либо обычный чистый лист.

Не установлено ограничений по количеству экземпляров этого документа. Это определяется в зависимости от потребностей и конкретной ситуации.

Последовательность действий по оформлению

За небольшими нюансами алгоритм составления документа представлен следующими шагами:

- Если не готовой формы, справку с места работы начинают с внесения реквизитов организации – ее названии, адресе, телефонах.

- Дата оформления.

- Название самого документа.

- Номер регистрации согласно принятой внутренней системе документооборота.

- В основной части документа указывают сведения о сотруднике (ФИО) и отражают факты, которые он просит подтвердить.

- В конце ставит подпись руководитель компании. Подпись расшифровывают и указывают должность.

Важно! Если сотрудник объясняет, куда планирует подать документ, можно указать, кому он предназначается. Либо по тексту упоминают, что справка по месту требования.

Куда обращаться за справкой

Для получения документа работнику достаточно направить письменный или устный запрос своему непосредственному руководителю, либо уполномоченным сотрудникам конкретных подразделений (бухгалтерия, кадровый отдел). Обычно никаких документов предоставлять не нужно, однако в некоторых случаях сотрудники предприятия могут потребовать заполнить заявление с просьбой о выдаче справки.

Сотрудника спрашивают, куда потребовалась справка, однако говорить работодателю о цели подготовки документа необязательно.

Сроки выдачи и действия

Работодатель не вправе отказать в предоставлении справки, однако не всегда готов выдать документы сразу.

По закону с момента подачи запроса до вручения справки проходит не более 3 дней. В дальнейшем она подлежит передаче в государственный орган или инстанцию в течение ближайшего времени. Поскольку срок действия справки ограничен, заранее уточняют, когда должна быть она предоставлена. Как правило, период действия документа – 2 недели.

Нужен юрист

При сборе документации иногда возникают проблемы в связи с задержкой в подготовке бумаги или отказе в предоставлении сведений (например, при отсутствии официального трудоустройства).

Бывают случаи, когда компания избегает указывать правдивую информацию о сотруднике. Если возникли трудности, рекомендуется обратиться за консультацией к юристу, поскольку от готовности предоставить дополнительные справки, зачастую зависит назначение пособий о государств или помощь.

Подробнее

Подробнее

Читать

Читать

2021 zakon-dostupno.ru

Голосование:

RSS

| Рубрика: Налогообложение |

| Ответов: 16 |

Вы можете добавить тему в список избранных и подписаться на уведомления по почте.

окс (гость)

Добрый день!Налоговый вычет у ИП.Должен ли предприниматель, находящийся на вменёнке, оформлять себя на работу и предоставлять справку 2-НДФЛ, чтобы получить налоговый вычет?

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

Нет,не нужно.Справку 2-НДФЛ подают налоговые агенты.А о каком вычете идёт речь? Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

Чтобы рассчитать правильно заработную плату и соответственно налоговый вычет, обязательно нужны данные за весь данный год, т.е. справка 2 НДФЛ, независимо какая форма собственности. Но предприниматель может себя и не оформлять и платить только отчисления фиксированные(которые кстати изменились с марта 2007) в пенсионный фонд

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

А если ,предприниматель имеет одного работника,он должен предоставлять на работника справку?Спасибо

Я хочу обратить внимание модератора на это сообщение, потому что:. Идет отправка уведомления…

Идет отправка уведомления…

Подскажите,пожалуйста,может ли ИП выдать справку 2-НДФЛ Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

| Sokol Россия, Абакан

Написал 9 сообщений Написать личное сообщение Репутация: |

#6 16 мая 2008, 11:25 |

Сколько бы работников не числилось у предпринимателя, 1 или 10000, он может и должен при обращении работника, выдавать справки 2-НДФЛ, а также ежегодно по данным сотрудникам отчитываться в налогову по доходам физических лиц

Я хочу обратить внимание модератора на это сообщение, потому что:. Идет отправка уведомления…

Идет отправка уведомления…

Спасибо Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

| Светлана Россия

Написал 4 сообщения Написать личное сообщение Репутация: |

#8 21 июня 2008, 10:29 |

Здравствуйте Юлия! Если работник официально оформлен, то справка 2-НДФЛ (если о ней идет речь)должна быть представлена в налоговую до 1 апреля. (если неоходимо разъяснение могу объясить…)

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

| Татьяна Российская Федерация, Кемерово

Написал 3 сообщения Написать личное сообщение Репутация: |

#9 13 ноября 2008, 13:52 |

Как определить личный доход предпринимателя находящегося на ЕНВД

Я хочу обратить внимание модератора на это сообщение, потому что:. Идет отправка уведомления…

Идет отправка уведомления…

Подскажите, пожалуйста, у меня открыто ИП (вмененка), ни одного работника нет, мне (самой)нужна справка 2 НДФЛ, где я могу ее взять, как? Спасибо! Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

Можно ли получить справку 2 НДФЛ на 6 месяцев Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

Подскажите, пожалуйста, у меня открыто ИП (вмененка), работают три работника, мне нужна самой справка 2 НДФЛ, как мне ее расчитать? по общей суммне вмененного налога? Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

Сам себе предприниматель не может сделать справку 2-YLAK? т.к. по отношению к себе не является работником. Подтвердить собственные доходы можно копией книги доходов, заверенной налоговой инспекцией

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

на меня оформленно » ИП » мне нужна справка 2ндфл для устройства в одну организацию как ее получить?? Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

ИП ЕНВД работников нет нужна справка о доходах? Как ее сделать самой себе? Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления…

« Первая ← Пред.1 След. → Последняя (2) »

Для того чтобы ответить в этой теме Вам необходимо зарегистрироваться.

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2021 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

СПРАВКА!

Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

Зачем отменили свидетельства о государственной регистрации ЮЛ и ИП?

Причину нововведений налоговая служба объясняет просто: «в целях повышения эффективности электронного взаимодействия заинтересованных лиц с налоговыми органами в сфере государственной регистрации юридических лиц, индивидуальных предпринимателей… и учета налогоплательщиков». Эта официальная причина тоже указана в Приказе ФНС России от 12 сентября 2021 года.

Говоря простым языком, чем меньше документов будет выдаваться и чем проще будут эти документы, тем легче и быстрее можно будет новые субъекты бизнеса регистрировать. Отмена бланков строгой отчетности для свидетельств о постановке на учет ЮЛ и физических лиц – это еще и существенная экономия для бюджета.

К слову сказать, отмена свидетельств о государственной регистрации ЮЛ или ИП – это уже второй шаг упрощения регистрационных процедур в России, первая волна «отмены свидетельств» прошла еще летом 2021 – когда с 15 июля отменили свидетельства о государственной регистрации права собственности на недвижимое имущество.