Как работает кредитная карта? как ей пользоваться?

Содержание:

6 причин покупать в интернете

Почему покупать онлайн выгодно?

Не нужно выходить из дома.

Купить и оплатить все необходимое вы можете прямо у себя дома, а это экономия драгоценного времени.

Выбор способа и времени доставки.

Множество вариантов оплаты.

Вы можете оплатить свой заказ картой, наличными курьеру, с помощью перевода и др.

Возможность купить эксклюзивный товар.

Это преимущественно особенно важно, если вы живете в небольшом городке или деревне, где нет магазинов с необходимыми товарами

Не нужно отказывать себе во всех этих преимуществах только из-за страха неправильно оплатить свою покупку

Мы расскажем вам, на что нужно обращать внимание

Разрешается ли погашать кредит в другом банке карточкой Сбербанка

Погашение кредита безналичным способом, по сути, представляет собой операцию денежного перевода

И не важно, производится ли оно через веб-кабинет Сбербанка или заемщик списывает деньги в адрес кредитного счета с карты, вставленной в банкомат. С точки зрения банка, это все равно выглядит как денежный перевод

Есть только один способ погасить действующий заем с помощью кредитки:

- снять с нее наличные в банкомате;

- внести деньги на кредитный счет через РКО или терминал.

Но в этом случае у владельца карты автоматически увеличится процент по ней. Кроме того, снятие наличных с кредитки автоматически отменяет действие грэйс-периода по ней. То есть, данную операцию очень сложно назвать выгодной.

Инструкция по оплате кредита стороннего банка через Сбербанк-онлайн:

1) Выберите пункт «Оплата кредита в другом банке» в меню «Платежи и переводы»

2) По умолчанию, доступен только платеж в Банк Сетелем, но найти свою кредитную организацию без труда можно по БИК (см. в кредитном договоре).

3) После того, как по БИК был найден Ваш Банк, внимательно вводим 20 цифр расчетного счета, ФИО заемщика, номер кредитного договора и контактный телефон.

4) Вводим сумму платежа, и не забываем о том, что Сбербанк возьмет себе 1% от перевода.

Также вы можете воспользоваться кредитной картой Сбербанка для полной оплаты действующих кредитов в других организациях, выданных под больший процент. Ну а как пользоваться картой экономно – научитесь укладываться в льготный период 50 дней и используйте преимущественно безналичный расчет! Как пользоваться льготным периодом читайте здесь.

Это интересно: Можно ли оплачивать покупки в интернете кредитной картой — разбираемся тщательно

Потребительский кредит и кредитная карта: что общего и чем отличаются

Первый вопрос, когда сравниваешь два банковских продукта: “Кредитная карта — это кредит или нет?” Конечно, да. Кредитка – это вид банковского кредитования.

И тот, и другой предполагает пользование средствами кредитного учреждения. Поэтому у некоторых граждан, которые крайне негативно относятся к жизни в долг, такая же реакция распространяется и на кредитные карты. Но есть существенные отличия, которые помогают кредитке все больше и больше отвоевывать рынок у потребительских кредитов. Рассмотрим их подробнее:

- Неоднократное возобновление кредитной линии без посещения банка и нового сбора документов.

- Наличие льготного периода, когда пользование кредитом – совершенно бесплатная услуга, т. е. вы просто возвращаете долг через определенный период времени без процентов.

- Возможность пользования деньгами банка при оплате покупок на любую сумму, даже самую минимальную. Хотите купить коробок спичек? Пожалуйста.

- Возможность снять наличные деньги (опасайтесь комиссий!)

- Не требует залога и поручительства.

- Дополнительные привилегии держателям карточек. Например, кэшбэк.

- Погашение долга одним платежом или по частям – решать заемщику.

4 проблемы, что могут возникнуть при расчете картой в интернете

Теперь вы видите, что оплатить картой в интернете не трудно. Но иногда могут возникать некоторые сложности.

Чтобы купить необходимый товар или услугу, нужно знать, как их решать.

Рассмотрим 4 проблемы, что возникают наиболее часто.

Проблема №1. Превышение лимита

Часто банки устанавливают лимит на расчеты кредитками, особенно в интернете. Если вы столкнулись с этим, то позвоните на горячую линию вашего банка и увеличьте лимит. В целях безопасности лучше это сделать на один раз (только для текущей транзакции).

Проблема №2. Транзакция зависла

При осуществлении оплаты следите за качеством интернет-соединения, чтобы не возникло сбоев в процессе передачи информации.

Проблема №4. Несоответствие авторизации

Как видите, неполадки с расчетами в интернете иногда могут возникать, но зная, как их решать, вы будете готовы ко всему. Осведомлен – значит вооружен!

Как правильно пользоваться

Опытные клиенты изучили вопрос, как пользоваться кредитной картой досконально, начиная с оформления и заканчивая ее полным закрытием.

В промежутке между началом сотрудничества с банком и расторжением кредитного договора существует масса этапов, позволяющие полноценно использовать потенциал полученного платежного инструмента.

На каждом из них следует остановиться подробнее, чтобы иметь полное представление, как выгодно пользоваться кредитной картой Сбербанка и каким-образом минимизировать расходы, связанные с ее обслуживанием.

Активация

Первое, с чего стоит начать клиенту при наличии на руках платежного инструмента, активировать его.

Под активацией понимается процедура разблокировки пластика, что позволит его полноценно использовать.

При оформлении кредитного договора клиенту будут выданы:

- экземпляр договора;

- пластиковая карта;

- запечатанный конверт.

В конверте содержится индивидуальный PIN-код, необходимый для получения доступа к средствам на счете, а также подтверждения проводимых операций в банкоматах и терминалах самообслуживания.

Иногда клиенту предлагается самостоятельно сгенерировать 4-значный код исходя из предпочтений или удобства запоминания.

При получении пластика, сотрудник банка предложит сверить указанные сведенья на пластике с реальными данными ее получателя, а также поставить подпись на оборотной стороне.

Активировать платежный продукт можно 2 способами:

- попросить это сделать сотрудника банка;

- воспользоваться банкоматом, и после первого ввода присвоенного ПИН-кода карта активируется автоматически.

Снятие наличных

Клиенту банка могут потребоваться наличные в любой момент.

Одним из пунктов на пути понимания, как правильно пользоваться кредитной картой, является порядок и условия снятия наличных.

Для этого потребуется:

- лично обратиться в отделение банка с паспортом гражданина и картой – сотрудник банка через кассу выдаст необходимую сумму;

- воспользоваться банкоматом – вставив пластик в приемник потребуется ввести 4-значный код, и следуя подсказкам указать желаемую сумму для снятия.

Безналичные расчеты

Еще одна рекомендация, как грамотно пользоваться кредитной картой Сбербанка – совершать покупки товаров и услуг безналичным способом.

То есть, клиенту необходимо чаще расплачиваться пластиком без обналичивания средств.

Для этого необходимо при оплате товаров и услуг онлайн ввести в соответствующие поля:

- номер кредитной карты;

- срок действия пластика.

При необходимости потребуется ввести Ф.И.О. держателя кредитки.

В большинстве случаев для подтверждения транзакции на номер мобильного телефона приходит код. При этом на оборотной стороне карты отображается CVV-код.

Льготный период

Важная рекомендация, как пользоваться золотой кредитной картой Сбербанка правильно, не переплачивая проценты. Сбербанк предлагает кредитный продукт с льготным периодом.

Это означает, что в течение определенного срока, после факта использования заемных средств с карты, держателю пластика не начисляются проценты.

Стоит отметить, что если клиент банка сможет уложиться в 50 – дневный период и вернет все денежные средства, то он имеет возможность совершать покупки без переплат.

Как погашать задолженность

Как правильно гасить кредитную карту Сбербанка указывается в условиях кредитного договора.

Специалисты и опытные пользователи рекомендуют укладываться в льготный период, а также не допускать фактов выхода на просрочку, тогда это способствует комфортному пользованию банковского продукта.

Кредитная карта Platinum: условия

-

Кредитный лимит — до 30 000 ₽.

-

Процентная ставка — от 21,9% годовых. Проценты начисляются ежемесячно на остаток задолженности.

-

Льготный период — до 55 дней в зависимости от даты покупки.

-

Стоимость обслуживания — 590 ₽ в год.

-

Бесплатные дополнительные сервисы: интернет-банк, мобильный банк, «Инфо-М@il» и телефон-банк.

-

Бесплатный перевыпуск, блокировка и разблокировка карты.

-

Бесплатное пополнение карты на сайте RS-express, в интернет-банке, мобильном приложении, банкоматах, терминалах и офисах банка, а также через терминалы QIWI и «Элекснет» и переводом с карт других банков.

-

Оплата услуг без комиссии.

-

Выгодные переводы на карты российских и зарубежных банков: комиссия от 2%.

Оформить карту

Как выгодно пользоваться кредитными картами?

Для того чтобы использование пластикой карты с лимитом не обернулось настоящей катастрофой, необходимо учесть несколько нюансов, а точнее:

Условия предоставления льготного периода

В течение льготного периода можно тратить финансовые средства, не переплачивая банку. Правила оплаты кредитной картой – просты. Если грейс-период распространяется только на покупки, рекомендуется оплачивать ей только товары и услуги с помощью терминалов, не снимая наличные средства. Кроме того, рекомендуется погашать задолженность в полном объеме, поскольку после окончания льготного периода на сумму долга будут начисляться проценты.

Снятие наличных

Снятие кредитных средств по многим картам предполагают дополнительную комиссию, которую устанавливают банки. Рассмотрим на примере самых крупных финансовых организаций:

- Тинькофф Банк – 2.9% + 290 рублей;

- Альфа-Банк – до 5.9%, минимально 500 рублей;

- Сбербанк – 3%, минимально 390 рублей;

- Ренессанс Кредит – 2.9 + 290 рублей;

- ВТБ Банк Москвы – 4.9% + 299 рублей.

Комиссия является довольно высокой и ложится на плечи заемщиков. Поэтому финансовые средства рекомендуется снимать только по тарифам без комиссии. На данный момент кредитки без дополнительной платы за вывод наличных выдает Ситибанк, Райффайзенбанк, ОТП Банк. По некоторым тарифам Альфа-Банка не предусмотрена комиссия при выводе до 50 тысяч рублей в месяц.

Процентная ставка

При заключении кредитного договора не все обращают внимание на то, что процентные ставки на совершение покупок и на снятие наличных, отличаются друг от друга. При выводе кредитных средств действует повышенная процентная ставка

Такие условия предоставляются по картам Platinum от Тинькофф Банка – до 49.9%, «Кредитная» от Ренессанс Кредита – до 45.9% и «Молодежная» от Восточного Экспресс Банка – до 78.9% годовых.

По этим кредиткам гораздо выгоднее совершать покупки в магазинах или Интернете. К тому же на эту операцию действует беспроцентный период в течение 50-56 дней, в зависимости от тарифа.

Штрафы за просрочку

Правила пользования кредитной картой предполагают внесение обязательных платежей в установленном размере на расчетную дату. В случае невнесения платежа на сумму долга будут начислены штрафные проценты. Например, по картам Альфа-Банка ежедневно начисляется пеня в размере 1%. По карточке «Платинум» Тинькофф Банк начисляется пеня 19% + с заемщика взимается штраф в установленном размере:

- За первую просрочку – 590 рублей;

- За вторую просрочку подряд – 1% от долга + 590 рублей;

- За третью и последующие просрочки подряд – 2% от суммы долга + 590 рублей.

По остальным карточкам примерно такая же ситуация, из чего можно сделать вывод, что становиться неплательщиком – невыгодно. Кроме этого информация о том, что вы не платите по кредиту, будет передана в Бюро кредитных историй.

Начисление процентов на остаток

Данная опция доступна не по всем кредиткам, но она является очень выгодной для клиентов, которые хранят на счету собственные средства. Самый большой % начислений предусмотрен по следующим предложениям:

- «Молния» ОТП Банк – 7% на остаток;

- «Автокарта» РОСБАНК – 6.5% на остаток при балансе от 250 тысяч рублей;

- «Расчетная карта с овердрафтом» Абсолют Банк – 6% на остаток при балансе от 3 миллионов рублей;

- «Карта с Cash Back» Банк ЗЕНИТ – 7% на остаток при балансе более 150 тысяч рублей;

- «AirMiles» Бинбанк – 7% на остаток при балансе до 2 миллионов рублей.

Бонусная программа

Cash-Back, начисление бонусов и миль позволяют заемщикам получать выгоду от пользования кредитной карты. По многим тарифам предусмотрены интересные программы лояльности. В зависимости от частоты и классификации покупок можно выбрать подходящий вариант. Если вы часто путешествуете, вероятно, вам подойдут карточки с программой, по которой можно накапливать бонусные мили и обменивать их на туристические услуги.

Самые выгодные программы для путешественников:

- «All Airlines» Тинькофф Банк. Начисление до 10% от суммы покупок.

- «Travel Miles» Росбанк. Начисление 1.5 милей за каждые 30 рублей.

- «AirMiles Бинбанк. Начисление до 7% от суммы безналичных покупок.

- «Voyage» Московский Индустриальный Банк. Начисление 1 мили за каждые 30 рублей.

- «Карта впечатлений» ВТБ 24. Cash-back до 5% при оплате покупок.

Помимо этого есть бонусные программы, ориентированные на благотворительность, начисление бонусных баллов и так далее.

Если у вас остались вопросы, как выгодно использовать кредитную карту, рекомендуем обратиться к специалисту банка, в котором у вас открыт кредитный счет. Возможно, вы получите больше информации и сможете пользоваться кредиткой с максимальной выгодой.

Как правильно пользоваться кредитной картой – 5 практических советов

В России плохо с финансовой грамотностью. Граждане не умеют соотносить доходы с расходами и имеют обыкновение тратить больше, чем зарабатывают, влезая в кредитные долги.

Заводить кредитку стоит лишь в том случае, если вы имеете стабильный и предсказуемый доход и знаете, что небольшие ежемесячные долги не нанесут тяжёлого удара по вашему бюджету.

Не путайте кредитку с личным кошельком. Расплачиваясь картой, чётко осознавайте, чьими деньгами вы оперируете.

Я советую относиться к кредитке как к инструменту с узкими и специфическими функциями.

Любые другие траты, особенно импульсивные и необязательные, будут только подрывать ваш бюджет.

И ещё несколько полезных советов.

Совет 1. Используйте карту при безналичных расчетах

Заранее узнайте, какие операции относятся к беспроцентному периоду, а какие нет. Большинство банков не поощряет снятие наличности с кредитки – на такие операции беспроцентный срок не распространяется.

Другие примеры НЕ-льготных операций:

- переводы с карты на карту;

- отдельные платежи онлайн – за ЖКУ, электроэнергию и некоторые другие услуги;

- покупка электронной валюты.

Вот вам ещё одно короткое правило: покупайте по кредитке мало, гасите быстро.

Совет 2. Правильно рассчитывайте льготный период

Правильный расчёт льготного периода – залог успеха. Как не опоздать с оплатой долгов, я объяснил в предыдущем разделе.

При возникновении любых вопросов по задолженности, процентам и оплате обращайтесь к сотрудникам банка – по телефону или через интернет.

Совет 3. Вовремя вносите средства за обслуживание карты

Многие забывают, что годовое обслуживание чаще всего платное. Сумма составляет от 500 до 5 000 рублей. Первая комиссия списывается после активации карты и попадает в графу «задолженность».

Чем «элитнее» карта и чем больше у неё дополнительных возможностей, тем выше стоимость обслуживания. Оформляйте статусную карту только в том случае, если собираетесь пользоваться привилегиями.

О различных текущих комиссиях банковские работники обычно умалчивают. Все платежи указаны в договоре, да вот только не все внимательно читают этот документ. А зря. Изучать соглашение нужно обязательно.

Совет 4. Пользуйтесь проверенными банкоматами

Отдельная тема – банкоматы. О том, что за снятие налички с кредитки банк снимает дополнительную комиссию, я уже говорил. Но это ещё не самое страшное.

Часто знакомые всем устройства используют для своих целей мошенники.

Они устанавливают прямо в картоприёмник специальные приспособления, которые считывают информацию с электронного чипа вашей карты. Если внимательно присмотреться, то их нетрудно обнаружить, но внимательность – черта, присущая далеко не всем.

Будьте внимательны при пользовании банкоматами — осматривайте визуально картоприёмник на предмет отсутствия считывающих устройств

Будьте внимательны при пользовании банкоматами — осматривайте визуально картоприёмник на предмет отсутствия считывающих устройств

Как не стать жертвой преступников? Не пользуйтесь банкоматами в малолюдных местах, проверяйте аппарат визуально каждый раз, когда вставляете в него карту.

Совет 5. Никому не сообщайте свой PIN-код

Совет очевидный, но озвучить его стоит. Иногда пин-код спрашивают по телефону мнимые сотрудники банков и полиции, продавцы и официанты в кафе. Даже настоящим сотрудникам знать пин-код ни к чему.

И защищайте свою карту физически. Оставленная без присмотра кредитка – лёгкая добыча для мошенников.

Кредитный лимит

Максимальная сумма, которую банк одобряет клиенту, рассчитывается программой. Автоматически анализируется доступная информация, среди которой:

- ежемесячный доход;

- обороты по картам и счетам;

- стаж работы в целом и на последнем месте в частности;

- надежность работодателя;

- наличие кредитов, депозитов внутри банка и других кредитных организациях;

- наличие исполнительных листов;

- возраст;

- регистрация по месту жительства или нахождения;

- доход близких родственников;

- иждивенцы;

- наличие спонсоров;

- недвижимость и другое имущество в собственности;

- наличие инвалидности, хронических заболеваний;

- страхование жизни, имущества.

Результат расчета программой выносится на кредитный комитет, где утверждается сумму. При наличии дополнительной информации, свидетельствующей о платежеспособности клиента или проблемах с ней, комитет может скорректировать лимит.

Какой максимальный и минимальный лимит по кредиткам Сбербанка?

Сумма, доступная на кредитной карточке, имеет четкое ограничение максимальной величины. Оно устанавливается персонально каждому держателю, регулируется договором на обслуживание.

При этом каждый пластик имеет свой абсолютный лимит:

| Класс карт Visa, MasterCard | Лимит, руб. |

|---|---|

| Стандартные (классические), в том числе моментальной выдачи | 600 тыс. |

| Золотые | 600 тыс. |

| Премиальные | 3 млн |

Сбербанк на своем сайте определяет сумму как максимум, которую можно потратить. Минимальное ограничение не регламентировано.

На практике самые низкие лимиты устанавливаются от 20 тысяч рублей, наиболее часто встречаются по молодежным кредиткам. Для их получения не требуется подтверждения трудоустройства.

Ранее в Сбербанке работала более сложная система по ограничениям, присутствовали минимумы. Несколько лет назад был сделан выбор в пользу существующего порядка, абсолютные лимиты были расширены.

Как узнать лимит по своей карте

Информация доступна через все средства связи между банком и клиентом:

- В личном кабинете Сбербанк-онлайн. Кликнув на название или ярлык кредитной карты, вы перейдете на страницу с подробной информацией о лимитах, балансе, задолженности, последних операциях.

- То же самое доступно в мобильном приложении.

- Через СМС с номера телефона, указанного в качестве контактного при оформлении кредитки. Текст «Баланс ****» (**** — 4 последние из 16 цифр на лицевой стороне пластика) на номер 900.

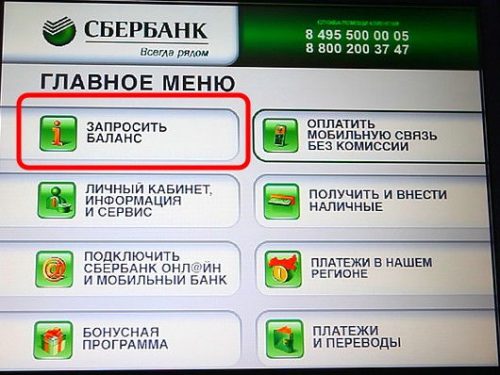

- В банкомате можно выяснить, запросив баланс карты.

Можно ли положить деньги сверх лимита на карту Сбербанка?

Да. Пополнив карту, вы беспрепятственно будете совершать привычные оплаты по безналичному расчету. Однако снятие денег без комиссии будет проблематично.

Независимо от того, что это собственные средства, за выдачу через банкомат будет взиматься комиссия от 3 до 4%, минимум 390 рублей.

Бывает, что к номеру телефона привязано несколько носителей, и кредитка указана как основная.

Знакомые или родственники совершают перевод по номеру телефона, и деньги оказываются положенными на кредитку. Обращаться в банк с заявлением об ошибочном переводе и просьбой выдачи без комиссии бесполезно.

Выходов из положения несколько:

снять деньги, заплатив комиссию;

безналичная оплата текущих расходов;

взаимозачет со знакомыми и/или родственниками, когда вы предлагаете оплатить их счета (например, коммунальные платежи или шопинг) кредиткой взамен на наличность или перевод на дебетовый пластик;

для получения больших сумм, ошибочно зачисленных на кредитку, некоторые клиенты предпочитают закрыть ее; средства сверх лимита будут переведены вам на счет без комиссии, но примите во внимание:

- длительность процедуры – до 30 календарных дней;

- нет гарантии повторного получения кредитного продукта на прежних условиях.

Памятка пользователя кредитной карты Сбербанка

Итак, мы уже разобрались, как правильно пользоваться кредитной картой Сбербанка на основе Visa или Mastercard (в плане условий пользования между этими платежными системами нет разницы). Теперь разберем, как начать пользоваться картой, какие могут возникнуть проблемы и т.д.

Как активировать кредитку?

Существует множество способов, но самый простой — это сделать запрос на любую операцию в банкомате. Банк сразу после обработки запроса считает вашу карточку активированной. Чтобы не возникла какая-либо проблема, мы советуем просто узнать баланс на карточке через банкомат. Операция бесплатная, так что никаких неприятных сюрпризов не возникнет.

Можно ли снимать наличные и стоит ли?

Снимать наличные можно

Причем неважно, чьи средства — ваши собственные или ссудные: и то, и другое производится с одинаковой комиссией. При обналичивании через отделения и банкоматы Сбербанка взимается 3% от суммы, но не менее 390 рублей

Кроме того, на сумму снятия не распространяется льготный период. В банкомате деньги снимаются так же, как и в случае с дебетовыми карточками, — по запросу «Получить наличные».

В связи с высокой платой за услугу, мы советуем воздерживаться от обналичивания или перевода денег с кредитки на другие дебетовые карты. Если все-таки снять деньги нужно, рекомендуем «схитрить», чтобы уменьшить сумму комиссионного сбора: деньги можно бесплатно вывести на электронный кошелек, а уже оттуда перевести на дебетовую карту.

Как производится пополнение карты?

Вариантов множество — можно даже пополнить в отделении Почты России. Но самые удобные и простые способы — классические: банкоматы и отделения Сбербанка, мобильный банк и «Сбербанк Онлайн». Причем пополнение во всех указанных местах, за исключением отделений Сбера, производится без комиссии. Время зачисления денег тоже на высоком уровне (5-15 минут).

Как проверить баланс карточки?

Способов несколько:

- Можно отправить смс-сообщение на номер 900 с содержанием БАЛАНС 4222, где 4222 — последние 4 цифры вашей кредитной карточки;

- На ресурсе «Сбербанк Онлайн» (или мобильное приложение, или сайт банка);

- Запросив баланс в банкомате.

Вы увидите баланс кредитки, а также доступный вам кредитный лимит.

Как заблокировать карту, если она мне уже не нужна?

Если карточка вам уже не нужна, самый простой и наиболее быстрый способ осуществить ее блокировку — это позвонить на горячую линию банка. Она доступна по номеру 8-800-555-55-50, действующему на территории России для всех жителей страны.

Достаточно назвать оператору свое ФИО, номер кредитки или кредитного договора, а также ответить на контрольный вопрос. Затем попросить оператора заблокировать кредитку. Если у вас нет задолженности на карте, операцию произведут за пару минут. Если же долг присутствует, сначала понадобится его закрыть.

Советы по эффективному использованию

Перед тем как начать использовать кредитную карту, необходимо изучить условия, на которых банк предоставил заемный лимит. Любая неясность относительно тарифов, комиссий, условий использования и погашения должна быть разъяснена через сотрудника банка.

Следующие рекомендации позволят наиболее эффективно воспользоваться заемными средствами:

- Расплачиваясь кредиткой, нельзя забывать, что используются не личные, а заемные средства, и банк потребует возмещения в виде начисленных процентов. Следует осторожнее относиться к затратам, понесенным с привлечением банковских средств.

- Если деньги по карте использовались, погасить одолженную сумму нужно при первой же возможности, не дожидаясь истечения срока беспроцентного периода. Кредитка может быть выгодна для клиента, если она используется для расчетов безналичным способом и только в течение короткого срока. Вернуть взятые с карточного счета средства нужно ранее, чем истечет 55-дневный грейс-период. Если о дате и сумме платежа банк может напомнить, то про истечение беспроцентного срока банк напоминать не будет, так как это менее всего выгодно банку. Контролировать дату внесения средств можно через интернет-кабинет пользователя – там приводятся все сведения о расходных операциях по карте, одолженных суммах и датах списания.

- Определяя, можно ли пользоваться несколькими картами одновременно и каково оптимальное число кредиток, необходимо задуматься о целях их выпуска. Самое неразумное применение карточек – погашение одного долга за счет средств другой кредитки. Исчерпав 1 лимит, заемщик обращается за 2-й и следующими картами, однако при отсутствии достаточной для погашения полной суммы долга возникает громадная задолженность, которую вернуть будет практически невозможно. Таким образом, не стоит брать большое число кредиток, чем заемщик может покрыть в течение короткого периода. Однако в некоторых ситуациях возможно эффективное использование 2 карточек, если каждая из них имеет свои особые достоинства. Например, длительный период беспроцентного займа, высокий процент кэшбэка, активно используемая заемщиком бонусная программа. Во всех остальных случаях выпуск новой кредитки будет малопродуктивен.

- Обналичивание средств ведет к повышенным процентам, а также дополнительным расходам за комиссию вплоть до 4-8% от снимаемой суммы. Выгода от кредитки возможна только при оплатах через терминалы, интернет-банк, любых безналичных оплатах.

- В отдельных случаях кредитка берется для того, чтобы накапливать бонусные баллы, предоставляемые за активное использование карточки в магазинах организации-партнера, использование ее услуг. Например, при частом посещении магазина сетевой розницы партнера банка на счету клиента накапливается значительная сумма бонусов, которые партнер принимает в качестве оплаты следующих покупок. Зачастую баллы учитывают в виде рублевой суммы в соотношении один к одному.

- Помимо кэшбэка, который возвращается клиенту на счет, некоторые кредиторы предоставляют возможность использовать кредитку для получения дохода в виде процентов на сумму положительного остатка сверх той суммы, которую предоставил в виде кредитного лимита банк. Данный вид дохода менее выгоден, чем вклад в банке, однако позволяет превратить кредитку в прибыльное дело, пусть и с минимальным процентом.