Калькулятор имущественного вычета

Содержание:

Как рассчитать возврат подоходного налога при покупке квартиры?

Каждый гражданин имеет право единожды в жизни уменьшить налоговую базу при наличии расходов на жилье.

Причем, согласно последним изменениям в ст.220 НК РФ, каждый вправе воспользоваться максимальным размером вычета, а если после покупки квартиры и возмещения трат на нее у гражданина сохранился остаток компенсации, то его можно дополучить по другому объекту или при ремонте.

Ведь имущественное возмещение дается по фактическим расходам — если реально соискатель потратил меньше, чем максимальная сумма например, купил квартиру за 1 000 000 рублей, то и налоговый вычет при покупке квартиры будет 1 000 000 рублей. При этом за заявителем сохраняется право дополучить льготу по максимуму.

Пример 2

Павлова Анастасия купила студию за 800 000 рублей. Она хочет получить возврат по своим расходам. Ее оклад составляет 35 000 рублей, а других облагаемых доходов нет.

Анастасия может претендовать на имущественный вычет в размере 800 000 рублей, потому что таковы ее издержки на жилье. От этой суммы 13% — 104 000. Другой ограничитель — уплаченный НДФЛ за год. За год Анастасия платит 54 600, следовательно, вернуть больше она не сумеет.

Есть и другой способ расчета суммы налогового вычета при покупке квартиры — у работодателя. Суть этого метода состоит в отказе от возврата сразу за год, а в получении компенсации ежемесячно, причем не в виде возвращающихся денег, а в виде прекращения удержаний с зарплаты.

Пример 3

Анастасия Павлова имеет оклад 35 000 рублей. Ее работодатель удерживает из них НДФЛ, и каждый месяц ей приходит только 30 450. Она купила студию за 1 000 000 рублей и решила получить компенсацию у работодателя.

По данным расходам Павловой положено 130 000 рублей. Она собрала все необходимые документы и написала заявление на уведомление. Через месяц налоговая выдала ей уведомление, с которым Павлова обратилась к работодателю.

Со следующего месяца ей стала приходить полноценная зарплата — 35 000 рублей.

Какой период она будет получать такой заработок — до исчерпания положенных ей 130 000 рублей. Ведь каждый месяц Анастасия уплачивала 4 550 НДФЛ. Налоговый вычет с покупки квартиры высчитывается в данном случае делением 130 000 на 4 550. Получается 28 — столько месяцев Анастасии будет приходить полный оклад, это больше 2 лет. В любой момент она может сменить способ получения положенной ей суммы, но не чаще, чем раз в год.

Вычет при приобретении квартиры, калькулятор вычета

Алгоритм действий по расчету имущественного вычета прост. Удобнее всего это увидеть на наглядном примере. Антонова Светлана работает продавцом в магазине. Ее оклад – 35 000 рублей. Она приобрела жилье за 3 000 000 руб. и собирается получить льготу в размере 2 000 000 руб.

Справка 2-НДФЛ показала, что налоговая база Антоновой Светланы за предыдущий год составила 420 000 руб. (или 35 000 руб. *12). Работодатель перечислил в казну государства 54 600 рублей, то есть 13% от 420 000 руб. Соответственно,

Светлана не сможет получить всю причитающуюся ей по закону сумму компенсации за 1 год, так как государство возвращает гражданину только столько, сколько он уже заплатил в бюджет. Поэтому ей может быть возвращено 54 600 руб. Зато остальную сумму она вправе получить позже.

Размер компенсации при приобретении недорогого жилья

Бывает и так, что гражданин приобретает жилье, стоящее менее 2 000 000 руб., то есть допустимого максимального значения для исчисления льготы.

Тогда после выплаты вычета у гражданина останется остаток. По действующему законодательству он вправе воспользоваться оставшейся суммой при приобретении иного объекта недвижимости.

К примеру, Соловьев Андрей купил комнату за 800 тысяч рублей. Тогда и вычет считается с этой суммы. Но затем он сможет воспользоваться остатком. Компенсация для Соловьева будет следующей. Он получает зарплату 35 000 рублей и иных доходов не имеет.

Андрей вправе получить льготу с 800 000 руб. 13% с суммы составит 104 тыс. рублей. Однако, работодатель заплатил за год 54 600 рублей. Следовательно, за один год Соловьев может рассчитывать на 54 600 руб. в качестве компенсации.

Зато остальную сумму Андрей сможет получить по результатам второго года. Кроме того, у него будет остаток, которым можно снова воспользоваться при приобретении нового жилья.

Компенсацию можно получить не только в налоговой, но и непосредственно у работодателя. Рассмотрим, как это делается на примере Соловьева Андрея, купившего жилье за 800 тыс. руб. При окладе в 35 000 руб. Соловьев «чистыми» получает лишь 30 450 руб., так как 4 550 руб. – это 13%, которые работодатель удерживает с сотрудника для оплаты налога.

За квартиру ему положено 104 000 руб. компенсации. Соответственно, пока данная сумма не будет выплачена, работодатель будет ежемесячно перечислять Иванову не 30 450 руб., а 35 тыс. руб. 104 тыс. руб. будут перечислены через 23 месяца. Поэтому Иванов почти 2 года будет получать зарплату без удержания НДФЛ.

Калькулятор расчёта имущественного налогового вычета

Чтобы точно рассчитать сумму, которую должны вернуть, следует располагать документально подтверждёнными сведениями о тратах на приобретение/постройку недвижимости. Для проведения расчёта налогового вычета калькулятор не помешает, в особенности если нужно просчитывать многочисленные затраты, понесённые при:

- самостоятельном возведении;

- ремонте недвижимого имущества.

Да и при обычной покупке квартиры калькулятор поможет точно высчитать, на какие суммы возврата можно рассчитывать.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических

вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему —

обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (499) 938-87-35 Москва, Московская область

+7 (812) 467-34-81 Санкт-Петербург, Ленинградская область

+7 (800) 333-89-17 Регионы (звонок бесплатный для всех регионов России)

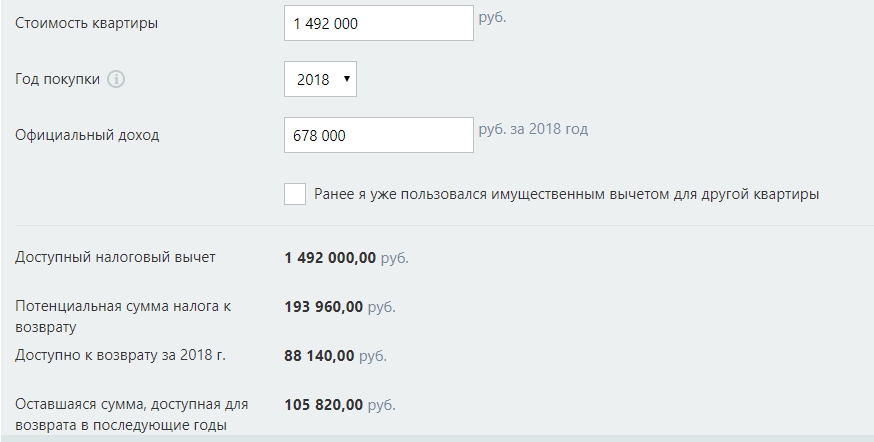

Учитывая, какому количеству людей в 2019-2020 году приходится выполнять подобные расчёты, всё более популярным становится такой сервис, как онлайн-калькулятор, который представлен ниже:

Калькулятор налогового вычета при покупке квартиры предоставлен сайтом calcus.ru

Вводим данные по стоимости жилья, год покупки и сразу получаем результат по текущему году.

По приобретавшему раньше объекту придётся вносить данные по заработкам, чтобы получить сколько полагается вернуть за прошедшие годы и в будущем.

Способы возврата подоходного налога (НДФЛ) в 2021 году

Государство предлагает снизить налоговую нагрузку на физических лиц с помощью налоговых вычетов. Они уменьшают сумму НДФЛ, подлежащую уплате. При этом если деньги уже удержаны работодателем и перечислены в бюджет, их можно вернуть.

НК РФ предусматривает несколько вариантов, за что можно вернуть подоходный налог. Желательно знать их все.

Стандартный налоговый вычет (за детей)

Чаще всего стандартный вычет предоставляют родителям детей. Его размеры составляют:

- на 1 ребенка – 1400 рублей;

- на 2 детей — 2800 рублей (1400 р. за первого и столько же за второго);

- на 3 детей — 5800 р. (по 1400 р. на первых двух и 3000 на третьего).

За каждого последующего ребенка к вычету прибавляют 3000 р. Иногда он положен и на самого налогоплательщика. Применяют льготы, пока общая зарплата в календарном году не достигнет суммы 350 тысяч рублей. На следующий год право на вычет возобновляется.

Рассказать, как работнику вернуть уплаченные 13% с зарплаты могут в бухгалтерии. По общему правилу достаточно написать заявление и приложить свидетельства о рождении на всех детей, в т. ч. и уже совершеннолетних. Сумму вычета в этом случае работодатель не будет удерживать при выплате зарплаты. Если вычет не был получен таким способом, его можно оформить через ИФНС.

Подробнее об этом способе возврата читайте в нашей статье: Как получить стандартный налоговый вычет на детей в 2021: кому положен, пошаговая инструкция и необходимые документы

Имущественный налоговый вычет (за покупку недвижимости)

Покупка жилья — еще один вариант, за что можно вернуть подоходный налог. С расходов на недвижимость можно вернуть до 260 тысяч рублей. Размер вычета составит в этом случае 2 млн рублей. При ипотеке можно получить еще вычет на проценты по ней. Его размер ограничен 3 млн рублей или суммой в 390000 р. к возврату.

При оформлении вычета к заявлению прикладывают: договоры и платежные документы. Предоставляют вычет 1 раз в жизни, но можно получать по нескольким объектам, пока не выбрана вся сумма вычета.

Подробнее об этом мы уже писали — Налоговый вычет при покупке квартиры в 2021 году.

Социальный налоговый вычет (за лечение и обучение)

Сумма вычета за расходы на обучение, лечение, пенсионное, медицинское страхование и благотворительную деятельность ограничена суммой в 120 тысяч рублей в год. Дополнительно можно получать социальный вычет на обучение детей в сумме до 50 тысяч рублей в год за каждого из них и на дорогостоящее лечение без ограничений.

Вместе с заявлением потребуется представить документы, подтверждающие расходы: договор, платежные поручения, чеки и тд.

Инвестиционный налоговый вычет (за инвестиции)

Вкладывая деньги в ценные бумаги, можно получить право на вычет по НДФЛ. Для этого достаточно открыть индивидуальный инвестиционный счет (ИИС), положить на него деньги и не снимать их в течение 3 лет. Максимальная сумма вычета — 400 тысяч рублей в год, а возврата — 52 тысячи рублей в год. Существует и второй вариант вычета. Он предусматривает освобождение от налога по бумагам, купленным на ИИС.

Для получения вычета потребуется приложить к заявлению договор на обслуживание ИИС или заявление на присоединение к нему и документы о зачислении средств на счет, например, платежное поручение.

Где лучше открыть ИИС, чтобы вернуть НДФЛ уплаченный с зарплаты

Сегодня очень много брокерских компаний, где можно открыть ИИС. Но большинство из них не всегда подходят для новичков с точки зрения удобства и простоты

Мы рекомендуем обратить внимание сервис Тинькофф Инвестиции, где можно бесплатно и не выходя из дома открыть ИИС и тем самым возвращать НДФЛ с зарплаты.

Профессиональный налоговый вычет

Профессиональный налоговый вычет могут получить ИП, нотариусы, адвокаты, авторы различных произведений и граждане, получающие доход по договорам ГПХ. По общим правилам сумма вычета равна сумме документально подтвержденных расходов на ведение деятельности. Но иногда допускается получение вычета по нормативам, например, для ИП — в сумме 20% от доходов.

Для получения профессионального вычета к заявлению нужно приложить документы, подтверждающие расходы. Это могут быть накладные, акты выполненных работ, договора и т. д.

Налоговый калькулятор

Это специальная бесплатная программа, которая позволяет самостоятельно рассчитать, сколько получится получить от государства в конкретно взятом случае. Также он покажет, какой налог необходимо оплачивать и есть ли право на льготы.

Все калькуляторы есть на сайте ФНС. Нужно зайти на него и выбрать интересующий вид калькулятора. Потребуется заполнить всю информацию в соответствии с подстрочником, чтобы получить данные, какой налог нужно будет платить.

Также на специализированных порталах есть калькулятор на вычеты. Нужно только указать отчетный период, официальный заработок до оплаты НДФЛ, а также расходы, которые предполагают возмещение согласно положениям Налогового кодекса. После указания информации можно получить сведения, какую сумму допускается вернуть.

Если остаются дополнительные вопросы, можно обратиться в специализированную компанию. Но выгоднее позвонить по телефону горячей линии ФНС, чтобы не тратить деньги. Сотрудники готовы оказать полную информационную поддержку на любом этапе сотрудничества.

Налоговый калькулятор

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Возникновение права на вычет

Собственник или собственники жилья получают право на вычет при соблюдении нескольких условий одновременно. Это:

- Собственник – налоговый резидент России, и проживает на территории страны не менее 183 дней года.

- Собственник имеет все документы, подтверждающие понесенные на приобретение жилья расходы.

- Собственник может предъявить правоустанавливающие документы. Это акт приемки-передачи для новостройки и свидетельство о собственности для вторичного жилья (может быть заменено выпиской из ЕГРН).

- Продавец квартиры – это не близкий родственник покупателя.

- Квартира находится на территории России.

- Жилье было приобретено без использования денег из материнского капитала.

Особые случаи

Есть ряд ситуаций, в которых действуют особые правила подсчёта, в первую очередь они касаются совместной и долевой собственности. Понятно, что предоставляться по тем же правилам, что и в обычном случае, вычет в них не может.

Совместная собственность

Совместной называют ту собственность, которой владеют супруги в браке и без выделенных долей. То есть, владение ею осуществляется совместно. Если жильё приобретается в совместную собственность, то вычет делить не нужно, ведь предоставляется он именно гражданам. Следовательно, если покупку совершают сразу несколько граждан, вычетов также предоставляется несколько.

Это положение было введено в 2014 году, и относительно недвижимости, купленной раньше его наступления, действовали другие правила. Тогда, приобретая жильё в совместную собственность, граждане могли рассчитывать, что суммарно для них сделают вычет со всё тех же 2 миллионов. Он мог делаться либо с дохода одного из них, либо делиться, но сумма в не менялась.

Долевая собственность

В отличие от совместной, в долевой собственности выделяются доли каждого владельца, и каждый из них будет иметь своё свидетельство о собственности, а не одно на всех, как при совместной.

Впрочем, если раньше вычеты для долевой собственности давались по иным правилам относительно совместной, а именно, вычет распределялся в строгом соответствии с размером доли, то теперь такого различения нет: если жильё приобретается в долевую собственность, покупатели не обязаны делить и вычет. Каждый гражданин, участвующий в приобретении, может использовать свой вычет целиком, и они могут суммироваться.

Порядок оформления льготы

Перед тем как посчитать и затребовать возврат налога при покупке квартиры в налоговых органах, лицам, которые претендуют на данное правомочие, нужно решить, каким именно образом получить данную льготу.

Так, в законодательстве считается допустимым оформление возврата следующими способами:

- в виде освобождения от НДФЛ на весь период, пока не будет исчерпан размер положенной льготы или в пределах его максимального значения;

- в виде возврата подоходного налога при покупке квартиры по окончании периода налогообложения, но не больше суммы выплаченного налогоплательщиком НДФЛ в соответствующий период.

В каждой ситуации порядок оформления несколько отличается.

Так, если налогоплательщик решил оформить льготу за жильё в виде освобождения от НДФЛ, то ему нужно подать в ИФНС (инспекцию федеральной налоговой службы) следующий пакет документации:

- декларацию о налоговом обязательстве согласно форме 3-НДФЛ;

- паспорт;

- документы, удостоверяющие расходы на улучшение условий проживания, покупку квартиры;

- заявление на предоставление налоговой льготы.

После этого налоговая служба выдаёт ему уведомление для работодателя, который после получения такого уведомления перестаёт удерживать с работника НДФЛ.

При желании получить вычет единовременно необходимо подать следующие документы:

- паспорт;

- декларация 3-НДФЛ;

- заявление на льготу;

- документы, удостоверяющие расходы;

- платёжные документы от работодателя, удостоверяющие факт оплаты НДФЛ в течение налогового периода, или справка по форме 2-НДФЛ, которая выдаётся в налоговом органе;

- выписка из банка с указанием номера банковского счёта.

При оформлении возврата в виде освобождения от НДФЛ он начинает предоставляться с момента оформления. К примеру, если льгота была оформлена в июне, то и предоставляется она с июня. Если же оформить вычет в конце года, то он будет распространяться на весь налоговый период.

Так, к примеру, если расходы были осуществлены в июне, а льгота оформлена в виде получения единовременной выплаты в окончании года, то в неё будут включены выплаченные НДФЛ за все месяцы начиная с января.

Налоговый вычет при покупке квартиры в ипотеку

Приобретение квартиры, строительство дома или улучшение жилищных условий – мероприятия, требующие немалых расходов. Не всегда человек может самостоятельно решить материальные вопросы. Часто ипотека становится единственным способом приобрести недвижимость. Но и в этом случае на плечи ложатся серьёзные финансовые обязательства. Облегчить нагрузку можно и нужно.

Возмещение предоставляется каждому резиденту РФ, который воспользовался ипотекой для приобретения жилой недвижимости. Право применяется к следующим видам затрат:

- Покупка, новое строительство объектов, отнесенных законодательством к жилому виду недвижимого имущества. Сюда относятся квартиры в новостройках, на вторичном рынке, частные дома, комнаты общежитий, отдельных квартир, земельные участки под ИЖС.

- Выплата процентов по ипотеке, оформленной в российских финансовых организациях, для приобретения земельного участка, новой квартиры или в старом фонде, а также доли или отдельной комнаты, строительства дома.

- Выплата процентов по ипотечным займам, переоформленных в банках с целью рефинансирования финансового обязательства по ипотеке, взятого на приобретение жилой недвижимости или её части, земли под ИЖС.

Расходы, учитывающиеся для расчета налоговой льготы

ФНС даёт подробное разъяснение, какие расходы могут быть учтены при расчете возмещения. Компенсация положена при финансовых затратах резидента:

- Капитальный ремонт квартиры, купленной по ипотечным программам, если в договоре точно прописано положение, указывающее, что жильё было продано с черновым ремонтом или полностью без отделки.

- Приведение частного дома к жилому состоянию (достройка), если в договоре купли-продажи есть пункт, что строительство на момент покупки было не завершенным.

- Покупка жилого недвижимого имущества через обмен с доплатой, с привлечением заёмных (ипотечных) средств.

Выплата не может быть начислена на расходы по перепланировке жилой площади, заменой сантехнического, отопительного оборудования, а также другие виды реконструкции, которые выполняются сверх нормативов санитарного состояния жилья.

Также льгота не применяется при расходах категорий:

- Если покупка осуществилась за денежные средства сторонних лиц (например, предприятия или инвестора), при расчете использовался маткапитал, на покупку жилья были выделены бюджетные деньги.

- Договор о продаже (покупке) заключен между лицами, связанными семейными узами, а именно между мужем и женой, детьми и родителями, единокровными, сводными братьями и сёстрами и т.д. Положение регламентируется статьей 105 НК.

Если жилье находится в долевой собственности, было приобретено до конца 2013 года, компенсацией могут воспользоваться все владельцы. Льгота делится в соответствии с частями недвижимости, на которую оформлено право собственности каждого резидента. При покупке имущества с начала 2014 года и по настоящее время, компенсации подлежат фактические расходы каждого владельца, но в рамках верхнего предела. Исключение составляют семьи, в которых жильё приобретается в совместную собственность с несовершеннолетними детьми. К этой категории резидентов льгота применяется без разделения на части.

Если жильё приобретается супругами, состоящими в официальном браке, имущество является совместно нажитым. Расчёт применяется как на общие расходы, так и на отдельные для каждого владельца (на выбор собственников).

Расчёт налогового вычета при покупке квартиры в специфических ситуациях

Практика купли-продажи квартир достаточно разнообразна и в ней можно довольно часто встретить случаи, которые выходят за рамки обычного понимания сути купли-продажи. Сложно даже понять, как рассчитывается льгота в некоторых ситуациях.

Некоторые распространённые случаи, при которых могут возникнуть сложности расчёта возврата:

- Покупка жилья официальными супругами. По определению супруги владеют всей собственностью в равных частях. Льгота предоставляется не только купившему супругу. Так что вне зависимости от того, кто купил квартиру, муж или жена, правом на вычет будут обладать оба в равной степени. Так, если квартира стоила 3 миллиона рублей, то каждый супруг вправе рассчитывать на вычет из суммы в 1,5 миллиона рублей, то есть половину. Однако такое возможно, только если один из супругов не оформлял вычет ранее и не исчерпал максимальный лимит.

- Покупка жилья в долевое владение. При таком способе покупки несколькими лицами льгота распределяется между ними в равных долях. Так, если двое купили квартиру за 3 миллиона, на одного оформили 1/3 часть, а на другого 2/3, то первый получит вычет с одного миллиона, а второй с двух.

- Вычет на квартиру, купленную несколько лет назад. Некоторые граждане забывают оформлять вычет и вспоминают об этом спустя годы. Для них законодательство устанавливает, что НДФЛ им возвращается только за последние три года и в пределах максимальных значений. Так, если лицо на протяжении последних трёх лет выплатило НДФЛ в общей сумме 350 тысяч рублей, то оно всё равно сможет получить только 260 тысяч.

Кроме того, те, кто покупал квартиру до 2008 года, могут рассчитывать на получение вычета в пределах лишь одного миллиона рублей, так как на тот период максимальное значение возврата было именно таковым. Однако исчисление размера возврата для них осуществляется также исходя из уплаченного за последние три года НДФЛ.

Особенности налогового возврата

Хотя в целом расчёт возврата по НДФЛ и сама природа данной налоговой льготы более или менее понятна, но есть определённые сложности, которые обычные граждане забывают учитывать.

Так, правила возврата НДФЛ при осуществлении расходов на улучшение условий проживания имеют следующие особенности:

- За один налоговый период можно оформить возврат лишь в пределах суммы НДФЛ, которую налогоплательщик внёс в текущем году. То есть, если за год налогоплательщик платит порядка 150 тысяч по НДФЛ, то больше этой суммы ему в этом году не вернут. И на это не влияет размер осуществлённых расходов или высчитанного возврата по ним.

- Если за один налоговый период вернуть всю сумму возврата по НДФЛ из-за вышеуказанного обстоятельства невозможно, то остаток по нему может быть переведён на последующие годы. Граждане вправе получать такой возврат до полного исчерпания установленного по каждому виду возврата предельного лимита.

Чтобы узнать конкретно, на какую сумму можно рассчитывать в текущем году, следует рассчитать сумму через калькулятор налогового вычета. Так, чтобы правильно рассчитать, достаточно ввести сумму осуществлённых расходов, размер своего ежемесячного НДФЛ. Стоит иметь в виду, что вычет распространяется на весь налоговый период, а на не часть его

Так что неважно, когда было приобретено жильё: в январе или в конце года. Определённым образом возврат подлежит затребованию за три последних года

Вычет не предоставляется, когда денежные средства, признанные расходами на покупку или постройку жилища, передаются между близкими родственниками.

Рекомендуем ознакомиться:

Как получить налоговый вычет при покупке квартиры пенсионеру

Так, к примеру, если отец продаёт своему ребёнку дом или купля-продажа заключается между супругами, то возврат им не предоставляется. Круг близких родственников при этом определяет семейное законодательство.

Пример расчёта

Соломатин И. К. в 2020 году обзавёлся жилплощадью общей стоимостью 2 900 000 руб. За 2020 год Игорь Константинович заработал 420 000 руб., подоходный налог выплачивался в полном объёме – 54 600 руб. За три предыдущих года сумма НДФЛ была неизменной. Как рассчитать сумму налогового вычета для данной ситуации, с учётом процедуры расчёта денежного вычета, рассмотрим далее:

| Процедуры | Соломатин И.К. |

| Рассчитать 13% от стоимости объекта | 377 000 руб. |

| Подводится к сравнению предполагаемая сумма налогового вычета и налогового взноса за год | 377 000 > 54 600 Следовательно, в 2020 году претендовать за год больше чем на 54 600 руб. нельзя, остаток перенесётся на выплаты в последующих годах |

| Остаток | Остаток от 377 000 = 322 400 руб.322 400/54 600 = 5,9 лет Соломатин может получать выплаты в размере 54 600 руб. в год ещё пять лет. Последнюю выплату остатка в размере 49 400 руб. он получит на шестой год. |