Как досрочно погасить ипотеку

Содержание:

- Как правильно выплатить кредиты досрочно?

- Плюсы и минусы досрочного погашения ипотеки

- СЭКОНОМИТЬ ИЛИ ЗАРАБОТАТЬ?

- Особенности погашения потребительского кредита с высокой процентной ставкой

- Что выгоднее: уменьшить срок или платеж

- Что делать, если банк внезапно оштрафовал за досрочное погашение кредита

- Самые распространенные ошибки при досрочных выплатах

- Две схемы погашения займа

- Закрытие карты

- Как погасить кредиты, если по ним нет больших просрочек

- Уменьшать платеж или сокращать срок

Как правильно выплатить кредиты досрочно?

Чем раньше начать погашать долг по обязательству перед банком, тем больше будет экономия. Чтобы узнать, какая сумма денег идет на оплату процентов и основной ссуды, стоит ознакомиться с графиком платежей, который клиент получает на руки вместе с договором, или в мобильном приложении.

При закрытии долга раньше установленного срока необходимо выполнить следующие действия:

- Направить в банк уведомление в свободной форме, где указана сумма и срок досрочного погашения. Сделать это можно при личном посещении офиса или удаленно, если кредитное учреждение предоставляет такую возможность.

- Выбрать тип погашения – с уменьшением размера платежа или срока кредитования. При внесении полной суммы долга предварительно уточните его размер у менеджера банка.

- Внести деньги на счет. Рекомендуется досрочно гасить кредит в те числа, которые банк установил для каждого клиента.

- Сотрудник финансового учреждения должен в течение 5 рабочих дней провести перерасчет ссуды. Результаты сообщаются клиенту в SMS-сообщении, по телефону или электронной почте.

Чтобы при закрытии кредита в банке не были начислены штрафы, необходимо тщательно изучить договор сотрудничества. Следует внимательно проверить условия по досрочным выплатам займа, которые устанавливаются каждым финансовым учреждением. Поэтому для того, чтобы правильно провести процедуру и не испортить свою кредитную историю, уточняйте детали сделки заранее. Например, в Локо-Банке при оформлении потребительского займа наличными не начисляются комиссии за досрочное погашение долга, что позволяет сократить переплату.

При полной выплате долга клиент запрашивает выписку в банке, подтверждающую, что заем погашен и отсутствуют претензии. Также требуется написать заявление о закрытии счета. Для завершения договора со страховой компанией потребуется справка о выплате долга перед банком и отказ от продления услуг.

Плюсы и минусы досрочного погашения ипотеки

Выполнение процедуры связано с рядом преимуществ и недостатков. В перечень плюсов можно включить следующие особенности:

- Иногда срок закрытия обязательств по кредиту доходит до 30 лет. Спрогнозировать доход на такой длительный срок проблематично. Снижение размера платежа или уменьшение периода минимизируют возможные риски.

- Наличие непогашенных обязательств выступает психологическим испытанием. Не всем лицам комфортно жить с долгом. Досрочное погашение ускоряет расчёт по нему.

- Метод позволяет сэкономить на процентах. В течение долгого срока закрытия обязательств гражданин вынужден будет внести сумму, в несколько раз превышающую тело кредита.

- Пока обязательства не закрыты, квартира считается залоговым имуществом. Выполнение операций с ней ограничено. Гражданин не может сдать помещение в аренду без разрешения финансовой организации, продать квартиру или подарить её. Досрочное погашение позволяет ускорить снятие обременения.

- Ускорение закрытия обязательств снимает ограничение. Погасив долг, человек сможет взять ипотеку повторно и купить более просторное жилье.

В РФ граждане предпочитают досрочно рассчитываться по обязательствам. Средний срок погашения кредита составляет порядка 5 лет. Однако не всё однозначно. Присутствуют и недостатки:

- Деньги обесцениваются. Стремясь избавиться от задолженности, граждане не учитывают фактор инфляции. Показатель находится на высоком уровне. Доходы индексируются. В течение 5 — 10 лет они вырастают в 2-3 раза. Сумма кредита остаётся неизмененной. Однако фактический размер долга снизится в несколько раз. Поэтому спешить платить ипотеку не всегда рационально.

- Свободные средства чаще выгоднее инвестировать. Проценты по ипотеке ниже, чем по потребительским кредитам. В результате человек может совершить крупную покупку, не беря деньги в долг. Если лицо хочет обзавестись автомобилем в ближайшие несколько лет, выгоднее сделать это за собственные средства. Альтернативой выступает инвестирование в развитие бизнеса.

- Гражданам, получившим ипотеку, предоставляются налоговые льготы в размере 13% от подоходного налога. Закрывая обязательства досрочно, человек может лишиться вычета.

Принимая решение о досрочном погашении, важно учитывать индивидуальные обстоятельства. Досрочно закрывать долг стоит в тех ситуациях, когда это необходимо. Так, метод способствует ускорению снятия обременения с квартиры

Закрывать обязательства досрочно лучшие в ситуациях, когда присутствует подозрение, что доход в будущем будет снижаться. В иной ситуации стоит производить закрытие постепенно

Так, метод способствует ускорению снятия обременения с квартиры. Закрывать обязательства досрочно лучшие в ситуациях, когда присутствует подозрение, что доход в будущем будет снижаться. В иной ситуации стоит производить закрытие постепенно.

СЭКОНОМИТЬ ИЛИ ЗАРАБОТАТЬ?

Что принесет большую выгоду? Вопрос не такой простой. Чтобы в нем разобраться, рассмотрим гипотетическую ситуацию.

Гражданин взял в банке 1 млн руб. в ипотеку под 10% годовых на срок 10 лет (по-другому — 120 месяцев). Платежи по кредиту аннуитетные, то есть их величина от месяца к месяцу не меняется. В какой-то момент (чем раньше, тем лучше — см. выше) заемщик стал располагать свободной суммой денег в 40 тыс. руб. Какие у него альтернативы?

Первая ситуация: человек решил направить 40 тыс. руб. на досрочное погашение кредита и запросил у банка уменьшение ежемесячного платежа.

В результате у заемщика каждый месяц появляется свободная сумма в виде разницы между прежней и новой суммой ежемесячного платежа. Так, если до частичного досрочного погашения он вносил в банк, скажем, по 13 тыс. руб. каждый месяц, а после стал вносить по 12 тыс. руб., то у него появилась свободная сумма — 1 тыс. руб.

Предположим еще, что только досрочным погашением наш заемщик не ограничивается, а высвободившуюся сумму еще и каждый месяц кладет на вклад под 7% годовых с капитализацией процентов.

Таким образом, при уменьшении платежа и размещения высвободившихся денег на депозите выгода складывается из следующих величин:

- разница между прежней и новой суммой ежемесячного платежа, умноженная на количество месяцев, оставшихся до полного погашения кредита;

- проценты по вкладу, сформированному из разницы между прежней и новой суммой ежемесячного платежа за время, оставшееся до полного погашения кредита.

Вторая ситуация: человек решил направить 40 тыс. руб. на досрочное погашение кредита и запросил у банка уменьшение не платежа, а срока кредита.

В таком варианте в распоряжении заемщика остаются ежемесячные платежи, которые он внес бы, если бы срок не поменялся. Покажем на примере. Представим, что до частичного досрочного погашения срок, оставшийся до полного погашения кредита, равнялся 59 мес., а после снизился до 55 мес. При этом ежемесячный платеж (как до, так и после) равен 13 тыс. руб. Значит, заемщик получил дополнительную экономию в сумме 52 тыс. руб. (13 тыс. руб. х 4 мес.).

Будем также считать, что на протяжении 4 месяцев заемщик кладет по 13 тыс. руб. на вклад под 7% годовых с капитализацией процентов. Таким образом, при уменьшении срока кредита выгода складывается из следующих величин:

- сумма ежемесячных платежей, которые заемщик внес бы, если бы срок кредита остался прежним;

- проценты по вкладу, сформированному из ежемесячных платежей, которые заемщик внес бы, если бы срок кредита остался прежним;

Третья ситуация: заемщик решил не делать досрочного погашения, а просто положил 40 тыс. руб. на банковский депозит под 7% годовых с капитализацией процентов.

Здесь выгода заемщика складывается из двух величин:

- 40 тыс. руб. (останутся в распоряжении заемщика после снятия с депозита);

- проценты, начисленные на 40 тыс. руб. за время, оставшееся до полного погашения кредита.

Результаты всех трех экспериментов, рассчитанные на разных сроках действия кредита, приведены в таблице:

|

Выгода заемщика (тыс. руб.) |

|||

|

Когда внесено частичное досрочное погашение: |

Досрочное частичное погашение кредита |

Внесение на депозит с капитализацией процентов |

|

|

с уменьшением ежемесячного платежа |

с уменьшением срока кредита |

||

|

через 1 год после получения кредита (9 лет до конца) |

84 |

106 |

74 |

|

через 5 лет после получения кредита (5 лет до конца) |

60 |

54 |

56 |

|

через 9 лет после получения кредита (1 год до конца) |

43 |

40 |

43 |

Также видно, что в начале пользования кредитом при досрочном частичном погашении выгоднее сокращать сроки кредита. А в середине и в конце наоборот — более выгодно уменьшать сумму ежемесячного платежа.

Оговоримся: этот расчет условный, не является руководством к действию, и в случае с другими условиями кредита наиболее выгодными могут быть иные сценарии. Но данный пример наглядно показывает, что эффект от частичного досрочного погашения может быть очень разным. Просчитывать надо все варианты.

Особенности погашения потребительского кредита с высокой процентной ставкой

Ознакомьтесь с текстом кредитного договора. Возможно, вы найдете в условиях пункт о возможном снижении процентной ставки. Если он есть, проконсультируйтесь с менеджером банка: специалист подскажет, можно ли пересмотреть текущие условия по кредитованию в пользу для клиента.

Но отправить в банк заявление с просьбой уменьшить ставку стоит и в том случае, если в кредитном договоре условие об этом отсутствует. Вероятность того, что банк пойдет навстречу, возрастает, если вы утратили трудоспособность или столкнулись с потерей работы. Для таких ситуаций у кредитных учреждений есть услуга по рефинансированию кредита. Процедура предполагает оформление нового кредита на более выгодных условиях для погашения старой задолженности.

В первую очередь рефинансировать и оплатить необходимо, как было сказано выше, кредиты с более высокими процентами.

Что выгоднее: уменьшить срок или платеж

Далеко не всегда досрочное погашение ипотечного кредита является разумным решением. Так, не стоит торопить события в эпоху галопирующей инфляции. С удорожанием товаров, работ и услуг меняется покупательская способность рубля. Размер вознаграждений по трудовым и гражданско-правовым соглашениям тоже увеличивается. Как это влияет на платежи по кредиту, объясним на примере:

Инженер Ромашкин оформил кредит на сумму 1 миллион рублей в 2014 году. Его заработная плата на этот момент составляла 20 000 в отечественной валюте. Ежемесячный платеж установили на уровне 10 000 – половина всего дохода. В течение нескольких лет вознаграждение по трудовому договору Ромашкина индексировалось работодателем с учетом инфляции. К 2020 году заработок составил 30 000 рублей. Поскольку размер ежемесячного взноса не поменялся, банку заемщик стал отдавать лишь треть своего дохода.

Важно! Реальная стоимость кредита в условиях галопирующей инфляции снижается. Чем дольше действует соглашение, тем меньше платит клиент

|

Аннуитетная |

Дифференцированная |

|

Сумма взноса остается неизменной на протяжении всего срока. При этом проценты за пользование кредитом заемщик выплачивает в течение первых нескольких лет. |

Размер взноса снижается с течением времени. Проценты и основная задолженность списываются постепенно. |

В 2021 году банки настойчиво рекомендуют клиентам первый вариант. Однако переплата при такой системе начисления выше. Кроме того, гасить ипотеку по истечении 1/3 – 1/2 срока займа не имеет смысла. Сэкономить на процентах не удастся.

Вызывает у заемщиков вопросы и выбор способа. Одни высказываются в пользу снижения ежемесячного платежа, другие выступают за сокращение периода действия договора. Чтобы оценить эффективность схем, проведем сравнительный анализ.

Инженер Ромашкин берет ипотечный кредит на сумму 2 500 000 рублей сроком на 25 лет в Сбербанке РФ. Годовая ставка составляет 8 %. Ежемесячный платеж будет равен 19 552,02 рубля. В результате исполнения сделки Ромашкин вернет финансовой организации основной долг, а также проценты в размере 3 365 055,84 рубля.

Если на следующий день после оформления ипотечного соглашения Ромашкин внесет 1 000 000 рублей досрочно и сократит период кредитования до 15 лет, переплата составит лишь 1 104 234,64. Ежемесячно он будет перечислять банку 14 469,59 рубля.

Если же Ромашкин внесет 1 000 000 рублей, но сохранит изначальный период кредитования, он добьется заметного уменьшения ежемесячного взноса. Перечислять банку на протяжении 25 лет придется только 11 729,38. Переплата же будет равна 2 019 032,27 рубля.

Для верности анализа рассчитаем издержки клиента при сохранении изначального ежемесячного платежа.

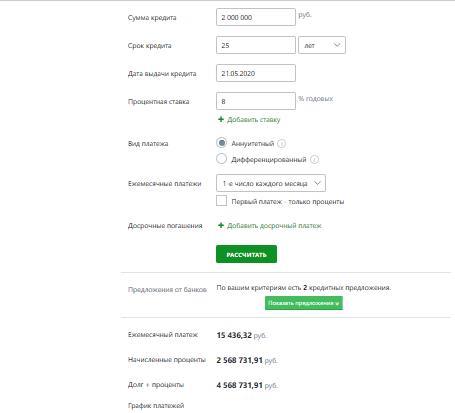

Петров Сидор Егорович берет ипотечный кредит на сумму 2 000 000 рублей в Сбербанке РФ сроком на 25 лет. Годовая ставка составляет 8%, а ежемесячный взнос – 15 436,32. Переплата при надлежащем исполнении соглашения будет равна – 2 568 731,91 рубля.

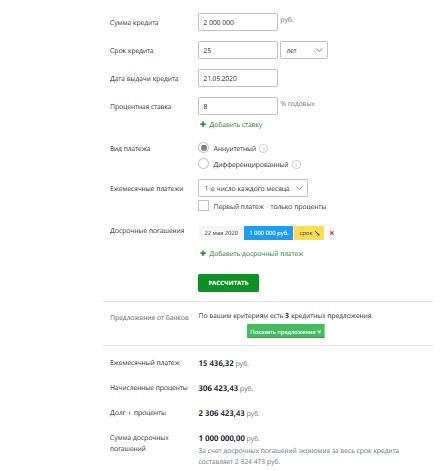

На следующий день после заключения договора Петров внесет 1 000 000 рублей и потребует сокращения срока кредитования. Переплата уменьшится до 306 423,43.

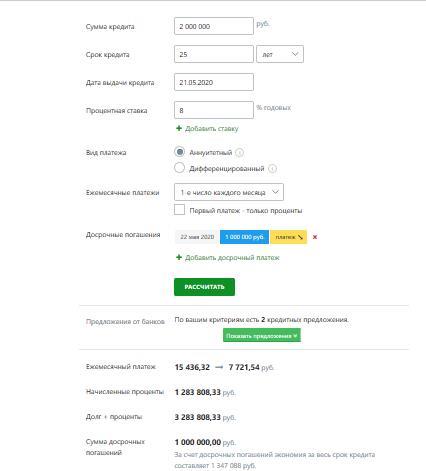

Если же Петров выберет уменьшение ежемесячного платежа, проценты банка составят 1 283 808,33 рубля. Взнос же сократят до 7 721,54.

Таким образом, уменьшать срок ипотечного займа выгоднее, чем снижать размер регулярного взноса.

Что делать, если банк внезапно оштрафовал за досрочное погашение кредита

В большинстве случаев штрафы за досрочную выплату незаконны. В первую очередь вам необходимо составить в банке заявление с требованием вернуть штраф или комиссию с указанием статьи 809 ГК РФ.

Если банк в возврате средств отказывает, потребуется обращаться с иском в суд.

После того как вы полностью выплатите кредит, необходимо получить из банка справку, подтверждающую тот факт, что никаких финансовых обязательств перед кредитным учреждением у вас нет. Если банк в дальнейшем сообщит, что вы, например, не до конца выплатили долг, на который успели набежать пени и штрафы, то эта справка выступит защитой в судебных разбирательствах.

Самые распространенные ошибки при досрочных выплатах

Неправильное погашение кредита досрочно может привести к обратному результату – вы не только не уменьшите сумму платежей, но и, возможно, получите задолженность. Многие заемщики совершают ошибки в процессе досрочного погашения.

Выплата ссуды на протяжении всего срока действия договора

Заемщики обычно считают нерациональной выплату долга досрочно. Лучше потратить имеющиеся средства на что-то нужное, а взносы вносить по графику. Но тогда получается, что вы просто отдаете банку больше денег с учетом процентов.

К примеру, при сумме кредита в 1 млн рублей на два года, вы думаете, можно ли погасить досрочно задолженность, если у вас есть свободные 200000 рублей.

Даже простой расчет на специальном калькуляторе покажет, что за два года вы можете сэкономить на процентах до 20000 рублей. Сама сумма (1 млн) не изменится, а переплаты значительно снизятся. Механизм уменьшения кредитной нагрузки действует следующим образом:

- досрочным погашением вы снижаете суммы выплат по основному долгу;

- за счет уменьшения остатка ссуды снижаются проценты.

Поэтому лучше стараться выплатить кредит досрочно.

Отсутствие отслеживания банковских платежей

Для удобства клиентов финансовые организации дают возможность досрочно погасить кредит онлайн через кабинет пользователя или посредством личного посещения банка. Но многие забывают о необходимости ежемесячного платежа.

Например, вы решили внести для досрочного погашения сумму в 70 тыс. рублей. Ваш ежемесячный платеж составляет 20 тыс. рублей. Банковский компьютер списал 20 тысяч для ежемесячного платежа и не может осуществить досрочку на 70 тысяч, поскольку осталось только 50000 рублей. Деньги останутся лежать на счете, их будут просто списывать на очередной платеж.

Важно! Всегда следите за наличием средств на счете и проверяйте, зачислились ли деньги на досрочный платеж.

Погашение долга в любое время, когда появляются деньги

Финансовые организации осуществляют досрочное погашение различными способами:

- списывают внесенную сумму в день платежа;

- списывают внесенную сумму точно в день, определенный графиками взносов.

Вторым способом действует, например, Сбербанк, Райффайзенбанк. То есть он сначала списывает с внесенной суммы проценты за пользование кредитом за прошедший период, и только оставшуюся часть переведет в счет досрочного погашения долга. Случается так, что вся внесенная сумма (если она небольшая) уходит на оплату процентов. То есть вы просто заранее уплатили процентную ставку.

Поэтому при указанных условиях (досрочное погашение в день платежа) лучше просто вносить по графику сумму, превышающую очередные выплаты.

Погашение большой суммой

Часто заемщики стараются насобирать как можно больше денег, чтобы потом сразу внести большую часть кредита. Это не самый эффективный способ погашения долга. Ведь чем больше времени вы пользуетесь ссудой, тем больше процентов выплачиваете.

Аннуитетный платеж, к которому чаще всего прибегают банки, складывается из следующих элементов:

- взнос в оплату основного долга;

- проценты за пользование средствами.

Учитывая, что аннуитетные платежи исчисляются равными долями, можно понять, что первоначально большую часть суммы составляют проценты.

Например, у вас взята ссуда в 100000 рублей на три года. Если внести дополнительный платеж через год в сумме примерно равной половине основного долга, можно намного больше снизить выплаты по процентам, чем привнесении этой же суммы через два года. Раннее частичное погашение кредита позволяет сэкономить больше средств.

Отсутствие финансовой подушки

Конечно, досрочное погашение положительным образом скажется на финансовом положении кредитополучателя. Однако лучше запастись средствами на случай возникновения затруднительной ситуации. Ведь можно заболеть или потерять стабильный заработок. Такие форс-мажорные обстоятельства не влияют на выплату взносов по кредиту.

Целесообразно иметь небольшие накопления, которые могут покрыть 3-6 ежемесячных платежей. Ведь просрочка повлечет за собой наложение штрафов и пени, которые сведут на нет все ваши усилия по досрочному погашению кредита.

Две схемы погашения займа

Задуматься о выплате необходимо на момент заключения договора кредитования. Условия банка предлагают на выбор тип платежа или ставят в качестве условий один из них

В случае возможности выбирать, отнеситесь к этому вопросу со вниманием, а не слушайте консультантов – они лоббируют интересы финансового учреждения. Если предложен только один вид, подайте заявления в другие банки, возможно, там будут более приятные условия

Различают две схемы:

Различают две схемы:

- Дифференцированная.

- Аннуитетная.

В первом случае кривая выплат растет вниз в соответствии с размером остаточного долга. Ежемесячные выплаты становятся меньше, процент переплаты исчисляется каждый месяц заново с учетом остатка.

Изначально выплаты больше, чем при втором варианте, к окончанию кредитования – меньше. Исчисляются ежемесячные взносы так: фиксированная часть (доля от основного долга) + проценты. Вторые ежемесячно становятся меньше – процентная ставка умножается на остаток, полученная сумма делится на 100.

Метод позволяет сохранить больше средств заемщику. Переплата меньше. Особенно актуально воспользоваться способом в случаях с ипотекой и прочими судами на долгий срок. Классические потребительские кредиты и особенно микрозаймы редко предлагают дифференцированную схему.

Актуально предложение для граждан, сомневающихся в дальнейшем большом доходе. К примеру, при сезонной работе – первые полгода заемщик может выплачивать много, а затем будет рад уменьшению чеков.

Аннуитетный тип платежей используется чаще. Он наиболее выгоден кредиторам, по причине увеличенной переплаты. При подписании договора производится расчет и предоставляется график выплат. Процентная ставка рассчитана ко всему долгу, поэтому не меняется в ходе оплаты займа. В результате заемщик получает график, согласно нему каждый месяц он обязан внести одинаковую сумму.

Наличие фиксированного платежа выгодно в ряде случаев:

- при небольших потребительских кредитов длительностью до года;

- для заемщика, имеющего стабильную работу и оклад;

- когда нет возможности первые месяцы/годы выплачивать больше, выбирается минимальная ежемесячная сумма.

В зависимости от выбора уже на начальном периоде кредитования клиенты банка обязаны сделать правильное решение – каким образом будет проще выплачивать долг.

Поменять схему обычно нельзя. Единственная возможность в рамках одного кредитного договора изменить условия – реструктуризация займа, но не все финансовые учреждения идут навстречу клиентам.

Закрытие карты

Часто кредитную карту получают вместо простого потребительского кредита. Дело в возможности безболезненного досрочного погашения долга. Особенно это актуально для кредиток с льготным периодом. Так вы не только сэкономите, но и сможете отказаться от использования заемных средств. Просто внесите всю сумму до окончания беспроцентного периода.

После этого вы также можете закрыть пластик, если не планируете им пользоваться дальше. Для этого обратитесь в отделение банка, где вам поможет сотрудник. Некоторые организации позволяют провести эту операцию онлайн: достаточно зайти в приложение или интернет-банк, проверить, есть ли задолженность по кредитной карте и погасить ее, отключить все платные функции и заблокировать карточку. Некоторые банки позволяют расторгнуть договор кредита через чат поддержки: просто напишите о своем намерении, остальное вам подскажет специалист.

Как погасить кредиты, если по ним нет больших просрочек

Заёмщики имеют право досрочно гасить кредиты. Это выгодно — основной долг сокращается, а с ним и переплата по процентам.

Закрывайте кредиты в таком порядке:

- Займы, взятые в микрофинансовых организациях (МФО);

- Долги по кредитным картам;

- Остальные кредиты, начиная с меньших и заканчивая самыми крупными.

Общий принцип — сначала избавляемся от самых опасных кредитов на короткий срок под большой процент.

Микрофинансовые организации обычно дают небольшие займы. Условия на первый взгляд привлекательны. Но в МФО люди переплачивают больше всего. Открываю сайт первой же попавшейся организации и вижу предложение: займы до зарплаты онлайн 2,3% в день. Но это только за день! Ищу спрятанный на сайте типовой договор, изучаю детали. Ставка 2,3% в день — это 839,50% годовых. Если у вас есть займы в МФО, закрывайте их в первую очередь.

Условия потребительского займа в микрофинансовой организации: 2,30% в день или 839,5% годовых

Условия потребительского займа в микрофинансовой организации: 2,30% в день или 839,5% годовых

Кредитные карты соблазняют покупателей. Можно купить приглянувшуюся вещь прямо сейчас, не дожидаясь зарплаты. У карт есть льготный период — время, когда клиент не платит проценты. Кажется выгодным, но постепенно формируется привычка жить в долг. А проценты по кредитным картам немаленькие. Иногда банки предлагают должникам заменить долг по кредитной карте на потребительский кредит. Стоит рассмотреть такое предложение. Обычно традиционный кредит обходится дешевле.

Если вы храните кредитные карты на случай непредвиденных расходов, замените их на карты рассрочки. Но лучший вариант — создать денежную подушку безопасности.

Потребительские кредиты менее разорительны, чем кредитные карты и микрозаймы. Если у вас несколько кредитов, сначала гасите меньшие из них.

Не распыляйтесь. Гасите досрочно один кредит, а по остальным делайте минимальные платежи. Когда кредит будет закрыт, освободившиеся деньги можно направить на досрочное погашения следующего долга.

Государство запрещает брать комиссию за досрочное погашение. Но банки идут на хитрости. Например, бывают такие условия:

- делать досрочное погашение только в отделении банка в определенный день. Если дата выпадает на воскресенье, придется ждать следующего месяца.

- заёмщики должны заранее предупреждать организацию о досрочном погашении за 30 дней.

Изучите условия досрочного погашения. Дополнительные платежи должны гасить основной долг, а не проценты.

Рефинансирование

Рефинансирование кредита — это когда вы полностью погашаете старые кредиты за счет нового на выгодных условиях. Рефинансировать кредит можно в своём банке или перейти в другой. Это подходит заёмщикам с хорошей кредитной историей. Если есть просрочки, банк может отказать в рефинансировании.

Реструктуризация

Реструктуризация — это изменение условий по действующему кредитному договору. Реструктуризация подходит клиентам с временными затруднениями. Что может предложить банк? Некоторое время платить только проценты или увеличить срок кредитования. Это даёт возможность вносить посильные платежи и не испортить кредитную историю. В долгосрочной перспективе реструктуризация не выгодна — увеличивается переплата процентов.

Уменьшать платеж или сокращать срок

Чем меньше задолженность перед банком – тем меньше будут начислены суммы по процентам. Объем ежемесячных платежей соответствует графику погашения кредита, который включает размер основной задолженности и начисленных процентов. При желании заемщик может повлиять на итоговые суммы в сторону их уменьшения.

Достаточно уведомить банк о внесении дополнительных средств для оплаты кредита в целях досрочного погашения. В зависимости от условий по действующему договору, уменьшается либо размер ежемесячного платежа, либо сокращается срок кредитования. В результате объем долговых обязательств снижается, что выгодно для заемщика.