Держатель карты

Содержание:

Какие данные вводятся при покупке в интернете?

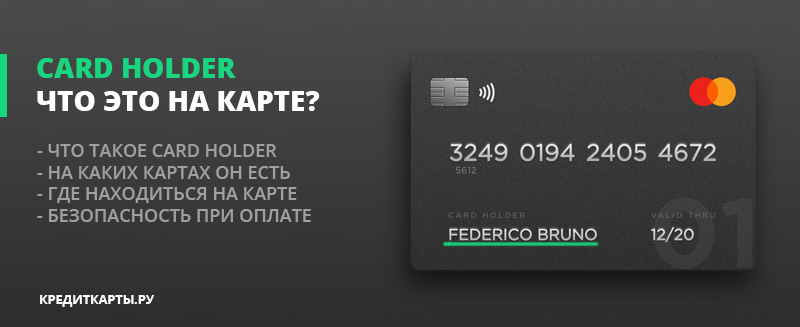

Оплата посредством банковской карты предполагает наличие следующих полей (чаще всего указываются на английском, но большинство отечественных магазинов имеют русифицированную форму):

- Card No — это номер на лицевой стороне карты;

- Expiration Date — дата окончания действия пластика, указывается в формате месяц/год, к примеру, 06/22, может иметь рядом надпись «valid thru»;

- Security Code — это специальный код безопасности, состоящий из трех цифр, находящихся на задней стороне карты в конце магнитной черной ленты;

- Card Holder — владелец карточки.

Последний пункт, в зависимости от торговой площадки, может быть записан следующим образом:

- имя держателя карты;

- держатель банковской карты;

- имя владельца карты;

- Card Holder как написано на карте;

- имя кардхолдера.

Значение не имеет, как называется данное поле, суть остается одной. Это имя, на которое выпущена карточка. Оно указывается в соглашении и прочих документах, базах банка-эмитента. Именно данное лицо может блокировать/разблокировать, пополнять/снимать деньги через кассу, то есть проводить все операции с карточкой. Третье лицо не может осуществлять данные операции.

CARDHOLDER NAME выгравировано на лицевой стороне пластика большими буквами на латинском языке. Обычно оно полностью повторяет написание в заграничном паспорте (так должно быть), но случаи бывают разные. Будущий владелец, подавая заявление, может допустить ошибку или написать свое видение транскрипции имени, фамилии. Это не вызывает серьезных проблем, но трудности могут возникнуть при отмене оплаты и некоторых других спорных ситуациях, поэтому лучше перепроверять.

Популярные вопросы по безопасности

Нужны ли данные владельца для перевода на карту?

Данные получателя при переводе на карту в принципе не нужны, т.е. вы не обязаны их указывать. Однако, некоторые банки обычно указывают самого отправителя. Если вы, например, переводите деньги из онлайн банка Сбербанка или Райффайзен, то получателю в комментарии к платежу будет видно, кто перевел деньги.

Можно ли сообщать 3 цифры на задней стороне карты?

Сам банк обычно никогда не звонит клиенту и не спрашивает реквизиты карты. Нужно быть осторожным при звонках из банка, лучше перезвонить самому через горячую линию и все узнать.

- 3 цифры с ЗАДНЕЙ стороны карты НЕ следует сообщать в телефонном разговоре никому!

- 3 последние цифры НОМЕРА карты можно сообщать, если вы звоните сами на горячую линию и вас спросили про это. Это нужно для быстрой идентификации вашей карты

Что нельзя говорить сотруднику банка о своей карте?

Если вам звонит сам банковский работник, особенно служба безопасности банка — то нужно быть очень внимательным, т.к. сотрудники банка звонят клиентам в исключительных случаях. Если все таки разговор идет, то НЕЛЬЗЯ сообщать

3 последние цифры на обороте карты, все реквизиты карты одновременно, пин-код карты.

Если вы сообщили и начали сомневаться, что вам звонил сотрудник банка — лучше заблокировать и перевыпустить карту

Что будет, если мошенникам попало в руки фото лицевой стороны карты?

Ничего хорошего не будет. Карту неоходимо перевыпустить. Даты окончания и срока действия карты достаточно в некоторых случаях для совершения платежа. Однажды утром вы можете обнаружить списание. Деньги с карты необходимо снять, карту заблокировать и перевыпустить. Это самый безопасный способ.

Если отдал данные карты на Суперприз Лайк, нужно ли менять карту?

Да, карту лучше заблокировать и поменять. Суперприз Лайк похоже на какое-то мошенничество. Просто заманивают обычных людей и просят их палить данные карты. А потом снимают денежки. Не стоит доверять розыгрышам в Интернет, где просят указать данные банковской карты. Риск обмана велик.

Права и обязанности

Держатели имеют свои права и обязанности, прописанные в договоре обслуживания.

Такой человек имеет право:

- распоряжаться своими денежными средствами по своему усмотрению;

- указывать при заключении договора свои индивидуальные пожелания, к примеру, оформление дополнительной карточки с контролем расходования денег на счете;

- блокировать доступы к расходу средств на счете;

- получать достоверную информацию по всем произведенным финансовым операциям на счете.

При этом он обязан:

- не предоставлять доступ к карте посторонним людям;

- не сообщать никому пароли, необходимые для совершения банковских операций;

- в случае потери и порчи пластика немедленно сообщать об этом банку.

Снятие денег через банкомат

Снятие денег с карты Payoneer производится так же, как и с любой другой: карта вставляется в приемник, вводится пин-код, выбирается нужная валюта и вводится размер суммы.

Ввиду того, что все операции платные, выгоднее сразу снимать суммы покрупнее. Для этого следует воспользоваться банкоматами тех банков, у которых максимальная сумма выдачи наличных больше, чем у остальных.

Если на карте недостаточно средств для запрошенной вами суммы, то деньги вы не получите, однако стоимость операции все равно будет списана. Это касается и ввода неверных данных, отмены операции и т.п. Другими словами, невнимательное или неаккуратное обращение с картой при использовании банкомата может вам довольно дорого обойтись.

Обратите внимание также, что снимать деньги гораздо выгоднее в долларах или евро, чем в рублях, чтобы не платить за конвертацию. Однако вам все равно придется потерять 1,8% комисии от снимаемой суммы

Если произвести простейший расчет, то можно увидеть, какая сумма дополнительна «набегает» при каждом снятии средств:

фиксированная стоимость снятия в размере 3,5$

+

1,8% от снимаемой суммы

Итого при снятии в банкомате российского банка 500-т долларов с вашей карты будет списано $512,5 — при условии, что вы не делали запрос баланса, и не допустили ни одной ошибки при проведении операции.

Кроме того, помимо фиксированной стоимости снятия, прописанной в системе Payoneer, в банкомате может быть установлена еще и собственная комиссия за вывод денег с «чужих» карт, которую тоже придется оплатить. Обязательно учитывайте это при выборе банка — владельца банкомата. Рекомендуется предварительно посетить официальные сайты территориально доступных банков и изучить условия снятия средств, наличие валюты в банкоматах, а также их местонахождение.

На сегодняшний день не взимают комиссии за снятие наличных в валюте и имеют следующие лимиты банки:

- Европа Кредит Банк (до 100 $/ € в сутки)

- Росбанк (от 100 до 400 $/ € за одну транзакцию)

- Русский стандарт (100, 200, 300 $/ € за одну транзакцию)

- Райффайзен (100, 200, 300 $/ € за одну транзакцию)

- Юникредит (50, 100, 150 $/ €)

- Citibank (от 100$)

Если вам по какой-то причине понадобилось снять не доллары, а рубли, выгоднее всего воспользоваться банкоматами «Альфабанка», где лимит ограничен суммой в 200 тысяч рублей. Для сравнения, банкоматы «Сбербанка» позволяют снять с карты другого банка не более 5 тысяч. При этом комиссия за вывод средств в рублевых банкоматах российских банков, как правило, не взымается.

Как обезопасить реквизиты своей карты?

Во-вторых, можно заменить карту на пластик с возможностью оплаты через Apple Pay, Samsung Play, Google Play. Благодаря этому варианту можно оплачивать покупки и услуги, приложив свой мобильный телефон к считывающему устройству. Клиенту даже не нужно носить с собой карту или кошелек. Достаточно скачать специальное приложение, зарегистрировать там все свои карты и оплачивать с него.

Этот способ кажется гораздо более надежным и безопасным, чем предыдущий. Да, здесь тоже есть риск потерять телефон, но современные гаджеты надежно защищены паролями, отпечатками пальцев или сканированием сетчатки глаза.

В-четвертых, не сообщайте реквизиты своей банковской карты даже близким родственникам, старайтесь принимать переводы не по реквизитам карты, а по номеру телефона. Они доступны для клиентов Сбербанка, Тинькофф и других банков.

В-пятых, для интернет-покупок заведите виртуальную банковскую карту. Ее можно оформить за считанные минуты в интернет-банке любого банка. Это абсолютно бесплатно. На виртуальную карту можно переводить деньги со своего основного пластика без комиссии и за считанные секунды.

Лучшие кейсы для карт и картхолдеры в среднем ценовом сегменте

Футляр Hard Work Black

Товар получил стильный принт, который по достоинству оценят люди, занятые в тяжелой промышленности и офисные работники. Он оснащен выдвижным механизмом, облегчающим извлечение наполнения.

Футляр Hard Work Black

Достоинства:

- металлический корпус;

- принт нанесенный УФ печатью;

- RFID защита;

- вместимость 6 кредиток.

Недостатки:

- одно цветовое решение;

- простой дизайн.

Hengsheng

Изделие способно заменить мужское портмоне, так как вмещает не только банковские карты, но и наличные деньги. Благодаря своим габаритам, новинку можно использовать в качестве чехла для небольшого смартфона с тонким корпусом. Изготовлена из эко кожи, которая практически не отличимая по своим свойствам от натуральной.

Hengsheng

Достоинства:

- вместимость 18 карт;

- 2 отделения на молнии;

- пошита из искусственной кожи.

Недостатки:

Cityman N (chrome)

Новинка, оснащенная зажимами для купюр, получила ультрасовременный дизайн. Произведен из авиационного алюминия и нержавеющей стали. Для повышения прочности, поверхность подвергли прецизионной обработки на специальных станках с ЧПУ. Матовая финишная обработка верхних пластин придала поверхности глянцевый оттенок. Благодаря защите от случайных считываний, пользователь может не беспокоится за сохранность денежных средств.

НазваниеCityman N (chrome)одели

Достоинства:

- компактный, не занимает много места в кармане;

- зажим для купюр избавит от необходимости носить с собой кошелек для наличных;

- тактильно приятный материал;

- отсутствуют щели и зазоры в корпусе;

- вместимость 12 карт;

- красивая подарочная упаковка.

Недостатки:

- тугой зажим вызывает дискомфорт при использовании;

- маркий корпус.

Отвечаем на частые вопросы

В завершение статьи ответим на наиболее распространенные вопросы по банковским картам.

Могу ли я ограничить операции по карте, если передаю ее другим людям?

Да, вы можете задать лимит расходов, наложить запрет на какие-либо операции и не только. Для того чтобы это сделать, вам потребуется обратиться в обслуживающий банк с паспортом и самой картой.

Нужна ли доверенность на банковскую карту, если даешь ее третьим лицам?

Согласно законодательству, пользоваться банковской картой, оформленной на ваше имя, можете только вы. И для того, чтобы ей мог расплачиваться другой человек, требуется нотариальная доверенность. Однако на практике лишь единицы действуют по закону. Результат в таком случае только один — если фактический держатель карты совершит неправомерные действия и вы не сможете доказать свою непричастность, нести ответственность за чужой проступок будете именно вы.

Кто является держателем неименной банковской карты?

Неименная банковская карточка мало чем отличается от обычной карты. Разница лишь в том, что на ее лицевой стороне не набиты инициалы ее владельца. Однако держателем по-прежнему является тот человек, к чьему счету привязан пластик.

Может ли владелец банковской карты ограничить списание средств в пользу судебных приставов?

Полномочия судебных приставов прописаны в Гражданском кодексе. Арест счета и списание с него денег в пользу выплаты долга входят в их число. Поэтому, к сожалению, держатель карты не в праве запретить банку списывать деньги по исполнительному листу. Единственный способ снять арест со счета — договориться с судебными приставами об альтернативном способе погашения задолженности.

При оплате покупки банк дважды списал средства со счета, как быть?

В таком случае вам необходимо написать заявления в банк, приложив доказательство несанкционированного списания денег. Банк обязан отреагировать на ваше обращение и вернуть деньги. Есть более простой и быстрый способ урегулировать подобную ситуацию — оформить страховку, которая предусматривает несанкционированное списание денег.

Как защитить реквизиты

Может, стереть код безопасности с карты? Или заклеить чем-нибудь?

Можно, но лучше не надо. С точки зрения платежных систем код безопасности — это необходимый реквизит банковской карты. Когда вы будете платить в офлайне, у продавца будет полное право не принять к оплате такую карту. Такое часто бывает, особенно за рубежом.

А как защитить-то тогда?

Выпустите допкарту для интернет-покупок, а на основной карте отключите операции в интернете.

Вы можете открыть до пяти дополнительных карт — в Тинькофф-банке это бесплатно. Вот так:

Оформите дополнительную карту через интернет-банк: Карта → Действия → Оформить дополнительную карту

Оформите дополнительную карту через интернет-банк: Карта → Действия → Оформить дополнительную карту

На основной карте ставим лимиты на покупке в интернете:

Установите лимит на снятие наличных в интернет-банке: Карта → Баланс и лимиты → Снятие наличных в сутки

Установите лимит на снятие наличных в интернет-банке: Карта → Баланс и лимиты → Снятие наличных в сутки

Платите везде с дополнительной, а основную держите в подвале, как Илья Аноним.

Как устроена карта

Любая карта содержит в себе информацию. Часть этой информации находится непосредственно на поверхности карты и ее можно увидеть невооруженным глазом, но основная и наиболее ценная часть данных сосредоточена внутри карты, и считать ее без специального устройства невозможно.

На карту наносится следующая информация:

— номер карточки; — имя владельца карты; — срок её действия; — платежная система, обслуживающая данный вид карт; — лого банка-эмитента; — CVC-код (находится на оборотной стороне карты, встречается не на всех картах).

Носителем скрытых от глаз данных является либо магнитная полоса, либо микросхема, интегрированная в тело карты. Последний способ является наиболее современным, такие карты еще называют микропроцессорными или чиповыми.

На практике, большинство карт оснащают одновременно и микросхемой, и магнитной полосой. Причина тому очень проста: не все банкоматы и платежные терминалы в нашей стране могут обслуживать карты с чипом. Мошенники давно научились легко считывать информацию с магнитной полосы и изготавливать копии банковских карт с магнитной полосой, содержащей украденные данные. Это дает им возможность расплатиться копией карты на терминале, который еще не оборудован для работы с чиповыми картами.

Это интересно: Банковская тайна: это

Виды банковских карт

Банковские карты бывают дебетовыми (расчётными), кредитными (кредитки), предоплаченными и виртуальными. Встречаются также универсальные банковские карты (и кредитные и дебетовые одновременно). Если по дебетовой карте возможны расчёты в рамках собственных средств на вашем счету, то на кредитной вы берёте в долг у банка, а потом его гасите. Для пользования кредиткой уровень финансовой грамотности должен быть значительно выше чем, скажем у владельца зарплатной карточки, использующей её по схеме: «капнула зарплата – быстрее к банкомату». Любопытно, что кредитки появились в России значительно позднее дебетовых карт (на это были свои причины). Предоплаченные (например, подарочные) карты обычно выпускаются с ограниченным лимитом денежных средств без возможности пополнения. Виртуальные карточки – это современный банковский продукт, не имеющий физического носителя (пластиковой основы), выпускаемый виртуально (обычно в интернете) для разовых расчётов (одно из преимуществ – повышение безопасности платежей).

Что значит держатель карточки

У многих людей, получающих какой-то доход и покупающих товары в интернете, есть в наличии Сбербанковская карта, и практически каждый из них в какой-то момент при совершении денежной операции Сбербанка задается вопросом, кто такой держатель банковской карточки и где находятся данные, которые могут это прояснить. Такой интерес вполне понятен, т.к. без введения в графу таких сведений оплата бывает невозможна. К тому же, зачастую, даже у опытных пользователей может возникнуть путаница понятий: что значит – владелец карточки Сбербанка и что означает ее держатель.

На пластике Сбербанка, как правило, указаны некоторые данные:

- идущие в ряд цифры (чаще всего их 16);

- дата, которая указывает окончание действия карточки;

- фамилия и имя человека, который открыл счет в банке.

Последний пункт как раз и указывает, где расположен ответ на вопрос, что такое держатель банковской карточки. Это клиент Сбербанка, на чье имя был зарегистрирован счет или выдана карта. Причем сам выданный пластик является собственностью банка и обычно возвращается в банк после окончания даты обслуживания, а вот денежные средства на счету и сам банковский счет являются собственностью человека.

Кстати, на некоторых картах имя держателя может отсутствовать. Это относится к банковскому пластику начального уровня – по таким картам оплачивать покупки в интернете, скорее всего, не получится. Эти карточки называются неперсонализированными.

Держатель карточки Сбербанка может оформить не одну, а несколько карт, привязанных к определенному банковскому счету. Эта услуга удобна для клиентов, т.к. разрешает пользоваться денежными средствами со счета другим членам семьи, где бы они не находились, например детям-студентам, учащимся в других регионах. Карточки, которые находятся на руках у родственников или доверенных лиц, называются дополнительными. А карта, которая оформлена на владельца счета и чье имя на ней написано, называется основной.

Понятие и назначение предоплаченной карты

Предоплаченная карта – это носитель определенной суммы личных средств, которую предварительно внес клиент. Данная карта имеет определенное отличие от дебетовой карточки, которая является всего лишь идентификатором – ключом доступа к счету, открытого на имя определенного человека.

Предоплаченная же карта является носителем суммы, хранящейся на консолидированном счете и она при небольшом номинале анонимная.

От кредитного продукта она отличается тем, что хранящиеся на ней деньги прежде внесены владельцем карты, а не являются банковским долгом. Данные карты бывают:

- Одноэмитентными – использование эмитентом для собственных целей;

- Многоэмитентными – небрендированные или брендированные банком или платежной системой, их можно применять в местах поддержания бренда.

Что такое предоплаченная карта?

Сфера применения

Применение карт с предоплаченной стоимостью широко используются. Это:

- Социальные карты;

- Обычные платежные;

- Топливные;

- Телефонные;

- Транспортные;

- Подарочные.

Как снять наличные с карты Тинькофф, подробности в этой статье.

Виды данных карт

- Такие карты могут быть пополняемыми и без данной функции:

- На пополняемые карты можно вносить определенную сумму, но не более 40 000 рублей в месяц, в России предельный лимит карт с предоплатой согласно нормативам 600 000 рублей;

- Не пополняемые карты не требуют идентификации клиента, счет для них открывать не надо, применять можно не только в месте приобретения. Это могут быть подарочные карты, они имеют яркий дизайн, чем выделяются среди остальных карт в розничной сети и бьют все рекорды по использованию.

-

Предоплаченные карты бывают реальными – применяемые как подарочные или моментального применения и виртуальные. Виртуальные карты предназначены для расчета в интернете, иногда имеют физический носитель, могут быть выпущены и без него на имя определенного человека, с пополнением или без – по решению эмитента.

Без физического носителя после оформления все данные касательно доступа и использования приходят на электронную почту

- Одноэмитентные – закрытая система, такие карты можно применять только в том месте, где они приобретены. Законом не предусмотрены какие-либо требования к распространителю данных карт, также он не несет ответственности за их потерю или кражу.

- Карты с полузакрытой системой схожи с одноэмитентными, их разница заключается в применении – использовать карты можно на обозначенной территории, например, в пределах торгового центра, или у нескольких юридических лиц.

- Многоэмитентные – можно использовать по усмотрению владельца, они не имеют ничего общего с кредитными, на них имеется только внесенная сумма, но такие карты также, как и дебетовые являются ключом доступа к счету.

Что такое предоплаченная банковская карта, смотрите в этом видео:

Как правильно понимать понятие, держатель карты

Сегодня, ни один из жителей РФ не представляет свою жизнь без пластиковой карты. Это может быть, как карта Сбербанка России, так и многих других финансовых учреждений. Массовость использования плавиковых карт объясняется удобством проведения самых разнообразных финансовых операций, как выплата заработных плат.

Видео

Что же означает понятие держатель карты. И являетесь ли вы полноценным владельцем карты, которая иметься у вас на руках?

Для начала обращаем внимание, что на любого рода пластиковых картах обязательность есть определительные обозначения:

- Номер карты состоящий и 16 цифр.

- Срок действия карты.

- Контрольный код банка.

Использование карты предполагает наличие пин-кода для авторизации. Имея все эти данные по карте, вы можете пользоваться средствами, находящимися на счете, к которому прикреплена карта, но являетесь ли вы держателем данного пластики.

Срок действия, можно тактировать как срок использования карты держателем, на который банк ему ее предоставил. По истечению такого срока, вам необходимо пере выпустить карту, для этого нужно обращаться в Сбербанк или банк которому принадлежит ваша карта.

Каждый гражданин должен понимать разницу между словом держатель и владелец.

В случае с пластиковой картой, вы, являетесь держателем карты, что подтверждается именем и фамилией выбитыми на кате, если она именная или договором открытия карты. Владельцем карты, является сам банк, который предоставил вам карту на определенный срок в использования.

Здесь не нужно путать понятие владелец карты и владелец счета.

Владельцем счета, который прикрепляться к карте, является не посредственно клиент, но карта принадлежит финансовой организации. Исходя из понимания разницы между держателем карты и владельцем счета рассматривают несколько вариантов пластиковых карт:

- Персонализированные карты – те, на которых находиться имя держателя и фамилия.

- Не персонализированные карты — без именных обозначений, информация о держателе прописывается в договоре выпуска карты.

- Дополнительные карты.

О держателе кредитной карты

Держатель кредитной карты — это уже совсем другое дело. Фактически он является еще и заемщиком. На него накладываются следующие обязательства:

- уплата процентов, которые насчитываются на сумму задолженности;

- внесение платы за обслуживание, если это предусмотрено тарифами;

- внесение ежемесячного платежа при наличии минуса по счету. Банк каждый месяц указывает на минимальный платеж: заемщик сам решает, какую сумму класть.

Кредитная карта МТС Деньги Zero

| Кред. лимит | 150 000Р |

| Проц. ставка | 0% |

| Без процентов | 3 года |

| Стоимость | От 0 руб. |

| Кэшбек | 3-8% |

| Решение | 2 мин. |

С кредитными картами нужно быть особо осторожным, так как к ним привязана линия ссуды. Порой она достигает 500 000 — 1 000 000 рублей. И если кредитка попадает в руки мошенников, ее держатель серьезно пострадает. При хищении средств по его вине ему придется выплачивать банку большой долг. Снять обязанность можно будет только при успешном окончании уголовного дела.

Выводы

С бурным развитием онлайн-торговли, у каждого клиента появляется отличная возможность совершать необходимые покупки, не покидая стен дома. Но наличный расчет здесь не подойдет, единственной альтернативой становится банковская карта. Этот простенький с виду пластик скрывает в себе массу уникальных возможностей и становится наиболее удобным средством для проведения различных финансовых операций.

Единственной преградой может стать непонимание некоторых держателей карты сути понятий, касающихся карточки

Кроме этого, стоит особое внимание уделять и мерам безопасности по работе с пластиком. Зная все нюансы этого финансового инструмента, каждый банковский клиент может значительно облегчить проведение сделок и обезопасить собственные сбережения

Выводы

С бурным развитием онлайн-торговли, у каждого клиента появляется отличная возможность совершать необходимые покупки, не покидая стен дома. Но наличный расчет здесь не подойдет, единственной альтернативой становится банковская карта. Этот простенький с виду пластик скрывает в себе массу уникальных возможностей и становится наиболее удобным средством для проведения различных финансовых операций.

Единственной преградой может стать непонимание некоторых держателей карты сути понятий, касающихся карточки

Кроме этого, стоит особое внимание уделять и мерам безопасности по работе с пластиком. Зная все нюансы этого финансового инструмента, каждый банковский клиент может значительно облегчить проведение сделок и обезопасить собственные сбережения