Как рассчитать платеж по кредитной карте?

Содержание:

Как правильно пользоваться льготным периодом по кредитной карте

Казалось бы, все просто: дали тебе 50 дней без процентов, можно совершать любые расходные операции и не беспокоиться о платежах, погашать долг можно почти через 2 месяца. Но не все так просто. Давайте разберем несколько основных моментов:

Отсчет льготного периода

Он ведется не от числа покупки, а от отчетной даты из вашего кредитного договора. Такая процедура, например, действует в Сбербанке. Допустим, по вашей кредитке идет отчетная дата 1-е число, а совершили вы покупку 5-го числа. Тогда у вас будет льготный период не 50 дней, а 45.

Обратите внимание, что у всех банков на сайтах, в рекламной информации, в договоре так и прописано – льготный период до… и дальше идет значение. То есть указывают максимальный срок, в течение которого процентов не будет, а не фиксированный

Он может быть и меньше.

Пока идет льготный период, можно не платить

Это совсем не так. Если у вас появилась кредитная задолженность, вы обязаны ежемесячно вносить хотя бы минимальный платеж. Как правило, он составляет 5-10% от размера долга, значение у всех банков разное, надо смотреть в договоре.

То есть даже если у вас сейчас действует грейс-период, вы обязаны погашать имеющийся долг. Как только льготный срок закончится, к этим платежам также будут приплюсовываться начисленные проценты.

Льготный период действует на все

Такое утверждение тоже является неверным. У каждого банка действует своя собственная политика, и действительно есть банки, которые разрешают, и платить за покупки, и снимать наличные без начисления %.

Но в подавляющем большинстве банков беспроцентный срок распространяется только на безналичную оплату товаров и услуг в розничных и интернет магазинах. И если вы снимете наличные, сделаете денежный перевод – то вам сразу будут начислять %, да еще и комиссию возьмут.

Как видите, использование льготного периода действительно может быть выгодным, если подойти к этому с умом. Надо внимательно читать тарифы банка и условия по вашей кредитной карте, чтобы ненароком не совершить операцию, которая будет сопровождаться начислением процентов ил комиссий.

Стандартно грейс-период возобновляемый, им можно пользоваться многократно. Но некоторые банки устанавливаю его разово или применяют большую льготу только в первый раз, а далее действуют стандартные 55-60 дней.

Кредитные карты, которые одобряют всем без отказа: банки

Как мы уже говорили, каждый банк проверяет своего клиента, не бывает таких компаний, которые бы не смотрели на КИ. Это их обязанность по требованию Центробанка России. Но при этом реакция на получаемые сведения у всех разная, и результат обращения то же. Лояльные банки могут пойти на небольшой риск, и выдавать вам карточку.

Только учтите, что тарифы по ней будут не слишком-то выгодны: на первых порах вам одобрят небольшую сумму, максимум на 2 ваших месячных оклада, а ставку, скорее всего, назначат максимальную. Но если вариантов совсем нет, и кредитование требуется вам срочно, то нужно попробовать и такую карту, со временем условия по ней улучшатся.

Кого мы порекомендуем:

| Кредитная карта | Банк | Кредитный лимит, руб. | Годовая ставка | Льготный срок, дн. | Стоимость обслуживания |

| Тинькофф Платинум | Тинькофф Банк | До 700.000 | От 12% | До 55 | 590 |

| Свобода | Хоум Кредит Банк | До 290.000 | От 0% | До 51 | |

| Просто кредитная карта | Ситибанк | До 300.000 | От 7% | До 180 | |

| 100 дней без процентов | Альфа-Банк | До 500.000 | От 9,9% | До 100 | 590-1490 |

| Zero | МТС Банк | До 150.000 | 10% | До 1100 | 0-10950 |

| Наличная на сайте банка | УБРиР | До 150.000 | 10% | До 60 | 0-21900 |

| Комфорт на сайте банка | Восточный Банк | До 500.000 | От 11,5% | До 56 |

Чтобы вам удобнее было сделать правильный выбор, мы дадим краткое описание каждому продукту, который перечислен в статье. Еще раз напомним, что каждая входящая заявка рассматривается в индивидуальном порядке, и условия также всем назначаются разные, исходя из КИ, дохода, трудового стажа, наличия кредитной нагрузки и т.д.

Тинькофф Платинум

Самая востребованная кредитка от банка Тинькофф, который известен тем, что работает даже с теми заемщиками, которым отказывают остальные банки. Она привлекательна тем, что к ней можно подключить опцию рассрочки, и совершать некоторые покупки без переплаты вовсе, и на возврат вам дадут до 12-ти месяцев включительно.

Тарифы:

- Могут предложить лимит до 700 тысяч;

- Ваш процент составит от 0% по рассрочке до 49,9%;

- Льготный срок небольшой, до 55 дней;

- Ежемесячно надо вносить платежку по 8% от долга;

- Если снимете наличные, то заплатите комиссию в 2,9% от суммы + 290р.;

- Карта обходится в 590 руб. в год.

Требований к заемщику мало: возраст от 18 до 70 лет, наличие российского гражданства, прописки и постоянного источника дохода. Оформление по паспорту, доставка на дом бесплатно.

Свобода

Это карта рассрочки, которую выпускает Хоум кредит банк. Она изначально создавалась только для того, чтобы вы могли ею расплачиваться безналичным способом у партнеров-банка, это сотни магазинов по всей стране, причем покупки можно совершать как в рознице, так и в режиме онлайн.

Какие действуют условия:

- Кредитный лимит устанавливают в пределах 10000-290000 рублей;

- Ставка 0% по рассрочке, если нарушить её условия – до 34,8% в год;

- Беспроцентный срок до 51 дня длится;

- Обслуживание бесплатное, смс-оповещение стоит 99р. в месяц;

- Снятие наличных невозможно.

Карточка моментальной выдачи, вам её оформят в день обращения. Не именная. Заказать ее можно уже с 18 лет, понадобится лишь паспорт. Обязательный стаж от 3 месяцев.

Просто кредитная карта

Невероятно востребованная кредитка, которая обязана своей популярностью простым и понятным тарифам. Плюс к ней можно подключить приложение для оплаты общественного транспорта, что делает карточку еще более универсальной.

Что вы получите:

- Изначальный лимит до 300 тысяч рублей с последующим увеличением до 1 миллиона рублей;

- Небольшую ставку от 7% до 32,9% в год;

- Возможность использования льготного периода до 180 дней на покупки и снятие денег первый раз, со второй операции он уже будет до 50 дней;

- Без платы за обслуживание;

- За смс-оповещения по 89р. снимают ежемесячно;

- Снятие наличных без комиссии.

Из требований: клиент должен быть старше 20 лет, иметь доход от 30000р., стаж на последнем месте работы от 90 дней и постоянную прописку. Если у вас есть кредит в любом российском банке, то подтверждать доход не требуется.

100 дней без процентов

В Альфа-банке также есть шанс на одобрение кредита. Вы можете получить карточку буквально за несколько дней на следующих условиях:

- Лимит по паспорту – до 50 тысяч, по двум документам – до 200 тысяч, со справкой о доходах – до 500 тысяч;

- Ставка от 9,9% до 23,99% годовых;

- Грейс-период до 100 дней;

- Минимальный ежемесячный платеж до 10% (не менее 300р);

- Плата за обслуживание высокая, от 590 до 1490 рублей;

- За обналичивание комиссия 5,9% от суммы, если снимать более 50 тысяч.

Подать заявку на получение кредитки могут граждане РФ, достигшие совершеннолетнего возраста, имеющие стаж труда от 3 месяцев и постоянную прописку.

Минимальный платеж по кредитной карте, что это такое?

Оформить заявку и получить ответ из банка всего за 30 минут→

Вы хотели бы узнать о том, что такое минимальный ежемесячный платеж по кредитной карте? В этой статье вы узнаете, что подразумевается под данным банковским термином, а также как можно легко и просто произвести его расчет.

Оформить заявку и получить ответ из банка всего за 30 минут →

Итак, если вы решили обратиться в какую-либо банковскую компанию за заемными средствами, то у вас наверняка возникнет выбор, что лучше и удобнее: карточка с кредитным лимитом или просто потребительский займ?

Предлагаем вам кратко обосновать плюсы и минусы:

- Потребительский заём – он, как правило, выдается на определенные цели. Для получения нужно собрать большое количество бумаг и справок, необходимо подтвердить платежеспособность и иметь возраст от 21-23 лет, а если хотите получить деньги раньше, то вам обязательно понадобится поручитель. Получение происходит только в отделении. Из плюсов – более низкий процент и фиксированный размер платежей, которые необходимо вносить. Подробнее здесь:

- Карточка – удобна тем, что вы можете воспользоваться заемными средствами в любой нужный для вас момент. Иными словами – вы один раз сходили в отделение, получите пластик, и можете им пользоваться когда и как угодно в течение всего срока его действия (обычно это 3 года). По многим карточкам предусмотрены особые бонусы, например, возможность возврата части потраченных средств обратно на счет, или получение бонусов за каждую покупку, которые затем можно обменивать на скидку в магазинах. Оформление по 1-2 документам, можно получить уже с 18-ти лет, при этом доход подтверждать необязательно. Немаловажный плюс – наличие льготного период, в течение которого за совершенные покупки вам не будут начислять проценты. Из минусов – необходимость оплачивать годовое обслуживание, сумма зависит от статуса карточки.

Если вы больше склоняетесь именно ко второму варианту, то вы должны знать, что у всех кредиток есть такое понятие, как минимальный ежемесячный платеж. Это та сумма, которую вы должны обязательно вносить каждый месяц после совершения какой-либо покупки или операции снятия наличных, вне зависимости от того, есть у вас беспроцентный срок или нет.

Как правило, минимальный взнос определяется в виде процента от суммы долга. К примеру, в Сбербанке России он составляет 5% от размера задолженности, в Тинькофф банке – 8%, а в Альфа-банке – 10%. Помните, что если у вас закончился льготный период, то вы должны внести не только обязательный платеж, но и уплатить проценты.

Приведем пример: вы потратили на покупки 10.000 рублей, по вашей карте действует ставка в размере 23% годовых и минимальный ежемесячный взнос в размере 7% от суммы долга. Через месяц после проведения платежа, вам нужно будет внести 10.000*0,07=700 рублей. В том случае, если у вас нет или закончился льготный период, то к этой сумме нужно прибавить проценты: 10000*0,23/12=192 рубля, итого внести необходимо 700+192=892 руб.

Обращаем внимание наших читателей на то, что данный расчет верен только в том случае, если ваш платеж был произведен безналичным способом. Если же вы снимали с кредитного счета наличные, то вам нужно будет отдельно рассчитать комиссию за снятию, и приплюсовать её к сумме задолженности, её также нужно оплатить в первый месяц

Как видите, понятие минимального платежа очень важно для пользователей кредитной карты, потому как именно этот термин определяет сумму, которую вам нужно обязательно вносить для того, чтобы не испортить свою историю

Пример расчёта процентов по кредитной карте.

Расчет производится, исходя из вышеуказанных схем расчетов, а также особенностей льготного периода.

Рассмотрим пример с честным льготным периодом в 55 дней, который начинается с 1 мая и длится до 25 июня. Процентная ставка на снятие наличных составляет 35%, на безналичные покупки – 30%, комиссия за снятие наличных – 2,9% мин.300 р.

| Операции | Возврат до 25 июня | Возврат до 25 июля |

|---|---|---|

| 10 мая – снятие наличных 1 т.р. | 1 т.р. – наличные300 р. – комиссия за снятие3 т.р. – покупка

20 р. – проценты за 21 дней с 1 т.р. |

|

| 20 мая – покупка на 3 т.р. | ||

| 5 июня – снятие наличных 2 т.р. | 2 т.р. – снятая сумма58 р. – комиссия за снятие48 р. – начисленные проценты |

Рассчитаем комиссии за снятие наличных:

К возврату на 25 июня полежит сумма, потраченная в течение мая. Поскольку на снятие наличных ЛП не распространяется, то на эту сумму будут начислены проценты за 20 дней (с 10 мая до 31 мая):

Если пользователь хочет уложиться в ЛП, то до 25 июня ему нужно внести:

Если внести такую сумму нет возможности, то можно внести минимальный платеж (5%, мин.300 р.). В данном случае проценты начислятся и на сумму покупки за 11 дней (с 20 по 31 мая).

Итоговая сумма к расчету за май составит:

Минимальный платеж от общей суммы задолженности:

Поскольку второе снятие было уже в июне, то внести деньги можно до 25 июля. Сумма будет рассчитываться исходя из 25 дн. (с 5 по 30 июня)

Рассмотрим пример с «нечестным» грейс-периодом с теми же условиями.

| Операции | Возврат до 25 июня | Возврат до 25 июля |

|---|---|---|

| 10 мая – снятие наличных 1 т.р. | 1 т.р. – наличные300 р. – комиссия за снятие3 т.р. – покупка

2 т.р. – наличные 300 р. — комиссия 44 р. – проценты с 1 т.р. 40 р. – проценты с 2 т.р. |

Остаток основного долга после 25 июня +проценты. |

| 20 мая – покупка на 3 т.р. | ||

| 5 июня – снятие наличных 2 т.р. |

В данном случае нужно внести все потраченные деньги с 1 мая по 25 июня.

Учтем, что пользователь намерен все деньги 25 июня. Рассчитаем сумму процентов со снятых сумм:

Сумма к внесению до 25 июня для попадания в ЛП составит :

Если внести такую сумму пользователь не может, то он может заплатить минимальный платеж. В данном случае проценты начисляться и на сумму покупки за 36 дней:

Минимальный платеж к внесению на 25 июня составит:

К внесению на 25 июля будет остаток долга или минимальный платеж от него.

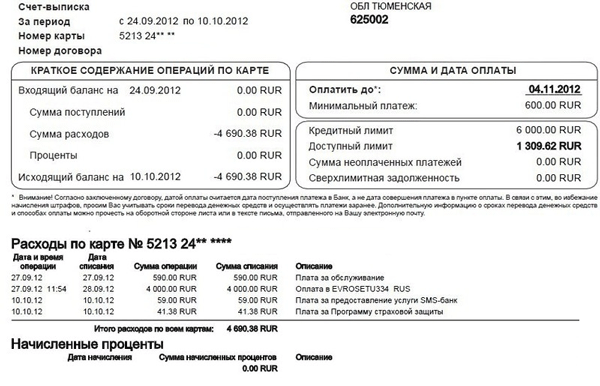

Таким образом, можно самостоятельно просчитывать свои траты и проценты к выплате, а можно воспользоваться выпиской по карте, которая формируется на конец расчетного периода и вносить платежи по ней. Выписку можно взять в отделении или сделать в онлайн-банке.

5 советов по правильному использованию

Чтобы использование кредитной карты принесло максимум пользы, рекомендуется перед началом работы внимательно ознакомиться с тарифами и условиями обслуживания пластика. Также необходимо своевременно вносить ежемесячные платежи, если внести всю сумму в льготный период не получается. От этого будет зависеть переплата и начисление процентов. Ниже представлены 5 актуальных советов по правильному использованию кредитки, которые помогут заемщику сэкономить денежные средства и не стать жертвой мошенников.

Совет №1

Главное предназначение кредитной карты – это безналичные оплаты за товары и услуги, поэтому рекомендуется использовать пластик именно для этих целей. Чаще всего, льготный период действует только на безналичные операции, поэтому если заемщик решит снять денежные средства с баланса карточного счета, грейс-период действовать не будет. С первого дня будут начисляться проценты за пользование кредитом, а это лишняя переплата и проценты за снятие.

Владелец карты должен заранее ознакомиться с тарифами и услугами по пластику, чтобы знать, на какие операции распространяется льготный период, а на какие нет. Так же стоит учитывать золотое правило кредитной карты – тратьте мало, погашайте быстро.

Совет №2

Перед тем, как расплачиваться картой и использовать ее по назначению, стоит изучить все нюансы расчета льготного периода. Так клиент точно будет знать, когда и какую сумму ему необходимо внести, чтобы не опоздать с оплатой или не переплатить лишние проценты.

Если у владельца карты возникают какие-то сложности с подсчетами платежа или расчетом льготного периода, не нужно стесняться обращаться за помощью к специалистам. Сотрудники банка помогут решить возникшие трудности, расскажут и подскажут, как правильно рассчитывать льготный период, ведь именно от этого зависит экономия денежных средств.

Совет №3

Многие клиенты попросту забывают о том, что годовое обслуживание пластика может быть платным. Иногда банки делают его условно бесплатным, то есть для того, чтобы не платить комиссию, необходимо выполнить ряд условий. Если данные требования не выполнены, с заемщика будет удержана комиссия за обслуживание счета. Чтобы избежать просрочки и лишней переплаты, необходимо своевременно вносить ежегодную оплату за ведение карточного счета.

Если не внести данный платеж, сумма будет списана с баланса кредитной карты, а это уже задолженность, на которую могут начисляться проценты. Главное, что стоит запомнить – чем выше статус платежного инструмента, тем выше стоимость годового обслуживания. Уточнить размер обслуживания можно в договоре, выданном вместе с карточкой.

Совет №4

Если все – таки клиенту необходимо снять наличные с кредитки, рекомендуется использовать для этих целей только проверенные банкоматы, ведь сомнительные устройства для получения денежных средств могут быть уловками мошенников. Так, например, мошенники могут установить специальные приспособления для считывания информации с пластиковой карточки. Если присмотреться, то их можно заметить невооруженным глазом, поэтому, перед тем, как вставлять карту в терминал, необходимо убедиться, что никаких лишних устройств и изменений в терминале нет.

Для снятия денежных средств необходимо пользоваться только теми банкоматами, которые установлены в банковском учреждении или в крупных торговых центрах. Чаще всего, такие банкоматы находится под охраной и под камерами наблюдения, что существенно снижает риск попасться в руки мошенникам.

Совет №5

Вместе с кредиткой пользователь получает и пин-код – универсальный код, который необходим для совершения расходных операций и для снятия наличных. Данные 4 цифры известны только владельцу пластика, поэтому нельзя сообщать пин-код никому, даже близким родственникам и друзьям. Случаются ситуации, когда мошенники пытаются выудить у пользователя карты пин-код. Например, клиенту могут позвонить мнимые сотрудники банка и сообщить, что карта заблокирована, поэтому для ее разблокировки необходимо назвать пин-код.

Этого ни в коем случае делать нельзя, так как сотрудники банка никогда и ни при каких обстоятельствах не спрашивают пин-код от карты, он им ни к чему, так как всю информацию они могут предоставить и без него. Также не стоит забывать о том, что карту нельзя оставлять без присмотра – это легкая добыча для мошенников, а в случае ее утери, необходимо срочно заблокировать платежный инструмент по телефону горячей линии или в офисе финансового учреждения.

Расчет процентов, минимального платежа, комиссий по кредитной карте

Сейчас практически все кредитные карты выпускаются с льготным периодом, минимальной суммой платежа и другими условиями. Разберем такой вариант на примере.

Как узнать процент и минимальный платеж по кредитной карте

Пример:

Лимит по кредитной карте составляет 150 000 рублей, годовая процентная ставка — 26 %. Льготный период кредитования составляет 55 дней. Минимальный платеж за 1 месяц — 6 % от суммы задолженности. Плата за годовое обслуживание — 600 рублей. Нужно рассчитать сумму процентов за пользование заемными средствами, если владелец снял с лимита 20 00 рублей.

Различают:

- Размер минимального платежа. Эта та сумма, которую обязательно следует внести за месяц пользования заемными средствами даже если они не были возвращены на счет. Он рассчитывается от суммы накопившегося долга. В примере она составляет 20 тысяч рублей, поэтому минимальный платеж равен 20 000 * 0,06 = 1 200 рублей. Иногда банк устанавливает фиксированную сумму ежемесячного платеже, поэтому его не нужно рассчитывать.

- Основной платеж по кредитке (проценты). Он рассчитывается на основе годовой процентной ставки и по истечению льготного периода. Эти проценты насчитывается только на уже потраченную сумму займа, которая была использована из предоставленного лимита. Если держатель, пользовался 10 дней кредитными средствами вне льготного периода, то основной платеж рассчитывается так: ((20 000 * 26/100)/365))*10=5200/3650=142 рубля. Формула подробно расписана выше.

Из примера видно, что за 10 дней пользования заемными средствами вне льготного периода клиент заплатит 142 рубля. Помимо этого, обязательный платеж составляет 1200 рублей. Он вносится на счет за 1 месяц.

Каждый сам банк устанавливает пени, комиссии и штрафы за просрочки погашения долга. Следует поинтересоваться у консультанта об этих цифрах, найти их в договоре или кабинете личного банкинга.

Еще один метод того, как узнать процент по кредитной карте без помощи формул — это расчеты с помощью таблиц Excel. Но такой способ считается трудоемким и затратным по времени. В таблице каждый показатель рассчитывается за 1 месяц и так — до конца года. Преимущества методики — это ее наглядность. Пользователь видит все цифры вместе по каждому отчетному периоду и может планировать свои расходы.

Как узнать процент по кредитной карте с помощью таблиц Excel

Помимо процентов и минимальных платежей, банки взимают и различные комиссии. Часто они начисляются ежемесячно или за какое-то действие:

- За снятие наличных с кредитного счета.

- СМС-оповещения.

- Абонентская плата — годовое обслуживание.

Пример:

Держатель кредитной карты снял с ее счета 20 000 рублей. Комиссия за снятие составляет 2 %. Плата за месяц СМС-оповещений равна 100 рублям, а годовое обслуживание — 600 рублей. Сколько за месяц нужно заплатить клиенту, учитывая и разовую комиссию за снятие наличных.

Расчеты:

- За разовое снятие наличных держатель должен заплатить банку 20 000*2/100, то есть 400 рублей.

- За 1 месяц СМС информирования взимается 100 рублей.

- За 1 месяц обслуживания держатель кредитки платит 600/12=50 рублей.

Итого: сумма всех комиссией и платежей за 1 месяц составляет 400+100+50=550 рублей.

Узнать процент по кредитной карте с помощью интернет-банкинга

Все эти цифры уже рассчитаны за клиента в его личном кабинете интернет-банкинга. В большинстве случаев он является бесплатным, а владельцы портативных устройств и вовсе могут скачать мобильное приложение. В разделах банкинга присутствуют все данные о комиссиях, платежах, сумме задолженности и т.д. Даже составлены графики, есть история операций по расходам, погашению долга.

Многие сайт содержат онлайн-калькуляторы для расчета процентов по кредитной карте и других важных показателей. Все, что требуется от пользователя, — просто ввести исходные данные в поля калькулятора и посмотреть результат. Например, требуется указать размер долга или сумму снятых с лимита средств, процентную ставку, количество дней пользования займом и т.д.

После ввода данных необходимо нажать на кнопку расчета. За доли секунды на сайте отобразится результата в виде суммы обязательного платежа, процентов. Конечно же, нельзя забывать о комиссиях, пене и других условиях, которые каждый банк сам устанавливает и отображает это в договоре. Если они присутствуют, то их также необходимо добавить к сумме долга.

https://www.youtube.com/watch?v=3bSGLH-PHLY

Сравнительная таблица самых выгодных кредиток

Во всем мире кредитная карта считается самым простым и удобным способом расчетов, а чтобы ее использование было наиболее полезным, нужно знать, какая кредитка самая выгодная. Прежде чем взять в банковском учреждении кредитную карточку с меньшим количеством процентов, предлагаем ознакомиться с лучшими кредитками 2019-2020 года.

| Банк и карта | Ставка | Кредитный лимит | Льготный период | Годовое обслуж. | CashBack |

| Альфа-банк «Кэшбэк» | От 25,99% | До 300 000 ₽ | До 60 дней | 3990 ₽ | До 10% |

| Тинькофф «Платинум» | От 0% | До 300 000 ₽ | До 55 дней | 590 ₽ | Нет |

| Росбанк «МожноВСЕ» | От 26,9% | До 350 000 ₽ | До 62 дней | 0-890 ₽ | До 10% |

| Совкомбанк «Халва» | От 0% | До 1 000 000 ₽ | До 1080 дней | 0 – 3000 ₽ | Есть |

| ХоумКредит Банк «Свобода» | От 0% | До 300 000 ₽ | До 51 дней | 0 ₽ | Нет |

| Киви Банк «Совесть» | От 0% | До 300 000 ₽ | До 365 дней | 0 ₽ | Нет |

Какие факторы влияют на процентную ставку по кредиту?

Кредитная ставка зависит от перечня разнообразных причин, которые тесно связаны между собой, в частых случаях.

Ставка Центробанка

Средства массовой информации, непосредственно занимающиеся финансовой тематикой, имеют тенденцию затрагивать в своих статьях Центробанк и его нововведения по ключевой процентной ставке. Почему она так важна и как она влияет на тарификацию банковских кредитов?

Ключевая процентная ставка – это ничто иное, как наиболее важный аспект в финансовой сфере всего государства, от которого зависит доступность кредитов для населения, от которой, в свою очередь, зависит рост экономии страны. Чем меньше сумма кредита, тем больше желающих его оформить. Когда покупательская способность возрастает, люди больше расходуют средства, а компании, тем временем, производят больше продуктов и наоборот – если кредитные продукты и услуги дорогие, их берут редко, и покупательская способность падает, что влечет за собой замедление динамики роста экономики.

Расценки на кредит зависят от ключевой процентной ставки Центробанка, а она, в свою очередь, зависит от уровня инфляции, а также – от макроэкономических прогнозов.

Центробанк выдает кредиты коммерческим банковским учреждениям под эту саму ключевую процентную ставку.

Сумма и сроки кредита

Финансовые организации выдают кредиты на разные суммы и сроки кредитования

Это факторы занимают второе место по важности, после ключевой процентной ставки

Как правило, чем больше размер суммы и меньше срок на погашение кредита, тем ниже процентная ставка.

Знайте, каждый банк предоставляет индивидуальное предложение со своими условиями и требованиями, и процентная ставка зависит не только от суммы и срока. Процент по кредиту может быть закрепленным в случае с целевым кредитом и нецелевым, независимо от суммы и сроков.

Платежеспособность клиента и его кредитный рейтинг

Платежеспособность и кредитный рейтинг являются второстепенными аспектами. Когда банковская организация одобряет выдачу кредита, тогда это служит знаком доверия его к своему заемщику.

Человеку с низким уровнем платежеспособности нет смысла рассчитывать на ту сумму кредита, которую он не будет в силах погасить, потому что банки это предусматривают

Однако, иногда случаются ситуации, когда эти факторы берутся во внимание, когда рассчитываются процентные ставки по нецелевому потребительскому кредиту. К примеру, когда происходит определение ограничения суммы на кредитной карте.

Обеспечение кредита

Обеспеченные кредиты намного дешевле и выгоднее для клиентов. Если обеспечение совершается посредством взятия под залог имущества, процентная ставка понизится. Если у клиента имеется залог, банк относится к такому заемщику более спокойно, так как ничем не рискует. Если же клиент прекратит соблюдать условия и не будет действовать согласно своим обязательствам, тогда банковская организация имеет полное право экспроприировать имущество должника и реализовать с целью компенсировать свои потери.

К примеру, если процентная ставка по ипотеке в Российской Федерации в среднем составляет на полтора процента ниже, нежели по обычным потребительским кредитам, поскольку ипотека подразумевает под собой залог имущества.

Кредитная история

Клиенту с испорченной кредитной историей вероятней всего банк либо откажет в кредите, либо выдаст, но под высокую процентную ставку.

Важно! Нужно пересмотреть, в каком состоянии находится ваша кредитная история – не будьте слишком самонадеянны. Даже если вы уверенны, что ваша КИ в полном порядке, после отказа стоит её проверить, потому что не исключено, что в ней есть ошибки, к примеру, вас могли с кем-то перепутать или вы столкнулись с аферистами, но даже не догадывались об этом – по копии вашего паспорта оформили кредит в микрофинансовом учреждении, или же вы забыли внести вовремя какой-то платеж.

Государственное субсидирование

Процентные ставки по кредитам по льготным предложениям всегда ниже. Есть определенная категория людей, которую финансово поддерживает государство и всячески содействует при выплате процентов банку.

Справка! В России действуют программы с льготами по ипотечному кредитованию, например, если это молодая семья или категория военнослужащих.

Если вы приобрели автомобиль в кредит, государство может помочь оплатить десять процентов от его цены, но принимать участие в программах, предусматривающих льготное кредитование, могут далеко не все.

Кредитная карта — что это такое простыми словами

Кредитная карта (сокращённо «кредитка», от англ. «credit card») — это банковская карта для совершение покупок на заёмные средства, в момент покупки автоматически происходит заём у банка.

На каждую карту устанавливается «кредитный лимит» — максимальную сумму, которую можно использовать. Обычно эта сумма ограничивается диапазоном до 300..500 тыс. рублей. Точный лимит напрямую зависит от типа кредитки и дохода клиента. Выпускаются сроком от 2 до 5 лет с автоматическим перевыпуском.

У каждого банка свои собственные условия. Какого-то единого стандарта, по которым работают кредитки — нет. Рассмотрим наиболее часто встречающиеся условия.

Грейс-период по кредитной карте что это

Одним из главных преимуществ кредитных карт является возможность воспользоваться льготным периодом (грейс-периодом). Это услуга позволяет вернуть деньги банку, не платя никаких процентов и прочих переплат. Сколько взяли — столько вернули. Всё честно и без обмана.

С помощью грейс-периода можно реально зарабатывать деньги.

Каждый банк устанавливает собственные льготные периоды (у кого-то больше, у кого-то меньше).

Примечание

Льготный период распространяется только на оплату по безналичному расчёту. При снятие денежных средств с банкомата будет взиматься комиссия. В большинстве случаев это 3-5% от суммы. Поэтому лучше не снимать наличку с кредитной карты, поскольку это крайне невыгодно.

Существуют несколько типов кредиток. В зависимости от статуса они дают разные возможности при совершение платежей. Большинство банков классифицируют предложения на три варианта:

- Классические (Classic);

- Золотые (Gold);

- Платиновые (Platinum);

Самыми важными параметрами кредитной карты являются:

- Максимальная сумма кредита;

- Продолжительность льготного периода;

- Стоимость обслуживания карты;

- Бонусы и кэшбэк при оплате;

- Процент, который надо платить банку, если вышли за пределы льготного периода;

Плюсы и минусы кредитных карт

Можно долго спорить о том, кредитка — это хорошо или плохо, но в данном случае каждый принимает решение для себя — пользоваться ли продуктом и если да, то каким именно. Предлагаю наочно сравнить, что в кредитке хорошо, а что плохо.

Сравнение положительных и отрицательных сторон кредитной карты

| № | Плюсы | Минусы |

|---|---|---|

| 1. | Быстрое получение средств | За пользование деньгами нужно платить |

| 2. | Возможность снимать наличные, пользоваться терминалом, оплачивать онлайн | Высокие проценты за снятие наличных |

| 3. | Есть кредитные «каникулы» — льготный период | Как правило, берется плата за использование карты, кроме остальных выплат |

| 4. | Трата на различные цели | Длительные сроки кредитования характеризуются высокими процентами начисления |

| 5. | Не нужно обращаться за кредитом к родственникам, знакомым | Потребительская философия мешает в карьерном развитии |

Подводя итог, обозначу: сегодня на рынке России достаточно много различных кредитных карт, которые позволяют получать деньги быстро и в большом объеме. Какие-то из них со значительным лимитом, какие-то открывают возможность получения дополнительного дохода в рамках кэшбэка, а некоторые и вовсе предлагают получить займ на 3 года. Если все же нет других вариантов и оформление кредитки неминуемо, то существенно проанализируйте все предложенные условия. А в случае, если вам ее навязывают в банке, рекомендую даже не брать, чтобы «рука не потянулась» за деньгами. Всем прибыли и удачных покупок.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Процентные начисления после смерти заемщика

Принимая решение о кредите, стоит обратить внимание на условия, которые предлагает тот или иной банк своим клиентам. Прежде чем подписать договор, необходимо внимательно ознакомиться с его содержанием, что чаще всего не делают заемщики, считая, что из уст менеджера услышали всю необходимую информацию

Менеджер, оформляющий кредит, не доводит до клиента информацию в полном объеме. В этом нет нарушения его должностных обязанностей, так как в тексте договора все условия банка изложены полностью. Рекомендуется потратить время и изучить документ, несмотря на мелкий шрифт текста, чтобы впоследствии не возникало недоразумений, которые исправить уже не будет возможности:

- Скрытые комиссии: операции по обслуживанию кредита, переводу денег, оплате дополнительных услуг. Банк обязан уведомлять клиентов о полной стоимости кредита и процентной ставке не только в графике платежей, но и в самом тексте договора.

- Штрафы и пени взимаются за просрочку выплаты.

- Страховые платежи за услуги страхования банком кредита, без чего вполне можно обойтись, кроме страхования ипотеки или автокредита. Некоторые банки вынуждают клиентов оформить страховой полис, объясняя, что это неотъемлемая часть договора о предоставлении кредита. При этом банки не дают клиенту право выбора и направляют его в страховую компанию с неподъемными тарифами, с которой сотрудничают сами. В этом случае целесообразнее отказаться от займа. Если же договор уже подписан и клиент обнаруживает свои ошибки постфактум, то рекомендуется обратиться в суд.

- Иные услуги: перевод средств, рассылка уведомлений клиенту и пр. Все эти условия также должны быть оговорены в соглашении.