Ип сдает в аренду нежилое помещение — налогообложение

Содержание:

Ответственность сторон

Государственный кодекс не накладывает ответственность на арендодателя в том, что касается деятельности на его личной площади после передачи её на пользование другому физическому или юридическому лицу.

Даже если арендатор будет использовать предоставленное ему помещение на противозаконной основе, все наказания понесет только он и другие субъекты нелегальной деятельности. Полноправный владелец при таких ситуациях от всех обвинений освобождён.

Предупреждение

В случае абсолютной непричастности к преступлениям временных хозяев на снимаемой ими площади, самой личности официального распорядителя этого помещения, ничто не угрожает.

Аренда помещения у физического лица юридическим лицом

Очень часто для того, чтобы открыть свой магазин, кафе или другой вид бизнеса, то тогда приходиться брать в аренду помещение. Если же человек, который хочет взять аренду – юридическое лицо, то тогда существует множество особенностей для оформления подобного договора

Об этих нюансах важно помнить как одной, так и другой стороне

Аренда юридическим лицом у физического помещения

Многие компании имеют возможность заключить договор аренды, как с физическим, так и с юридическим лицом. Здесь во втором варианте все довольно просто: необходимо сплачивать сумму, которая указана в договоре, и при этом платить за пользование коммунальными услугами.

А в случае с подписанием такого же договора с физическим лицом вся процедура гораздо сложнее. В этом случае кроме платы за пользованием помещением и коммунальные услуги, еще и нужно выступать налоговым агентом, также удерживать из платы НДФЛ.

Так, перед тем, как заключить договор, необходимо проверить, является ли гражданин, который сдаёт в аренду данное помещение самозанятым лицом, или же есть индивидуальным предпринимателем. Но, и в одном, и в другом случае, индивидуальные предприниматели, как и самозанятые лица самостоятельно платят налог, вне зависимости от системы налогообложения.

Если же человек, который хочет сдать в аренду помещение, не подходит ни под первую, ни вторую категорию, то тогда организация, какая будет арендовать данное помещение, будет выступать налоговым агентом. Это указано в статье 226 Налогового Кодекса РФ.

Так, при заключении договора, необходимо удерживать в обязательном порядке 13% НДФЛ, если это резидент. Если же это нерезидент, то тогда такая плата будет составлять 30%. После этого необходимо перечислить средства, с учетом минуса полученной суммы.

Так, уплатить налог необходимо не позже следующего дня, когда было произведено перечисление арендной платы по тому самому КБК, что и уплачивается НДФЛ с заработной платы.

Если арендодатели являются физическими лицами, то тогда по всем операциям, связанным с арендой помещения необходимо вести налоговой регистр НДФЛ. По таким выплатам нужно каждый квартал сдавать специальный отчет 6 НДФЛ.

В конце каждого года по физлицам необходимо сдавать справку в налоговую 2-НДФЛ. В такой отчетности указывается код налога – 1400. Такая налоговая плата не облагается страховыми взносами. В таком случае не удерживается плата за использование воды, электричества и других коммунальных услуг в НДФЛ.

При аренде помещения, платить все необходимые платежи по НДФЛ не разрешается арендодателю. Такое условие четко прописано в письме Министерства финансов РФ. Также неправомерными есть действия по вымогательству регистрации физического лица в индивидуального предпринимателя для заключения договора об аренде.

Так, физлица имеют полное право сдавать в аренду, как жилое помещение, так и нежилое, если это их собственность на законных основаниях.

Основные правила при составлении договора

Для того, чтобы можно было арендовать помещения, первым делом необходимо составить договор в письменном виде

При этом необходимо обратить внимание на нормы главы 34 Гражданского Кодекса. Так, по закону, помещение передаётся в собственность арендатора сразу же после того, как будет внесены средства оплаты по договору

Таким образом, данный договор должен состоять из таких пунктов:

При заключении договора, если хоть один из этих пунктов отсутствует, данный документ считается недействительным.

Также очень важно указать срок действия подобного договора. Если здесь не прописана дата, до которой он считается действительным, то в таком случае, договор будет действовать на протяжении неопределённого времени

Если подобный документ укладывается с физическими лицами и его срок действия превышает 1 год, то тогда его необходимо регистрировать в государственном Росреестре. Так, дата регистрации и будет считаться датой начала действия этого документа. Так, на практике, многие компании указывают срок действия договора – 11 месяцев, чтобы избежать его просрочки.

Скачать Договор аренды части нежилого помещения

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

Договор аренды части нежилого помещения №

г.

«» г.

в лице , действующего на основании , именуемый в дальнейшем «Арендодатель», с одной стороны, и в лице , действующего на основании , именуемый в дальнейшем «Арендатор», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:

1. ОБЩИЕ УСЛОВИЯ

1.1. Арендодатель передает Арендатору в пользование часть принадлежащего ему нежилого помещения площадь кв.м., находящегося по адресу: .

1.2. Срок аренды определяется с «» года.

2. ОБЯЗАННОСТИ СТОРОН

Арендодатель обязуется:

2.1. Передать указанное помещение в состоянии, обеспечивающем его использование для размещения Арендатора.

2.2. Производить капитальный ремонт передаваемого помещения, связанный с общим капитальным ремонтом дома.

Арендатор обязуется:

2.3. Пользоваться арендуемыми помещениями в соответствии с их назначением.

2.4. Производить текущий ремонт используемых помещений.

2.5. Ежемесячно не позднее числа следующего за периодом платежа месяца, вносить плату за пользование помещениями из расчета годовой оплаты рублей за 1 кв. метр. Размер арендной платы остается неизменным на весь период действия договора.

2.6. Предоставить в пользование Арендодателя на период действия настоящего договора имущество Арендатора (стоимостью рублей).

2.7. Перечислить на расчетный счет Арендодателя № в -дневный срок после подписания настоящего договора рублей в счет арендной платы для составления программы по направлению работы Арендодателя. Ежемесячно перечислять рублей в фонд материального поощрения для распределения между сотрудниками Арендодателя.

2.8. По окончании срока действия договора передать Арендодателю помещение в состоянии, пригодном для его дальнейшего использования.

3. ПЛАТЕЖИ И РАСЧЕТЫ ПО ДОГОВОРУ

3.1. Арендатор оплачивает эксплуатационные расходы, центральное отопление и оказываемые ему коммунальные услуги по расчету, прилагаемому к договору и являющемуся его неотъемлемой частью. Оплата этих услуг производится Арендатором помесячно не позднее числа за прошедший месяц.

3.2. Окончательный расчет производится сторонами по истечении года.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. Неисполнение Арендодателем обязанности по производству ремонта дает право Арендатору произвести капитальный ремонт своими силами и взыскать с контрагента его стоимость, либо зачесть ее в счет арендной платы.

4.2. При просрочке уплаты арендной платы Арендатор обязан уплатить Арендодателю за каждый день просрочки пеню в размере % от суммы платежа.

5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

5.1. По истечении срока действия договора Арендатор имеет право преимущественного заключения договора на новый срок.

5.2. Договор может быть расторгнут в случаях, предусмотренных действующим законодательством.

5.3. Споры, вытекающие из настоящего договора, разрешаются в установленном законом порядке.

6. ЮРИДИЧЕСКИЕ АДРЕСА И БАНКОВСКИЕ РЕКВИЗИТЫ СТОРОН

Арендодатель

- Юридический адрес:

- Почтовый адрес:

- Телефон/факс:

- ИНН/КПП:

- Расчетный счет:

- Банк:

- Корреспондентский счет:

- БИК:

- Подпись:

Арендатор

- Юридический адрес:

- Почтовый адрес:

- Телефон/факс:

- ИНН/КПП:

- Расчетный счет:

- Банк:

- Корреспондентский счет:

- БИК:

- Подпись:

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Договор аренды нежилого помещения: образцы (Полный перечень документов)

- Поиск по фразе «Договор аренды нежилого помещения» по всему сайту

- «Договор аренды части нежилого помещения».pdf

Документы, которые также Вас могут заинтересовать:

- Договор аренды торговой площади

- Договор аренды торгового помещения

- Договор аренды торгового киоска

- Договор аренды склада для хранения стройматериалов

- Договор аренды помещения под производство

- Договор аренды площади под торговый автомат

- Договор аренды машиноместа в подземном паркинге

- Договор аренды гаража (между физическими лицами)

- Договор аренды гаража (арендатор — физическое лицо)

- Договор аренды сооружения (железнодорожные подъездные пути)

Таблица кодов ОКВЭД «Аренда недвижимого имущества»

Похожие публикации

Код ОКВЭД для аренды помещений определяется по единому для всех субъектов хозяйствования классификатору ОК 029-2014 (КДЕС Ред. 2), который утвержден Росстандартом в приказе от 31.01.2014 г. № 14-ст. Выделение этого типа деятельности в отдельное направление позволяет компаниям и ИП при госрегистрации обозначить оказание услуг по временному предоставлению в пользование недвижимых активов в качестве своего бизнеса.

ОКВЭД аренды нежилого помещения может быть основным, в этом случае большая часть доходов субъекта хозяйствования должна поступать от арендных операций. Если ОКВЭД сдачи в аренду помещения обозначен в регистрационных документах как дополнительный код, это означает, что компания (ИП) специализируется на других направлениях предпринимательства, но в силу того, что у фирмы имеются свободные основные средства, она использует их не в производственной деятельности, а временно на платной основе передает в пользование третьим лицам.

Эта группировка включает:

— сдачу в аренду и эксплуатацию собственного или арендованного недвижимого имущества: многоквартирных зданий и других жилых домов, квартир, нежилых зданий и помещений, включая выставочные залы и складские помещения, земельных участков;

— предоставление в аренду домов, меблированных и немеблированных квартир или многоквартирных помещений, предназначенных для долговременного проживания, обычно на ежемесячной или ежегодной основе

Эта группировка также включает:

Субаренда нежилого помещения относится к предусмотренному Гражданским кодексом РФ виду правоотношения, в рамках которого собственник недвижимости и заключивший с ним договор арендатор, заключают новое соглашение с третьей стороной о сдаче недвижимости в повторную аренду.

Статья 615 ГК РФ предусматривает, что для безвозмездной или возмездной субаренды нежилого помещения (или его части) необходимо получить обязательное согласие первоначального собственника. Поиск работает по принципу подбора ключевых слов, вводя которые в строку поиска, вы получаете выдачу из кодов ОКВЭД, так или иначе соответствующих вашему запросу. При этом в строке поиска можно вводить как комбинацию слов, так и отдельные слова, что особенно удобно, если вы не уверены в точности заданной вами формулировки.

ОКВЭД 2: код — Аренда и управление собственным или арендованным недвижимым имуществом ОКДП — действует до 01.01.2019 ОК 004-93Общероссийский классификатор видов экономической деятельности, продукции и услуг ОКПД 2 — новый от 01.02.2014 ОК 034-2014 (КПЕС 2008)Общероссийский классификатор продукции по видам экономической деятельности ОКОПФ ОК 028-2012Общероссийский классификатор организационно-правовых форм РАЗДЕЛ L.

Их установка не требует серьезных затрат, как, например, введение в эксплуатацию стационарных торговых точек (магазинов, павильонов, иных объектов, предназначенных для торговли, имеющих фундамент).

Подборка наиболее важных документов по запросу Коды ОКВЭД сдача помещений в аренду (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Представленные заявки на участие в аукционе соответствуют установленной форме, заявителями представлены все необходимые для участия в аукционе документы. Заявки поданы лицами, в отношении которых в соответствии с действующим законодательством Российской Федерации не установлены ограничения для участия в данном аукционе, а также для приобретения земельного участка в аренду.

Можно ли досрочно расторгнуть договор?

Да. В ст. ст. 619 и 620 ГК РФ указаны основания для досрочного расторжения. К примеру:

- арендодатель препятствует использованию имущества;

- арендатор использует помещение в запрещенных целях.

Между тем, стороны должны соблюсти внесудебный порядок урегулирования спора.

Таким образом, аренда нежилых помещений между физическими лицами имеет массу нюансов. Разобраться во всех тонкостях может только квалифицированный юрист, к которому и следует обращаться, если возникла необходимость арендовать недвижимость или сдать в наем.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Узнайте, как самостоятельно сдать в аренду нежилое помещение и правильно оформить бумаги

В РФ физическому лицу может принадлежать жилое помещение или объект нежилого фонда населенного пункта согласно п. 1 ст. 213 ГК РФ. Владельцы нежилых помещений могут распоряжаться ими в собственных интересах, сдавая в аренду или используя для личных потребностей.

Право сдавать нежилой объект для юридического или физического лица, а также для частного предпринимателя указано в п. 1 ст.

209 ГК РФ. Однако существует много нюансов, которые необходимо учитывать владельцу для быстрой и эффективной сдачи помещения с минимальными рисками.

Из статьи вы узнаете, как правильно сдать свое недвижимое имущество и каков порядок заключения и оформления договора аренды.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

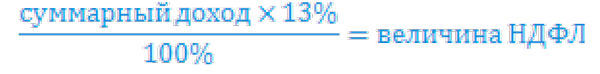

Расчет НДФЛ с аренды помещения у физического лица ↑

Если физическое лицо-собственник недвижимости осуществляет свою деятельность в рамках закона, касающегося сдачи помещений в аренду третьим лицам, ему не стоит забывать о налогах – о НДФЛ.

Следует в первую очередь разъяснить для себя следующие важные моменты:

- как рассчитать сумму;

- особенности уплаты;

- код бюджетной классификации;

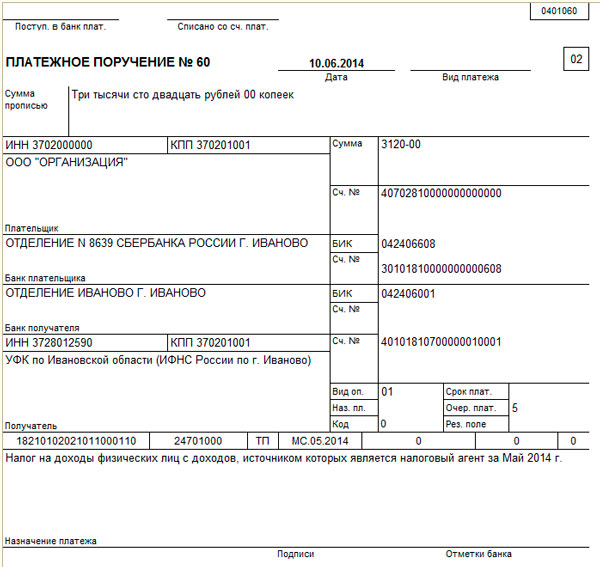

- формирование платежного поручения – желательно ознакомиться с образцом данного документа;

- проводки при начислении.

Фото: платежное поручение

Как рассчитать сумму

НДФЛ представляет собой разновидность прямого налога. Вычисляется он в процентах – берется сумма от совокупного дохода физических лиц, но при этом из неё вычитаются различного рода доходы.

Таким образом, формула для расчета выглядит следующим образом:

Особенности уплаты

Назначение платежа НДФЛ с аренды помещения у физического лица всегда одинаково. Но имеется один важный момент, который касается формы его перечисления.

Все зависит от юридического статуса лица, арендующего помещение/недвижимость. Это может быть:

- организация (с различной формой собственности);

- индивидуальный предприниматель;

- физическое лицо.

В первых двух случаях (юридическое лицо или же ИП) арендатор является налоговым агентом арендодателя. Потому налог на доходы физических лиц обязан уплачивать он – величина его все также будет составлять 13%.

Необходимо соответствующим образом формировать бухгалтерскую отчетность, с учетом данного фактора.

Арендодатель в свою очередь обязан лишь в обозначенные сроки сдавать декларацию в налоговые органы по месту своего жительства. Более сложна ситуация касательно сдачи в аренду недвижимости частным лицам.

В таком случае физическое лицо, осуществляющее деятельность данного типа, налогового агента не имеет. И осуществлять все платежи должно самостоятельно, формируя при этом соответствующую отчетность – декларацию.

Но при этом от ведения бухгалтерского учета физическое лицо освобождается – согласно действующем на территории РФ законодательству.

КБК

Разобраться, куда платить НДФЛ с аренды помещения у физического лица помогают КБК – коды бюджетной классификации.

Именно данный набор цифр позволяет в автоматическо режиме провести платеж, обозначить его назначение. Но следует помнить, что ежегодно коды бюджетных классификаций изменяются.

Видео: как рассчитать налог на доходы от аренды жилья

Очень важно перед формированием отчетности и платежных поручений предварительно удостовериться в правильности указания всех реквизитов. В 2020 году КБК для перечисления налога на доходы физических лиц за сдачу помещения в аренду выглядит следующим образом — 182 1 01 02030 01 1000 110

В 2020 году КБК для перечисления налога на доходы физических лиц за сдачу помещения в аренду выглядит следующим образом — 182 1 01 02030 01 1000 110.

Формирование платежного поручения (образец)

Наиболее важные изменения коснулись:

| Поля №22 | Код «УИН» (уникальный идентификационный номер) |

| Поля №101 | «Статус плательщика» (расшифровка кодов – в приложении №5 к приказу №107н) |

| Поля №104 | Код бюджетной классификации изменяется ежегодно |

| Поля №10 | ОКТМО (изменено с 2020 года) |

Имеется большое количество различных нюансов, которые необходимо учитывать при формировании платежного поручения в обязательном порядке.

Проводки при начислении

Индивидуальные предприниматели, а также организации в независимости от формы собственности, обязаны отражать в своей бухгалтерской отчетности уплачиваемый НДФЛ соответствующим образом – проводками.

Данные операции выглядят примерно следующим образом:

| Дебет | Кредит | Назначение |

| 44 | 60 | Обозначается сумма, из которой вычитается налог на добавочную стоимость |

| 60 | 68.1 | Начисление налога на добавочную стоимость в ручном режиме, обозначается в журнале |

| 60 | 50.1 | При оплате аренды напрямую из кассы организации |

| 68.1 | 51 | Операция по перечислению НДФЛ по месту назначения |

Договор аренды с физическим лицом — налогообложение

О налогах мы уже немного рассказали, а в этом разделе поговорим подробнее.

Если вы ИП, то размер налога зависит от режима налогообложения. Как правило, это УСН доходы, при котором размер налога равен 6%.

Если арендодателем является физическое лицо, то оно обязано уплатить НДФЛ в размере 13%, исчисляемый от суммы арендной платы. Это правило распространяется на аренду на любой срок (подп. 4 п. 1 ст. 208, п. 1 ст. 209 Налогового кодекса РФ).

Арендодатели-граждане, не имеющие статуса индивидуального предпринимателя, оплачивают налог двумя способами:

- Самостоятельно.

- С помощью арендатора.

Разберем эти варианты подробнее.

Самостоятельный расчет и оплата НДФЛ

Такой порядок применяется, если арендатором является гражданин без статуса ИП (подп. 1 п. 1 ст. 228 НК РФ), в том числе иностранец или лицо без гражданства. В данном случае налог рассчитывается в конце года по следующей формуле (п. 1 ст. 224, ст. 225 НК РФ):

НДФЛ = годовой доход от сдачи имущества в аренду × 13 / 100

Далее гражданину следует заполнить декларацию по форме 3-НДФЛ о доходах за год, в который сдавалось имущество в аренду, и до 30 апреля следующего года подать ее в налоговую по месту жительства (п. 3 ст. 228, п. 1 ст. 229 НК РФ). Кстати, для удобства налогоплательщиков на официальном сайте ФНС предлагается бесплатная программа для заполнения декларации.

Уплачивается налог до 15 июля следующего года. Реквизиты необходимо уточнить в соответствующем налоговом органе.

Расчет и перечисление НДФЛ арендатором

Рассчитывать и оплачивать НДФЛ обязан арендатор, если в качестве него выступают (пп. 1, 2 ст. 226 НК РФ):

- российские предприятия;

- российские представительства иностранных компаний;

- индивидуальные предприниматели;

- адвокаты, нотариусы.

В этом случае арендатор является налоговым агентом физлица-арендодателя, который из суммы арендной платы исчисляет и вычитает 13% НДФЛ. При этом данный налог не должен уплачиваться из собственных средств арендатора. Перечисляется платеж по месту регистрации агента.

Если арендатор полностью удержал и перечислил НДФЛ, гражданин может больше не декларировать этот доход.

Если вы самозанятый

Налог уплачивается ежемесячно, через приложение «Мой налог». Сумму налога рассчитывают автоматически, в приложении. В самом начале налог будет меньше, за счет налогового вычета в размере 10 000 рублей, вы будете оплачивать лишь 4%, если сдаете имущество юридическим лицам, и 3%, если сдаете имущество гражданам. После того, как вы исчерпаете вычет, налог будет 6% и 4% соответственно.

***

Итак, договор аренды с физлицом и компанией заключается по общим правилам, применимым к арендным отношениям. В связи с участием организации сделка всегда должна иметь письменную форму. В некоторых ситуациях сдача в аренду собственного имущества физлицом признается предпринимательской деятельностью, поэтому не может осуществляться без получения соответствующего статуса ИП

Особое внимание следует уделить вопросам налогообложения арендодателя-гражданина, так как в зависимости от того, кто является арендатором, либо гражданин сам уплачивает НДФЛ, либо за него это делает арендатор-агент

Еще больше материалов по теме в рубрике: «Договор».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Что такое безвозмездное пользование помещением

Действующее законодательство, а именно Гражданский кодекс нашей страны, не содержит такого правового понятия, как безвозмездная передача жилого или нежилого имущества. Под такими действиями подразумевается получение ссуды.

Ссуда, это передача любого объекта недвижимости, несмотря на его принадлежность к жилому, или коммерческому фонду, без получения какой-либо материальной выгоды. Сторонами по такой сделке выступают ссудодатель, то есть гражданин, или юридическое лицо, у которого есть объект недвижимости, а также ссудополучатель, человек, либо предприятие, организация, которые берут данное помещение в аренду или найм.

Главным условием такой передачи, является возвращения объекта ссуды в том состоянии, которое было до начала подписания договора, либо в улучшенном, а также оплата всех обязательных платежей (коммунальные и другие услуги) за период, на протяжении которого недвижимостью будут пользоваться.

Безвозмездная аренда нежилого помещения и налогообложение таких сделок регулируется Налоговым кодексом нашего государства, но об этом будет рассказано ниже.

Данные правоотношения могут возникать между физическими и юридическими лицами в равной степени, без законодательных ограничений.

Существуют следующие формы таких сделок.

- Между гражданами (к этой категории относятся и лица без гражданства, которые владеют недвижимостью). Обычно предметом такого соглашения выступают жилые помещения. Заключается между ними договор найма. Налогообложение идет по ставкам, установленным для такой категории (налог на доходы).

- Между гражданами индивидуальными предпринимателями (которые выступают как субъекты хозяйственной деятельности), а также юридическими лицами. В основном арендуется коммерческая недвижимость, в некоторых случаях жилая. Сделка оформляется договором аренды, и соответственно включается налогообложение.

- Между различными юридическими лицами, куда можно отнести и индивидуальных предпринимателей. Сделка оформляется соглашением об аренде недвижимости.

Основным моментом при заключении сделок аренды, является то, что владелец имущества не получает от этого никакой прибыли или премиальных. Если соглашение оформлено по безвозмездному пользованию, и в нем прописано наличие арендных платежей, налоговая инспекция может за это наложить штрафные санкции и пеню.

Продление договора аренды

Процедура продления договора обычно проще. Здесь уже необязательно проводить торги и сама процедура может осуществляться неограниченное количество раз. Но всё-таки она имеет свои нюансы. Договор аренды может продлеваться на следующих условиях:

- за прошедший период отсутствовали задолженности по оплате;

- договор продлевается как минимум на три года, чтобы уменьшить срок, необходимо написать соответствующее заявление;

- обязательное изменение цены на аренду помещения, после его переоценки в соответствии с ценами региона.

Отказ в найме помещения может быть в случае наличия грубых нарушений во время действия договора либо изменения направления деятельности организации.

Бывают ситуации, когда для съёма коммерческой недвижимости нет необходимости в торгах. Это бывает в тех случаях, когда потенциальными арендаторами являются предприятия с некоммерческим уклоном либо государственные учреждения. Также не проводятся торги, если срок найма менее месяца либо арендуемая недвижимость меньше десятой части от всего помещения, если её площадь меньше 20 кв.м, и если нет других претендентов на данную недвижимость.

Аренда муниципального помещения выгодное решение из-за своей низкой стоимости, но только если на длительный срок. Обычно состояние таких помещений требует капитального ремонта, а значит и вложения дополнительных средств.

Необходимость взять в аренду нежилое помещение возникает в основном у индивидуальных предпринимателей и прочих юридических лиц, которым эти объекты недвижимости нужны для осуществления своей деятельности. Если съем приватизированных нежилых помещений не вызывает весомых трудностей, то аренда недвижимости у государства или муниципальных органов города отличается рядом нюансов, о которых необходимо знать заранее.

Согласно с законами относительно защиты конкуренции, которые на сегодняшний день действуют в Российской Федерации, муниципальные органы имеют право сдавать во временное пользование государственные объекты недвижимости. Российским законодательством также определяется ряд исключительных случаев, когда можно торги не проводить:

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических

вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему —

обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно!

Или звоните нам по телефонам (круглосуточно):

Условия договора аренды нежилого помещения между физическим лицом и ИП

Несмотря на то, что частный предприниматель приравнивается к субъекту бизнеса, он все-таки остается физлицом. Различие между ним и гражданином, не оформившим предпринимательства, в том, что у первого официально оформлено собственное дело. Сделка в таком случае рассматривается со стороны предпринимательской деятельности.

Часто бизнесмены пользуются производственными помещениями без соглашений, чтобы не платить налоги, однако, это незаконно и чревато штрафами. Договор аренды ИП с физическим лицом закрепляет за предпринимателем право использования объекта на законном уровне, поэтому его заключение целесообразно при любых обстоятельствах. Условия заключения при этом следующие:

- Соглашение не может быть в устной форме. Оно заключается в письменном виде и закрепляется личными подписями двух сторон.

- На сдаваемое в аренду недвижимое имущество есть полный пакет документации, требуемый для совершения сделки.

- Объект сдается предпринимателю на оговоренный срок или же бессрочно за деньги.

- Договор заключается в двух экземплярах, оба из которых имеют одинаковую законную силу со дня подписания.

- Нежилое недвижимое имущество в дальнейшем не может применяться как жилое.

- Соглашение возможно расторгнуть досрочно, если не предусмотрены иные условия.

Все сборы и налоги уплачивает налоговый агент, то есть предприниматель. Если вместо бизнесмена выплаты в госказну будут производиться от физлица, к ИП будут применяться штрафные санкции. Величина штрафов и условия их применения указаны в статье 123 Налогового кодекса РФ.

Договор аренды

Недвижимость используется для получениявыручки от второй стороны за временное пользование объектом жилого или нежилого назначения.

Если помещение планируется сдавать в аренду физическому лицу, для совершения такой операции необходимо обязательно регистрироваться как ИП.

Кроме этого, на первоначальном этапе регистрации бизнесмен должен указать аренду в видах деятельности.

На общей системе налогообложения при сдаче недвижимости в аренду, ИП обязан оплачивать налог в размере 13%, вести КУДиР (книгу учёта доходов и расходов), а также предоставлять отчётность по форме 3 НДФЛ в установленные сроки.

Касаемо предпринимателей, работающих на УСН, то:

- ИП на объекте «доходы» со ставкой 6%.

- Предприниматели на «доходах, уменьшенных на расходы» применяют свою стандартную ставку 15%.

Бизнесмены на патенте берут в расчёт фиксированный налог в размере 6%.

Стоит обратить внимание на то, что арендодатель оплачивает коммунальные услуги за своё помещение самостоятельно, соответственно, на УСН «доходы минус расходы» он может включить их в свои затраты при расчёте налога. Упрощённая система на «доходе» этого сделать не позволяет

Патентная система действует на предполагаемом доходе, соответственно, ИП, применяющий ПСН также не может уменьшить налогооблагаемую базу на коммунальные затраты по нежилому имуществу, которое сдаёт в аренду. Более того налог уплачивается автоматически на этапе приобретения патента на год.

Если предприниматель сдаёт квартиру в аренду на УСН «доходы минус расходы» кроме коммунальных услуг он может включить и затраты на ремонт в статью расходов, тем самым уменьшив налогооблагаемую базу.

Рассмотрим пример расчёта налога при сдаче в аренду жилого помещения, принадлежащего ИП, работающего на УСН «доход».

В договоре аренды указана сумма ежемесячного платежав размере 20000 руб. за месяц. Годовой доход от квартиры составит 240000 руб.

Предприниматель на «доходах» за отчётный год обязуется оплатить 6%, то есть 240000 х 6%= 14400 рублей.

Более того, стоит отметить, что кроме этого налога, ИП обязан производить оплату в ПФР и фонд социального страхования. Поэтому вопрос о том, выгоднее сдавать квартируфизическому лицу (13%) или ИП очень спорный.

Предприниматель, который арендует нежилое помещение под свой бизнес, может уменьшать налогооблагаемую базу на УСН «доходы минус расходы».

Основные проблемы составления договора аренды нежилого помещения

В целях максимальной защиты своих прав, как участника сделки, при заключении договора аренды необходимо обратить внимание на следующие моменты и условия:

Юридическая чистота сделки

Для проверки юридической чистоты сделки необходимо:

- На начальном этапе переговоров с потенциальным партнером проверить его благонадежность (проверка адресных и регистрационных данных, проверка текущего финансового состояния, проверка истории и репутации компании, наличие судебных споров и исполнительных производств).

- Арендатору обязательно необходимо проверить право арендодателя на владение, пользование либо распоряжение объектом аренды и выяснить наличие каких-либо ограничений в отношении объекта. Также установить, нет ли ограничений на использование объекта аренды под определенное назначение.

- Проверить полномочия представителей сторон на совершение данной сделки.

- Все документы, касающиеся взаимоотношений арендодателя и арендатора, стороны должны представить друг другу в оригинале.

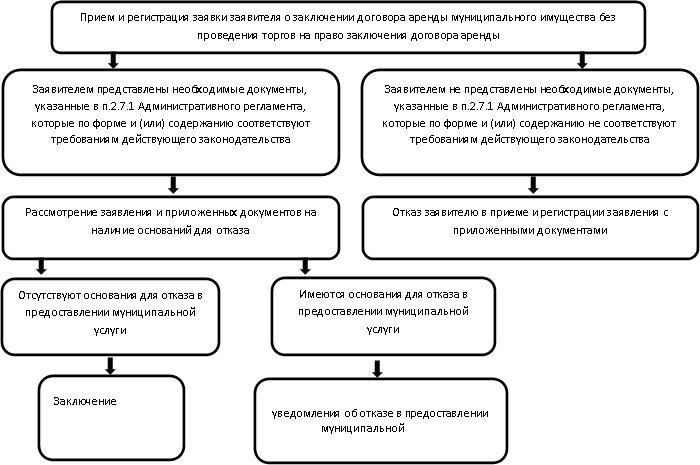

Как арендовать муниципальное помещение

Муниципальная аренда помещения осуществляется только в случае, если пройдена точная процедура, включающая несколько этапов:

- Заявка на аукцион. Это торги, где могут принимать участие не только индивидуальные предприниматели под видом физических лиц, но и различные компании, учредители. Достаточно подать соответствующей формы заявления. В качестве объектов может выступать только та недвижимость, которая выставлена на аукцион. Об этом объявляется на сайте администрации, посредством средств массовой информации.

- Каждый из участников проходит процедуру регистрации, после чего ему отправляется уведомление, когда и куда следует прибыть, чтобы завершить такую процедуру, как аренда муниципальных помещений. Это осуществляется посредством контактного номера телефона, отправки сообщения на электронную почту, другими возможными способами, которые отображены в заявке.

- Непосредственное проведение торгов. Исходя из базовой стоимости лота, все участники делают ставки и тем самым повышают сумму по будущему договору. Кто сможет предложить максимальный размер, отправится на заключение сделки с администрацией. Здесь уже предоставляется полный перечень документов, включая квитанцию о совершении платежа.Торги не будут проведены, когда имеется только один претендент на нежилой объект. Именно с ним и заключается сделка.

Каждый претендент на найм недвижимого имущества производит оплату залога, который является вступительным взносом. Его размер будет зависеть от ситуации и чаще всего составляет 10-15% от первоначальной суммы выставленного помещения.

Схема аренды муниципальных помещений без торгов