Физическим лицам и индивидуальным предпринимателям

Содержание:

Если нет квитанции что делать?

Если под рукой нет необходимой квитанции, то провести операцию по уплате возможно несколько иным способом:

Для вас одобрен кредит!

- Зайти на сайт Сбербанк-онлайн, ввести свои данные и перейти в Личный кабинет.

- Перейти в раздел «Платежи и переводы».

- Выбрать «ГИБДД, налоги, пошлины, бюджетные платежи» «Поиск и оплата налогов ФСН».

- Далее порядок действий меняется: вместо поиска задолженностей по индексу, необходимо выбрать категорию «Поиск задолженности по ИНН».

- После активации категории откроется поле для заполнения таких данных, как номер ИНН. Если документа с этими данными нет в наличии, его можно посмотреть на официальном сайте Федеральной Налоговой Службы. Для этого потребуются данные паспорта.

- После заполнения ИНН нажать «Подтвердить». Откроется окно с информацией по уплате налога/налогов. Потребуется выбрать необходимый, указать к нему номер карты, с которой будет списана сумма задолженности.

Но все же квитанцию лучше не терять. Но, в случае ее утери, копию квитанции можно получить в любом территориальном отделении ФНС по месту регистрации плательщика.

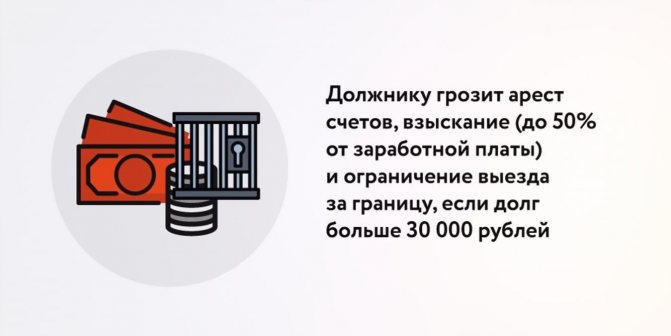

Последствия несвоевременной уплаты налогов

За несоблюдение срока перечисления налогов для физлиц предусмотрены меры ответственности. При задержке платежа начисляется пеня (ст. 75 НК РФ). Она высчитывается по формуле, исходя из ставки рефинансирования. Пеня не может превышать общую сумму задолженности.

За неуплату фискального платежа начисляется штраф (ст. 122 НК РФ). Его размер равен 20% от неоплаченной суммы. Данный процент может быть увеличен в два раза, если действия налогоплательщика по неуплате будут признаны преднамеренными.

Если данные меры не произвели должного эффекта, то налоговый орган готовит документы в суд. При положительном решении о взыскании средств дело передается судебным приставам. Последние могут накладывать арест на счета, на имущество, препятствовать выезду за границу и т.д.

Очередность принудительного взыскания задолженности по налогам у физлица

Транспортный

Сегодня дистанционно можно оплачивать самые разные сборы. Давайте попробуем заплатить транспортный налог через интернет. Проще всего сделать это через интернет-сервис https://service.nalog.ru/debt/, где после заполнения некоторых личных данных вы попадете непосредственно на страницу оплаты. Далее сценарий может развиваться двояко:

- если есть желание и время, то можно сформировать и распечатать квитанцию для оплаты и отправиться в банк;

- а можно оплатить сбор на месте, как говорится, не отходя от кассы;

Итак, переходим на страницу с задолженностями, которая состоит из 3-х частей:

- первая — тут перечислены все виды налогов, которые подлежат уплате, их суммы, а также размер пеней и штрафов за просрочку оплаты, если таковая имеется;

- вторая — предлагает выбрать форму оплаты — наличными средствами или по безналу; выбираем безналичный расчет;

- третья — предлагает, собственно, способы оплаты через онлайн-сервисы банков-партнеров или Qiwi кошелек; для оплаты тут предлагают свои услуги около 13 банковских и кредитных учреждений, однако воспользоваться услугами вы сможете только в том случае, если вы являетесь их клиентом и имеете «Личный кабинет» в онлайн-сервисе конкретного банка.

Если же расчетного счета ни в одном из перечисленных учреждений у вас нет, то для того, чтобы воспользоваться услугой, для начала придется заключить договор на банковское обслуживание «в реале», то есть попросту открыть счет.

Маленькое уточнение — для оплаты транспортного налога лучше всего воспользоваться именно кошелем Qiwi. Дело в том, что при пополнении нам сумму более 500 р. данный сервис не взимает комиссию, а поскольку транспортный сбор чаще всего составляет гораздо большую сумму, то можно немного сэкономить.

Общая информация

Еще одна причина существования этой процедуры заключается в том, что для детей не предусмотрены льготы, разве что для сирот. И, становясь собственниками, они обязаны подчиняться законодательным нормам. Естественно, что, к примеру, у 10-летнего ребенка нет собственных денег, а все юридические действия за него совершают родители.

Важно: обязать платить опекунов налоговый орган не может, так как фактически они обязаны платить имущественный сбор только за недееспособных граждан, к которым дети не относятся. Проблема, которая волнуют многих налогоплательщиков, заключается в повышении налога на недвижимость

Если ранее при расчете платежа учитывалась инвентаризационная стоимость жилья, то 2021 год принес нововведения в налоговое законодательство

Проблема, которая волнуют многих налогоплательщиков, заключается в повышении налога на недвижимость. Если ранее при расчете платежа учитывалась инвентаризационная стоимость жилья, то 2021 год принес нововведения в налоговое законодательство.

Вместо инвентаризационной стали учитывать кадастровую стоимость недвижимости. А так как она более приближена к рыночной (инвентаризационная стоимость существенно уменьшала налог), то и суммы теперь стали гораздо существеннее. Для приблизительного расчета платежа необходимо узнать кадастровую стоимость и налоговую ставку по региону.

Налоговые органы

Статья 19 Налогового кодекса РФ обязывает организации и физические лица совершать выплаты за имущество в пользу государства. Налоговые службы связывают этот пункт со статьей 27 Семейного кодекса, утверждающей, что родители — это законные представители своих детей. По этой причине они обязаны погашать взыскания вместо ребенка.

Подобными отсылками к официальным актам налоговики всего лишь упрощают себе жизнь, но на практике это положение можно оспорить.

Аргументы в пользу того, что ребенок не должен платить сборы государства:

- Семейный кодекс РФ обязывает родителей содержать своих детей, но к налогам это не имеет никакого отношения.

- Статья 8 НК считает налог индивидуальным платежом, который взимается в форме отчуждения. То есть физ. лицо должно делать выплаты из своего кошелька, которого у несовершеннолетнего быть не может.

- Инспекция не может привлечь несовершеннолетнего к ответственности — об этом говорится в пункте 2 статьи 107.

- Налоговый кодекс не предусматривает прямых санкций против официальных представителей за действие или бездействие, что подтверждает и Высший арбитражный суд.

Российское законодательство полно парадоксов и недоработок. Инстанции заставляют родителей выплачивать налоги на имущество детей , хотя это не совсем соответствует требованиям НК РФ. Соответственно, практически все претензии со стороны инспекции можно без проблем оспорить в судебном порядке.

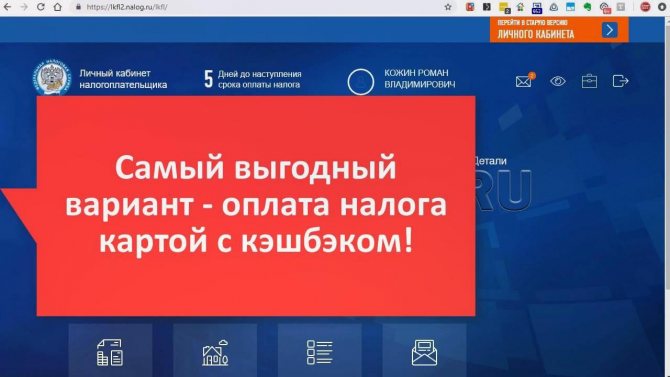

Информация о налогах на сайте nalog.ru

Вы попадете на новую главную страницу личного кабинета nalog.ru.

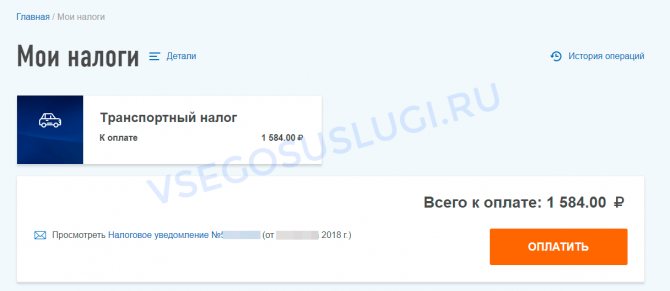

В разделе «Мои налоги» представлен список начислений по каждому типу налога. Здесь же находятся налоговые уведомления (квитанции).

При переходе по типу налога откроется детальная информация по нему: список объектов, налоговый орган, выставивший начисление, сумма.

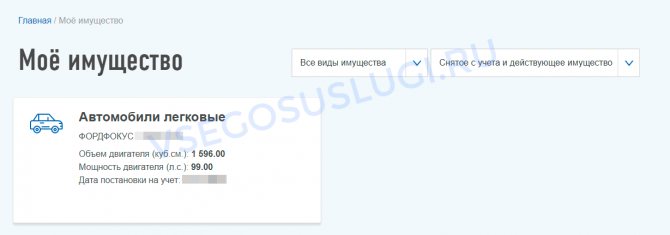

В разделе «Мое имущество» находится информация по объектам, который может включать в себя недвижимое имущество, земельные участки, личный транспорт и т.д. Именно по этим объектам формируется налоговая база, которой облагается гражданин.

При переходе по объекту налогообложения откроется подробная информация по его характеристикам и начислениям. Здесь же вы можете сообщить об ошибке по объекту в налоговый орган, уведомить о том, объект вам не принадлежит или выбрать его как льготный.

В других разделах находится информация об уже уплаченных налогах и взносах, о переплатах или задолженностях, а так же информация о декларациях 3-НДФЛ и 2-НДФЛ, сведения о суммах страховых взносов на обязательное пенсионное страхование, начисленных работодателем.

Формирование квитанции

Формирование квитанции

На официальном сайте ФНС РФ граждане могут оформить квитанцию на оплата налогов через Госуслуги. Для этого необходимо авторизоваться на сайте от лица ИП, найти раздел оплаты и следовать инструкции.

Основные параметры

Основные параметры

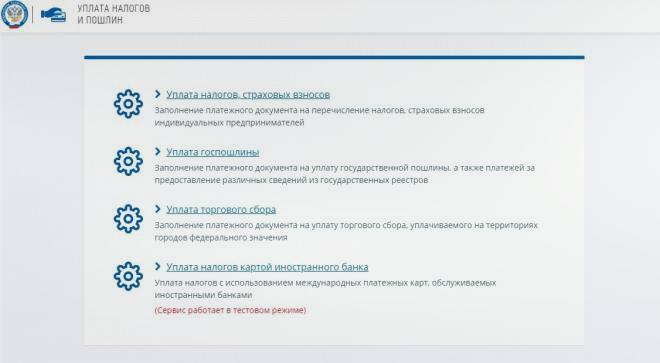

Гражданину необходимо в информационном разделе выбрать пункт «Уплатить налоги и пошлины». Далее перейти в подраздел «Уплата налогов, страховых взносов».

Система предложит выбрать плательщика. Чаще всего предприниматель платит со своего счета или банковской карты. Но законом не запрещается использовать и реквизиты третьих лиц. Главное, чтобы начисления были произведены вовремя. Итак, выбирается пункт «Уплата за себя» или «Уплата за третье лицо».

Обязательно поставить галочку в графе согласия на проверку внесенных данных налоговой, иначе запрос на квитанцию не отправится. Далее гражданин нажимает кнопку «Продолжить».

Следующим шагом предстоит выбрать, какие именно типы налогов будут оплачены. Предлагается 2 варианта:

- Налоги на имущество и НДФЛ. Эти данные подсчитываются в ФНС и высылаются налогоплательщику. Предпринимателю необходимо будет ввести свой уникальный идентификационный номер и квитанция на оплату онлайн автоматически сформируются.

- Налоги, которые рассчитываются юр. лицом лично. Сюда входят УСН, ЕНВД, пенсионные отчисления, страховые и медицинские взносы. Квитанцию в этом случае придется заполнять самому. Обычно прибегают к помощи бухгалтера.

Важно не допускать ошибок при оформлении квитанции. В последующем изменить внесенную оплату будет достаточно сложно

А недостаточная сумма после проверки может послужить для надзорных органов причиной для проверки отчетности предприятий в Москве и других городах.

Заполнение реквизитов

Первоначально система дает возможность выбрать тип документа, по которому будет осуществляться оплата:

- Платежное поручение. Позволяет вносить финансы только онлайн.

- Платежный документ. Дает возможность оплачивать налоги как через интернет, так и через финансовые учреждения.

Заполнение реквизитов

Далее резидент вносит коды ИФНС и ОКТМО, нажать кнопку далее. Система перенаправит пользователя на заполнение реквизитов. Код бюджетной классификации выйдет автоматически после заполнения всех полей. На следующем этапе потребуется внести следующие данные:

- Код статуса лица.

- Основание платежа. Выбирается из всплывающего списка.

- Сумма налогов.

- За какой период оплачиваются начисления.

Завершающим этапом будет внесение личных данных плательщика: ФИО, ИНН и адрес. Также стоит указать совпадает ли адрес регистрации и настоящего места проживания.

Внесение оплаты

После внесения всех необходимых данных система автоматически предложит перейти к оплате налога. Здесь будет кратко представлена информация в квитанции для последней проверки. Необходимо выбрать подходящий способ оплаты:

- банковской картой;

- офлайн (квитанция будет сформирован для вывода на печать);

- с помощью платежной системы или через сайт кредитной организации.

Сервис предложит различные вариант оплаты онлайн: агрегаторы, порталы госуслуг, интернет-сервисы, электронные кошельки и т.д.

Пошаговая инструкция

Пошаговая инструкция оплаты налогов

Физическим лицам бывает сложно разобраться в тонкостях отплаты налогов через портал Госуслуги. Следует придерживаться простых шагов.

Как оплатить налог на имущество

Всем гражданам, владеющим имуществом, долей, ежегодно начисляется налог. Для того, чтобы ознакомиться с начислениями и оплатить их, необходимо авторизоваться на сайте налог.ру. Далее в ЛК найти категорию «Переводы и платежи». Кроме этого можно зайти во вкладку «Мои налоги» — главная страница. Если начисления уже сформированы, они отобразятся автоматически.

Как оплатить налог на имущество

- Здесь выбирается налог на имущество. Перейдя по нему на следующую вкладку можно ознакомится с подробностями начисления.

- Последний шаг оплата. На портале есть соответствующая кнопка около каждого типа начислений.

- Выбрать способы платы. Налог может оплачиваться несколькими способами – системы электронных платежей, банковскую карту. После выбора и внесения реквизитов система покажет размер комиссии и общую сумму списаний.

- Подтвердить платеж.

- После этого остается ожидать, когда в личном кабинете появится оповещение об оплате. Это может занять до 10 рабочих дней.

Как оплатить земельный налог

Как оплатить земельный налог

Налог на землю и оплачивается по такому же принципу. Но необходимо выбрать соответствующую графу. Далее действовать по пошаговой инструкции, представленной выше.

Как оплатить транспортный налог через Госуслуги без квитанции

Как оплатить транспортный налог через Госуслуги без квитанции

Если квитанция на уплату транспортного налога не пришла, сервис gosuslugi предлагает оплатить его без номера документа. Но сделать это можно только после окончания расчетного периода, то есть после 1 декабря. В этот момент начисления уходят в статус «Задолженность» и отображаются в ЛК.

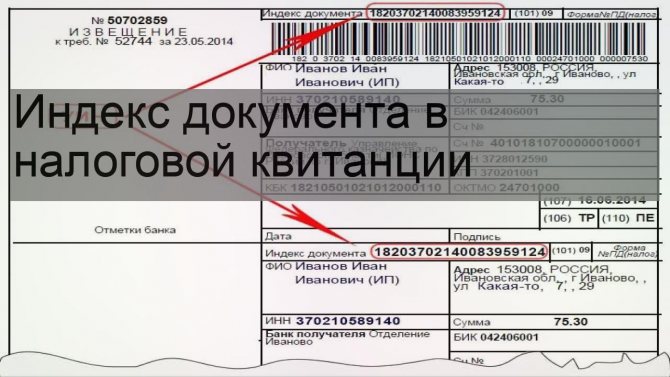

Как оплатить налоги по ИНН или индексу документа

Как оплатить налоги по ИНН или индексу документа

С помощью сайта nalogi.ру можно узнать начисленные налоги по номеру ИНН. Для этого необходимо войти во вкладку «Оплата услуга», выбрать строку поиска и вбить идентификационный номер налогоплательщика. Сервис покажет все имеющиеся начисления вместе с пенни.

Если на руках есть квитанция, то по индексу, указанному на документе, на сайте также можно осуществить оплату. Портал дает возможность оплатить начисления как с помощью банковской карты, так со счета мобильного телефона.

Когда и как платить?

Дата уплаты имущественного, транспортного и земельного налога — 1 декабря, следующего за отчётным. Например, в 2019 году платится налог за 2018. Если 1 декабря приходится на выходной, то крайняя дата уплаты переносится вперёд на ближайшую рабочую дату.

Не позднее, чем за месяц до наступления даты уплаты, налоговая рассылает уведомления. На деле же рассылку квитанций так не затягивают, и начинают их формировать ещё летом. Уведомление проходит одним из двух способов:

- Бумажная квитанция по месту регистрации.

- Уведомление в личном кабинете налогоплательщика.

Бумажной квитанции не будет, если налогоплательщик зарегистрировался в личном кабинете. В таком случае уведомления о начислениях будут приходить туда.

Оплату тоже можно сделать двумя способами:

- Наличными в любом отделении банка по квитанции. Если она пришла в личный кабинет, то можно распечатать или обратиться в отделение налоговой службы, там тоже выдадут бумажный вариант.

- Картой на сайте госуслуг или в личном кабинете налогоплательщика.

Налоговой квитанции и начислений может и не быть. Например, после покупки квартиры. Это не освобождает от уплаты налога. О приобретении имущества надо сообщать самостоятельно, если данные не поступили в налоговую автоматически.

Имущество детей

Одной из обязанностей родителей является содержание детей до наступления их совершеннолетия. Развод не снимает с них эту обязанность. Родитель, который после развода не проживает с ребёнком, обязан содержать его через уплату алиментов. Их размер и порядок выплат устанавливает суд согласно требованиям 16-ой главы Семейного кодекса. Режим содержания ребёнка родителями, которые находятся в зарегистрированном браке, в Семейным кодексе не прописан. Однако органы опеки могут в судебном порядке обжаловать недостаточность финансового содержания ребёнка (отсутствие должного питания, теплой одежды, принадлежностей для школы), и на этом основании лишить родителей их прав на малыша, а самого ребёнка передать на государственное содержание.

Кроме того, органы опеки, действуя согласно статье 86 СК РФ, могут при наличии исключительных обстоятельств через суд затребовать у родителей увеличения расходов по содержанию не только несовершеннолетнего, но даже и совершеннолетнего ребёнка. К исключительным обстоятельствам отнесены:

- тяжёлое заболевание;

- нетрудоспособность;

- оплата ухода за ребёнком сторонним специалистом.

Судом этот перечень может быть расширен.

Процедура и размеры взыскиваемых алиментов прописаны в статьях 81-85 СК РФ.

Уплата налога

^

Налогоплательщики – физические лица (включая индивидуальных предпринимателей) уплачивают все имущественные налоги на основании налогового уведомления, направленного налоговым органом.

Налог подлежит уплате налогоплательщиками – физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. Если указанный срок приходится на нерабочий день, то он переносится на ближайший рабочий день.

Налогоплательщик уплачивает налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Перерасчет сумм ранее исчисленных имущественных налогов физических лиц осуществляется не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления в связи с данным перерасчетом. При этом перерасчет налогов не осуществляется, если влечет увеличение ранее уплаченных сумм налогов по направленным налоговым уведомлениям (в отношении транспортного налога – с 01.07.2021г.).

Уплата налога может быть произведена за налогоплательщика иным лицом, однако, это лицо в дальнейшем не вправе требовать возврата из бюджетной системы Российской Федерации уплаченного за налогоплательщика налога.

Для удобства налогоплательщиков реализовано несколько способов оплаты имущественных налогов:

- в интернет-сервисе Личный кабинет налогоплательщика;

- через онлайн сервис одного из банков-партнёров ФНС России;

- через отделения банковских и кредитных организаций;

- через кассы местных администраций или федеральной почтовой службы;

- с 1 января 2019 года – в МФЦ «Мои документы» (при наличии решения высшего должностного лица субъекта Российской Федерации о возможности приёма налоговых платежей через МФЦ).

Дополнительную информацию можно получить по телефону налоговой инспекции, контакт-центра ФНС России: 8 800-222-22-22.

Пошаговый порядок оплаты через онлайн сервисы

Далее расскажем о пошаговой оплате налогов в самых популярных онлайн сервисах.

Используем Сбербанк

Сбербанк (http://www.sberbank.ru/ru/person) является одним из первых банков, предлагающих налогоплательщику в режиме реального времени оплатить налоги. Однако перед этим действием он должен заключить с банком договор на обслуживание.

Порядок оплаты следующий:

Налогоплательщик входит на сайт Сбербанк-онлайн и нажимает на оранжевую кнопку «Войти».

После этого ему требуется пройти регистрацию и получить доступ в личный кабинет. Уже зарегистрированные граждане просто вводят логин и пароль. После ввода данных система попросит ввести пароль, который придет на указанный телефон, в специальное окошко.

Затем налогоплательщик открывает вкладку «Платежи и переводы».

Пролистывает страницу ниже и находит категорию «ГИБДД и налоги» и ниже мелким шрифтом подкатегорию «Федеральная налоговая служба».

Далее он находит вкладку «Поиск и оплата налогов».

После этого на экране у налогоплательщика появится бланк с реквизитами. Из предложенного списка следует выбрать желаемую услугу

Важно: внимательно вносите все данные в бланк документа.

Когда вся информация проверена, то пользователь нажимает на слово «Продолжить». После этого налогоплательщику на телефон придет код

Его следует ввести в свободное поле на экране.

На сайте ФНС

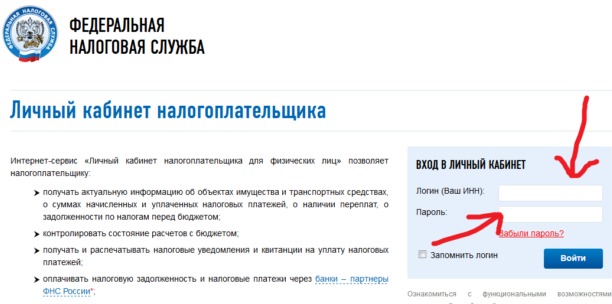

Личный кабинет на сайте ФНС

Личный кабинет на сайте ФНС

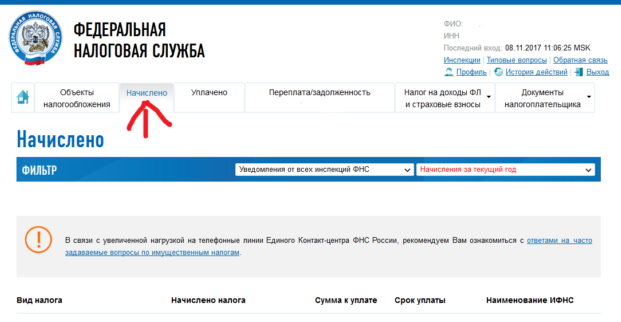

В верхнем углу страницы можно посмотреть сведения о начисленных и уплаченных платежах, проверить сведения о переплате и задолженностях, данные о налогах на доход и страховых взносах, а также просмотреть все документы заявителя.

Нажимаем на кнопку «Начисленные» и перед нами открывается весь список начисленных налогов.

Вкладка начисленных налогов

Вкладка начисленных налогов

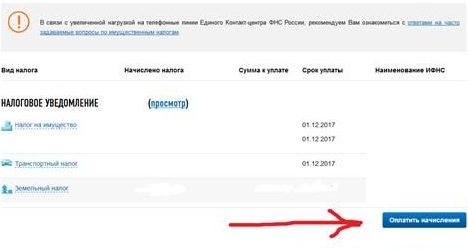

Далее налогоплательщик нажимает на кнопку «Оплатить начисления».

Оплата начислений

Оплата начислений

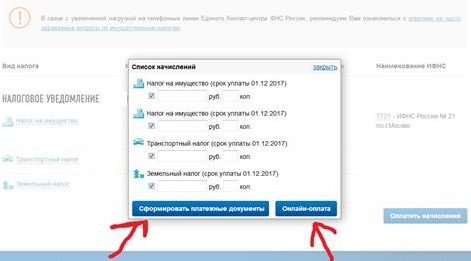

Перед ним всплывает окно, и он может выбрать один из двух вариантов:

- Сформировать платежные документы. После нажатия на эту кнопку откроется и распечатается готовый платежный документ.

- Оплатить онлайн. После нажатия на эту кнопку перед налогоплательщиком откроется меню, где он может выбрать банк, клиентом которого он является. После этого он перейдет в интернет-банкинг и сможет быстро оплатить задолженности.

Окно со списком начислений для оплаты

Окно со списком начислений для оплаты

Важно: еще раз проверьте все введенные данные

На сайте Госуслуг

Зарегистрированным на портале пользователям предоставляется возможность быстро просмотреть и оплатить свои налоги.

Для этого налогоплательщику потребуется совершить следующие действия:

Оплата на сайте осуществляется следующими способами:

- с помощью банковской карты. К оплате принимаются карты MasterCard, VISA, Мир;

- с помощью электронного кошелька Webmoney, Яндекс.Деньги;

- с помощью скаченного на телефон приложения.

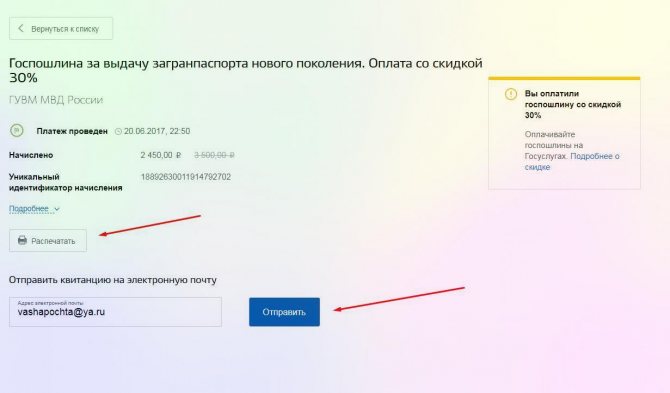

Также гражданин может скачать с сайта оформленную электронную банковскую квитанцию. Квитанция также сохраняется в личном кабинете плательщика и ее можно распечатать в любой момент.

В течение двух недель сведения о проведенных платежах обновятся и появятся в профиле.

Система Яндекс.Деньги

Оплатить налоги также могут и пользователи данной системы. Этот сервис доступен как для физических лиц, так и для индивидуальных предпринимателей. Организациями счета оплачиваются с расчетного счета.

Пошаговая оплата налогов с сервиса Яндекс.Деньги:

-

Первоначально гражданин открывает стартовую поисковую страницу «Яндекс» и заходит на Яндекс.почту. Для входа потребуется ввести логин и пароль пользователя.

-

В открывшемся окне нажимаем на вкладку «Яндекс.Деньги».

-

Далее в появившемся окне выбираем вкладку «Товары и услуги» и в новом меню ищем вкладку « Налоги».

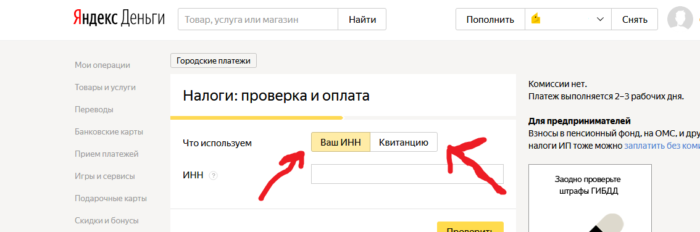

Новое меню поможет налогоплательщику найти неоплаченные налоги. Поиск осуществляется по 2 вариантам:

- по ИНН;

- по номеру квитанции.

Поиск неоплаченных налогов

Поиск неоплаченных налогов

Далее перед налогоплательщиком откроется меню, где будет указаны суммы и виды начисленных задолженностей, название органа, начисляющего налоги.

Около каждой требуемой суммы находится кнопка «Оплатить». Если в кошелке имеется достаточное количество средств, то они будут списаны в счет долга.

Также для проведения платежа от гражданина требуется знать реквизиты органа, получающего средства. Эти данные можно найти в полученной квитанции, которая был отправлена налогоплательщику на почту или в личном кабинете налогоплательщика, зарегистрированном на сайте ФНС.

Сроки уплаты других налогов и страховых взносов

| Налог | Дата (статьи НК РФ) | Примечание |

|---|---|---|

| НДС | 25.04, 25.07, 25.10, 25.01 (ст.174) текущего года | период – квартал |

| акцизы | 25.01, 25.02, 25.03, 25.04, 25.05, 25.06, 25.07, 25.08, 25.09, 25.20, 25.11, 25.12 (ст.204) текущего года | период – месяц |

| НДФЛ (организации) | при выплате дохода (ст. 226) | |

| на прибыль | 28.03 (ст.287) следующего года | авансы – до 28.01, 28.02, 28.03, 28.04, 28.05, 28.06, 28.07, 28.08, 28.09, 28.10, 28.11, 28.12. |

| водный | 20.04, 20.07, 20.10, 20.01 (ст.333.14) текущего года | |

| Госпошлина | при обращении за услугой (ст. 333.18) | |

| НДПИ | 25.01, 25.02, 25.03, 25.04, 25.05, 25.06, 25.07, 25.08, 25.09, 25.10, 25.11, 25.12 (ст.344) текущего года | период — месяц |

| ЕСХН | 31.03 (ст.346.9) следующего года | авансы – 25 июля, января |

| УСН | 31.03 для ЮЛ, 30.04 для ИП (ст.346.21) следующего года | авансы – 25.04, 25.07, 25.10, 25.01 |

| ЕНВД | 25.04, 25.07, 25.20, 25.01 (ст.346.32) текущего года |

Оплата наличными

Чтобы произвести платеж наличными средствами, нужно обратиться в отделение любой финансовой организации с квитанцией. Комиссия при оплате налогов не взимается.

На сайте в разделе «мои налоги» можно увидеть все начисления. Здесь пользователям дается возможность не только распечатать квитанцию и оплатить ее в удобном месте, но и произвести оплату сразу же на сайте в режиме онлайн.

Безналичная оплата

При наличии банковской карты в любое удобное время налогоплательщик может внести платеж в режиме онлайн, как на официальном сайте Налоговой службы, так и через мобильное приложение или систему Сбербанк-онлайн. Удобнее всего оплатить налоги на сайте ФНС через свой личный кабинет.

Для этого нужно следовать простой инструкции:

Список финансовых организаций, которые проводят налоговые платежи без комиссии, опубликован на официальном сайте ФНС.

Заключение

Если после 1 декабря задолженность по неоплаченным в 2017 году налогам не определяется (по результатам проверки по ИНН через различные интернет-сервисы выводится статус «Ничего не найдено») и нет оснований сомневаться в том, что налоговым органам может быть не известно об объекте налогообложения (квартира или другая недвижимость), то скорее всего в этом году размер начисленных налогов составил менее 100 рублей, и они на оплату Налоговыми органами вообще не выставлялись согласно ч. 3 п. 4 ст. 52 НК РФ из-за того, что это невыгодно с экономической точки зрения (стоимость отправки заказного письма с уведомлением и квитанцией на оплату сопоставима или превышает сумму самого налога). В этом случае их будет необходимо погасить вместе с налогами за следующий год, при этом пени и штрафы за это время начисляться не будут.