Налог на имущество организаций — ставки, период и др

Содержание:

Кому предоставляется льгота, и кто должен платить налог?

Движимое и недвижимо имущество компании облагается по нормам главы No30 налогового кодекса Российской Федерации. Налог рассчитывается следующим образом:

1) Отечественные компании – движимый вид имущества и недвижимость, которым человек владеет по праву собственности или другого права;

2) Иностранные фирмы, которые ведут в пределах России хозяйствование, сбор распространяется на то имущество, которое надо отнести к основным средствам или то, что получено в связи с концессионным соглашением. Зарубежные фирмы, которые бизнес в России не ведут, платят сбор за имущество, что расположено в пределах страны, принадлежащее им по праву собственности.

Но все же не все имущество, которое числится на балансе фирмы облагается налогом. В эту категорию относятся:

– культурные и исторические памятники; – хранилища материалов, отходов радиоактивной промышленности; – природные ресурсы, в частности водные участки и земли; – объекты космического назначения; – имущество, которое применяется государственными органами для создания военной службы или считающейся таковой; – суда из международного реестра.

Список юридических лиц, которые освобождены от уплаты налогов:

– Оргкомитет Россия-2018 и его дочерние организации; – Общества, что ведут религиозную деятельность; – Компании, которые занимаются подготовкой чемпионата по футболу в 2020 году; – Организации уголовно-исправительной системы; – Союзы или общества инвалидов; – Фармацевтические компании, если данный вид деятельности – основной.

Такие льготы для юридических лиц предоставлены на федеральном уровне. В 2020 году при расчете сбора налога с юридических лиц используются следующие данные:

1) База по налогу – среднегодовая стоимость облагаемого сбором имущества. В учете имущества, которое расположено в разных регионах используется раздельный подсчет. Оно же облагается ставками разных размеров и имеет отдельный баланс. Капитальные вложения, что были окончены на момент подсчета размер базы уменьшают.

2) Налоговая ставка не может быть выше 2,2%. Можно только установить дифференцированного ее вида для компаний в зависимости от их категорий и типа учитываемого имущества. Органы местной власти устанавливают размер ставок налога на имущество организаций. Она же не должна превышать 2,2%. Для отдельного типа имущества максимальная ставка равна 1 процент: линии электропередач, трубопроводы, железнодорожные пути. В следующем году данная ставка может вырасти до 1,% процента.

Размер сбора, собственно, исчисляется как среднегодовая стоимость имущества, что умножена на действующую по отношению к определенному плательщику – юридическому лицу ставку. Некоторые фирмы еще с 2014 года используют кадастровую стоимость своего имущества в виде базы по налогу. Информация о ней выдается в Российском реестре, ФНС или же на официальном сайте региона России.

Особенности процедуры

Расчетами, предоставлением информации и оплатами налоговых отчислений в ФНС обычно занимается бухгалтерия юридического лица. Эта обязанность прописана в должностной инструкции главного бухгалтера, его подчиненных. Часть документов обязан завизировать руководитель, или выполняющий его обязанности.

Как рассчитывается

Основанием для расчета являются положения, прописанные в гл.30 Налогового кодекс (НК) РФ. Базовая величина – это среднегодовая стоимость имущества. Каждый месяц бухгалтерия вычисляет остаточную стоимость, исходя из принятых норм амортизации, но без учета будущих затрат на обновление или ремонт.

Для юридических лиц, зарегистрированных в Москве, в состав не включится движимое имущество. все остальное, находящееся на балансе организации, подлежит налогообложению.

Наглядный пример как рассчитать налог на имущество организаций в 2020 году по общей схеме:

| Показатели | Описание |

| Определение стоимости за отчетный период | суммирование ежемесячных величин и деление их на 12. Предположим, окончательная цифра составила 450 000 руб |

| Сумма налога по ставке 2,2% | (450000*2,2)/100= 9 900 руб |

| Эти же действия выполняются для каждого последующего отчетного периода | — |

Важно правильно рассчитать остаточную стоимость. Именно она оказывает наибольшее влияние на окончательную сумму

Методики для каждого вида имущества отличаются, дополнительно учитывается степень износа.

Процедура оформления

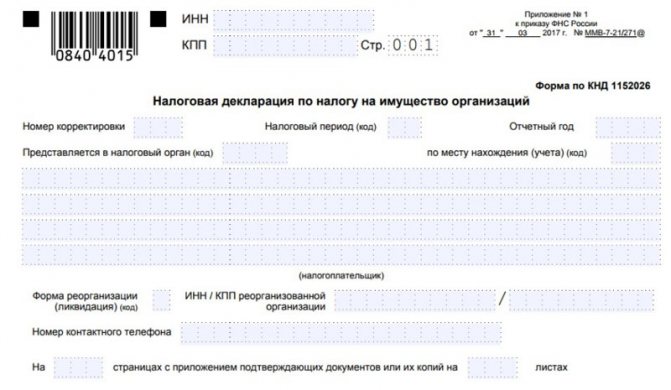

С 1 января 2020 года введена новая форма отчетности. Был разработан бланк, основание – Приказ ФНС № ММВ-7-21/271. Упрощена схема заполнения, не обязательно ставить печать и вносить код ОКВЭД.

Особенности заполнения:

| Показатели | Описание |

| Новые строки в разделе №3 | 001 – это код вида имущества, 030 – доля в праве обще собственности, 035 – доля кадастровой стоимости |

| В разделе 2.1, недвижимое имущество, обязательно нужно указать фактические кадастровые номера | если они отсутствуют, допускается альтернативная идентификация – условные номера по ЕГРН |

| Для объектов, на которые не зарегистрированы права, нужно прописать инвентарные номера или 12-значные коды | — |

В остальном заполнение и содержание налоговой декларации не изменилось. Не допускаются ошибки, помарки и опечатки. В этом случае документ будет отклонен специалистами ФНС.

Способы оплаты

Бухгалтерия юридического лица во время регистрации в отделении ФМС получает платежные реквизиты для внесения налоговых отчислений. При их смене налоговая служба должна современно уведомить своих клиентов. Фактически деньги переводятся в бюджет для дальнейшего перераспределения.

При формировании оплаты нужно учитывать следующие особенности:

- если на балансе организации есть территориально удаленные подразделения или филиалы, то авансовый платеж вносится по месту их регистрации;

- в случае, если на балансе филиала нет средств для уплаты налогов, эта обязанность переходит к центральному отделению;

- эти же правила относятся для организаций с иностранным капиталом, но действующих на территории РФ.

Нужно учитывать время транзакции, так как внесение наличных в отделение ФНС недопустимо. Средства переводятся с расчетного счета, срок зачисления варьируется от одного до трех дней.

Когда следует платить

Обязанность оплачивать налог появляется одновременно с регистрацией прав собственности на имущество. После внесения его на баланс юридического лица рассчитывается остаточная стоимость. Она является основой для расчета авансового платежа.

Оплата последнего должна осуществляться ежегодно, но не позднее 30 марта. Учитываются праздники и выходные. Точную граничную дату выплат можно получить в местном отделении ФНС.

Правила внесения авансовых платежей:

| Показатели | Описание |

| Вносятся ежеквартально | не позднее 30 числа месяца, следующего за отчетным |

| Дата уплаты может быть различной | так как устанавливается в каждом регионе индивидуально |

| В платежном поручении нужно правильно указать назначение перевода (внесения) средств | — |

В случае несвоевременной оплаты на организацию может быть наложен штраф в размере 40% от задолженности. Также при злостном нарушении возможна не только административная, но и уголовная ответственность.

Видео: формула расчета

Особенности начисления налогов

Размер налога на квартиру, находящуюся в собственности гражданина, установлен в 0,1% от ее кадастровой стоимости. Налог за апартаменты составляет 0,5%, если будут соблюдены следующие условия:

- кадастровая стоимость не должна быть выше 300 миллионов рублей;

- если согласно данным Росреестра и прочим документам, подтверждающим право владения недвижимостью, нет прямого указания на принадлежность помещения к категории коммерческих. Здание не предназначено для открытия офисов или торговых помещений;

- апартаменты находятся в жилых зданиях или зданиях, предназначенных для гостиниц.

Если все перечисленные условия соблюдены, то ставка налога не превышает 0,5%. При нарушении хотя бы одного пункта собственнику придется заплатить до 2% от кадастровой стоимости. Если места общего пользования и территория перед домом также считаются частью недвижимости, то налог будет рассчитываться из их общей стоимости.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов! Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — Вы можете обратиться к специалистам через онлайн-форму.

Налоговая база может быть также рассчитана на основании инвентаризационной цены. Ставка при этом будет устанавливаться при умножении инвентаризационной стоимости на коэффициент-дефлятор, равный 1,425. Действующее соотношение налоговой ставки и инвентаризационной цены на территории РФ:

- 0,1% — при цене менее 300000 рублей;

- 0,1%-0,3% — при цене от 300000 до 500000 рублей;

- 0,3%-2% — если цена превышает 500000 рублей.

Следует иметь в виду! Владельцы подобных помещений лишены права на получение налоговых вычетов.

Прежде чем приобрести такую недвижимость, советуют провести расчет возможных налоговых взносов. По причине того, что апартаменты не причисляют к жилому типу недвижимости, их кадастровая стоимость может существенно отличаться от стоимости квартир в одном и том же районе.

Имущественный налог может быть начислен для собственников российских и зарубежных компаний, являющихся владельцами апартаментов. Вопросы налогообложения при этом зафиксированы в гл. 30 НК РФ. По закону налоговая база для юридических лиц в отношении нежилой недвижимости устанавливается как кадастровая стоимость.

Если иные положения не приняты местными органами власти, то юридические лица должны вносить авансовые платежи в течение года (налоговый период). Отчетными периодами определяют квартал, 6 и 9 месяцев. По завершении таких периодов они обязаны отчитаться в местном отделении ФНС.

Для физических лиц величину налога на апартаменты рассчитывают специалисты ФНС. Они отправляют письменное уведомление владельцам об обязательных налоговых отчислениях. К письму прилагаются реквизиты будущего платежа, информация о размере отчислений и сроке оплаты. В соответствии с законом налогоплательщик должен перечислить соответствующую сумму не позднее, чем через 1 месяц после получения им налогового уведомления.

Произвести оплату можно несколькими способами – непосредственно в отделении службы, в банковской организации или посредством онлайн сервисов. За разъяснениями по возникшим вопросам необходимо обратиться к сотрудникам налоговых органов. Стандартно налог рассчитывают умножением размера налоговой ставки на налоговую базу. Граждане могут воспользоваться налоговым калькулятором, который доступен на официальном ресурсе налоговой службы.

Сколько платить?

Региональные власти могут устанавливать свои налоговые ставки, но не превышающие базовые больше, чем в три раза. Так, базовый тариф на квартиру — 0,1%. В Москве введена прогрессивная шкала ставок в зависимости от стоимости недвижимости:

- до 10 млн — 0,1%;

- 10−20 млн — 0,15%;

- 20−50 млн — 0,2%;

- 50−300 млн — 0,3%;

- свыше 300 млн — 2%.

Для снижения размера налога предусмотрены вычеты:

- для квартир — 20 кв. м;

- для домов — 50 кв. м;

- для комнат — 10 кв. м.

Для примера. Есть квартира площадью 39 кв. м. Минусуем из этой площади вычет и получаем 19 кв. м. Налог надо будет уплачивать только на эту площадь. Второй пример — дом 45 кв. м. По нему вычет 50 кв. м, что даёт отрицательное значение. Налогооблагаемая база равна нулю.

Даже при изменении кадастровой стоимости, налог не должен повышаться более, чем на 10%.

За какое имущество платить

С 2020 года налогоплательщики не перечисляют сбор на движимое имущество. В 2020 году актуальная ставка налога на имущество организаций устанавливается только для недвижимых активов. К облагаемым объектам относится недвижимость, зарегистрированная на балансе учреждения как основное средство (п. 1, 2 ст. 375 НК РФ).

Перечисляют взнос и за объекты, учтенные на счете 03 «Доходные вложения в материальные ценности». К ним относится недвижимость, переданная в аренду или лизинг. Облагаются налогом жилые дома, здания и помещения, не зарегистрированные на балансе, но оцененные по кадастровой стоимости региональными властями.

А вот что не является объектом налогообложения:

- участки земли;

- объекты природопользования;

- недвижимость, носящая культурную ценность;

- ядерные установки, применяемые для научных целей, суда с такими установками и суда, зарегистрированные в Международном и Российском реестрах судов, воздушные суда, ледоколы;

- космические объекты.

Право, теория и понятие права

Налог на имущество организаций регулируется гл. 30 НК РФ, введенной Федеральным законом от 11.11.2003 № 139-ФЗ и относится к налогам субъектов федерации. Изначально данный налог был введен Законом Российской Федерации «О налоге на имущество предприятий» от 13.12.91 № 2030-1. Установление налога преследовало две цели обеспечить бюджет стабильными и постоянно возрастающими поступлениями и повысить заинтересованность предприятий в реализации излишнего имущества, в увеличении эффективности использования производственных мощностей. Плательщиками налога являются: российские организации; иностранные организации, осуществляющие деятельность в России через постоянные представительства и (или) имеющие в собственности недвижимое имущество в Российской Федерации.

Объектом обложения налогом на имущество организаций является: движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), относящееся к объектам основных средств — для российских организаций; движимое и недвижимое имущество, относящееся к объектам основных средств, — для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства; находящееся на территории Российской Федерации недвижимое имущество, принадлежащее иностранным организациям на праве собственности, — для иностранных организаций, не осуществляющих деятельности в России через постоянные представительства.

He признаются объектами налогообложения: земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы); имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка.

Налоговая база определяется налогоплательщиками самостоятельно в соответствии с гл. 30 НК РФ как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При этом имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости. В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового, (отчетного) периода. Среднегодовая (средняя) стоимость имущества, признаваемого объектом налогообложения, за налоговый (отчетный) Период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу. Налоговым периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года. Законодательный (представительный) орган субъекта при установлении налога вправе не устанавливать отчетные периоды. Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 Конкретные ставки налога устанавливаются органами представительной власти субъектов РФ. При отсутствии закона субъекта РФ по этому вопросу применяется предельная ставка налога. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Реформы

Отметим важнейший факт. С 1 января 2015 года базой для исчисления налога будет уже не инвентаризационная, а кадастровая стоимость собственности. Основание для нововведений — соответствующие поправки в НК РФ. Кадастровая оценка при этом будет проводиться государственными органами власти с частотой не более одного раза за три года, а в Москве, Санкт-Петербурге и Севастополе — за два года.

При этом законодательством предусмотрен вариант, при котором гражданин не согласен с показателями по оценке недвижимости, что отражены в Публичной карте. Человек в этом случае имеет право обжаловать результаты подсчетов, которые произведены государственными органами. Сделать это можно как в судебном порядке, так и посредством обращения в специальную комиссию по рассмотрению такого рода споров — данный орган будет учрежден при региональных управлениях Росреестра. Некоторые эксперты считают, что данного рода прецеденты не будут регулярными. Во многом потому, что возможные затраты на судебное производство, адвокатов и экспертизы могут превысить сумму налога, с которой не согласен гражданин. В то время как, полагают аналитики, возможные расхождения кадастровой оценки и той, которую гражданин сам посчитает справедливой, скорее всего, будут относительно невелики.

Финансовая разница

Стоимость

Разница в цене на первичном рынке может составлять до 20–25% в пользу апартаментов – апартаменты площадью 40 кв. м в САО будут стоить около 6 млн, а квартира этой же площади около 7,2 млн рублей.

Коммунальные платежи

Платежи за коммунальные услуги в апартаментах рассчитываются по тарифам для коммерческих помещений и будут примерно на 15-20% выше чем в квартирах, а стоимость эксплуатации будет зависеть от тарифов конкретной управляющей компании и тех услуг, которые она будет оказывать. В недорогих апартаментах стоимость эксплуатации в среднем составляет 80-100 руб. за м² – чем выше класс, тем дороже.

Налоги

Налог на квартиру составляет 0,1% от кадастровой стоимости. У апартаментов налоговая ставка зависит от назначения помещения и может варьироваться от 0,5% до 2%. Самая низкая ставка 0,5% применяется на апартаменты гостиничного типа. Кадастровая стоимость у апартаментов в среднем в 2 раза ниже, что компенсирует более высокую ставку.

Налоговый вычет

При покупке квартиры вы можете получить налоговый вычет 2 млн рублей и еще 3 млн по процентам по ипотеке. При расчете налога на имущество будет применяться вычет на 20 м² от общей площади квартиры.

Для апартаментов никакие налоговые вычеты в данный момент невозможны, но обсуждается законопроект, который приравняет апартаменты к жилью.

Доходность

Инвестиции в апартаменты часто окупаются быстрее, чем вложения в жилую недвижимость. Стоимость аренды не зависит от типа помещения, но апартаменты стоят дешевле, соответственно рентная доходность будет выше.

Пример: апартаменты 40 м² за 6 млн в САО и квартира за 7,2 млн – разница в деньгах

Стоимость: +1,2 млн

Коммунальные платежи за год: -24 тыс.

Налог: -10 тыс.

Налоговый вычет: -260 тыс.

Разница в первый год: +906 тыс.

Приобретая апартаменты сэкономленные деньги можно использовать для оплаты коммунальных платежей следующие 27 лет или положить в банк и получать каждый год 45 тыс. (при 5% годовых).

Особенности применения кадастровой стоимости в качестве налоговой базы, предусмотренные Федеральным законом от 03.07.2016 № 360-ФЗ

- в случаях, если применение кадастровой стоимости предусмотрено нормативными правовыми актами Российской Федерации, применяется кадастровая стоимость объекта недвижимости, действующая на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года кадастровая стоимость отсутствовала или не применялась для целей налогообложения, за исключением случаев, предусмотренных ст. 19 Федерального закона от 03.07.2016 № 360-ФЗ;

- в случае, если кадастровая стоимость объекта недвижимости, определенная после 1 января 2014 года, меньше кадастровой стоимости этого объекта недвижимости, действующей на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения, применяется кадастровая стоимость объекта недвижимости, определенная после 1 января 2014 года или после 1 января года, в котором впервые начала действовать кадастровая стоимость для целей налогообложения, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения.

При принятии высшим исполнительным органом государственной власти субъекта Российской Федерации вышеуказанного Решения в случае, если после 1 января 2014 года определена кадастровая стоимость объектов недвижимости в соответствии со статьей 24.19 Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» без использования результатов государственной кадастровой оценки, действующих по состоянию на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения, кадастровая стоимость подлежит пересчету до 1 января 2017 года с использованием результатовгосударственной кадастровой оценки по состоянию на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения.

При принятии высшим исполнительным органом государственной власти субъекта Российской Федерации вышеуказанного Решения кадастровая стоимость, определяемая в соответствии со статьей 24.19 Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» после 1 января 2017 года, также определяется с использованием результатов государственной кадастровой оценки, действующих по состоянию на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения.

Решение, предусмотренное частью 1 статьи 19 Федерального закона от 03.07.2016 № 360-ФЗ, может быть принято не позднее 20 декабря 2016 года и должно быть направлено в федеральный орган исполнительной власти, осуществляющий государственный кадастровый учет и государственную регистрацию прав, не позднее трех дней с даты принятия соответствующего решения.

Налог на имущество организаций: что нового в 2017 году?

С 1 января 2017 года субъекты РФ наделены правом устанавливать на своей территории льготу в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств.

Исключение составляют движимые объекты, принятые на учет при:

- реорганизации или ликвидации;

- передаче друг другу взаимозависимыми лицами.

Однако эти исключения не применяются в отношении железнодорожного подвижного состава, произведенного с января 2013 года. Изменения внесены в пункт 25 статьи 381 НК РФ.

Кодекс также дополнен статьей 381.1 НК РФ, которая установила: если регион не воспользуется этим правом, то с 2018 года эта льгота на его территории действовать больше не будет. Льгота, установленная п. 24 ст. 381 НК РФ (в части имущества, расположенного в российском секторе дня Каспийского моря) также будет применяться с 1 января 2018 года только при принятии субъектом соответствующего закона.

Изменения предусмотрены Федеральным законом от 30.11.2016 N 401-ФЗ.

Обращаем внимание!

При уплате недоимок по всем налогам с 1 октября 2017 года изменяются правила начисления пеней. При длительной просрочке предстоит уплачивать большие суммы пеней — это касается недоимок, возникших после 1 октября 2017 года. Изменения внесены в правила расчета пеней, которые установлены для организаций п. 4 ст. 75 НК РФ.

Если, начиная с указанной даты, просрочить платеж более чем на 30 дней, пени предстоит рассчитывать так:

- исходя из 1/300 ставки рефинансирования ЦБ РФ, действующей в период с 1-го по 30-й календарные дни (включительно) такой просрочки;

- исходя из 1/150 ставки рефинансирования ЦБ РФ, актуальной в период начиная с 31-го календарного дня просрочки.

При просрочке в 30 календарных дней и меньше юрлицо заплатит пени исходя из 1/300 ставки рефинансирования ЦБ РФ.

При уплате недоимок до 1 октября 2017 года количество дней просрочки не имеет значения, ставка в любом случае составит 1/300 ставки рефинансирования ЦБ. Напомним, что с 2016 года ставка рефинансирования равна ключевой ставке.