Что такое рефинансирование кредита и какие проценты на услугу представлены на рынке?

Содержание:

- Требования отдельных банков 2019

- Какие кредиты можно рефинансировать в Москве?

- Где можно сделать рефинансирование кредитов других банков – лучшие предложения в этом году

- Как оформить рефинансирование потребительского кредита: пошаговая инструкция

- Как происходит выгодное рефинансирование потребительского кредита в Интерпромбанке

- ТОП-5 банков с лучшими условиями перекредитования

- Комплект документов

- Рефинансирование кредита для физических лиц: условия

- Часто задаваемые вопросы (FAQ) по рефинансированию

- Какие могут понадобиться справки для рефинансирования кредита

- Подводные камни предложения

Требования отдельных банков 2019

Кроме стандартных требований, банки могут предъявлять к заёмщику дополнительные требования. Вместо постоянного гражданства, можно использовать временное или вид на жительство. Возраст обычно должен составлять 21−65 лет, но в некоторых банках договор о рефинансировании кредита могут подписывать клиенты до 75 лет.

Необходимость предоставления документа об уровне заработной платы прописывается индивидуально в каждом банке. Есть организации, где осуществляется рефинансирование без справок, что очень удобно клиентам, которые получают неофициальный доход. Необходимо работать на последней должности не менее 6 месяцев и иметь общий трудовой стаж пять — шесть лет.

Если клиент хочет получить рефинансирование кредита по двум документам в другом банке, то необходимо соблюдать некоторые условия. Нужно выплатить все задолженности по имеющемуся займу, так как при просрочках перекредитование не оформляется. Досрочное погашение долга. законодательством не запрещено, но финансовые организации выставляют определённые ограничения.

Влияет на положительный ответ и срок кредитования: он должен достигать 6 месяцев, в некоторых случаях — 1 год. Обязательное условие — сумма нового займа не должна быть больше общей стоимости прошлого, включая все проценты, штрафные санкции и пеню. Документы, которые потребуются при посещении отделения банка:

- заявление;

- паспорт гражданина РФ;

- копия трудового договора или книжки;

- справка о прошлом действующем кредите с номером и датой оформления, указанием размера процентной ставки, тела задолженности, валюты, ежемесячного платежа, непогашенного остатка;

- документ об официальном доходе по форме 2-НДФЛ.

Некоторые компании помимо предъявляемых притязаний к бумагам имеют свои определенные требования к предмету переоформления и соискателю. Можно встретить такие условия:

- Часто отдельные банки имеют различные ограничения в возрасте соискателя. Так минимальный возраст розниться в переделах 21-23, а максимальный 59-65.

- Адрес регистрации должен совпадать с фактическим местом проживания и этот момент должен быть подтвержден официально.

- Наличие стационарного телефона у соискателя.

- Срок оформления кредита не должен быть менее чем за шесть месяцев до обращения за рефинансированием. В некоторых случаях банки соглашаются переоформить договор 3 месячного существования.

- Дата аннулирования соглашения не раньше, чем за три месяца до инициирования перезайма.

Каждый банк представляет свои требования

В 2019 году государство оказывает поддержку многодетным семьям по части применения льготной тарификации при рефинансировании ипотеки в Сбербанке или ВТБ. Такая преференция предоставляется при предъявлении метрики о рождении в 2018 году второго (третьего) ребенка. Для применения льготы многодетному кандидату необходимо подавать заявку в организацию для проверки возможности получения господдержки.

В большинстве случае правильно подобранный продукт с заменой основных критериев, перекредитования помогает человеку в решении финансовых проблем. При этом от того, какие документы нужны для рефинансирования ипотеки или другого кредитования, зависит возможность реализовать предложенную гражданину услугу.

Банки проводят рефинансирование для привлечения новой клиентской базы с целью постоянного сотрудничества. Поэтому соискатели с легкостью найдут особые условия и специальные предложения, несущие выгоду перекредитования с обязательным переходом на обслуживание в другое учреждение.

Объединение кредитов разрешает справляться с долговыми обязательствами при наступлении неблагоприятных условий в плане платежеспособности, а также получить некоторую сумму на личные расходы.

В требованиях финансовых учреждений, необходимых к выполнению со стороны заемщика для процедуры рефинансирования:

- положительная кредитная дисциплина заявителя (кредитная история проверяется в контролирующих органах);

- отсутствие открытых просроченных платежей по кредитам в первичных банках;

- ограничения по возрасту (отличаются в зависимости от особенностей банковских организаций);

- наличие залогового имущества по займу (или перезалог с выводом в первичном банке);

- стабильный доход среднего или высокого уровня (отчисления по рефинансируемому кредиту должны составляют до 30% от ежемесячных поступлений).

Важно! Если кредитор выдает средства наличными, чтобы провести рефинансирование ипотеки и других долгов, клиент обязан рассчитаться по старым обязательствам и предъявить подтверждающие документы. Такие займы являются целевыми, неподтвержденное расходование подлежит штрафам и финансовым взысканиям

Какие кредиты можно рефинансировать в Москве?

Рефинансирование – вторичный продукт, предполагающий наличие непогашенных кредитных обязательств. Подавать заявку на рефинансирование в Москве вправе заемщики, имеющие открытые кредиты:

- Потребительские.

- Кредитные карты.

- Ипотека.

- Микрозаймы.

У каждого из вариантов есть свои нюансы оформления, соблюдение которых влияет на успешный перевод долга в другой банк.

Перекредитование банковских кредитов в Москве наличными

Если процентная ставка по новому кредиту ниже на 2%, имеет смысл задуматься о снижении переплаты через договор рефинансирования. Кредит получают наличными сразу в кассе, либо переводят на карточный счет по специальной дебетовой карте.

В большинстве случаев кредит наличными предполагает аннуитетный расчет платежа с основной выплатой процентов в первой половине срока кредитования. Такую задолженность выгоднее рефинансировать в первые годы выплат. Если до окончания платежей осталось меньше половины, стоит проанализировать суммарную переплату по оставшимся платежам и по новому договору рефинансирования. Если сумма переплаты меньше, имеет смысл подавать заявку на рефинансирование кредита в Москве наличными.

Перед походом в новый банк следует обратиться к кредитору, чей займ планируется погасить, и уточнить полные реквизиты перечисления оставшейся суммы. После погашения долга получают справку об отсутствии финансовых претензий со стороны первого банка.

Задолженности по кредитным картам

Рефинансировать кредитки в Москве выгодно в подавляющем большинстве случаев, поскольку проценты на кредитной карте намного выше, чем по договору рефинансирования. Платеж по кредитной карточке дифференцированный, когда процент начисляют на остаток задолженности, что делает перекредитование выгодным на любом сроке использования карты.

При ликвидации долга по кредитке возникает небольшая сложность, связанная с долгим сроком закрытия кредитного счета. Если заемщик планирует закрыть карту, первый банк сообщает, что процесс закрытия карточного счета занимает 30-45 дней. Если новый кредитор просит представить справку о полной ликвидации долга и закрытии счета, у клиента остается короткий срок, чтобы заказать документ и представить во второй банк документ, подтверждающий отсутствие финансовых претензий.

Чтобы процесс закрытия кредитки прошел без проблем, перед подачей заявления о закрытии счета предстоит отключить платные сервисы и убедиться, что баланс полностью восполнен.

Микрозаймы от МФО в Москве

Микрозайм в Москве от микрофинансовой организации является кредитным продуктом, который условно подлежит рефинансированию, однако перед подачей заявки следует учесть ряд нюансов, усложняющих процесс перевода долга:

- Банк, принимая заявку от потенциального заемщика, обычно требует, чтобы с момента начала кредитования прошло несколько платежей, что в условиях микрозайма маловероятно, поскольку срок погашения ограничен 1-2 месяцами.

- Когда заемщик обращается за рефинансированием, как правило, уже образовался просроченный долг. Наличие просрочки значительно осложняет процесс согласования и ухудшает кредитный рейтинг.

- За микрозаймами обращаются заемщики с испорченной кредитной историей, когда выдача банковского кредита маловероятна.

За рефинансированием стоит обращаться, если заемщик с положительной кредитной историей, а займ МФО выдало на несколько месяцев (не менее 6 месяцев).

Где можно сделать рефинансирование кредитов других банков – лучшие предложения в этом году

Услугу рефинансирования предлагают многие российские банки. Однако условия у разных кредиторов очень сильно отличаются. Выбрать оптимальный вариант можно, проанализировав и сравнив условия нескольких банков. Ниже рассмотрим лучшие банки, рефинансирующие кредиты физ. лицам.

? Какие банки занимаются рефинансированием кредитов для физических лиц — обзор ТОП-3 банков

Чтобы упростить задачу выбора кредитора, мы приводим описание 3-х банков с наиболее выгодными условиями рефинансирования.

1) ВТБ Банк Москвы

ВТБ Банк Москвы входит в финансовую группу ВТБ и занимается оказанием розничных услуг. Основу работы подразделения составляет обслуживание физических лиц.

В связи с растущим спросом на перекредитование банком была разработана соответствующая программа рефинансирования кредитов. Использование этого кредитного продукта в ВТБ Банк Москвы позволяет сократить↓ кредитную нагрузку за счёт снижения↓ ставки.

По программе рефинансирования процент здесь устанавливается индивидуально и может находиться в диапазоне от 11% до 17% годовых. При этом для работников сферы медицины или образования, государственных служащих, а также зарплатных клиентов предусмотрены особые условия.

2) Интерпромбанк

Интерпромбанк – московская финансовая организация, которая была основана в 1995 году. Представленный банк является универсальной компанией и предлагает своим клиентам полный перечень банковских услуг.

Огромное значение в банке имеет кредитование физических лиц

Именно поэтому разработке программы рефинансирования в кредитной организации было уделено серьёзное внимание

Перекредитование в банке позволяет клиентам объединить неограниченное количество займов

Важное условие при этом – общая сумма по рефинансируемым договорам должна быть не больше 1 000 000 рублей. Ставка при этом устанавливается от 12% годовых, а дополнительные комиссии и страховки отсутствуют

Подать заявку на предварительное рассмотрение по программе рефинансирования можно на сайте банка. Здесь же предусмотрена возможность рассчитать основные параметры оформляемого займа.

3) Совкомбанк

Совкомбанкеот 5 000 до 30 000 000 рублейот 12% годовых

Специальной программы для рефинансирования действующих займов в Совкомбанке на момент написания статьи нет. Однако существует другое интересное предложение для граждан, оказавшихся в сложной ситуации, называемая «Кредитный доктор». Такой займ предназначен для улучшения кредитной истории.

Чтобы сравнить описанные предложения было проще, основные условия по ним мы объединили в таблице, представленной ниже.

Таблица: «ТОП-3 банка с лучшими условиями перекредитования физических лиц»

| Кредитная организация | Сколько займов можно объединить | Размер кредита | Срок кредитования | Ставка |

| ВТБ Банк Москвы | До 6 кредитов и кредитных карт | От 100 тысяч до 5 миллионов рублей | Для зарплатных и корпоративных клиентов – до 7 лет, для остальных – до 5 лет | Если размер кредита до 500 тысяч рублей, от 12 до 16% годовых

При сумме от 500 тысяч до 5 миллионов – 12% годовых |

| Интерпромбанк | Любое количество кредитов с возможностью получить часть средств наличными | До 1 миллиона рублей | От полугода до 7 лет | От 12% годовых |

| Совкомбанк | В настоящее время рефинансирование не предусмотрено, действует программа Кредитный доктор | 4 999 или 9 999 рублей | От 3 до 9 месяцев | 33,3% годовых |

*Актуальную информацию по рефинансированию кредитов, полученных в других банках, смотрите на официальных сайтах кредитных учреждений.

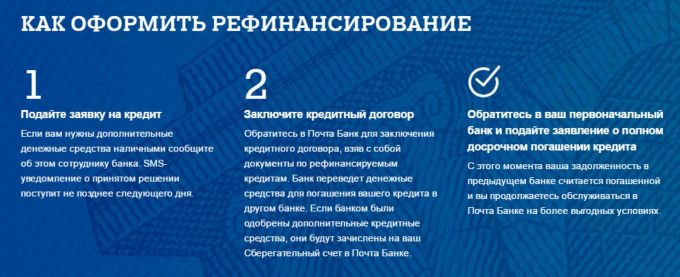

Как оформить рефинансирование потребительского кредита: пошаговая инструкция

Шаг 1. Пойти в отделение банка, предлагающего самое выгодное рефинансирование потребительского кредита, с паспортом, справкой 2-НДФЛ или справкой о доходах по форме банка (если этот документ требует банк). Не будет лишним взять с собой договор по действующему займу. Определиться с необходимой суммой, подписать составленную сотрудником банка заявку и ждать результат (в большинстве случаев период ожидания составляет 1–3 дня).

Шаг 2. Когда положительный ответ получен, необходимо обратиться в банк, где заем оформлялся изначально. Нужно уточнить именно у менеджера финансовой организации (хотя этот пункт может быть прописан в договоре) о подводных камнях при досрочном погашении. Далее составляется заявление на полную выплату кредитных обязательств и берется справка или иное подтверждение, отражающее сумму остатка по основному долгу. При объединении нескольких задолженностей эта же процедура проводится с каждым банком.

Шаг 3. Взяв с собой договор и справку, отправляйтесь в банк, где будет проходить рефинансирование, и оформите соглашение с новой кредитной организацией.

Шаг 4. На ваш старый кредитный счет в течение установленного новым банком срока поступят средства от организации, где проводилось рефинансирование. После чего нужно будет взять в старом банке документ, подтверждающий полное погашение займа, и предоставить его в перекредитовавшую вас компанию.

Шаг 5. Чтобы обезопасить себя от всякого рода неприятностей, возьмите в банке, где первоначально оформлялся кредит, справку о том, что долг погашен и претензий к вам не имеется.

Шаг 6. Исправно выполняйте новые долговые обязательства.

Также стоит понимать, что наличные средства при перекредитовании вы не получите. Новая кредитная организация перечислит необходимую к погашению сумму на счет старого банка по предоставленным реквизитам.

Рефинансирование потребительского кредита других банков – очень сложная и отнимающая много времени процедура. Именно поэтому лучше всего начать диалог с банком, где изначально был взят заем. Можно попросить об улучшении условий по договору кредитования, и, если вы зарекомендовали себя как надежный клиент, банк вполне может пойти на уступки.

Чтобы максимально повысить шанс одобрения заявки, необходимо подкрепить ее документально, предоставив банку подтверждение того, что ваше материальное благосостояние ухудшилось. В зависимости от ситуации можно предъявить следующие документы:

- при появлении нового члена семьи – свидетельство о рождении;

- при проблемах со здоровьем – справки, подтверждающие это;

- если вы попали под сокращение – копия трудовой книжки или иной подтверждающий документ, если уменьшилась зарплата – справка о доходах.

Если ваш банк откажет в улучшении условий и вы решите обратиться к новому кредитору, перечень документов останется полностью идентичным.

При неудачных попытках самостоятельно перекредитовать заем можно воспользоваться услугами кредитного брокера. За определенное вознаграждение он подберет финансовую организацию, которая проведет рефинансирование вашего потребительского кредита.

Как происходит выгодное рефинансирование потребительского кредита в Интерпромбанке

Заменой имеющихся долговых обязательств одним новым занимается Интерпромбанк. Он предоставляет удобный, упрощенный способ объединения любого количества кредитов в один по сниженной ставке (от 9,7 до 19% годовых) и единому уменьшенному платежу. Это также позволяет клиенту без лишней кредитной нагрузки получить дополнительные деньги для использования на любые цели.

Интерпромбанк на рефинансирование потребительского кредита году выдает до 1 100 000 руб. на интервал времени 6 месяцев—7 лет. Максимальный ценз по возрасту 75 лет, минимальный – 21 год. Заемщик должен иметь гражданство и постоянную/временную регистрацию. Условия данного вида кредитования таковы, что человеку не приходится платить страховку, которую часто навязывают во многих банках, и комиссию.

В качестве документов предоставляются: паспорт, заполненная онлайн-анкета. Если вы не достигли пенсионного возраста и не являетесь зарплатным клиентом банка, нужно будет подтвердить доход справкой 2-НДФЛ. Зарплатные клиенты могут подать выписку по счету, где указано начисление оплаты труда за последние 3 мес.

Но помимо этого, банку нужны документы, отображающие наличие у вас долга перед другими кредитно-финансовыми организациями. Например, справка об остатке задолженности, кредитный договор, реквизиты кредитора и прочее. Еще особенности услуги Интерпромбанка:

- рефинансированию не подлежат автокредиты, ипотека, зато программа обеспечивает погашение задолженности по кредитным картам;

- рефинансирование выдается только на те ссуды, которые числятся за вами не менее 5 мес. Также банк может дать кредит на погашение остальных, если до конца их действия остается не менее 3 мес.;

- 70% заемных средств должны быть направлены на рефинансирование. Следовательно, не более 30% может составлять остаток, который подлежит потребительскому нецелевому использованию;

- отказ в рефинансировании получают те, у кого имеется текущая просрочка по кредиту;

- в обязательном порядке подтверждается целевое расходование рефинансирования предоставлением справки о полном погашении прошлых задолженностей. Если деньги были направлены на удовлетворение других нужд, банк вправе требовать с заемщика досрочное исполнение долговых обязательств;

- не нужно обеспечение.

Как оформить рефинансирование в Интерпромбанке и погашать кредит

Оформление рефинансирования осуществляется в 3 шага: заполнение заявки и ее отправка, предоставление необходимых документов, зачисление денег на счет клиента. Анкета-заявление обычно рассматривается в течение 1 рабочего дня. Поэтому есть большие шансы получить кредит на рефинансирование в день обращения. Интерпромбанк, кроме прочего, предусмотрел заполнение заявки и по телефону.

Буквально, через полчаса, а то и того меньше, вам перезвонит специалист для ее подтверждения и обсуждения деталей оформления перекредитования (время, офис банка). Собрав все бумаги по займам, которые вы намерены погасить путем объединения, нужно отправиться в банковское отделение, подождать результатов проверки документов. Процесс может отнять не более 30 мин. Если все с ними в порядке, заключается новый договор.

Возврат долга может совершаться несколькими способами:

- наличные в кассе (бесплатно);

- безналичный перевод;

- банкоматы;

- система «Золотая Корона».

Погашение происходит через списание средств со счета должника. Общую стоимость ссуды вы можете узнать, используя на сайте калькулятор рефинансирования кредита. Этот удобный и понятный инструмент также поможет вам вычислить размер ежемесячного платежа.

ТОП-5 банков с лучшими условиями перекредитования

Сегодня многие банки предлагают подобный сервис на своих условиях. Потенциальный клиент на сайте в графе «Услуги» может прочесть детали перекредитования, узнав важную информацию:

- на какое количество займов и их общую сумму рассчитан сервис;

- какой пакет документов необходимо предоставить для рассмотрения;

- финансовые показатели — процентная ставка, регулярность погашения;

- период, когда можно обращаться — за несколько месяцев до завершения или с начала выплат.

Если вы уже столкнулись с необходимостью рефинансирование кредита, то взвесьте все «За» и «Против», оцените, какие банки лучше, почитайте отзывы, узнайте мнение знакомых, если они уже пользовались таким финансовым сервисом. Если вы еще думаете, какой банк лучше выбрать для физических лиц, то предлагаю мини-обзор условий по каждому, чтобы смогли принять решение взвешено, найдя идеальный вариант.

Сбербанк

В этом банке клиентам предложат процентную ставку от 11.99%, а общая сумма кредита не должна превышать 3 млн. рублей. Максимальный срок составляет 5 лет

Обратите внимание, что чаще всего здесь отказывают людям без прописки, а также если слишком негативная кредитная история. Многие задаются вопросом, стоит ли делать рефинансирование кредита в Сбербанке

Ответ неоднозначный, но если вы все же хотите сотрудничать с этим банком, то на перекредитование ипотеки и автокредитов у них одни из лучших условий в стране.

Газпромбанк

Базовый процент от 9,5%, но по отзывам людей, кто пользовался сервисом, реальные издержки намного выше. Срок кредитования весьма большой — от 1 до 7 лет. Привлекает клиентов предложение тем, что займ для рефинансирования может составлять от 100 тыс. до 3 млн. рублей. Отмечается, что заявки рассматриваются весьма быстро.

ВТБ

Предложение с одной из наиболее низких ставок — от 6,4%, когда условия в «Почта банке» от 12,9%. Предусматривает возможность получить до 5 млн рублей, но только в случае автокредита и, если получаете зарплату именно в этом банке. Максимальный срок — до 5 лет. Отзывы клиентов говорят о том, что столь низкий процент номинальный, в среднем банк рефинансирует займы под 15-16%.

Альфа-Банк

Максимальный размер — до 3 млн. рублей, а срок погашения составляет до 5 лет. Стартовые проценты от 9,9% — такие же условия представлены и в Уралсиб смп банке. Чтобы просчитать итоговые точные выплаты, можно для удобства воспользоваться кредитным калькулятором. По отзывам, реальные начисления также на порядок выше заявленных. В среднем, заявка рассматривается 1 рабочий день.

Тинькофф банк

Первый онлайн-банк рефинансирует кредит и предлагает погасить новый займ не позже, чем за 3 года. Максимальная сумма, на которую могут рассчитывать клиенты, составляет 2 млн. рублей. Процент начислений стартует от 9,9%. Во многих случаях банк отказывает, присылая объяснение отказа. Если ошибки будут устранены в указанные сроки, тогда можно претендовать на получение нужной суммы. И для сравнения еще несколько предложений от других банков.

Условия рефинансирования банками РФ

| Банк | Минимальная процентная ставка, % | Минимальная сумма, руб. | Срок |

|---|---|---|---|

| Хоум кредит | 7,9 | 1 млн. | 5 |

| Московский кредитный банк | 10,9 | 3 млн. | 10 |

| Юни Кредит | 16,6 | 700 тыс. | 2-7 |

| Росбанк | 11,99 | До 3млн. | 1-5 |

Перекредитовывают ипотеку, автокредит, потребительский, а также кредитки. Последние, чаще всего, под очень большой процент.

Комплект документов

Как уже говорилось ранее, такая услуга мало чем отличается от стандартного кредитования. Поэтому нужны обычные документы, подтверждающие личность, статус и платежеспособность заемщика.

В комплект нужных документов, которые подтверждают личность и статус, входят:

- паспорт или его ксерокопия (всех страниц, где есть отметки);

- трудовая книжка или заверенная копия от работодателя;

- военный билет;

- индивидуальный номер налогоплательщика;

- СНИЛС;

- заграничный паспорт;

- водительское удостоверение.

Немаловажным будет подготовить и документы о платежеспособности. Так как если клиент прибегает к услугам рефинансирования, то это говорит о том, что он не выдерживает кредитную нагрузку. Подтвердить свои доходы можно:

- справкой по форме 2-НДФЛ из бухгалтерии по месту работы;

- выпиской движения денежных средств по дебетовой или зарплатной карточке;

- справкой банковской формы, которую можно получить в банке, где планируется перекредитование;

- другими документами, подтверждающими постоянный официальный приток денег (пенсии, договоры аренды помещения и другие).

Но это только стандартный комплект для того, чтобы банк оценил возможность финансирования сделки. Что нужно еще? Помимо этого необходимо предоставить данные по текущему кредиту, который готовится к рефинансированию.

- справка о ссудной задолженности и процентах по кредитному договору. Обычно носит название «справка о параметрах кредита»;

- справка, в которой отражается информация о дате оформления договора и сроке, процентной ставке, первоначальной ссудной задолженности;

- справка о поступлениях платежей на счет и отсутствии текущей просроченной задолженности;

- реквизиты счета, отрытого для погашения, чтобы банк смог оплатить долг и закрыть кредитный договор.

После того как рефинансирование состоялось, не забудьте получить справку о закрытии кредита и отсутствии задолженности перед банком.

Рефинансирование кредита для физических лиц: условия

Рефинансирование кредита для физических лиц осуществляется на определенных условиях, притом, что к заемщикам еще и выдвигаются отдельные требования. Рассчитывать на перекредитование можно, если:

- регулярно поступали платежи в счет уплаты задолженности, то есть физических лиц не было просрочек по действующей задолженности хотя бы на протяжении последних 12 месяцев;

- ссуда оформлена не менее 60 дней назад (некоторые требуют, чтобы она была выдана как минимум 5-6 мес. назад);

- отсутствует факт реструктуризации, кредитных каникул;

- остаток срока погашения рефинансируемого кредита составляет не менее 3-х месяцев.

Требования к заемщикам необходимо уточнять, поскольку в каждом банке они индивидуальны. В основном это:

- российское гражданство с наличием постоянной прописки в регионе присутствия банковского подразделения;

- возраст старше 21-23 лет;

- наличие официальной работы со стабильным доходом, достаточным для исполнения обязательств по кредитному договору;

- наличие общего стажа сроком от 1 года и текущего – не менее 3-4 мес.

Часто задаваемые вопросы (FAQ) по рефинансированию

Рост популярности рефинансирования кредитов привёл к тому, что у многих заёмщиков возникают вопросы об особенностях этой процедуры. Чтобы вы не тратили время в поисках дополнительной информации, мы отвечаем на самые популярные из них.

Перечень документов для рефинансирования займа, оформленного в другой кредитной организации, в большинстве банков содержит справку о доходах. На усмотрение кредитора она может оформляться как по традиционной форме – 2-НДФЛ, так и по форме банка.

Тем не менее, некоторые банки предлагают физическим лицам произвести рефинансирование, не подтверждая свой доход.

Более того, рефинансировать займ, вообще не сообщив банку размер своего дохода, не получится. В заявке на перекредитование в обязательном порядке указывается информация о размере дохода, а также о работодателе и занимаемой должности. Несмотря на отсутствие необходимости подтверждать эти сведения документально, они используются при рассмотрении заявки.

Вопрос 2. Что такое рефинансирование кредита под залог недвижимости?

Перекредитование под залог недвижимости по своей сути является обычным рефинансированием при условии участия в сделке залога.

Такая схема может быть использована для вывода из-под обременения объекта, купленного в ипотеку с заменой его на другой. Это может понадобиться, когда залоговую недвижимость необходимо продать.

Перекредитование под залог недвижимости

Рефинансирование под залог недвижимости имеет следующие преимущества:

- позволяет заёмщику рассчитывать на гораздо большую↑ сумму займа. Можно объединить несколько потребительских кредитов по размерам сравнимым с ипотекой;

- позволяет значительно увеличить↑ вероятность одобрения заявки.

При этом зачастую для банка не имеет значения, куда будут направлены полученные средства – на погашение текущих кредитов или иные цели. Залог при этом выступает своего рода гарантом. В случае отказа заёмщика от оплаты банк реализует полученное в обеспечение имущество и вернёт свои деньги.

? Специалисты предупреждают: получить положительное решение по заявке на рефинансирование при наличии просроченной задолженности практически невозможно. Это связано с высоким риском кредитования таких заёмщиков.

Однако в некоторых случаях банк, в котором оформлен просроченный займ, идёт заёмщику на встречу. Если в продуктовой линейке кредитора есть предложение о рефинансировании, он может согласиться предоставить его своему клиенту. Но следует быть готовым к тому, что банк может потребовать дополнительное обеспечение – поручителя или залог.

На самом деле рефинансирование в первую очередь предназначено не для решения проблем с просроченной задолженностью, а для улучшения условий выплат

Если же платить займ нечем, стоит обратить внимание на другие возможности – реструктуризацию кредита или признание банкротом

Вопрос 4. Как подать заявку на рефинансирование кредитов?

Оформить и подать заявку на перекредитование можно, обратившись в офис банка, где планируется провести процедуру, или, посетив его сайт.

Для предварительного рассмотрения достаточно указать основные сведения:

- фамилию, имя и отчество;

- паспортные данные;

- адреса прописки и проживания;

- контактные данные – номера телефонов;

- запрашиваемую сумму займа.

В случае подачи онлайн-заявки на рефинансирование кредита получаемое по ней решение будет предварительным. То есть одобрение не гарантирует оформление кредитного договора.

Для дальнейшего рассмотрения необходимо предоставить в банк необходимые документы. Только после их анализа будет вынесено окончательное решение.

Вопрос 5. Как рассчитать рефинансирование кредита?

Чтобы убедиться, что рефинансирование окажется действительно выгодным, важно перед оформлением договора рассчитать основные параметры процедуры. Вручную сделать это практически невозможно

Сегодня их выбор в интернете довольно обширен. Но принцип действия практически одинаковый: достаточно ввести в поля основные параметры займа – ставку, размер и срок, чтобы буквально через минуту узнать, каковы будут размеры платежей и переплата.

Какие могут понадобиться справки для рефинансирования кредита

Весь пакет документов делится на две части – одна типовая, которая понадобилась бы при обычном кредитовании. Вторая – необходимая для проведения перекредитования.

Какая справка нужна для рефинансирования? Их может быть несколько.

Основная справка – из банка, где был взят ныне перекредитуемый займ.

В ней указываются основные сведения о кредите – сколько осталось его выплачивать, каковы размеры ежемесячных платежей, процентная ставка, наличие задолженности. Называется она справка-выписка.

Там же прописывается остаток задолженности на момент выдачи справки – это важный показатель, так как именно от размера задолженности зависит сумма перекредитования (даже если заемщик попросит дополнительную сумму, отталкиваться банк все равно будет от размера оставшейся задолженности).

В документе обычно содержится и номер счета банка, на который можно перевести средства в счет погашения займа. Этот вариант наиболее предпочтителен для нового кредитора – так он будет знать, что деньги точно поступили в кредитную организацию и полностью перекрыли задолженность, и теперь клиенту остается выплачивать только новый займ. В некоторых случаях допускается, чтобы заемщик сам погасил рефинансируемые займы – и тогда речь пойдет еще об одной справке – см. ниже.

Справка, подтверждающая погашение рефинансируемых кредитов.

Банку необходимо удостовериться в том, что заемщик потратил деньги на те цели, для которых они были выданы – то есть, на закрытие имеющихся кредитных обязательств. Если договором или политикой банка не предусмотрено погашение путем безналичного перевода средств, то заемщик должен оплатить задолженность самостоятельно. На это ему дается в среднем от одного до трех месяцев. В указанный срок он должен взять справку о рефинансировании кредитов и предоставить ее в свой новый банк. Чтобы подстраховаться, банки назначают до того момента повышенную ставку или, наоборот, повышают ее после того, как сроки предоставления документа были пропущены.

Какие еще могут понадобиться справки при рефинансировании:

-

С места работы – о размере заработной платы (2-НДФЛ).

-

О доходах – по форме банка.

-

О прохождении воинской службы – с указанием должности, стажа, места службы, оклада.

Список можно продолжить. Но если речь идет о рефинансировании потребительского займа, то основной будет выступать именно справка-выписка.

Подводные камни предложения

Вне зависимости от того, в каком банке оформляется рефинансирование, подводные камни этой услуги практически везде идентичны:

- Если нужно погасить небольшой долг, нет никакого смысла перекредитовываться. Выгода может быть ощутимой только при кредитах сроком от двух и больше лет. Максимально сэкономить можно при ипотечном кредитовании. Даже минус 3-4% — это уже ощутимая разница.

- Ряд банковских учреждений запрещают выплачивать кредит досрочно, точнее, в этом случае взимают дополнительные комиссии. В такой ситуации лучше выбрать перекредитование.

- Если есть обеспечение по первому долгу оно будет переведено на вашего нового кредитора. До момента перевода ставка будет повыше, поскольку ссуда ничем не обеспечена. Это нужно учитывать при произведении предварительных расчетов.

Нужно учитывать скрытые комиссии и платежи. Это может касаться оценки залога (оплата оценщика — это еще не гарантия положительного решения кредитного учреждения), и комиссии за рассмотрение кредитной заявки.

Дополнительным подводным камнем будет необходимость собирать много бумаг, заверять их.

Это имеет смысл только при достаточной выгоде перекредитования — иначе вы просто потратите время зря.

к оглавлению