Что делать после одобрения ипотеки в сбербанке

Содержание:

- Документы для оформления ипотеки

- Требование банка к недвижимости

- Сколько дней рассматривается заявка по кредиту

- Пошагово: что происходит при обращении за ипотекой

- Готовим документы

- Подготовка к оформлению жилищного займа

- Действия после одобрения ипотеки в Сбербанке

- Нюансы

- Комплектация заемщиком пакета необходимых документов

- Какие документы нужны?

- Выбор жилья

- Ипотека для физических лиц в Сбербанке: ставка, условия

- На что банки обращает внимание

- Процентные ставки на вторичное жилье

- Как изменить программу кредитования

Документы для оформления ипотеки

Как и при любой другой программе кредитования в Сбербанке, первым этапом получения займа является составление пакета документов, который будет меняться от нескольких факторов: наличие официальной работы, семейное положение, доходы и т.д. В перечень документов для оформления ипотечного кредита входит:

- паспорт с регистрацией;

- второй документ, удостоверяющий личность (права, пенсионное удостоверение, военный билет и пр.);

- справка с работы о стаже за последние 5 лет или трудовая книжка установленного образца;

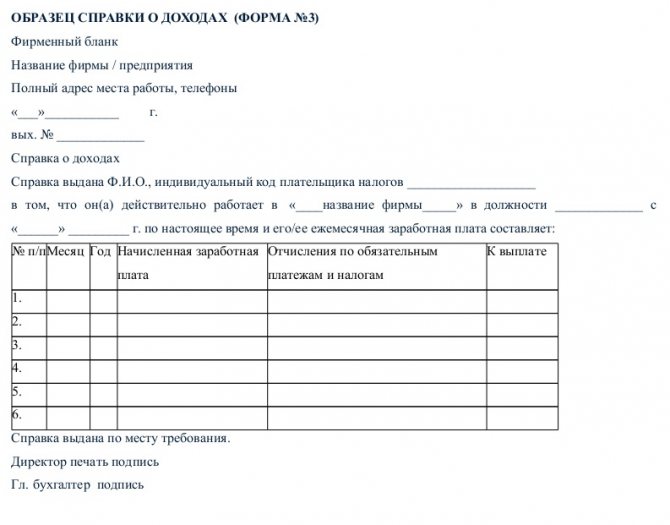

- справка о заработной плате, с указанием ежемесячного дохода;

- документы, подтверждающие право собственности на залоговое имущество, если таковое используется при оформлении ипотеки;

- документы, справки, подтверждающие право на пользование льготами или специальными программами (сертификат на материнский капитал, свидетельства о браке и рождении детей и пр.).

Подавая в банк все вышеперечисленные документы, заемщик заполняет анкету-заявление на ипотеку в Сбербанке, в которой указываются желаемые условия кредитования: сумма, ежемесячные выплаты, срок.

Рассмотрение анкеты и документов длится около 5 дней. Срок рассмотрения может быть увеличен, если у Сбербанка имеются сомнения в отношении предоставленных сведений. В этом случае, банку необходимо дополнительное время для проверки.

Заявление на ипотеку в Сбербанке.pdf (cкачиваний: 215) Посмотреть онлайн файл: Заявление на ипотеку в Сбербанке.pdf

Требование банка к недвижимости

Одобрение объекта по ипотеке Сбербанка зависит от отчета оценщика. При несоответствии имущества хотя бы одному из требований к объекту недвижимости для ипотеки, кредитор имеет право на законных основаниях отказать заемщику в оформлении.

Готовое жилье

Банк предъявляет следующие требования при покупке квартиры:

- Недвижимость должна находиться в благополучном районе с отличной транспортной развязкой. Ценятся квартиры в центре города.

- Строение не должно быть старше 1955 года для провинциальных городов и 1970 года для Москвы.

- Допустимый износ здания – до 70 % от общего срока пользования. Уточнить показатель можно в Росреестре или БТИ.

- В жилом помещении расположение дверей и окон должно соответствовать официальному плану, в каждой комнате должны иметься батареи, а санузел и кухня должны быть оснащены вентиляцией и холодной водой.

- Не рассматриваются здания, сконструированные из гниющих и горючих материалов.

- Все перепланировки и изменения должны быть зафиксированы в районном управлении архитектуры.

Не кредитуются следующие объекты:

- жилье под обременением, арестом или с неоплаченными коммунальными долгами;

- здания с деревянными перекрытиями;

- дома, предназначенные для реконструкции;

- квартиры в аварийных домах или подлежащих сносу;

- хрущевки, выполненные из блоков или панелей;

- помещения, расположенные на цокольном/первом/последнем этаже;

- малосемейки, общежития, коммуналки.

Данные требования не актуальны при оформлении ипотеки на частный дом.

Ипотека на стройку

До получения положительного решения по ипотеке на строительство дома, необходимо ознакомиться с условиями данной программы. Сбербанк предъявляет жесткие требования к территории под постройку:

- Он относится к категории земель для индивидуального жилищного строительства, ведения подсобного хозяйства.

- Участок не находится в залоге.

- Земля, при наличии на ней построек, зарегистрирована в БТИ как “незавершенное строительство”.

- Все собственники выступают в качестве залогодателей.

Банк контролирует строительство на каждом этапе, поэтому конкретные требования к зданию предъявляются на этапе проектирования.

Сколько дней рассматривается заявка по кредиту

Заемщику, собравшему всю необходимую документацию для обращения за кредитом, следует направиться в банковское отделение. Кредитный специалист принимает документы, сверяет информацию в анкете с оригиналами и делает необходимые копии. После этого он оформляет заявку в программе и отправляет на рассмотрение.

Обладателем квартиры хочется стать как можно быстрее. Поэтому будущих заемщиков интересует, сколько одобряют ипотеку в Сбербанке. Регламентированный срок рассмотрения заявки — пять рабочих дней. Он может быть увеличен, если клиент представил некорректно заполненные бумаги или документов недостаточно. Заявителя вызывают в отделение банка для устранения недочетов. Длительность рассмотрения может быть и меньше, если все документы в порядке и у службы безопасности не возникает вопросов к клиенту.

За этот период клиенту нужно определиться с жилым объектом и представить пакет документации по квартире в кредитную организацию. В него входят:

- Правоустанавливающее свидетельство на недвижимое имущество (или выписка из ЕГРН, подтверждающая право).

- Кадастровый и технический паспорта жилого объекта.

- Справка из домовой книги той квартиры, которая будет приобретаться.

- Результат оценки жилья.

- Договор купли-продажи.

Этот перечень необходим для внесения предмета сделки в залог. Вся документация подлежит проверке со стороны юридической службы банка. Отсюда вопрос — сколько дней Сбербанк проверяет документы на квартиру по ипотеке? Это недолгий процесс, обычно занимает один-два дня. После проверки начинается процесс оформления ипотечного договора.

Как узнать решение банка

При оформлении кредита в отделении нужно обратиться туда напрямую либо позвонить в кредитный отдел. Для уточнения решения потребуется номер заявки, которую сообщают при заполнении анкеты. Также можно позвонить на горячую линию, где тоже понадобится номер заявки.

Клиентов, ограниченных во времени, интересует, как узнать, одобрили ли ипотеку в Сбербанке через интернет. Такая возможность доступна тем, у кого подключен Сбербанк Онлайн. Следует войти в личный кабинет и выбрать раздел меню «Кредиты». Здесь можно найти заявление клиента на кредит. Статус «Одобрено» говорит о том, что можно направляться в отделение. Если напротив заявки написано «На рассмотрении», значит, решение ещё не принято. Банковские сотрудники связываются с клиентом в случае любого, даже отрицательного решения.

После одобрения заявки

Одобренная заявка дает начало дальнейшей процедуре, связанной с переоформлением жилого объекта на покупателя. Что делать после одобрения ипотеки в Сбербанке, куда отправляться в первую очередь? Весь последующий процесс можно разделить на такие этапы:

- Окончательный выбор недвижимого объекта.

- Подготовка и передача документов в банковское отделение на проверку.

- Подписание ипотечного соглашения и контракта о приобретении недвижимости. В последнем обязательно указывается, что покупка происходит с использованием заемных средств.

- Регистрация прав на жилое имущество в Росреестре.

Одобрение ипотеки в Сбербанке дает возможность приобрести как новое жилье, так и квартиру на вторичном рынке. Действующие программы позволяют решить жилищную проблему молодым семьям, для которых предусмотрен ряд льгот при кредитовании, но это тема отдельной нашей статьи.

Пошагово: что происходит при обращении за ипотекой

Чтобы упростить понимание данного процесса, прочитайте короткую инструкцию для будущего заемщика. В качестве примера рассмотрим, как это все происходит в Сбербанке.

Процедура состоит из следующих этапов:

- Чтобы найти хороший банк и не переплатить, лучше получить консультацию у опытного ипотечного брокера. Он посоветует, где и как выгоднее оформить получение ссуды.

- Если не хотите переплачивать за консультацию, то такой банк придется искать самостоятельно.

- Придите в банк и проконсультируйтесь с работниками банка по условиям ссуды и списку необходимых документов.

- Соберите требуемый пакет документации.

- Сдайте бумаги в банк, и дождитесь положительного решения по вашему вопросу.

- Если заявку одобрили, вам останется только выбрать подходящий объект недвижимости на первичном или вторичном рынке жилья.

- Обсудите все условия с хозяином квартиры или застройщиком, и соберите необходимые документы на эту собственность.

- Принесите банковскому специалисту документы по объекту недвижимости.

- Заключите договор, и подпишите все необходимые бумаги.

- Зарегистрируйте документы в службе государственной регистрации (Росрестр).

- Получите деньги.

Готовим документы

Желательно, чтобы поиск подходящей квартиры происходил параллельно со сбором документов. Ведь решение вопроса зачастую занимает много времени. Существует условное разделение документации по следующим категориям:

- С информацией личного характера.

- Справки для подтверждения финансового устойчивого положения.

- Дополнительные сведения.

Но финансовые документы – самые важные. Например, это справка с места работы, где указывается уровень заработной платы. Хорошо, если есть возможность подтвердить факт получения дополнительного дохода. Чем больше уровень дохода – тем на большую денежную помощь могут рассчитывать клиенты. Если одобрили ипотеку в Сбербанке – потом проблем возникнуть не должно.

Список дополнительных документов определяется для каждого документа индивидуально. В него могут входить:

- Свидетельства с информацией по заключенному браку, рождённым детям.

- Военные билеты.

- Справки об отсутствии записей по клиенту у наркологических, психиатрических диспансеров.

Заполненные заявки-анкеты также обязательны. Сделать это просто.

Подготовка к оформлению жилищного займа

Чтобы получить положительный ответ, клиенту стоит изучить детально требования к заемщикам и собрать полный пакет документов. Первые в основном касаются возраста (21-65 лет), наличия постоянной занятости и уровня дохода. Исходя из данных параметров, будет определен размер кредита и ставка.

Принятие ответственного решения — гарантия получения займа на оптимальных условиях

Документы для выдачи ипотечного кредита

- Паспорт.

- Регистрация.

- Иное удостоверение (права водителя, пенсионное, военный билет, загранпаспорт и т.п.).

- Трудовая книжка или справка с работы, характеризующая стаж за последние полгода и 5 лет.

- Справка, выписка или иная бумага с указанием параметров ежемесячных пополнений клиента от выплат заработной платы.

- Документы на залоговое имущество, если таковое используется для увеличения кредитной суммы.

- Документы для использования льготных или специальных программ: свидетельство о браке, сертификат на капитал матери.

Передавая в банк все вышеперечисленное, клиент заполняет заявку (Скачать Заявление на ипотеку в Сбербанке, в которой отмечает оптимальные условия (общая сумма, желаемая сумма выплат в месяц, срок) и определяет параметры, характеризующие платежеспособность и респектабельность клиента.

Процесс рассмотрения длится до 5 дней. В ряде случаев, он может увеличиваться, если есть сомнения или какие-либо данные требуют проверки. Подробнее, читайте в нашей статье — Этапы оформления ипотеки Все этапы ипотечного оформления займа

Действия после одобрения ипотеки в Сбербанке

Положительное решение банка действует в течение 90 дней, в которые необходимо подобрать объект недвижимости, собрать необходимые документы и заключить кредитный договор, поэтому необходимо тщательно изучить последовательность действий. По истечению срока одобрение аннулируется и необходимо заново оформлять заявку.Подбор объекта: характеристика выбранного жилья – важный элемент при получении ипотечного кредита. Служба безопасности тщательно проверяет чистоту объекта недвижимости перед вынесением решения о его одобрении.

Для экономии времени можно воспользоваться специализированными агентствами, которые содержат всю базу предлагаемой недвижимости или изучить предложения на сайте Домклик по реализуемому залоговому имуществу.

Примечание! При выборе новостроек необходимо тщательно изучить историю застройщика. Многие строительные компании заключают партнерское соглашение со Сбербанком и действуют дополнительные сниженные процентные ставки по данным предложениям.

Сбор документов: после выбора объекта недвижимости необходимо собрать по нему документацию и передать ее специалистам банка для дальнейшей оценки залога (можно загрузить документы онлайн).

Так, при приобретении готового жилья необходимо предоставить:

- Предварительный договор купли-продажи, обязательными условиями которого являются пункты об использовании заимствованных денежных средств при приобретении и передаче объекта недвижимости в залог ПАО Сбербанк с момента государственной регистрации ипотечного договора;

- Подтверждение собственности продавца: выписка ЕГРН или свидетельство о собственности;

- Выписка ЕГРН, подтверждающая, что жилье не находится в обременении;

- Нотариально заверенное согласие супруги продавца, отказ участников долевой собственности от права первоочередного выкупа доли;

- Отчет об оценке.

Оценка: на любой объект недвижимости, приобретаемый с использованием кредитных средств Сбербанка необходимо составление отчета об оценке.

Оценка составляется аккредитованными в банке агентствами: оценщик фотографирует все помещения и определяет рыночную стоимость объекта на основании предложений рынка недвижимости в данном секторе, а также внешнего состояния объекта. Получить полный список оценочных агентств можно в отделении банка или на официальном сайте.

Примечание! При приобретении недвижимости в строящемся объекте оценку необходимо провести в сроки, которые будут указаны в кредитном договоре, например, не позднее 3 месяцев с оформления права собственности на объект.

Страховка: условиями банка предусмотрено обязательное страхование залогового имущества. Сделать это можно как в Сбербанк Страховании, так и в аккредитованных страховых компаниях, например, Ресо-Гарантия, Кит-Страхование, Zetta (полный перечень указан на сайте). Как правило, страховые компании, аккредитованные в ПАО Сбербанк, предоставляют более выгодные условия.

Также по кредитным договорам предусмотрена страховка жизни и здоровья заемщика. По многим кредитным продуктам она не обязательна, но отказ от нее влечет повышение процентной ставки на 1% пункт. Перед отказом следует рассчитать, что будет выгоднее.

Внесение первого взноса: первоначальный взнос заемщика может быть внесен наличными средствами или безналичным перечислением, а также сертификатами государства (при использовании средств материального капитала в качестве первоначального обеспечения сделки).

После получения первоначального взноса банк переходит к процедуре оформления сделки купли-продажи объекта и осуществляется повторная проверка кредитной истории заемщика.

Сделка: после проверки всех документов банк приглашает заемщика для подписания кредитного договора. Необходимо ознакомится со всеми пунктами соглашения, графиком платежей. В случае возникновения спорных моментов необходимо обратиться к ипотечному менеджеру за разъяснениями.

Примечание! В день оформления сделки необходимо наличие страховки. Если было принято решение оформлять страховку не через Сбербанк Страхование необходимо заблаговременно решить данный вопрос.

Договор считается заключенным в момент подписания договора всеми участниками.

Регистрация: после заключения договора купли-продажи залоговый объект недвижимости подлежит обязательной регистрации или сделка будет считаться несовершенной.

ПАО Сбербанк предлагает своим клиентам прохождение электронной регистрации сделки.

В сервис входит:

- Оплата обязательной государственной пошлины;

- Выпуск усиленной электронной подписи для всех участников;

- Взаимодействие с Росреестром: отправка документации, сопровождение регистрации;

- Персональный менеджер.

Нюансы

Ипотека должна обязательно пройти регистрацию.

Недвижимость обязана соответствовать требованиям банка.

Если в кредитной истории заемщика были просрочки, в предоставлении ипотеки могут отказать.

Финучреждение может требовать дополнительные документы.

Важно помнить особенности использования для таких целеей материнского капитала. В течение некоторого времени в квартире необходимо зарагестрировать детей – вписать их как собственников

Если это не будет сделано, государство может затребовать возврат целевого субсидирования.

Недвижимость находится в залоге весь срок выплаты ипотеки. При этом, проводить какие-либо перепланировки с недвижимостью нельзя. Также запрещено без согласия Сбербанка осуществлять любые юридически значимые действия с квартирой.

Стоимость жилья, кредитовании, может возрастать по самым скромным подсчетам на 60-90% от первичной стоимости.

Комплектация заемщиком пакета необходимых документов

Готовить и собирать документы для предстоящего оформления банковской ипотеки рекомендуется одновременно с поиском подходящего жилья, так как комплектация заявителем пакета необходимых бумаг может потребовать значительных затрат времени и усилий. Надо отметить, что большинство кредитных учреждений запрашивает у ипотечного заемщика стандартный набор документов, все многообразие которых можно условно разграничить тремя основными категориями:

Готовить и собирать документы для предстоящего оформления банковской ипотеки рекомендуется одновременно с поиском подходящего жилья, так как комплектация заявителем пакета необходимых бумаг может потребовать значительных затрат времени и усилий. Надо отметить, что большинство кредитных учреждений запрашивает у ипотечного заемщика стандартный набор документов, все многообразие которых можно условно разграничить тремя основными категориями:

- Документы, удостоверяющие личность и социальный статус получателя ссуды.

- Бумаги (справки), официально подтверждающие платежеспособность заемщика.

- Дополнительные документы по необходимости (например, по залоговой недвижимости, поручителям).

- И, конечно же, огромное значение имеет правильно заполненная заемщиком анкета-заявление.

Несмотря на стандартизированный перечень документов, необходимых для получения ипотеки, банки-кредиторы, в том числе и Сбербанк, зачастую практикуют индивидуальный подход к определению пакета бумаг, запрашиваемых у каждого, отдельно взятого заявителя. Особенно это касается дополнительных документов, состав пакета которых может существенным образом отличаться в зависимости от ситуации.

Какие документы нужны?

При подаче заявки в банк потребуется паспорт, справка о зарплате, СНИЛС и копия трудовой книжки. Если вы получаете зарплату через банк, где планируете взять ипотеку, подтверждать доход и занятость с помощью справок необязательно. Мужчины призывного возраста должны предоставить военный билет. При наличии дополнительного дохода желательно подготовить документы, подтверждающие его размер (справки по форме банка, декларации, выписки со счетов).

Если вы приобретаете жилье в строящемся доме, после одобрения заявки потребуется договор долевого участия в строительстве, а также полный пакет учредительных документов по застройщику (Устав, решение или протокол о создании и т. д.).

При покупке недвижимости на вторичном рынке надо предоставить:

- отчет оценочной компании;

- документ-основание возникновения прав собственности у продавца, например, договор купли-продажи;

- свидетельство о праве собственности продавца на недвижимость (при наличии);

- выписку из ЕГРН;

- выписку из домовой книги;

- технический и кадастровый паспорт.

Выбор жилья

Поиск подходящего жилья – пожалуй, самый ответственный этап в оформлении ипотеки. Человек подбирает квартиру или дом, исходя из своих потребностей и желаний. В случае получения ипотеки в Сбербанке, поиск жилья можно осуществлять следующими способами:

- Через сервис ДомКлик. Это наиболее удобный и выгодный вариант для заемщика. Услуги по подбору осуществляет дочерняя компания Сбербанка. Через специальный электронный сервис можно не только найти подходящий жилой объект, но и совершить сделку купли-продажи. Для тех, кто нашел квартиру через ДомКлик, Сбербанк предоставляет бонусы в виде скидки к процентной ставке в размере 0,3% при покупке готового жилья и до 2% при приобретении новостройки.

- Поиск через агентство недвижимости. Услуга будет платной, зато специалист компании поможет не только подобрать квартиру, но и оформить все документы на нее, проверит правомерность сделки.

- Самостоятельный поиск. Вы ищете жилье бесплатно, но есть риск нарваться на мошенников, к тому же, вся бумажная волокита также ложится на плечи заемщика.

Во время поиска жилья нужно учитывать требования, предъявляемые к покупаемой недвижимости Сбербанком. Касаются они технического состояния и готовности помещения. Работать с сервисом ДомКлик тут будет проще всего, т. к. на нем размещаются объявления о недвижимости, полностью удовлетворяющей условиям Сбербанка. В противном случае нужно будет проверять квартиру на соответствие требованиям кредитора. Для готового и строящегося жилья они отличаются. Но в целом политика такая: приобрести можно не аварийное и технически исправное жилье со всеми необходимыми коммуникациями.

Далее нужно собрать все документы на выбранное жилье и предоставить их специалисту банка. Он изучит бумаги и произведет проверку будущего залога. Если все будет в порядке, и жилье к ипотеке одобрят, то можно переходить к следующему шагу.

Ипотека для физических лиц в Сбербанке: ставка, условия

Процентная ставка устанавливается в соответствии с целевым назначением программы. Наиболее популярное предложение на покупку квартиры в новостройке от Сбербанка имеет процентную ставку в размере 10,4%. Этот минимальный процент объясняется новой акцией, которая будет актуальна до конца текущего года. По остальным программам установлены следующие минимальные ставки:

- покупка готового жилья – 10,25% (этот минимум актуален для молодых семей);

- с маткапиталом – 12,5%;

- под строительство дома – 12,25%;

- загородная недвижимость – 11,75%;

- военная ипотека – 10,9%.

На практике среднестатистический клиент может рассчитывать на ипотеку в Сбербанке под 14-15%. Все заявки рассматриваются индивидуально.

Процентная ставка для пенсионеров

Пенсионеры в Сбербанке не считаются категорией лиц, которым предоставляется льгота по ипотечным предложениям. Сам факт того, что пенсионерам этот вид кредита предоставляется в этом банке, уже является определенной льготой. Во многих других банковских организациях нет возможности получить деньги на квартиру или до, будучи пенсионером. Потому большое количество пенсионеров могут получить кредит под 10,4% или больший процент.

Основное требование Сбербанка к пенсионерам — чтобы клиенту было не больше 75 лет на момент окончания срока действия договора.

Порядок оформления

Срок рассмотрения заявки составляет 2-5 рабочих дней. В течение этого времени клиенту перезвонят и сообщат о решении банка. При положительном ответе, будущий заемщик явится в отделение с требуемым пакетом документов. Останется подобрать недвижимость, оформить договор и начать ежемесячно гасить задолженность.

Подать заявку на ипотеку можно и лично, заполнив заявку в банке. Шансы на положительный ответ одинаковы, как при личном визите, так и при регистрации через интернет.

Оформить кредит на любые нужны вы можете легко, заполнив форму внизу страницы.

Список документов

Для оформления ипотеки в Сбербанке для физических лиц нужны основные документы:

- заявление в виде анкеты;

- паспорт с регистрацией;

- еще один документ для подтверждения личности;

- документы о финансовом состоянии и о трудовой занятости.

Наибольшее внимание в Сбербанке при выдаче ипотеки физическим лицам уделяется справке о доходах

Важно, чтобы лицо получало сумму, достаточную для погашения долга и содержания семьи. Так же в расчет берут время работы на последнем месте

Оно должно составлять минимум полгода

Так же в расчет берут время работы на последнем месте. Оно должно составлять минимум полгода.

Как оформить под материнский капитал?

Порядок оформления ипотеки в Сбербанке для владельцев материнского капитала остается стандартным: подается пакет документации, выбирается недвижимость, подписывается договор. Последний этап — регистрация права на объект.

Главное требование для оформления ипотеки под материнский капитал в Сбербанке — наличие гос сертификата о получении денежных средств и документ о том, что они поступили на счет. Последний выдается в ПФР.

Условия и процентная ставка на вторичное жилье

Условия на приобретение вторичного жилья для физических лиц и пенсионеров следующие:

- срок погашения долга – до 30 лет;

- предоставляемая сумма – от 300 тыс руб;

- процентная ставка – 10,75%.

Минимальная процентная ставка на квартиру в старом доме актуальна при оформлении заявки в электронном виде. Базовая ставка установлена на уровне 11,25% для физических лиц. Подробнее о предложении в статье:

С господдержкой

Чтобы рассмотреть условия получения ипотеки с господдержкой в Сбербанке, возьмем за конкретный пример семью, обладающую сертификатом на материнский капитал. При сроке кредитования в 5 лет и сумме в 1,7 млн руб ежемесячный платеж составит чуть больше 39 тыс руб. Объясняется такой платеж 13,5-процентной ставкой, которая является средней по ипотеке с господдержкой для физических лиц.

На что банки обращает внимание

Каждый банк выдвигает собственные требования к потенциальным заемщикам. Но часто в разных банках они похожи.

Рассмотрим, от каких факторов зависит одобрение заявки:

- Наличие российского гражданства. Хотя ВТБ, Райффайзенбанк и некоторые другие банки предоставляют ипотеку гражданам иных государств, охотней кредиты одобряются россиянам.

- Возраст. Лучше всего оформлять ипотечный кредит в период с 22 до 40 лет. Именно в этот время вы считаетесь наиболее платежеспособным и надежным заемщиком. Банк может предложить ипотеку на максимальный срок, что снизит ежемесячный платеж.

- Непрерывный стаж работы на одном предприятии. Если вы часто меняете место работы и встаете на учет в службу занятости, вам будет сложно получить одобрение, т. к. риск неплатежей по кредиту из-за потери работы увеличивается.

- Наличие официального дохода, его уровень и стабильность. Получить одобрение заявки проще при наличии справки 2-НДФЛ и высоком уровне дохода. Не менее важную роль играет и его стабильность, например, менеджерам по продажам, работающим за проценты, получить положительное решение будет трудно.

- Наличие семьи. Банки чаще одобряют ипотеку семейной паре, особенно при наличии детей, т. к. обычно в этом случае к выполнению обязательств клиент относится гораздо ответственнее.

- Положительная кредитная история. Если вы уже доказали, что являетесь ответственным заемщиком и без просрочек выплатили хотя бы несколько небольших кредитов, вероятность получить одобрение по заявке будет выше.

Положительно повлиять на решение по заявке может также наличие ликвидного имущества (автомобиля, недвижимости и т. д.), а также вкладов.

Процентные ставки на вторичное жилье

Согласно правилам Сбербанка, под объектами на вторичном рынке подразумеваются не только квартиры, а и земельные участки, частные дома, коттеджи, размещенные за пределами города, и прочая недвижимость. Первоначальный взнос должен быть не менее 15% от общей стоимость покупки, а срок кредитования – от одного года до 30 лет.

В пакет услуг также входит оформление страхового договора на жилье. Если клиент отказывается от этого пункта, процентная ставка повышается на один процент.

Получение кредита возможно на квартиры в домах, которые уже сданы в эксплуатацию или будут возведены в ближайшие несколько лет. Используя сервис ДомКлик, вы можете получить заем под 8,2%.

Ознакомиться со списком застройщиков, которые участвуют в программе субсидирования, вы можете здесь.

Будущие покупатели, не имеющие зарплатных карт в Сбербанке, вынуждены будут платить несколько другую кредитную ставку, которая превышает стандартную на 0,5%. В случае отказа от оформления страхового полиса на жилье, этот показатель возрастет еще на 1%.

В Сбербанке существует программа кредитования для семей, которые собственными силами или с помощью подрядчика собираются возвести жилой дом. Получение возможно только в случае, если клиенты планируют начать строительство на участке, который предназначен для застройки.

Существуют и другие условия:

- минимальная сумма кредита – 300 тысяч рублей;

- размер процентной ставки – 11,2% годовых в национальной валюте;

- сумма первоначального взноса – минимум 25% от общей стоимости проекта;

- срок кредитования – от одного года до 30 лет.

- обязательное оформление страхового полиса на жилище;

- залогом выступает будущее строительство или участок, предназначенный для застройки.

Эта программа позволяет клиенту приобрести земельный участок, купить или построить дачу или другой объект, который не будет использоваться для постоянного проживания.

Для получения ипотеки нужно внести минимум 25% от общей стоимости, заключить договор о страховании объекта (соглашение о страховании земли под застройку не обязательно). Минимальная сумма полученной ипотеки – 300 тысяч рублей, однако не более 75% от общей стоимости предмета покупки. Процентная ставка – 10,5% годовых в рублях.

Программа предоставляет кредит для:

- покупки объекта вторичного рынка недвижимости;

- приобретения квартиры в строящемся или доме, которые недавно был сдан в эксплуатацию.

Условия кредитования отличаются от предыдущих программ. Заемщику нет надобности свидетельствовать о платежеспособности и оформлять страховой договор на жизнь. Максимальная сумма займа – 2,502 миллиона рублей, минимальная сумма первого взноса – 20% от общей стоимости, ставка – 9,5%, термин кредитования – до 20 лет.

Оформление возможно только в случае, если заемщик является участником накопительной программы.

Вам необходимо собрать пакет документов, а после – подать его на рассмотрение в отделение Сбербанка. Заявка рассматривается до 5 рабочих дней, а о решении вы узнаете посредством получения SMS-сообщения. В случае положительного ответа банка у клиента есть 3 месяца, то есть 90 дней, для того, чтоб найти жилье или другой объект недвижимости, собрать необходимые документы и оформить кредитный договор.

Для подачи заявления о намерении получить ипотеку заполните анкету. Её вы можете скачать по ссылке. Ознакомиться с инструкцией по заполнению заявления можно здесь.

Это интересно: Условия и сроки погашения кредитной карты от Сбербанка: излагаем в общих чертах

Как изменить программу кредитования

От программы кредитования зависят требования к недвижимости, которые по этой программе можно приобрести. Изменить программу может потребоваться, например, если сначала вы планировали купить вторичное жилье, а потом решились на новостройку. Или вместо покупки квартиры решили построить дом.

Изменить программу кредитования можно, не подавая новую заявку. Просто сообщите менеджеру, что хотели бы это сделать и какую программу выбрали. В этом случае заявка будет рассмотрена заново — так как по разным программам кредитования разные ставки.

Например, купить новостройку по программе «Ипотека с господдержкой для семей с детьми» — можно со ставкой от 1,2% годовых, а вторичное жилье по программе «Готовое жилье» — от 7,3% годовых. Сравнить ставки по ипотеке и выбрать программу кредитования вы можете онлайн на ДомКлик.