Как составить таблицу расходов и доходов. программы для ведения учета семейного бюджета

Содержание:

Бесплатная таблица для ведения бюджета

Ведение личного и/или семейного бюджета — первый шаг к рациональной финансовой жизни. Если вы не знаете свои расходы, вы так всю жизнь и будете задаваться вопросом: «Куда же я деваю деньги?»

По опыту работы с клиентами: почти никто не знает свои расходы досконально. Почему?

Наличные отследить крайне трудно

Никто не сохраняет чеки и не записывает свои траты сразу же, а потом они просто забываются.

Безналичные платежи никто в конце месяца не перепроверяет

И даже если вы следит за выпиской из банка и постоянно отслеживаете свои траты — проверять выписку из банка дело крайне утомительное, особенно, если банк присылает отчет в формате «дата — МСС код — сумма». куда ушли 255 руб 68 коп навсегда останется загадкой.

Предлагаю вам ознакомиться с моей Excel-таблицей, которую веду я и мои клиенты. Она простая, понятная, но в ней есть одно преимущество, которое не дает ни одно приложение для телефона — Гугл таблица Эксель доступна на всех устройствах в формате онлайн. Заполняли вы, например, с телефона траты — они автоматически сохранились и готовы к редактированию уже на компьютере, поэтому, я вам крайне рекомендую вести семейный бюджет в Гугл-документах.

Ведение домашней бухгалтерии в программе «Экономка»

Подробное описание программы можно посмотреть на этой странице. Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

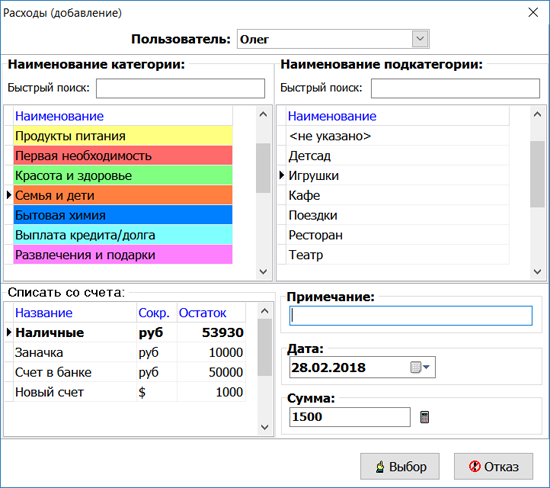

Чтобы добавить расход, нужно нажать кнопку «Добавить» (расположена вверху слева). Затем следует выбрать пользователя, категорию расхода и ввести сумму. Например, в нашем случае расходную операцию совершил пользователь Олег, категория расхода: «Семья и дети», подкатегория: «Игрушки», а сумма равна 1500 руб. Средства будут списаны со счета «Наличные».

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

|

Скачать программу «Экономка»Версия: 1.5 (~2.4 Мб) Windows XP/7/8/10 |

«Тайны» семейного бюджетирования

После того как в таблицу будут записаны все доходы супругов (основная зарплата и подработки), а также доходы семьи в целом (проценты по вкладам, арендная плата и другие финансовые поступления) следует переходить к формированию расходной части.

В первую очередь, в нее следует включать погашение долгов и формирование семейного капитала. Сюда может входить инвестирование, создание резервов и сбережений.

После этого приступайте к определению обязательных расходов. К постоянным семейным тратам относится питание, средства личной гигиены, бытовая химия, оплата обучения (курсы, книги, диски, институт, репетитор), мобильной связи и интернета, проезд или топливо для автомобиля, коммунальные платежи.

Далее нужно определиться с переменными расходами, к которым обычно относится косметика, парфюмерия, одежда и обувь, товары для хобби, отдых и развлечения.

Кстати, Вы можете поделить траты не на постоянные и переменные, а на расходы жены, мужа, старшей дочери, младшего сына.

Каждый при этом должен написать, что именно ему необходимо в этом месяце, а потом на семейном совете распределить, есть ли реальная потребность в таких покупках и хватит ли на них финансовых средств.

Отдельной строкой в таблице должны идти непредвиденные расходы. На их долю выделяйте не менее 10 процентов от планируемых финансовых поступлений.

Помните, что чем подробнее Вы спланируете свои расходы, тем больше вероятность, что они не станут превышать доходы.

Хотите получать уведомления по электронной почте о выходе новых публикаций? Тогда подписывайтесь на мой блог!

Успешного планирования доходов и расходов! До скорых встреч!

Как составить семейный бюджет

Планирование структуры расходов и доходов вовсе не сложное и утомительное занятие, как вы, возможно, думали. Существуют бесплатные программы и приложения, чтобы помочь вам приступить к составлению плана и придерживаться его.

- Разлинованная тетрадка и ручка – первое, что приходит в голову, когда мы задумываемся как рассчитать семейный бюджет.

- Скачать таблицу семейного бюджета в Excel бесплатно можно в стандартных шаблонах Microsoft и адаптировать её под собственные нужды.

- Приложения для смартфонов – неплохой вариант немедленно заносить все платежи в память программы, нужно только выбрать подходящую вам утилиту. Дребеденьги, Coinkeeper – удобные сервисы для отслеживания и планирования расходов.

Перед вами – руководство по шагам: как составить семейный бюджет на месяц на основе шаблона в таблице, который можно в несколько кликов приспособить для себя.

3 наиболее частые ошибки при планировании семейного бюджета на год

Любая среднестатистическая семья тратит деньги на стандартные нужды: еду, предметы гардероба, плату за аренду и бензин и т.д. Принято разделять эти издержки на три основных вида:

- Ежемесячные (аренда, свет, плата за мобильную связь и другое).

- Дополнительные (походы в кафе, кино и путешествия).

- Строго обязательные (долги и взносы по кредитам).

Существует ряд популярных и часто встречающихся ошибок в распределении доходов:

Деньги тратятся по любой прихоти, необдуманно, часто о таких покупках потом сожалеют. Например, получение зарплаты становится особым праздником, и после ее зачисления на карточку человек сразу спешит отметить это событие или накупить новой одежды. В итоге денег хватает не более, чем на неделю, а потом начинаются терзания и вопросы, куда же так быстро испарились средства. Опытные психологи рекомендуют воздержаться от трат в первые дни после получки, переждать эйфорию. Так вы оградите себя от незапланированных денежных потерь

Семья уделяет огромное внимание продуктам питания. После поступления денег сразу же торопится закупиться десятками пакетов еды, зачастую выбирая не самые дешевые предложения

Многое из приобретенного и вовсе может испортиться. Специалисты настоятельно рекомендуют не ходить за покупками в день зарплаты. Четко сформулируйте список необходимых продуктов и выбирайте лучшее предложение по соотношению цена-качество, а не хватайте все подряд. Не рекомендуется посещать магазины и рынки на голодный желудок, когда хочется всего и сразу, лучше отправляться на шопинг с подробным списком и не чаще двух раз в неделю. Бесконечные мелкие траты «на себя»: это могут быть и сигареты, и мороженое, и обед в ближайшем к офису кафе. Только посчитайте, сколько всего «по мелочи» вы покупаете в течение недели! Убрав эту статью расходов, не только сможете поправить свое здоровье и стать более стройным, но и сохранить до 1500 рублей в неделю. А в год такая экономия поможет сохранить до 50000 рублей.

Мобильные приложения

CoinKeeper

Очень удобна для работы с тачскрином. Например, денежные переводы осуществляются с помощью перетаскивания иконок-монеток разных счетов. Такая система позволяет быстро провести транзакцию. Сложности могут возникнуть лишь в том случае, если у вас очень много счетов.

Программой могут пользоваться несколько человек, которые формируют совместный бюджет, так как существует система облачной синхронизации данных. В CoinKeeper можно выбрать одну или несколько валют. Прописаны категории долгов и кредитов, по которым предусмотрены напоминания.

Стоимость такой программы составляет около 265 рублей в год. Приложение подходит для устройств с Android и ios, а скачать его можно тут: https://coinkeeper.me/.

EasyFinance

Приятно удивляет пользователя уже при регистрации. В начале работы можно настроить индивидуальные категории, учитывая которые, вам периодически будут предлагаться рекомендации по распределению доходов. Если вы начнете тратить слишком много, то специальный индикатор сообщит об этом.

В программе существует функция финансовой подушки. При регистрации вы создаете себе цель накопить резерв на полгода проживания в условиях, если у вас не будет стабильного заработка. Финансовая подушка – это тот денежный запас, который поможет вам в непредвиденных жизненных обстоятельствах. С помощью мастера планирования вы сможете еще в начале месяца увидеть, сколько денег нужно выделить на оплату долгов и кредитов, обязательных расходов, а сколько можно тратить на свое усмотрение. Автоматическая синхронизация с календарем Google поможет избежать штрафов и пени за просрочки в оплате.

Стоит отметить, что EasyFinance поддерживает многопользовательский режим работы. К примеру, гораздо удобнее следить за расходами членов семьи, если группировать списки затрат по пользователям. Преимуществом является то, что вы можете настроить автоматическую синхронизацию с банковскими счетами. Кроме того, сохраняются любимые счета и списки систематически повторяющихся транзакций.

BUDGET

Это система, которая лучше других дисциплинирует пользователя и учит рационально использовать свои средства. Особенность приложения — в нём просчитывается сумма, которую можно потратить ежедневно.

Вы указываете месячный доход и планируемые статьи расходов, автоматически рассчитывается количество средств на каждый день. Если вы потратили больше денег, тут же происходит перерасчет и дневная норма уменьшается. Все это очень удобно проследить.

Чтобы не потратить лишнего, можно ввести максимальную сумму расходов, превышать которую нежелательно. Когда месячные затраты будут приближаться к этой отметке, вам придет соответствующее сообщение, и это будет означать, что пора начать экономить. К сожалению, отсутствует функция, которая позволяет установить даты начисления зарплаты.

Особенностью BUDGET является наличие режима «Путешествие». Когда вы выезжаете в другую страну и рассчитываетесь там не своей привычной валютой, фиксировать расходы становится немного сложнее. «Путешествие» позволяет временно ввести курс конвертации и фиксировать свои затраты в валюте той страны, где вы находитесь. Информация будет автоматически адаптироваться под основную валютную систему.

С помощью BUDGET происходит учет личных финансов в программе бесплатно. Приложение присылает напоминания. Отчетность о денежном состоянии пользователя представлена в виде диаграмм и графиков.

BUDGET – лучшая программа для учета денежных средств в системе ios. Если вы решили скачать ее, то воспользуйтесь ссылкой: http://www.dailybudget.de/

Toshl

Отличается своим ярким и привлекательным интерфейсом, интересной системой работы с пользователем. Программа поможет спроектировать личный финансовый план, инструкция по составлению которого будет подана с помощью забавного персонажа. Именно милый трехглазый инопланетянин будет подсказывать то, в каком состоянии ваш месячный бюджет.

Категории расходов нужно настраивать в ручном режиме, вводя теги. Заполнять графы необходимо в одно и то же время, что приучает к некоторой системности работы с Toshl. Плюсом можно считать и то, что поддерживается экспорт информации. Некоторые дополнительные функции открываются только после их оплаты, что, конечно, не очень приятно. Приложение для учета личных финансов доступно для смартфонов с iOS, Android, Windows Phone. По этой ссылке можно скачать Toshl: https://toshl.com/ru/.

Работа с формулами в таблице личных финансов

Когда в таблице с доходами и расходами протягиваешь формулу («размножаешь» по всему столбцу), есть опасность сместить ссылку. Следует закрепить ссылку на ячейку в формуле.

В строке формул выделяем ссылку (относительную), которую необходимо зафиксировать (сделать абсолютной):

Нажимаем F4. Перед именем столбца и именем строки появляется знак $:

Повторное нажатие клавиши F4 приведет к такому виду ссылки: C$17 (смешанная абсолютная ссылка). Закреплена только строка. Столбец может перемещаться. Еще раз нажмем – $C17 (фиксируется столбец). Если ввести $C$17 (абсолютная ссылка) зафиксируются значения относительно строки и столбца.

Чтобы запомнить диапазон, выполняем те же действия: выделяем – F4.

Семейный бюджет дисциплинирует. Помогает выработать финансовое поведение, избежать лишних денежных трат. А Excel позволяет учесть особенности конкретной семьи.

Зачем нужен семейный бюджет

В этом блоке я вам объясню, зачем в принципе надо вести учет семейного бюджета.

Учитывать доходы

Бюджет позволяет понять, сколько денег зарабатывает семья за определенный период времени, из каких источников поступает больше доходов, из каких меньше.

Следить за расходами

Это еще более важная составляющая. Только с помощью учета бюджета можно определить, куда «утекают» деньги.

Чаще всего в семьях бывает так. Денег вроде бы зарабатывается много, оба супруга много работают, но к концу месяца не остается вообще ничего.

Планировать траты

Когда доходы и расходы строго учитываются, тратить становится сложнее. Хотя бы уже потому, что оба супруга знают – эту трату надо будет прописать в бюджете, из-за нее бюджета может не хватить и пр. Это хорошая «психологическая» защита от выброса денег на ветер.

Когда планируется семейный бюджет, супруги всегда стремятся заранее спланировать свои траты и прописать их в бюджете. Это развивает навык финансового планирования и делает отношения с финансами более обдуманными и рациональными.

Копить

Копить деньги очень тяжело, когда не знаешь, в каком объеме они поступают в бюджет и на что тратятся. Когда все поступления и расходы прописываются, копить становится намного легче.

В бюджете надо даже делать отдельную графу «Накопления» и фиксировать в ней сумму, которая ежемесячно откладывается.

Инвестировать

Вот представьте, вы определили объем своих доходов, спланировали неизбежные траты, отложили часть денег на непредвиденные жизненные обстоятельства – остальное вы можете инвестировать. Вкладывать, например, в акции или облигации. Или даже просто помещать на индивидуальный инвестиционный счет, чтобы получать налоговые вычеты.

Как планировать семейный бюджет на месяц?

Чтобы в конце месяца не возникло необходимости занимать деньги у соседей или друзей, необходимо следовать простым, но очень важным правилам.

1 правило. Отложить часть дохода в копилку!

Самое первое, что нужно сделать, когда пришла зарплата – отложить минимум 10% и не тратить ни под каким предлогом. Это семейный капитал, который с каждым месяцем будет только расти.

2 правило. Научиться понимать разницу между важными расходами и второстепенными.

Для этого составить список из постоянных трат (квартплата, телевидение, интернет, связь и др.) и некоторых переменных (питание, бензин, бытовая химия и косметические товары и т.д.). Все это разместить в порядке значимости – от самых важных, до тех, без которых можно обойтись.

3 правило. Обязательно оставить некоторую сумму на непредвиденные (5-10%) и плановые расходы.

Здесь имеются в виду покупки, которые не являются постоянными или переменными, но также необходимы в этом месяце. Примером может быть покупка подарков.

4 правило. Всегда считать оставшиеся после распределения средства.

Эти «лишние» деньги можно пустить на расходы из категории «хочу».

5 правило. Придерживаться политики экономии и оптимизации расходов.

Это означает, что нужно избавляться от лишних растрат и научиться приобретать товары за меньшие деньги. Для этого отлично подойдут распродажи или акции, а также отказ от вредных привычек – главных пожирателей семейного бюджета.

Преимущества планирования бюджета

Беспристрастно покажет, куда и на что уходит больше всего денег. Сразу становится понятен суммарный доход и расход.

Возможность планировать расходы и посчитать личный прожиточный минимум, точно определить необходимую на месяц сумму.

Покажет места утечки денег, «дыр в карманах». На мелочах вроде кафешек, булочек, жевачек, напитков, чипсов, безделушек теряется часто 10-40% доходов. Или импульсивные приобретения, которые чаще всего совершаются под воздействием прямой или скрытой рекламы, или бездумного шопинга для успокоения нервов. Действительно ли нужна сто пятая кофточка или двухсотый диск? Насколько каждая трата осознанна и необходима?

Создать резервный фонд на отпуск или крупные покупки, обучение, или непредвиденные траты и экстренные ситуации (подарки, поломка бытовой техники, посещение стоматолога,ремонт авто, увольнение и т.п.).

Вы сможете воплотить в жизнь любую свою цель, ежемесячно выделяя на нее деньги

Вы наглядно увидите, сколько и откуда можно отложить безболезненно для вашего нынешнего уровня жизни.

Поможет понять важность приобретения, на которые потрачены деньги. Вложены средства в здоровье, обучение и другие важные для семьи ценности или импульсивно купили бросившуюся в глаза безделушку, о которой не вспомните через пять минут? Потраченное подкрепляет ценности или развеяно бездарно и неэффективно?

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

- Программы для домашней бухгалтерии

- Программы для ведения семейного бюджета

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Пошаговая инструкция для составления семейного бюджета

С помощью этой инструкции можно составить план распределения семейного бюджета на месяц.

Ставим цели

Для того, чтобы начать вести семейный бюджет, нужно понять для чего вы это будете делать — нужно поставить цель. Ставьте не только долгосрочные цели (покупка недвижимости, инвестиции, путешествие, и др.), но и краткосрочные (покупка нового гаджета, лечение зубов, покупка бытовой техники).

Добиваясь краткосрочных целей, вы будете чувствовать успех от того, что у вас всё получается, и страх перед долгосрочными целями будет уходить.

Определяем источники дохода

Определите все свои источники дохода. Начинайте с регулярных источников: зарплата, социальные пособия, алименты. Далее укажите, какие есть дополнительные источники дохода (доход от недвижимости), потом переходите к временным и периодическим источникам: подработка, налоговый вычет, премия.

Распределяем расходы по статьям

Определите статьи расходов. Разделите эту графу на подкатегории – постоянные, неизбежные и непредвиденные расходы.

В графе «постоянные расходы» будут фиксироваться те траты, сумма которых неизменна: оплата коммунальных услуг, плата за обучение, страховка, связь, кредиты.

В графу «неизбежные расходы» следует вносить траты на еду, одежду, медицину, средства личной гигиены, подарки, развлечения, и.т.д. Эту графу нужно сделать под все свои подобные запросы.

Статья «непредвиденные расходы» – это 10-20% вашей зарплаты, которые вы не должны тратить на две предыдущие статьи.

Потребности и желания

Постарайтесь адекватно разделить ваши потребности и ваши желания. Чаще всего покупки, совершаемые в порыве эмоций, являются необдуманными и бьют по карману.

При ведении учета семейного бюджета люди начинают обращать внимание на то, что, казалось бы, незначительные суммы, расходуемые на всякие мелочи, по итогу складываются в приличную сумму. Возьмите себе за правило пользоваться в магазинах наличными, а деньги, которые вы собираетесь откладывать храните на картах

С деньгами в электронном формате расстаться проще, а потому контролировать себя сложнее

Возьмите себе за правило пользоваться в магазинах наличными, а деньги, которые вы собираетесь откладывать храните на картах. С деньгами в электронном формате расстаться проще, а потому контролировать себя сложнее

Учет и анализ

Отследите свои траты за месяц. В конце месяца сделайте анализ своих расходов. Оцените, от каких покупок вы могли бы отказаться безболезненно.

Корректировка

Откорректируйте свой бюджет после анализа первого месяца. Вы увидите, что если вы сократите расходы в некоторых категориях, то спокойно можно отложить дополнительную сумму для своих краткосрочных или долгосрочных целей.

Корректируйте свой бюджет, если это необходимо. В любой момент могут возникнуть непредвиденные траты. Изменяйте бюджет, если в этом есть необходимость.

Суеверия и приметы про планирование семейного бюджета

При планировании бюджета на год не лишним будет учесть различные народные приметы, связанные с деньгами.

- Не одалживайте деньги в понедельник, иначе рискуете больше никогда их не увидеть.

- Нельзя передавать купюры из рук в руки: считается, что лучше сначала класть их на стол.

- Ещё одна дурная примета – давать в долг вечером. Если всё же придётся это сделать, положите деньги на пол и позвольте другому человеку поднять их.

- Отдавать займы лучше утром и мелкими купюрами.

- Когда вам возвращают долг, положите левую руку в карман и сложите фигу.

- Храните деньги в кошельке аккуратно: складывайте их в специальное отделение в развёрнутом виде и распределяйте по номиналу.

- Бумажные купюры кладите к себе лицевой стороной.

- Положите в кошелёк кусочек деревца из гнезда ласточки. Этот оберег защитит вас от банкротства.

- Получив большую сумму денег, возьмите оттуда одну купюру и держите при себе в качестве талисмана.

- Никогда не дарите пустой кошелёк.

- Привлечь деньги поможет следующий ритуал: в каждый угол нужно положить монетку и сказать «Пусть прибудет в мой дом».

- Для хранения сбережений используйте конверты или пакеты красного цвета.

- Заведите дома денежное дерево и ухаживайте за ним.

- Деньги любят счёт. Получая сдачу, всегда пересчитывайте её.

- Следите, чтобы ваш кошелёк не пустовал. Никогда не отдавайте последние деньги.

- Если в доме есть маленький ребёнок, кладите денежку ему под подушку.

- Пересчитывайте накопления в чистый четверг.

- Обсуждать чужие материальные проблемы – дурная примета.

- Не судите людей по тому, богатые они или бедные, иначе можете сами остаться ни с чем.

- Считается, что если кот или кошка тянется, это хороший знак.

- А вот увидеть во сне злую кошку – это к краже.

- Наличие в доме кошки или собаки притягивает достаток.

- Есть поверье, что чёрная кошка или собака оберегает дом от воровства.

Есть также приметы, которые подсказывают, как привлечь богатство в новом году:

- Перед торжеством наденьте новые носки и бельё, а также сделайте праздничную причёску.

- За столом попробуйте семь разных блюд и положите под стул семь монет.

- Раздайте все долги до наступления Нового года, пусть даже прямо во время празднования.

- Во время боя курантов загадайте желание, связанное с материальным успехом, держа в левой руке монетку.

- Бросьте денежку в бокал с шампанским и выпейте его. После можно эту монетку носить как талисман.

- В первый день наступившего года умойтесь водой с монетами.

Чего не стоит делать, если не хотите финансовых проблем:

- класть на стол пустые бутылки;

- сидеть на столе;

- хранить на столе деньги;

- подметать мусор в вечернее время;

- стоять на пороге;

- свистеть дома;

- менять крупные деньги на мелкие.

Пожалуй, главное, это относиться к деньгами аккуратно, не мять и не рвать, а также не оставлять кошелёк пустым. Кто-то предпочитает не обращать внимания на подобные суеверия, но некоторые уверены, что их соблюдение помогает добиться материального благополучия так же, как и грамотное планирование бюджета.

Детализация расходов бюджета

Деньги тратятся практически каждый день: покупаются продукты питания, топливо, проездные билеты. Чтобы оптимизировать ведение семейного бюджета, рекомендуется сразу же вносить расходы. Потратили – записали.

Для удобства создадим листы детализации по всем статьям расходов. На каждом – таблица Excel расходов семейного бюджета в деталях. «Дата» – «Статья расходов» – «Сумма». Достаточно сделать ее один раз. А потом копировать и вставлять.

Чтобы дать название листу детализации, щелкаем по его обозначению правой кнопкой мыши. «Переименовать».

Не забывайте записывать в строку «Итого» формулу суммы.

Теперь привяжем отчеты с расходами к сводной ведомости. Принцип присоединения тот же.

Старайтесь выделять именно ячейку с итоговой суммой!