Страны которых нет ндс

Содержание:

- Особенности формирования ндс с странах СНГ

- НДС (налог на добавленную стоимость) в разных странах на 2020 год

- Налоги в Дании для физических лиц

- Таблица сравнения НДС и качества жизни

- НДС — что это?

- Обоснованность использования НДС

- Как зависит НДС и уровень жизни

- Величина НДС и порядок оплаты

- Какие НДС в разных странах мира

- Какие сложности и ограничения

Особенности формирования ндс с странах СНГ

Так же интересно изучить, какой размер ндс в других странах бывшего Союза.

В Украине, Молдовии, Узбекистане ставка НДС составляет 20 %. Этим налогом облагают все товары и услуги, которые передают покупателю внутри страны или через таможенную границу. Налог обязаны уплачивать плательщики, которые прошли официальную регистрацию и лица, которые ввозят или вывозят товары из государства.

В Беларуси с 2019 года ставка ндс снизилась до 10 %. Эта ставка на товары белорусского производства и на товары из стран ЕАЭС. Ранее на продукты, ввозимые из стран ЕС, налоговая ставка составляла 20%. Благодаря подписанию документов, налоговые обложения стали одинаковыми как товаров производимых в Беларуси, так и для продукции из стран ЕС.

В Эстонии ставка такая же, как в Беларуси – 20%. Но на предметы медицинского назначения, фармацию и печатные издания – газеты, книги, журналы, ставка снижена до 9 %. При перевозках на некотором пассажирском транспорте ставка равна нулю.

В Республиках Казахстан и Кыргызстан НДС равен 12 %. Освобождение от налога получают взносы в уставный капитал, работы, связанные с геологической разведкой, импорт медицинских изделий и товаров, валюты и медикаментов.

В Азербайджане НДС равен 18 %.

В Латвии и Литве ставки равны 21 %, но существуют и льготные ставки в 12% и 5 %, так же есть нулевая процентная ставка.

НДС (налог на добавленную стоимость) в разных странах на 2020 год

Налог на добавленную стоимость (НДС) в разных странах по состоянию на 2020 год

НДС в России – налог на добавленную стоимость, в других странах названия другие, но суть этого налога везде одинакова. В дальнейшем будем называть просто НДС для всех стран, чтобы не запутаться. В некоторых странах НДС отсутствует, но есть такие налоги, как налог с продаж, корпоративный налог и др. Мы будем рассматривать только те страны, в которых существует НДС.

НДС относится к косвенным налогам (есть еще и прямые). Это значит, что сумма косвенного налога включается в сумму продажи и оплачивается покупателем. На каждом этапе процесса производства и/или реализации товара (работ, услуг) и до конечного потребителя происходит увеличение стоимости (добавленная стоимость), с этой добавленной стоимости на каждом этапе продавец должен перечислить налог в бюджет. Т.е. при продаже товара НДС в составе сумме реализации поступает Продавцу. Продавец от поступившей суммы НДС отнимает НДС (НДС к вычету), оплаченный поставщику, и разницу уплачивает в бюджет страны. Хотя технология расчета в каждой стране своя, но суть от этого не меняется.

Существует «внутренний НДС» (реализация товаров (работ, услуг) внутри стран), а есть НДС на ввозимые товары (импорт) и НДС на вывозимые товары (экспорт). В мире существует принцип взимания косвенного налога по «стране назначения». Для каждого государства очень важен экспорт товаров и для того, чтобы цены на мировом рынке были конкурентоспособны, при реализации товаров на экспорт цены освобождаются от всех национальных налогов, в частности НДС рассчитывается по налоговой ставке –ноль процентов (0%). При ввозе импортных товаров в страну импортер должен оплатить НДС в бюджет с суммы ввозимых товаров (таможенная стоимость).

Налоговых ставок НДС даже в одной стране может быть несколько. Но есть стандартная, она применяется к большинству товаров, а остальные сниженные ставки.

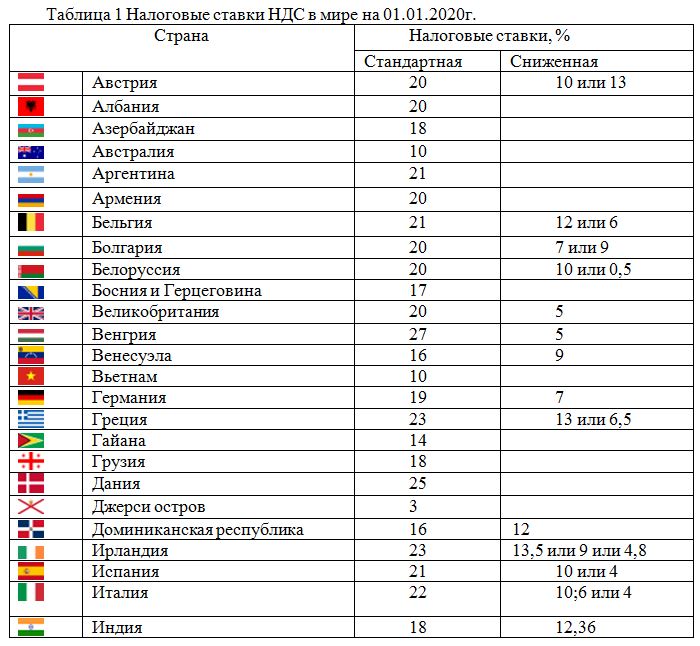

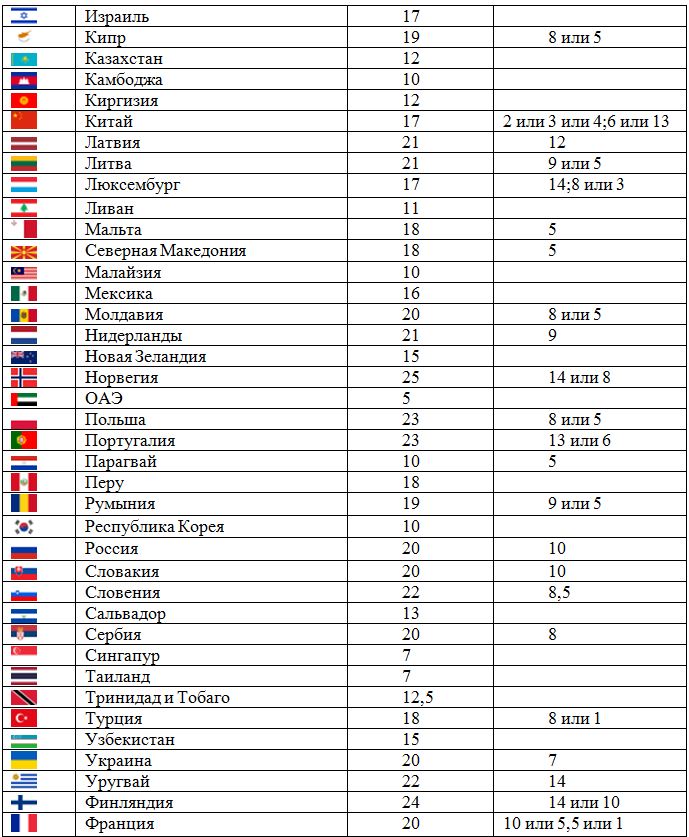

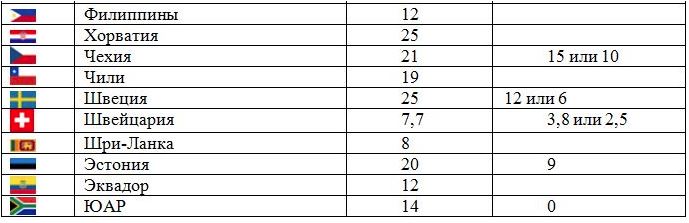

На 01.01. 2020г применяются следующие налоговые ставки НДС:

Итак, самая большая ставка НДС в Венгрии – 27%, самая маленькая налоговая ставка НДС в Джерси (островное государство) -3%, а также в ОАЭ– 5%.

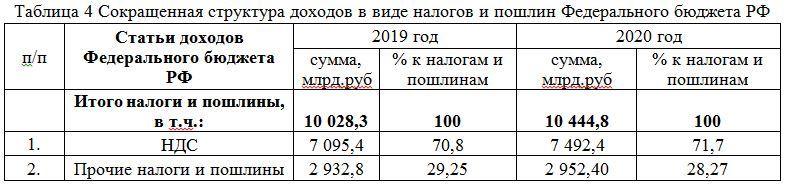

Если кому-то интересно узнать значимость НДС для бюджета России в количественном выражении может почитать следующую информацию:

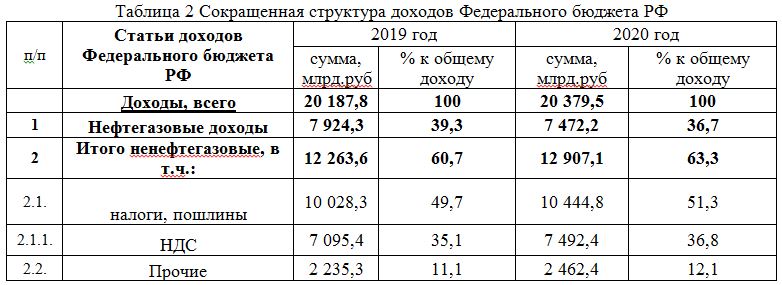

По данным Минфина РФ https://www.minfin.ru в Федеральном бюджете страны в состав доходов входят нефтегазовые и ненефтегазовые доходы. Ненефтегазовые доходы состоят из налогов, пошлин и прочее. В 2019 году структура доходов Федерального бюджета была следующая (таблица 2):

— Нефтегазовые доходы составляли 39,3%

— Ненефтегазовые доходы -60,7%

В составе ненефтегазовых доходов в 2019году налоги и пошлины составили около 81,8% (таблица 3). Из них -70,8% составил НДС (таблица 4). Или иначе процент НДС в общей сумме доходов федерального бюджета составляет 35% (таблица 2). Это третья часть всех доходов государства.

В 2020 году ненефтегазовые доходы в федеральном бюджете России составили около 63% (таблица 2), в них налоги и сборы составили около 81% (таблица 3), из них налог на добавленную стоимость – 71,7% (таблица 4). НДС в общей сумме доходной части Федерального бюджета запланирован на уровне 36,8% (таблица 2).

Таким образом, НДС играет большую роль в структуре доходов бюджета страны и не только в количественном выражении, но и во временном – поступления НДС происходят не одноразово, а в течение длительного времени на каждом этапе реализации товара (работ, услуг), а также в более эффективной технологии собираемости налога, т.к. плательщиками налога являются множество субъектов, т.е. уменьшаются риски ухода от уплаты налога.

Источник

Налоги в Дании для физических лиц

Жители страны и нерезиденты платят большое количество сборов. При этом в отличие от многих других государств, все обязанности по отчислению в бюджет ложатся на самих налогоплательщиков, т.е. работодатель не выступает в качестве связующего звена между работником и соответствующим ведомством. Напомним, что резиденты платят налог с общемирового дохода, а нерезиденты – только с денег, заработанных на территории Королевства.

Погасить долг перед государством нужно в срок до 1 мая года, следующего за отчетным периодом. При этом, если обнаружится переплата, то она будет возвращена вместе с процентами. Однако и при недостаче потребуется ее погашение с учетом суммы процентов из-за просрочки.

Рассмотрим подробнее, какие именно выплаты обязаны перечислять государству физические лица.

Подоходный налог в Дании

Этот вид отчислений имеет очень высокую ставку не только по европейским меркам, но и по общемировым показателям. Величина его может достигать более 50% от доходов.

Вся сумма складывается из нескольких составляющих, а именно следующих сборов:

государственный;

муниципальный;

региональный;

церковный;

отчисления в центры занятости.

В отличие от других, церковный сбор не является обязательным, и выплачивают его только прихожане государственной лютеранской церкви. Составляет он примерно 1 %. В муниципальный бюджет в зависимости от региона отчисляется до 29,5%, учитывая предыдущий сбор.

Сама схема исчисления подоходного налога очень сложная. Связано это с тем, что используется прогрессивная шкала начислений. Т.е. конечный размер зависит от заработка. При этом учитываются все полученные деньги, считая пенсию, пособия, доходы от дивидендов и т.д.

Так нижним пределом по государственным отчислениям является ставка в 6,83 % при общем доходе не более 40 800 датских крон. На медицинское обслуживание идет еще 5% заработка. При величине зарплаты более 449 100 ставка повышается до 15%.

Размер сборов в социальные фонды составляет 8%. Эта сумма уменьшает размер налогооблагаемой базы на величину персонального вычета.

Кроме того, сократить базу позволяют добровольные отчисления на страхование от безработицы, пожертвования, деньги, идущие на воспитание детей или алименты. Но общая сумма таких вычетов не должна превышать 6 000 крон в год.

Резиденты страны имеют право на значительное уменьшение суммы подоходного налога при определенных условиях. Например, учитывается наличие кредита, ведение предпринимательства на территории своей жилплощади и другие факторы.

Как платят в Дании налог на Недвижимость:

Еще один сбор, который обязаны уплачивать физические лица. При этом учитывается функциональное назначение помещения. В зависимости от этого налоги делятся на недвижимое имущество и здания и сооружения, используемые как рабочие офисы, отели и для предпринимательской деятельности. Тогда в первом случае учитывается стоимость земли, а во втором – цена самих строений.

Имущественные отчисления бывают муниципального и федерального уровня. При этом местный налог не должен превышать 1%, а в государственную казну ставка рассчитывается в зависимости от дороговизны недвижимости. С помещений ценой до 3 040 000 крон идет 1% от стоимости, выше этого значения – 3%.

Налог на наследство

При получении имущества таким образом наследнику придется заплатить от 15 до 36% от его цены в зависимости от степени родства с умершим. При этом супруг или супруга освобождается от налога совсем, близкие родственники платят нижний предел ставки, а посторонние, получившие недвижимость в наследство отчисляют в бюджет по максимуму.

Кроме того в Дании предусмотрены сборы за подарки. Размер для получателя при этом такой же, как при прочих доходах. Однако, в случае когда одариваемый является мужем, женой, ребенком или родителем, исчисления идут по ставке 15%.

Таблица сравнения НДС и качества жизни

Мы сравнили НДС и место страны в рейтинге индекса качества жизни на 2021 год. Всё это свели в одну таблицу. Всего в рейтинг вошли 80 образований. У других было недостаточно точных данных для анализа и включения в рейтинг или же у них слишком маленькое население.

| Страна | Место в рейтинге | НДС |

|---|---|---|

| Швейцария | 1 (оценка 8.22/10) | 8% |

| Германия | 2 | 19% |

| Норвегия | 3 | 25% |

| Швеция | 4 | 25% |

| Дания | 5 | 25% |

| Сингапур | 7 | 5% |

| Финляндия | 12 | 24% |

| Ирландия | 13 | 23% |

| Австрия | 14 | 20% |

| Бельгия | 16 | 21% |

| Италия | 21 | 22% |

| Кипр | 23 | 19% |

| Япония | 25 | 8% |

| Франция | 26 | 20% |

| Великобритания | 27 | 20% |

| Чехия | 28 | 21% |

| Польша | 33 | 23% |

| Венгрия | 46 | 27% |

| Таиланд | 50 | 7% |

| Литва | 57 | 21% |

| Болгария | 61 | 20% |

| Российская Федерация | 72 | 20% |

| Украина | 78 | 20% |

| Нигерия | 80 (4.74/10) | 5% |

НДС — что это?

Налог на добавочную стоимость (НДС) – это понятие, которое появилось в российском законодательстве в начале 1990-хх годов 20 века. Подобное нововведение было принято с целью освобождения предпринимателей от многократных фискальных платежей, которые взимались исключительно с выручки, не учитывая при этом реальные показатели доходности бизнеса. В данный момент налоговая ставка НДС составляет 0–18% в зависимости от класса производимой продукции (предлагаемой услуги) и оплачивается всеми участниками сделки: промышленниками, продавцами, покупателями и так далее.

Кто и как оплачивает НДС

Фактически, процент добавочной стоимости должен оплачиваться предприниматель на момент закупки товара (либо его производства). Однако на практике НДС вноситься в товарный чек, который оплачивают среднестатистические потребители.

Каким образом это происходит:

- Материал, сырье для производства, а также готовые изделия на продажу получает ИП или ООО для дальнейшей эксплуатации. Он оплачивает за них НДС поставщику;

- Из полученных средств изготавливается продукт, общая стоимость которого высчитывается только с учетом первоначальных затрат – то есть, вложений личных средств на создание, подготовку к продаже, доставку и так далее;

- Предпродажный этап ценоформирования закладывает в чек-лист все возможные расходы, таким образом, устанавливается окончательная стоимость продукта, естественно, с НДС который и будет оплачивать потребитель.

- После продажи всей партии товара бухгалтерия считает остаток, сумму прибыли за вычетом НДС, который уплачивается компанией как «налоговое обязательство».

Виды налога добавочной стоимости в процентах

Добавочная стоимость на продукцию устанавливается в разных процентных соотношениях. Конечная сумма возврата может составлять:

- 0% — если речь идет об экспорте, реализации высоких технологических средств повышенного класса стоимости (например: для космической станции), транспортировке полезных ископаемых, вывозе за границу драгоценных металлов и так далее.

- 10% — установлена для продуктов питания, товаров для детей (кроватки, коляски, одежда, игрушки), медицинских препаратов и медтехники; научной, научно-публицистической литературы и периодики;

- 18% — обязательный налог, который является независимым и дополнительно оплачивается и по нулевой и 10%й ставке.

Способы начисления

Налоговый расчет НДС предполагает 2 формы оплаты:

- При помощи вычета. Налогообложению подлежит вся выручка, из которой удерживается 10 и 18%;

- Сложением. В расчет включается общая налоговая база, процент по которой учитывается за каждую единицу проданного товара.

Отчет

Финансовая отчетность по факту получения прибыли сдается каждый квартал на специальном формуляре. Сроки для представления внутренних документов устанавливаются строго – до 25 числа. В случае возникновения задержки на компанию налагается штраф.

При отправлении налоговой декларации по почте, через курьерскую службу или третьих лиц, датой сдачи документации принято называть число указанное на бланке-квитанции за транспортировку ценных материалов. Даже если документы придут позже установленного срока – это не будет считаться нарушением сроков, при сохранении посыльного поручения.

Налоговые вычеты для НДС

Налоговыми вычетами принято называть сумму уменьшенную на разницу между платежами и единым расчетным счетом.

Для НДС эта практика применяется при соблюдении трех основных пунктов:

- Продукция, принятая на реализацию облагается НДС;

- Предприятие, фирма-покупатель имеет все необходимые документы и счета-фактуры;

- Полученные товары были учтены в налоговом периоде.

https://youtube.com/watch?v=0-TH_ec5rBs

Счет-фактура

Составлением счет-фактуры на исходный продукт занимается владелец предприятия или поставщик готовой продукции. На момент отгрузки должен быть составлен полный перечень и характеристики груза, его себестоимость без указания НДС. Данный документ должен быть предоставлен не позднее 5 дней с момента создания изделия или отправления груза.

Счет-фактура является одним из основных документов, которые проверяет налоговый инспектор и иные организации. Неверное заполнение полей, отсутствие копии документа в ведомостях или его не составление влечет к полной проверке деятельности организации, аресту, уплате штрафа.

Обоснованность использования НДС

Во-первых, использование налога на добавленную стоимость аргументируется экономистами как необходимые меры ввиду наличия большого уровня теневого бизнеса. Если налоги не идут в бюджет от законной деятельности, то поступают в него путем приобретения населением товаров и услуг.

Однако теневой бизнес — не панацея, объяснить использование НДС только им невозможно. В Скандинавии, например, высокий НДС существует ввиду того, что она обладает большой территорией: это проявляется в площади и в плотности населения. Соответственно устанавливать небольшую ставку по налогу — нерационально. Доход граждан вполне позволяет оплачивать этот процент, пополняя государственный бюджет при приобретении товаров или услуг.

Подобный принцип в равной степени можно отнести и к остальным странам Евросоюза, где ставка по НДС в среднем составляет от 17% до 23%. Все, что ниже — характерно для малоразвитых стран или стран-офшоров. Касательно первых нужно прояснить, что в странах по типу Южной Америки цепь между производителем и покупателем очень короткая. И повышение ставки вызовет недовольство как со стороны производителя, так и со стороны покупателя.

Подобный принцип в равной степени можно отнести и к остальным странам Евросоюза, где ставка по НДС в среднем составляет от 17% до 23%. Все, что ниже — характерно для малоразвитых стран или стран-офшоров. Касательно первых нужно прояснить, что в странах по типу Южной Америки цепь между производителем и покупателем очень короткая. И повышение ставки вызовет недовольство как со стороны производителя, так и со стороны покупателя.

Во-вторых, в ряде стран существуют льготные товары, на которые снижены налоги. Например:

- Япония — детские продукты

- Швеция — общественный транспорт

- Франция — медикаменты и продукты и т.д.

Подобные льготы в некой степени оправдывают высокий НДС и воспитывают в гражданах лояльность. Как следствие, установленная ставка в 20% не так сильно ощущается в повседневной жизни.

В-третьих, в некоторых ситуациях — как экономический кризис — повышение НДС необходимость. Это отлично пополняет государственный бюджет при всем том, что льготные и бюджетные категории граждан сохраняют свои ставки на определенный ряд продуктов.

Однако и здесь есть свои недостатки. Безусловно, льготную категорию повышение касается не сильно, ведь основной удар приходится по среднему классу. Ежедневные финансовые транзакции у них в разы больше, как и траты. Соответственно, средний класс может ответить на действия государства экономией и сократить покупки. Следствием этого станет приостановление производства и снижение поступлений в бюджет, что запустит новый цикл кризиса. Избегать подобные ситуации можно, если государство наряду с повышением ставок будет проводить грамотную экономическую политику.

Как итог, использование НДС — необходимость со своими преимуществами и недостатками. Ситуация с США, которая использует налог с продаж, полностью игнорируя НДС, — единичный случай. Добиться подобной независимости странам третьего мира невозможно, а тем, кто использует НДС, — нерационально.

К преимуществам НДС стоит также отметить еще два, не столь заметных, но значительных аспекта:

К преимуществам НДС стоит также отметить еще два, не столь заметных, но значительных аспекта:

- Документооборот. Использование налога на добавленную стоимость позволяет оптимизировать бухгалтерский отдел каждой компании, что его использует. Особенно эффективно это проявляет себя при окончании отчетного периода, когда работа с документами имеет особый приоритет.

- Экономическая перспектива. Если грамотно производить администрирование налога, это поможет оперативно совершать изменение ставки, тем самым создав крепкую экономическую опору. Например: при недостатке средств в бюджете ставка повышается, при нормальном состоянии — снижается или возвращается в стандартные значения.

Однако преимуществами данные аспекты являются только тогда, когда у граждан есть необходимая юридическая грамотность и они понимают, для чего это делается. Государство не управляет страной в одностороннем порядке, а действует вместе со своими гражданами. В противном же случае такая система неэффективна.

Как зависит НДС и уровень жизни

Безусловно, приемлемый для налогоплательщика процент не предоставляет бюджету соответствующих отчислений. Это, в свою очередь, не позволяет государству в полной мере реализовать развитие экономики и значительно сковывает управление государственным сектором.

Однако размер налогов, как и НДС в том числе, не так ярко влияет на уровень жизни. Индекс качества стран складывается из следующих показателей:

- общей образованности населения

- продолжительности жизни

- количества официальных разводов

- ВВП на человека

- степень безопасности внутри государства и его стабильности

- степень безработицы

- климатические условия, прямо влияющие на сельское и другие хозяйства

- индекс гражданских свобод

Соблюдение и совершенствование этих аспектов требует средств, а значит и более повышенных налогов, НДС в числе которых является лишь небольшой частью и не способно оказывать решающее влияние на уровень жизни.

Несмотря на это, стоит рассмотреть один нюанс: если в стране отсутствует грамотное администрирование экономической отрасли с использованием высокого или низкого НДС — уровень жизни может незначительно коррелировать с показателями налога. Опять же, это лишь следствие плохого управления, а не прямое проявление высокого налога на уровень жизни.

Величина НДС и порядок оплаты

Европейские страны постепенно пришли к тому, что НДС – один из самых важных налогов, который формирует половину налоговых поступлений бюджета. Во всех ведущих странах зафиксировалась налоговая нагрузка примерно в 20-23% с каждой покупки.

Давайте более подробно разберемся, в чем отличие начисления НДС в разных странах Европы.

В России

НДС в России – одна из составляющих бюджета. Сейчас около 50% дохода страны формируется за счет налоговых поступлений. НДС направляется в Москву, после чего распределяется по регионам в качестве субсидий.

В России есть три вида НДС:

- Нулевая ставка – товары, которые экспортируются через таможню;

- Сниженная ставка – 10%. Медицинские препараты первой необходимости, товары для детей, периодические печатные издания;

- Стандартная ставка – для всех остальных товаров.

Сниженная процентная ставка используется в тех случаях, когда товар попадает под категорию первой необходимости или направление субсидируется государством. Во всех остальных случаях, покупатель будет платить полную стоимость продукции + налог в 20%.

В России НДС по умолчанию включается в стоимость товара. Такая практика характерна для небольшого количества стран. Изначально, во многих государствах, в том числе и в США, НДС в цене не указывается. Сначала покупатель приходит и берет товар, а на кассе ему придется заплатить больше, чем указано на ценнике.

Это делается для того, чтобы каждый налогоплательщик видел, какую точно сумму он отдает. Такой подход формирует сознательность: можно спрашивать с исполнительной власти, куда направляются деньги с каждой покупки.

В России стоимость НДС можно увидеть только в чеке. Обычно это небольшая строка рядом с суммой каждого продукта.

На территории Евросоюза

В Евросоюзе нет единого показателя НДС по всем странам. Каждое государство вправе самостоятельно определять размер налоговой нагрузки. Но есть два правила, которые регулируют НДС:

- Ставка не может быть менее 15%;

- Есть определенные группы товаров, которые облагаются пониженным налогом или не облагаются вовсе.

В целом, величина НДС примерно одинаковая во всех странах Европы и не сильно отличается от Российских ставок. Самая большая ставка в Венгрии – 27%. Распространяется на основные группы товаров, кроме продовольственной группы. Также, минимальному налогообложению подлежат лекарственные товары первой необходимости.

На уровне с Россией, с 20% налогов, стоят: Австрия, Болгария, Франция, Словакия.

В Великобритании

Великобритания после выхода из состава ЕС не сильно поменяла налоговые ставки. Страна с самым выгодным инвестиционным климатом имеет весьма высокую налоговую нагрузку. НДС считается вторым по значимости налогом в стране.

В Британии есть 3 вида НДС:

- Стандартный – 20%;

- Сниженная – 5%;

- Нулевая – 0%.

Некоторые группы товаров освобождаются от НДС. Это книги, детская одежда, доставка еды и общественный транспорт. Наиболее значимые социальные группы, которым государство делает скидку на распространение и реализацию.

Освобождается от НДС благотворительность и подобные операции, которые не несут коммерческой значимости тем, кто их проводит. В отличие от нулевой ставки, здесь Налог на добавленную стоимость вообще не учитывается в бухгалтерии. Для потребителя никакой разницы нет.

НДС в России выполняет ту же роль, что и во всех остальных странах – формирование бюджета за счет всех платежей по стране. Практически со всех товаров платится НДС, вне зависимости от того, на каком этапе они находятся: производство – передача поставщику – реализация для потребителя.

Главное отличие Европейских систем налогообложения – один товар не облагается несколько раз налогом. Это выгодно отличает всю систему производства в России и Европе. Там, где на территории СНГ возникают дополнительные траты, в Европе они более оптимизированы, не вызывая лишней налоговой нагрузки у производителя, который в конечном итоге их переведет на покупателя. Меньше НДС – дешевле товар.

Какие НДС в разных странах мира

Налог на добавленную стоимость или ндс распространен в разных странах. Оплачивают его предприниматели и покупатели. За счет оплаты товаров и услуг определенный процент отчислений идет на счет государства. Этот механизм пополнения казны эффективен для государства, но малоприятен для плательщиков налогов.

Я рассмотрел вопросы формирования ндс в России и в зарубежных странах. Важные факты, наблюдения экспертов и анализ формирования налога на добавленную стоимость – это познавательная и важная информация, которая поможет разобраться со стоимостью товаров и услуг в разных странах мира.

Какие сложности и ограничения

Аккаунт фейсбук передается только на управление, поэтому он не появится в списке Ваших личных аккаунтов. Доступ к аккаунту будет через ваш Бизнес Менеджер.

Использовать Бизнес Менеджер обязательно. Если у Вас его нет, необходимо зарегистрировать, это займет всего пару минут. Разобраться в управлении не составит труда.

В остальном Вы можете делать все то же самое, что и на Вашем рекламном аккаунте. Вы получаете полное управление, без ограничений. Вы можете рекламировать любые домены любых стран, заходить со своего личного профиля и домашнего ip.

Вы сможете перенести свои рекламные объявления, аудитории, создать общий пиксель, привязать бизнес страницу и Инстаграм аккаунт (чтобы в Инстаграм рекламе избавиться от НДС).