Регистрация ипотеки в мфц: что нужно знать и как проходит

Содержание:

- Оплата госпошлины по ипотеке: сколько раз это нужно делать?

- Понятие обременения, и почему оно накладывается на квартиру

- Как оформить закладную по ипотеке в Сбербанке

- Эксперт: Регистрация закладной по ипотеке в мфц | Дом права

- Что нужно для регистрации сделки с залогом

- Регистрация ипотеки в Росреестре через Госуслуги

- Когда появляется необходимость регистрации ипотеки в Росреестре?

- Документы на рефинансирование военной ипотеки в Промсвязьбанке

- Основания для снятия обременение с жилья

- Причины отказа в регистрации

- Особенности процедуры

Оплата госпошлины по ипотеке: сколько раз это нужно делать?

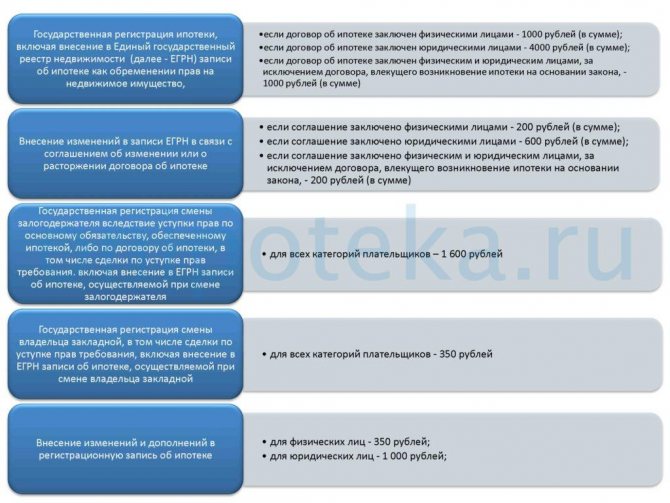

Ипотечные сделки, как правило, носят долгосрочный характер. За 5 – 20 лет возможны различные ситуации, требующие дополнительных финансовых затрат при совершении регистрационных действий. Иными словами, оплата госпошлины за регистрацию договора ипотеки,чаще всего, не единственная в процессе кредитных отношений. Возможны следующие ситуации:

- Если возникли какие-либо изменения в ипотечном договоре или произошло его расторжение, то за соглашение об изменении договора нужно оплатить:

- физические лица платят за внесение записи об изменениях в ЕГРН 200 рублей;

- юридические лица – 600 рублей.

В случае совместных действий физических и юридических лиц распространяется тот же принцип, что и при оплате госпошлины за государственную регистрацию ипотеки: нужно внести 200 рублей в сумме.

- Если происходит замена залогодержателя, то все категории плательщиков оплачивают 1 600 рублей.

- Если происходит смена владельца закладной, то госпошлина за регистрацию закладной по ипотеке составит 350 рублей как для физических, так и для юридических лиц.

- В случае корректировки регистрационных сведений об ипотеке (изменение/дополнение) также нужно заплатить 350 рублей всем категориям плательщиков.

Важно знать, что если регистрация сделки происходит в электронном формате, то физические лица получают скидку на пошлины в размере 30%

Понятие обременения, и почему оно накладывается на квартиру

Порядок обременения на недвижимые объектов регламентируется ФЗ №122, ФЗ №102, Гражданским кодексом м заключаемым с финансовым учреждением соглашением. Заложенная недвижимость не может реализовываться, сдаваться в аренду, подвергаться каким-либо перестройкам или перепланировкам.

Обременение с квартиры по ипотеке снимается только в случае полного расчета по жилищному займу со стороны заемщика и расторжении залогового договора.

Внимание: если потребитель пользовался услугами физических лиц для получения частного (небанковского) займа, недвижимость, аналогично с ипотекой, уходит под обеспечение. После выплаты ссуды процесс снятия обременения идентичен

Залог – своеобразная страховка коммерческого учреждения-кредитора от невыплаты долговых обязательств. Ипотека в банке выдается только с оформлением залогового документа, в том числе на существующее имущество (или приобретаемую недвижимость, по возможностям и желанию заемщика). Федеральный закон №122 предусматривает необходимый список документов для снятия ограничений прав собственности, а также регулирует правовые отношения при залоговом договоре.

Законодательные акты предусматривают обременение на недвижимость в таких случаях:

- целевой или нецелевой ипотечный кредит (включая рефинансирование, потребительский займ под залог недвижимости);

- наложенный арест (по решению суда);

- арендный договор;

- пожизненная рента с содержанием;

- передача в доверительное управление (согласно договору);

- объект относится к памяткам культуры или архитектуры;

- сервитут (ограничение прав пользования чужим имуществом);

- регистрация несовершеннолетних детей в квартире (доме).

Все данные об имуществе и имеющихся обременениях фиксируются в Росреестре, подтверждаются в выписке из ЕГРН, свидетельствующей о праве собственности.

Важно! После заключения договора залога обременение по ипотеке обязательно фиксируется в Росреестре, что позволяет контролирующим органам проверить состояние недвижимого объекта, чтобы исключить неправомерные сделки с участием такой жилплощади

Зачем снимать обременение после ипотеки?

Юридически наличие залога в банке исключает какие-либо действия с жилплощадью до полного закрытия кредитных обязательств. А именно:

- продажу, дарение, новый залог имущества, купленного в ипотеку;

- прописку новых жильцов в заложенной квартире (доме), в редких случаях по договоренности с банком допускается такое действие;

- сдачу в аренду на длительный период согласно официальному договору.

Важно! Заемщик должен знать, что недвижимость с обременением разрешено завещать – процедура не требует каких-либо регистрационных действий, поэтому ограничений нет

Срок снятия обременения по ипотеке зависит от конкретного финансового учреждения. Если в период оформления ипотеки заемщику выдавалась на руки копия закладной, на ее подготовку уйдет до 3 рабочих дней. Если такого документа нет (4 из 5 финансовых учреждений не оформляют закладную на недвижимость сразу), подготовка займет коло двух недель (8-10 рабочих дней).

Требовать расторжения договора залога заемщик в праве в тот же день, когда состоялось полное погашение ипотеки с учетом начисленных процентов и прочих начислений. В некоторых случаях оформляется электронная закладная, снятие обременения по которой можно сделать через интернет на сайте Росреестра.

Важно! Для снятия обременения по ипотеке в онлайн-режиме необходимо наличие квалифицированной цифровой подписи

Как оформить закладную по ипотеке в Сбербанке

В большинстве случаев оформление закладной в Сбербанке возлагается на банковских сотрудников. Документация подготавливается после подписания договора приема-передачи.

Документы для закладной по ипотеке

Нужно подготовить следующие документы для оформления закладной по ипотеке:

- паспорт заемщика;

- акт приема-передачи будущей залоговой недвижимости;

- выписку из ЕГРН по данному дому;

- техпаспорт;

- договор на ипотеку;

- отчет оценщика по приобретаемой квартире;

- договор страхования;

- квитанцию об уплате государственной пошлины.

По итогу оценки, для получения закладной в Сбербанке, уполномоченное лицо выдает заемщику 2 экземпляра отчета: первый остается кредитному менеджеру для оформления ценной бумаги, а второй отправляется в Росреестр.

Оплата госпошлины и подписание договора

Закладная оформляется совместно с правом собственности на недвижимость. Поэтому государственная пошлина зависит от формы лица, получающего право собственности:

- Для граждан – 2 тыс. рублей.

- Для юр. лиц – 220 тыс. рублей.

После оплаты необходимо передать квитанцию кредитору, позже осуществляется подписание оформленной закладной.

Регистрация закладной

Собрав все документы для регистрации закладной по ипотеке, нужно посетить территориальное представительство Росреестра. С 2021 года заемщикам доступна онлайн-регистрация с использованием электронной подписи. Закладная составляется в специальной форме и регистрируется автоматически.

Эксперт: Регистрация закладной по ипотеке в мфц | Дом права

Приобретенная квартира становится обеспечением займа. Договор купли-продажи является основанием для оформления права собственности на приобретенное имущество.

Регистрация ипотеки в МФЦ является процессом, требующим соблюдения всех необходимых норм

Различных подвохов при совершении регистрации очень много, важно не ошибиться. Сейчас все чаще квартиры приобретаются через ипотеку

Последним этапом такой сделки является регистрация.

Согласно закону все операции с недвижимостью должны регистрироваться в государственном Едином реестре. Если дело касается ипотеки, то подразумевается регистрацию не только договора, но и закладной. Сейчас этот документ практически не требуется в банке, чтобы оформить ипотечный кредит.

Но кто знает, какие изменения будут в будущем, поэтому важно знать, как проводится регистрация закладной по ипотеке в МФЦ

Что такое закладная на квартиру при ипотеке и зачем она нужна

На открывшейся странице требуемая информация будет в отобразившемся справа списке.Там же представлены образцы бланков на оплату.

Процесс регистрации ипотеки в МФЦ — ответственный этап, в котором очень важно не сделать ошибку, т.к. существует огромное количество подвохов и нюансов, которые могут помешать данному процессу

Срок государственной регистрации ипотеки составляет 5 рабочих дней с момента подачи документов для таких объектов как квартира, комната, доля.

Однако помните, что если вы делаете регистрацию ипотеки через МФЦ, то к этим срокам можно смело прибавлять 2-3 дня.

Регистрация закладной по ипотеке в мфц — необходимые документы

Договор залога накладывает ограничение на приобретенное право собственности. То есть у собственника остается только право владения и пользования жильем. Многие из нас для решения своих жилищных проблем берут ипотеку, так как не могут купить жилье, оплатив его полностью, сразу.

Также следует учесть, что оформление закладной происходит в единственном экземпляре. В этом случае следует сделать копию, ведь при утере оригинала по копии восстановить документ будет намного проще.

Каждый, кто хотя бы однажды оформлял ипотеку или просто искал информацию об ипотечном кредитовании, сталкивался с понятием «закладная»

Обычно потенциальных заёмщиков волнуют процентные ставки и сумма займа, а на дополнительные нюансы и требования внимание практически не обращается

Но закладная на квартиру при ипотеке – важнейший документ, без которого невозможно оформить кредитный договор

Именно поэтому так важно знать и понимать, что она собой представляет

Ипотека – наиболее распространенный вариант решения проблем с жильем для семей со средним и низким доходом. Однако для ее оформления необходимо сотрудничество с самыми разными инстанциями, среди которых МФЦ. Здесь мы пристально рассмотрим вопрос регистрации закладной по ипотеке в МФЦ.

За границей очень широко распространена регистрация ипотеки, а в нашей стране люди не видят в этом действии принципиального значения.Главное и, вероятно, единственное назначение закладной для банка по ипотеке заключается в снижении финансовых рисков, на которые идёт кредитор.

То есть, с её помощью он получает права на приобретённое заёмщиком жильё и, в случае возникновения у клиента трудностей, сможет компенсировать возможные убытки.

Размер госпошлины за регистрацию ипотеки Суммы госпошлин устанавливаются налоговым законодательством. В оплату входит удержание средств за регистрацию закладной по ипотеке. Дополнительный сбор может быть установлен за оформление бланков и регистрацию нотариально значимых действий.Разница в сумме может зависеть от того, подлежит регистрации:

- квартира или частный дом;

- земельный участок или коммерческое предприятие.

За границей регистрация ипотек в наше время очень популярна, чего не скажешь, к сожалению, о Российской Федерации

Именно поэтому важность данного вопроса немаленькая, ведь данный документ не распространен в банковской области нашей страны

Документы для регистрации ипотеки

Помните, что при подаче документов на регистрацию ипотеки при себе необходимо обязательно иметь копии всех перечисленных документов. После того как у вас примут полный комплект документов вам обязательно должны дать выписку, в которой указан перечень всех сданных вами документов. В дальнейшем именно с этой выпиской вы будете получать свой зарегистрированный комплект документов.

Что нужно для регистрации сделки с залогом

Регистрация квартиры в собственность по ипотеке требует предоставления установленного законом перечня документов (). Их список сообщит банковский менеджер или риэлтор, с которым вы сотрудничаете. Хотя он может несущественно меняться в зависимости от характеристик сделки, базовый перечень выглядит следующим образом:

- Паспорта участников кредитной сделки, то есть продавцов и покупателей.

- Заявление на оформление права собственности. Бланки распечатает специалист, принимающий документы, вам останется только проверить данные и поставить подписи.

- Квитанция об уплате государственного сбора за регистрацию права собственности. Госпошлина делится поровну на всех будущих хозяев. Если вы закладываете свою недвижимость, следует зарегистрировать договор ипотеки. Государственный сбор за него делится на всех залогодателей и кредитора поровну.

- Договор с продавцом (на вторичку) или с застройщиком (на новое жилье).

- Правоподтверждающие бумаги на жилье (выписка из общего реестра недвижимости).

- Документ, в связи с которым появилось право владения (приватизации, дарения и пр.).

- Залоговые бумаги. При обременении в силу закона используется договор с кредитором и закладная, в силу договора – специальный договор ипотеки. Некоторые банки не делают закладную, и это тоже происходит в рамках закона – ограничение права регистрируется только на основании кредитного и договора купли.

- Техническая документация.

- Нотариальная доверенность, если за продавца выступает его доверенное лицо.

- Разрешение госорганов на реализацию жилплощади, если среди продавцов числятся дети.

- Нотариальное разрешение мужа или жены заемщика на обременение.

Отдельно стоит сказать о таком важном документе, как закладная (). Хотя многие банки пренебрегают ее оформлением, крупные финансовые организации ведут практику регистрации залога именно через закладную

Документ должен содержать:

- данные залогодателей, то есть ипотечных заемщиков по данному кредиту;

- характеристики квартиры (местонахождение, этаж, количество квадратных метров, оценочная цена и пр.);

- данные об ипотеке (сумма, реквизиты кредитного договора, ставка и пр.);

- особенности погашения, дата и сумма платежа;

- подписи всех заемщиков.

Рекомендуемая статья: С 2021 года закон защитит добросовестных покупателей недвижимости

Распечатанную и подписанную закладную обязательно нужно сдать на регистрацию. В противном случае она не признается законной. Оригинал документа хранится в банковском архиве до момента закрытия кредита. После выплаты вам отдадут закладную, потому как она потребуется для снятия залога.

Регистрация ипотеки в Росреестре через Госуслуги

Чтобы не тратить время на простаивание очередей в МФЦ, можно отправить заявление онлайн – через портал Госуслуг. Первым делом потребуется создать свою учетную запись и подтвердить ее.

Регистрация на ресурсе заключается в следующем:

- Кликают по записи регистрации и в открывшейся форме заполняют графы: ФИО, контактный телефон и электронный адрес.

- Вносят информацию о себе в профиле.

- Подтверждают действия одним из возможных способов: в центре обслуживания, через интернет-банк, на Почте России или воспользовавшись ключом доступа (УЭК).

К сведению Отыскать ближайшие обслуживающие центры можно на сайте, для чего в поисковик вбивают город. Если выбирают почту, то в соответствующем разделе указывают адрес проживания и жмут на «Доставить». Код пришлют пользователю в заказном письме в течение 2 недель.

Сама процедура электронной регистрации ипотеки в Росреестре через Госуслуги проста:

Когда появляется необходимость регистрации ипотеки в Росреестре?

Согласно пункту 1 ст. 131 ГК РФ и п. 6 ст. 1 ФЗ № 218 от 13.07.2015 права собственности на недвижимость нужно в обязательном порядке фиксировать в госорганах. Это правило применимо и к приобретаемому жилью на ипотечные средства (Закон № 102 «Об ипотеке»).

Внимание

Одновременно с правом собственности на обременяемый объект в Росреестре осуществляют регистрацию договора ипотеки (п. 2 ст. 20 Закона об ипотеке). Это действие является заключительным шагом в сделке по купле жилья на кредитные средства.

Документы на рефинансирование военной ипотеки в Промсвязьбанке

Полный перечень бумаг зависит от того, приобреталось жилье на первичном или вторичном рынке, а также от состояния квартиры на данный момент. Для подписания предварительного договора (ПКД) потребуются:

- анкета-заявление;

- паспорта заемщика и всех созаемщиков;

- действующий кредитный договор (ДЦЖЗ);

- свидетельство о браке (неженатые заемщики пишут заявление о том, что не были женаты на момент покупки жилья);

- актуальный график платежей (выдается прежним кредитором).

После положительного решения от РВИ список расширится. Придется проводить повторную оценку и оплачивать ее самостоятельно (результат действителен 6 месяцев). В некоторых случаях может понадобиться справка о том, что дом не находится в аварийном состоянии. Но это актуально только для старых квартир Москвы и Санкт-Петербурга.

Также необходимо принести:

- реквизиты для перечисления средств на погашение рефинансируемого кредита (соответствующая справка берется в прежнем банке);

- справку об актуальной задолженности и отсутствии просрочек (или иной подобный документ);

- свидетельство о праве собственности и/или выписка из ЕГРН (действительна 1 месяц);

- справки по форме №7 (технические характеристики жилого помещения) и №9 (сведения о зарегистрированных в квартире лицах);

- нотариальное согласие супруги/супруга на залог квартиры (для тех, кто состоит в браке);

- техпаспорт.

Внимание! Банк может запросить любые другие документы на свое усмотрение. Практика показывает, что на сбор и согласование всех бумаг уходит около 3-х недель

При этом многие справки действительны только в данном месяце

Практика показывает, что на сбор и согласование всех бумаг уходит около 3-х недель. При этом многие справки действительны только в данном месяце.

Основания для снятия обременение с жилья

Погашение регистрационной записи о том, что недвижимость находится под ипотекой требует выписки банка. В этом документе кредитор подтверждает, что больше не имеет финансовых претензий к заемщику. Непосредственной причиной для снятия обременения является:

- заявление от банка-кредитора или организации, которой он переуступил право требования по закладной;

- заявление кредитора и должника;

- закладная с отметкой банка о погашении долга (если банк отказал в проставлении отметки и возвращении закладной, ее можно стребовать через арбитражный суд);

- вступившее в законную силу решение суда об аннуляции ипотеки (копия резолюции);

- документ, подтверждающий право собственности, при реализации залогового имущества с торгов.

Для военной ипотеки предусмотрен дополнительный документ – соответствующее заявление от ФГКУ «Росвоенипотека».

Порядок снятия обременения с залогового жилья предельно прост и предполагает подачу одного из указанных документов в МФЦ или напрямую в Регпалату. Также необходимо предоставить паспорт или другой документ, удостоверяющий личность подателя.

Где снимается обременение

Снятие обременения проводится в том же органе, который зарегистрировал его наличие, то есть, в Росреестре. Однако решить вопрос можно не только через Регистрационную палату: популярным посредником стали многофункциональные центры (МФЦ), работающие по принципу «единого окна».

Какая роль отводится МФЦ

В 2021 году МФЦ помогают гражданам со сбором и подготовкой документов в электронном или бумажном виде. МФЦ не занимаются непосредственным внесением изменений в Росреестр – они всего лишь помогают сформировать пакет необходимых бумаг и передают его регистратору, избавляя заемщика от волокиты. Центры несут ответственность за предоставление государственной услуги в срок, оговоренный в законе.

Как снять обременение через МФЦ

Чтобы воспользоваться услугами МФЦ, необходимо запомнить простой порядок действий.

После выплаты всей суммы долга по ипотечному кредиту необходимо подать в банк заявление на выдачу закладной. Помните, что закладная хранится у кредитора до погашения последнего платежа, и после его внесения банк не имеет права задерживать документ. Обычно для его выдачи требуется 2-3 дня. Подождать дольше придется тем, чья закладная передавалась по переуступке – тогда имеет смысл обращаться напрямую к новому ее держателю. На возврат закладной банку по закону отводится 30 дней – по истечении этого срока можно смело подавать в суд.

Если закладная была утеряна или повреждена, допускается общий визит представителя банка и заемщика в местное отделение Регпалаты или МФЦ.

После подачи паспорта и закладной в МФЦ не забудьте получить расписку о том, что регистратор получил у вас оригиналы документов. В Регпалате они будут находиться не более 3-х дней – по окончании срока их можно будет забрать в МФЦ или напрямую. Сразу после погашения записи в Росреестре собственник квартиры получает право самостоятельно распоряжаться приобретенной недвижимостью.

Государственная пошлина и сроки в 2021 году

За погашение записи об ипотеке в Росреестре пошлину платить не нужно.

Сроки выполнения регистрационного действия отсчитываются со дня подачи последнего из необходимых документов. Стандартный срок составляет 3 дня, однако он может увеличиваться при участии заемщика в договоре долевого участия на жилье в новостройке или по причинам, зависящим от банка. Как правило, процесс снятия обременения занимает не более 2-х недель.

Как узнать снято ли обременение по ипотеке?

Поскольку Росреестр не уведомляет заемщика о погашении обременения, информацию можно получить в МФЦ или в Регпалате затребовав специальную выписку.

Кто может подавать документы

Законом не предусмотрено условие об обязательной подаче документов заемщиком – собственником квартиры. Осуществить все необходимые действия в МФЦ может и его представитель, у которого имеется подписанная должником и заверенная в нотариальном порядке доверенность. Доверенность может быть «одноразовой» и предусматривать только те действия, которые необходимы для изменения регистрационной записи.

Причины отказа в регистрации

В регистрации ипотеки в Росреестре могут отказать на основаниях, прописанных в ФЗ № 218 статья 26. Наиболее частые причины:

- предоставлены не все документы или в них обнаружены ошибки (приписки, исправления, подчистки);

- у некоторых справок истек срок годности;

- предъявленная информация не соответствует действительности;

- нет согласия супруга или недостает каких-то других дополнительных бумаг из обязательного списка;

- на недвижимость наложен арест или в отношении нее открыто судопроизводство;

- регистратор не получил сведения из межведомственных источников (к примеру, ИФНС);

- указанный в заявлении правообладатель не является таковым;

- подает заявление не уполномоченное на то лицо.

На исправление недочетов технического характера гражданину отводится 3 месяца, если иные сроки не предусмотрены законом (ст. 26 ФЗ № 218). Отсчет начинается с момента их обнаружения и обращения с заявлением в регистрирующий орган. Наряду с этим, кредитная организация и непосредственно заемщик должны быть оповещены о сложившейся ситуации, чтобы они могли приступить к решению проблемы.

Особенности процедуры

Регистрация ипотеки — это завершающий этап приобретения недвижимости в кредит, представляющий собой включение данных о покупаемой недвижимости и условиях ее приобретения в базу единого государственного реестра. Эта процедура является подтверждением сделки на уровне государства и защищает права всех сторон ипотечного договора. Однако следует иметь в виду, что не всю недвижимость можно внести в единый Росреестр. К таким объектам относятся: дачи, земельные участки, являющиеся государственной собственностью, и участки, не выделенные из общественной собственности, помещения, предназначенные для ведения предпринимательской деятельности, изолированные комнаты. Также не регистрируются морские и воздушные суда, недвижимость, которую невозможно оценить в силу различных обстоятельств.

В зависимости от вида ипотеки различается и порядок ее регистрации.

Юридически выделяются 2 вида ипотеки:

- В силу договора. Залогом предоставляемого займа выступает имеющееся у заемщика жилье. При договорной ипотеке не требуется подтверждать цель, на которую берется кредит, а условия кредитования прописываются в отдельном договоре. Такой вид ипотеки является определенным риском для банка, так как он приобретает права на залоговое имущество только после того, как будет зарегистрирован договор ипотеки, что происходит в течение трех месяцев, отведенных законодательством. Чтобы обезопасить себя при договорной ипотеке, банки требуют у заемщика поручителей по кредиту и устанавливают повышенную процентную ставку на период регистрации договора.

- В силу закона. Наиболее распространенный вид ипотеки. При нем заемщик берет у банка кредит на покупку жилья, которое оформляется в собственность покупателя и одновременно становится обеспечительным залогом для взятых средств. Обязательными условиями являются смена собственника недвижимости и предоставление займа на покупку жилья из целевых средств банка, которые могут быть выданы заемщику только при предоставлении одного из следующих документов:

- договор долевого участия в строительстве дома;

- договор купли-продажи;

- договор переуступки прав на недвижимость.

Можно выделить 4 основных отличия одного вида ипотеки от другого:

- Присутствие представителя банка при регистрации ипотеки требуется только при кредитовании в силу договора;

- Ипотека в силу закона освобождает банк от уплаты госпошлины;

- При законной ипотеке залогом выступает жилье, приобретаемое на кредитные средства, а при договорной — любая недвижимая собственность заемщика;

- При законной форме регистрация ипотечного договора осуществляется одновременно с регистрацией права собственности заемщика на приобретаемую квартиру, а при договорной сначала регистрируется договор купли-продажи, а потом договор ипотеки.

Предлагаем ознакомиться: Освобождение от ндфл при заключении договора дарения между братом и сестрой

Сроки регистрации

Сроки регистрации ипотеки строго регламентированы федеральным законом «Об ипотеке» и зависят от вида недвижимости. Так, законодательство отводит 5 дней на регистрацию ипотеки на любое жилое помещение и 7 дней на нежилые помещения и земельные участки. Если же нежилое помещение или участок регистрируется на основании нотариально заверенной сделки, то срок регистрации также составляет всего 5 дней.

Следует иметь в виду, что проведение регистрации в Росреестре займет на 2 дня больше времени, если документы подаются в многофункциональный центр. Это дополнительное время отводится для курьеров, которые забирают документы из МФЦ и отвозят их в регистрирующий орган, а затем привозят назад.