Как оплатить выставленный счет в системе сбербанк бизнес

Содержание:

- После создания платежного поручения

- Как подключиться к системе

- УИП в квитанции Сбербанка — зачем нужен номер и где его приобрести?

- Виды платежей

- Специфика заполнения

- Заполнение поля 110 – законодательное объяснение

- Когда необходимо заполнять поле 110

- Наименование кода 2 Сбербанка

- Форма платежного поручения — бланк, размер, номера полей

- Нюансы по работе с ПП в дистанционном сервисе

- Особенности платежных поручений в Сбербанк Бизнес Онлайн

- Заполнение поля

После создания платежного поручения

Готовое поручение нужно подписать, а после скачать и использовать по прямому назначению.

Как подписать

На главной странице Бизнес Онлайн расположены кнопки: На подпись, К отправке и Все платежи. При наличии неподписанных, их количество отображается рядом с наименованием.

Нажав на кнопку, клиент видит перечень неподписанных документов. Напротив каждого есть значок Подписать. Также можно воспользоваться значком Подписать все, который находится выше списка.

Поставить подпись можно и через раздел Все платежи. Здесь нужно выделить поручения со статусом Создан и кликнуть внизу страницы кнопку Подписать.

После подписания, платежное поручение готово к отправке в Сбербанк. Остается только кликнуть на соответствующую кнопку.

Как скачать

Любое платежное поручение можно скачать, чтобы распечатать. Сделать это можно так:

- Зайти в Платежи и переводы – Все платежи.

- Выделить необходимые платежные поручения. Для этого в левой части (перед номером) кликнуть на него, чтобы появилась отметка.

- Внизу экрана есть строка, где отмечено, сколько выбрано поручений и на какую сумму. Здесь же расположена кнопка Скачать pdf.

- Кликнув на нее, предлагается выбор: скачать одним документом или комплектом. В первом случае все платежные поручения сохранятся в один файл, во втором – в отдельные (архивом).

- Выбрать папку в компьютере, куда сохранить файлы.

Аналогичным образом можно скопировать или удалить одно или несколько платежных поручений.

Во время проведения платежей в банковской автоматизированной системе каждой операции присваивается отдельный статус.

Его название свидетельствует о том, на каком этапе пребывает процедура перечисления денежных средств, а также отмечаются конкретные ошибки, не позволяющие перейти к следующей стадии.

Сначала требуется создать «платежку», после подписать ее и отправить в разработку. В завершение процедуры она отправляется на исполнение в онлайн сервисе банка.

Так образуется сообщение «Принят АБС». Зная, что это значит, пользователь может в дальнейшем проводить все транзакции согласно установленному порядку.

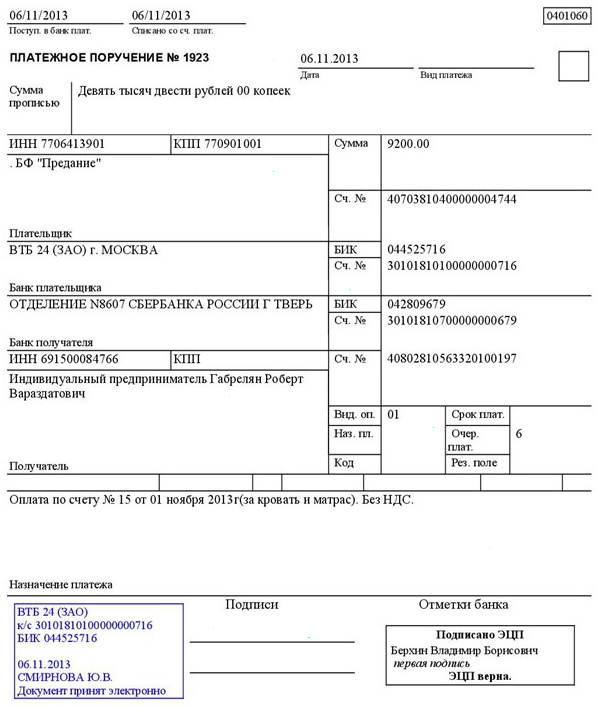

Образец платежного поручения

С целью унификации платежных документов к заполнению платежных поручений предъявляются определенные требования.

Чтобы банк принял платежку без замечаний, необходимо, чтобы документ содержал все предусмотренные поля и был заполнен в соответствии с установленными правилами.

Как подключиться к системе

Для повышения качества обслуживания сервис постоянно дополняется новыми опциями, а его интерфейс с каждым разом становится более информативным и понятным любому пользователю. Одна из самых востребованных функций — это заполнение платежного поручения в «Сбербанк Бизнес Онлайн».

Получить доступ к удаленному банковскому обслуживанию через «Сбербанк Бизнес Онлайн» может любое предприятие или индивидуальный предприниматель, открывший расчетный счет в Сбербанке.

Для подключения к системе не требуется установка каких-либо специализированных программ, поскольку доступ в личный кабинет клиента осуществляется через браузер его компьютера.

Сервис можно использовать не только для оперативного осуществления расчетов с партнерами, но ещё и для размещения средств на депозиты, получения кредита, выпуска зарплатных и корпоративных карт, электронного документооборота с банком и других целей.

Возможности Бизнес Онлайн

Для получения доступа в Бизнес Онлайн необходимо заполнить заявление, после чего принести в отделение обязательные документы.

После заключения договора, клиенту передаются идентификаторы для входа в сервис. Преимуществами его использования для малого бизнеса выступают:

- Возможность составлять и направлять в Сбербанк платежные поручения.

- Отслеживать статус документов.

- Иметь доступ к раннее составленным поручениям, с целью проверки. Для поиска используется удобная система фильтров и сортировки.

- Наличие справочника банковских реквизитов. Существует возможность создавать собственные справочники клиентов, поставщиков и других партнеров.

- Возможность систематизировать документы посредством шаблонов.

- Интеграция с 1С: импорт, экспорт информации.

- Распечатать исполненное платежное поручение со штампом банка (не требуется посещать Сбербанк для получения официальной бумаги).

- Подтверждать операции в Бизнес Онлайн по СМС.

- Клиент получает уведомления о происходящих процессах.

- Право наделить сотрудника полномочиями по подготовке платежных поручений.

- Работать в Бизнес Онлайн можно даже без открытия расчетного счета в Сбербанке.

В Бизнес Онлайн можно принимать и отправлять платежные бумаги в электронном виде, просматривать информацию о состоянии счетов, обмениваться сообщениями с партнерами (с возможностью приложить файлы).

Поэтому важно всегда иметь доступ к учетной записи, а при внезапной блокировке своевременно восстановить доступ в Сбербанк Бизнес Онлайн

Что представляет собой платежное поручение

Корпоративный блок Сбербанка активно развивает дистанционные каналы обслуживания для юридических лиц и индивидуальных предпринимателей.

Использование платежных поручений в системе «Сбербанк Бизнес Онлайн» позволяет упростить всю процедуру управления расчетным счетом и оперативно совершать платежи контрагентам, государственным органам, взаимосвязанным компаниям и сотрудникам.

Платежное поручение — это поручение обслуживающему банку произвести перечисление определенной суммы средств с расчетного счета отправителя на счет получателя. Форма этого расчетного документа установлена на законодательном уровне, поэтому правила его заполнения являются унифицированными.

Электронный документ имеет следующие реквизиты:

- наименование получателя денежных средств,

- банк отправителя,

- банк адресата,

- сумма перевода,

- реквизиты получателя.

Сроки исполнения платежных поручений закреплены в Гражданском Кодексе РФ. Если получатель и отправитель находятся в пределах одной области, то максимальный срок зачисления составляет 2 рабочих дня.

В других случаях на перечисление средств уйдет до 5 рабочих дней. На практике электронные документы в Сбербанке обрабатываются в течение операционного дня, что выгодно отличает его от конкурентов.

УИП в квитанции Сбербанка — зачем нужен номер и где его приобрести?

Инфо Указание номера важно для того, чтобы был сделан вычет НДС Это возможно, если чековый документ определяет строку налога, а также к нему прикладывается счет-фактура. Вот алгоритм действий, которые потребуются для оплаты с помощью вашей карты через интернет:

Вот алгоритм действий, которые потребуются для оплаты с помощью вашей карты через интернет:

- Заходите в личный кабинет.

- Выбираете раздел с платежами и переходите в «Налоги/Штрафы ГИБДД», затем, открываете штрафы.

- Нажимаете на поиск оплаты и во вкладке .

- Указываете, откуда списывать средства. Вводите необходимые цифры с постановления или квитанции,

- Подтверждаете по СМС, платеж выполнен.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Вот алгоритм действий, которые потребуются для оплаты с помощью вашей карты через интернет:

- Заходите в личный кабинет.

- Выбираете раздел с платежами и переходите в «Налоги/Штрафы ГИБДД», затем, открываете штрафы.

- Нажимаете на поиск оплаты и во вкладке .

- Указываете, откуда списывать средства. Вводите необходимые цифры с постановления или квитанции,

- Подтверждаете по СМС, платеж выполнен.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Бухгалтер, составляя авансовый отчет, в обязательном порядке отражает в нем уникальный номер чека и дату. Авансовый отчет отражает всю информацию о потраченных в командировках средствах, приобретении товарно-материальных ценностей для организации, покупке топлива.

Благодаря этому коду конкретный платеж легко найти среди сотен других. Эта комбинация помогает контролировать оплату, упорядочить оформление платежных документов и убедиться, что платеж будет направлен адресату.

В дополнение к уже существующим реквизитам, на основании закона 54-ФЗ, добавилось несколько новых:

- система налогообложения, которую применяет организация;

- признак (возврат, продажа) и форма (наличные или электронный платеж) расчета, НДС для каждой позиции чека, название и адрес сайта ОФД, QR-код, по которому можно дополнительно проверить подлинность чека;

- электронный адрес или номер телефона организации, которая выдала документ.

При указании адреса допускается использовать сокращения, позволяющие определенно установить данную информацию.

Владельцы карт «Сбербанка» предпочитают оплачивать различные услуги, квитанции и тарифы ЖКХ и налоги дистанционно, пользуясь сервисом Сбербанк Онлайн. При заполнении электронных платёжек часто попадаются пункты УИН и УИП.

Рассматриваемые определения появились в 2014 году с лёгкой руки Министерства финансов Российской Федерации. По сути, это персонализаторы платежей, которые не только определяют характер и назначение платежа, но и упрощают ведение статистики госструктурами и учреждениями, в чью пользу совершается транзакция.

Поговорим о том, что означают данные аббревиатуры. Итак:

- УИН – Уникальный Идентификатор Начислений. Данный код обязателен для перевода средств бюджетным организациям, которые находятся на гособеспечении. Это может быть родительская плата за детский садик или погашение штрафа, выписанного сотрудником ГИБДД.

- УИП – Уникальный Идентификатор Платежей. Применяется для выполнения денежных переводов, направленных в государственный бюджет, например, налогов, пошлин или страховых взносов.

При заполнении в платежном поручении кода бюджетной классификации — КБК необходимо участь, что 14-й символ кода бюджетной классификации может иметь разное значение, в зависимости от назначения платежа: при уплате налога в 14-м символе кода бюджетной классификации указывается цифра 1, при уплате пени — цифра 2, при уплате штрафа — цифра 3.

Все банковские счета состоят из 20 цифр, составляющих несколько групп, каждая из них несёт определённую информацию и регламентируется Положением о правилах ведения бухгалтерского учёта в кредитных организациях, находящихся в России, № 385-П.

Сбербанк Онлайн – это бесплатное приложение для владельцев дебетовых карт, с помощью которого можно осуществлять различные платежи онлайн или переводы, а также просматривать свои расходы за определенный период.

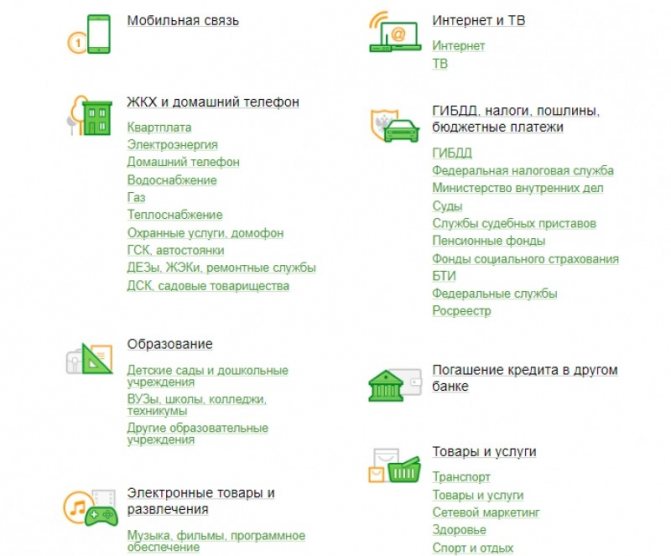

Виды платежей

Кроме назначения платежей, существует понятие «вид платежа в «Сбербанк Онлайн» – что это такое и какую роль играет, разберемся далее. В личном кабинете пользователя «Сбербанк Онлайн» представлено много различных поставщиков тех или иных услуг, поэтому для удобства поиска нужного получателя оплаты они четко структурированы по видам платежей. Например, все операторы мобильной телефонной связи представлены в разделе «Мобильная связь». Название раздела в данном случае является также видом платежа.

В личном кабинете внутри раздела «Платежи и переводы» вы сможете увидеть такие виды перечислений, как оплата коммунальных услуг, телефонной связи, интернета, ТВ, госпошлины и т.д.

Виды платежей в сбербанк онлайн

Таким образом, термин «Вид платежа» используется только для удобства в поиске получателя оплаты.

Специфика заполнения

Данный документ должен включать в себя определённые реквизитные данные.

Фото 1. Образец платёжки.

Платёжка

Существенное внимание обращается на принятие главных форм и процесс осуществления расчётных операций по безналичке:

- название документа и его код по ОКУД;

- номер расчёта, число оформления, тип платёжного действия;

- наименование плательщика, ИНН;

- адрес банка плательщика, БИК;

- детально описанные реквизитные данные получающего лица;

- цель и назначение перевода;

- сумма;

- очерёдность;

- тип операции по бухгалтерскому учёту;

- подписи и штампы.

Внесение информации в поля должно производится в соответствии с требованиями ведомств и министерств.

Важно!

Финансовое учреждение осуществит платёжное поручение, только если на счёте плательщика есть нужная сумма

Заполнение поля 110 – законодательное объяснение

Общепринятый вид платежного поручения, используемый при перечислении налоговых платежей, разработан на основе положения Центробанка РФ от 19.06.2012 года № 383-П. В документе была подробно расписана специфика внесения сведений в его графы, в том числе и в строку 110. Поле заполнялось, только в случае перечисления денежных средств в бюджетные сферы. Предписания к внесению данных в графу «вид платежа» были следующими:

- «ПЕ» — при перечислении просрочки и пеней по обязательным платежам;

- «ПЦ» — при переводе процентного вознаграждения;

- «0» — налоговые платежи, исходящие от ФНС.

Предписания к оформлению граф платежного поручения изменяются часто. Поэтому нужно следить за выпуском обновленных инструкций. Часто бывает, что законодательные акты, выпущенные разными ведомствами, противоречат друг другу. Приказом Минфина от 30 октября 2014 года № 126н была отменена необходимость заполнять строку 110 платежного поручения. На основании этого документа, она должна оставаться пустой. Сведения о типе платежа рекомендовалось перенести в поле 109.

Ответом на это стало письмо ЦБ РФ от 30 декабря 2014 года № 234-Т, которое поясняло, что в графе 110 нужно проставлять цифру «0». Спустя год, 6 ноября 2015, указом № 3844-У упомянутого выше государственного учреждения, это решение было отменено. Создается ощущение, что все пришло в норму. Разногласия в вопросе о формировании строк платежного поручения были устранены.

Важно! Если заполнение поля 110 стало не обязательным, то это не значит, что и внесение информации о виде безналичного перевода тоже упразднено. В июле 2021 года выходит новое постановление ЦБ РФ № 4449-У, которое вносит корректировки в предшествующее положение о совершении безналичных переводов и формирование поручений

Изменения вступили в силу с 8 августа 2021 года. Они были обоснованы перестройкой общей платежной системы РФ и переходом страны на собственную независимую систему расчетов МИР

В июле 2021 года выходит новое постановление ЦБ РФ № 4449-У, которое вносит корректировки в предшествующее положение о совершении безналичных переводов и формирование поручений. Изменения вступили в силу с 8 августа 2021 года. Они были обоснованы перестройкой общей платежной системы РФ и переходом страны на собственную независимую систему расчетов МИР.

Важно! Нововведения коснулись не всех платежей, а лишь государственных выплат в пользу ФЛ но номеру счета. Сейчас обязательными для заполнения графами платежного поручения являются ячейки с 101 по 109, 110 — пустое

Данные о назначении платежа государственные учреждения получают на основании КБК, для внесения которого отведена строка 104. Ошибочный код в этом разделе платежки не позволит провести платеж правильно. Денежные средства могут просто зависнуть в системе банка. Образец заполнения поля 110 в платежном поручении с 2021 года ничем не будет отличаться. Последние нововведения, касающиеся заполнения строки 110, датированы августом 2021 года

Сейчас обязательными для заполнения графами платежного поручения являются ячейки с 101 по 109, 110 — пустое. Данные о назначении платежа государственные учреждения получают на основании КБК, для внесения которого отведена строка 104. Ошибочный код в этом разделе платежки не позволит провести платеж правильно. Денежные средства могут просто зависнуть в системе банка. Образец заполнения поля 110 в платежном поручении с 2021 года ничем не будет отличаться. Последние нововведения, касающиеся заполнения строки 110, датированы августом 2021 года.

Когда необходимо заполнять поле 110

Заполнение реквизита 110 в платежном поручении зависит от типа выплат, перевод которых оформляется таким финансовым документом. Вносить информацию в поле 104 совместно с ячейкой 110 платежного поручения необходимо когда:

- Выплачивается заработная плата и вознаграждение сотрудникам предприятий, находящихся на балансе государства.

- Осуществляется перевод денежного довольствия служащим госучреждений.

- Льготники получают пенсии, пособия или компенсации от ПФР.

- Происходит выплата стипендий молодым перспективным специалистам.

- Оформляются документы по оплате пожизненного содержания судьям.

Важно! При совершении подобных переводов, заполнять поле 110 следует, указывая в нем код выплаты — «1». Для всех остальных платежей, включающих переводы ЮЛ и ИП по безналу и уплату обязательных взносов в бюджет, методика внесения сведений в графу 110 не меняется

Поле должно оставаться пустым, без прочерков и цифр

Для всех остальных платежей, включающих переводы ЮЛ и ИП по безналу и уплату обязательных взносов в бюджет, методика внесения сведений в графу 110 не меняется. Поле должно оставаться пустым, без прочерков и цифр.

Код «1» в поле 110 при осуществлении безналичных переводов из бюджетных структур означает, что зачисление денег может произойти только на счета, к которым прикреплена дебетовая карта МИР. В случае отсутствия у клиента банка такого платежного средства, его действия должны быть следующими:

- После поступления денег в банк, они будут задержаны на счетах компании до выяснения обстоятельств перевода.

- На следующий день получателю будет направлено уведомление с требованием посетить в течение 10 рабочих дней отделение банка для получения суммы перевода наличными деньгами по паспорту.

- В случае, если у клиента есть другой счет, по которому возможно проведение денежных операций с использованием карты МИР, информацию по его реквизитам нужно сообщить банковскому сотруднику.

- По истечению десятидневного периода, если получатель, указанный в финансовом поручении, не посетил банк и не предоставил данные по новому счету, денежные средства будут переведены обратно отправителю.

Важно! Требования к заполнению платежек в 2021 году актуальны как при электронном документообороте, так и при формировании финансовых поручений на бумажных носителях

Наименование кода 2 Сбербанка

Шифр операции 2 Сбербанк используется с учетом следующих условий:

- Представленный шифр подразумевает внесение денежных средств по уже имеющемуся у клиента вкладу.

- Вклад должен быть при этом пополняемым – это указывается в договоре и разрабатывается предварительно еще до утверждения условий программы.

- В договоре должна указываться минимально и максимально допустимая денежная сумма для дополнительного взноса. Также в тексте документа представляется обязательная информация в виде сроков внесения денег, возможной капитализации процентов и снятия денежных средств, особенностей перерасчета процентов по вкладу с учетом внесенного взноса.

- Дополнительные взносы в Сбербанке применимы только к депозитным и сберегательным счетам.

- Денежные средства взносятся в отделении банка – в квитанции указывается представленная операция.

По желанию каждый клиент может сделать запрос о получении выписки со своего сберегательного счета. В полученном отчете будут указываться все операции, совершенные с деньгами, находящимися на депозите.

Выписка по счету

На данный момент шифр 2 в Сбербанке приемлем для использования только в операциях со следующими видами вкладов:

- Пополняй онл@йн – можно открыть счет с суммы в 1000 рублей, пополнять его в любое возможное для себя время. Подразумевается вариант снятия денежных средств по факту необходимости. Процентные ставки по вкладам варьируются в зависимости от суммы депозита – от 5,25 до 6,6%.

- «Управляй» – открывается депозит с суммы в 1000 рублей с пополнением и снятием денег в любое желаемое время. Процентная ставка варьируется в пределах от 5 до 6,15%.

- Сберегательный счет – срочный вклад с вышеуказанными условиями и процентной ставкой от 1,5 до 2,3%.

Из вышесказанного следует сделать вывод, что шифр 2 Сбербанка – это дополнительный взнос, который подразумевает собой денежную сумму, вносимую на ранее открытый сберегательный счет.

Аналогичные шифры

В перечне многие коды просто пересекались друг с другом и олицетворяли аналогичную процедуру. К примеру, вид шифр операции 15 Сбербанк включал в себя аналогичную процедуру по депозитному счету. В результате в 2021 году код был удален из перечня – теперь его не используют, поскольку по своему существованию он был «подкодом» уже рассмотренного шифра 2.

По сберегательным счетам также используется вид шифр операции 3 Сбербанк, что указывает на частичную выдачу денежных средств. Так, если клиент ранее со сберегательного счета снимал начисленные проценты или просто сумму основного хранения, в полученном им отчете с денежными средствами появится шифр 3. С помощью кодов 2 и 3 система полностью учитывает движение денежных средств открытого в Сбербанке депозита.

Шифры рекомендуется знать каждому клиенту Сбербанка, что положительно будет сказываться на беспроблемном и бесконфликтном сотрудничестве. В работе со сберегательным счетом достаточно изучить принципы и названия шифров 2 и 3.

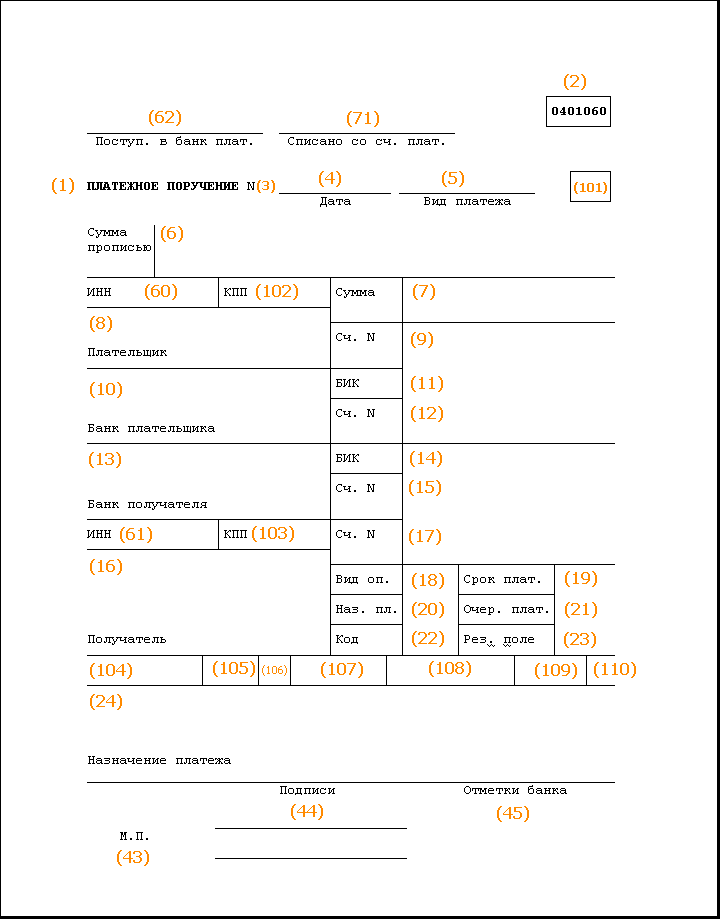

Форма платежного поручения — бланк, размер, номера полей

Форма бланка платёжного поручения и присвоенные реквизитам номера приведены ниже в приложении № 3:

Приложение 3 к Положению Банка России от 19 июня 2012 г. N 383-П «О правилах осуществления перевода денежных средств»

Номера полей в платежном поручении проставлены в соответствии с Положением Банка России и Приказом Минфина РФ. Кроме того, согласно требованиям Банка России размер платёжного поручения не должен превышать лист формата A4, но кредитная организация имеет право утверждать свои размеры и количество экземпляров распоряжений на бумажных носителях, которые не должны быть больше установленного шаблона (п. 1.13 Положения 383-П).

Нюансы по работе с ПП в дистанционном сервисе

Чтобы грамотно и оперативно формировать необходимые документы для проведения запланированных платежей, следует знать правила работы с персональным кабинетом, а именно как формируется электронное платежное поручение. При работе в Сбербанке-Онлайн оформление ПП происходит во вкладке «Платежи/переводы», путем дальнейшего выбора пункта «Перевод организации».

Когда перед пользователем системы сформируется поле документа, следует приступать к его оформлению. По сравнению с бумажным носителем электронная платежка оформляется быстрее и проще. Ведь у пользователя всегда есть возможность исправить случайную ошибку в текущем документе. Следует учитывать, что при отправке онлайн-платежки к выполнению, с клиента будет снята определенная комиссия. Ее точный уровень будет известен уже в процессе заполнения формы.

Где увидеть список платежных поручений

Порой становится необходимо просмотреть базу данных по уже проведенным платежам. Любой пользователь дистанционного сервиса оперативно может просмотреть историю переводов, используя следующую инструкцию:

- Авторизоваться в программе.

- Из перечня меню на главной странице выбрать и отметить подраздел «Услуги».

- Затем перейти по опции «Рублевые операции», далее «Платежные поручения».

- Программа сформирует список документов, где не составит труда выбрать и раскрыть интересующий и детально изучить его.

Как распечатать платежное поручение в Сбербанк-Онлайн

Также любой пользователь дистанционного сервиса может при необходимости, и распечатать нужную платежку. Например, если необходимо передать поручение в банк напрямую, через ответственного лица либо приобщить уже проведенный платеж к бумажному отчету. Для этого следует зайти в подменю «История операций», найти и открыть требуемый документ и отправить его на печать.

Как отозвать платежку

Для сбербанковских корпоративных клиентов также существует возможность отзыва уже оформленного ПП через онлайн-сервис

Данная процедура становится необходимой в случае выявления ошибок при указании реквизитов и иной важной информации. Чтобы аннулировать и отозвать ПП, следует действовать по такой схеме:

- Авторизоваться в персональном кабинете.

- Перейти в подменю «Письма в банк».

- Отметить опцию «Написать письмо».

- Выбрать тип отправления «Письмо в свободной форме».

- В теме сообщения указать «Уточнение реквизитов».

- Затем написать венные сведения и отправить сообщение в обработку.

Удаление истории операций

Данная функция также присутствует в функционале меню Сбербанка-Онлайн

Но стоит понимать, что уничтожать историю платежей нецелесообразно, ведь информация по проводимым финансовым транзакциям может потребоваться в любой момент для оформления важной отчетности. Или же, как подтверждение того, что платеж был действительно совершен при судебных разбирательствах

Поэтому, прежде чем подчищать историю финансовых операций, следует взвесить все возможные последствия.

Особенности платежных поручений в Сбербанк Бизнес Онлайн

Сбербанк также предлагает для своих клиентов, занимающихся бизнесом, соответствующую систему – Сбербанк Бизнес Онлайн. Она разработана с учетом текущих тенденций развития информационных технологий и направлена на удовлетворение всех потребностей современных организаций, ведущих свою деятельность в динамичных и постоянно меняющихся экономических условиях.

Техническая поддержка сервиса фиксирует обратную связь от пользователей, а команда разработчиков непрерывно занимается улучшением качества работы ресурса и внедряет новые функции. Наиболее часто используемым инструментом системы является электронный платеж, осуществляемый посредством формирования платежки в сервисе.

Платежка, сформированная в функционале Сбербанк Бизнес Онлайн, является цифровым документом, служащим для отправки владельцем расчетного счета распоряжения на перевод денежных средств на Р/С контрагента. При этом распоряжение сначала поступает в обслуживающий банк инициатора платежа, а денежные средства приходят на счет, открытый получателем в любом другом банке.

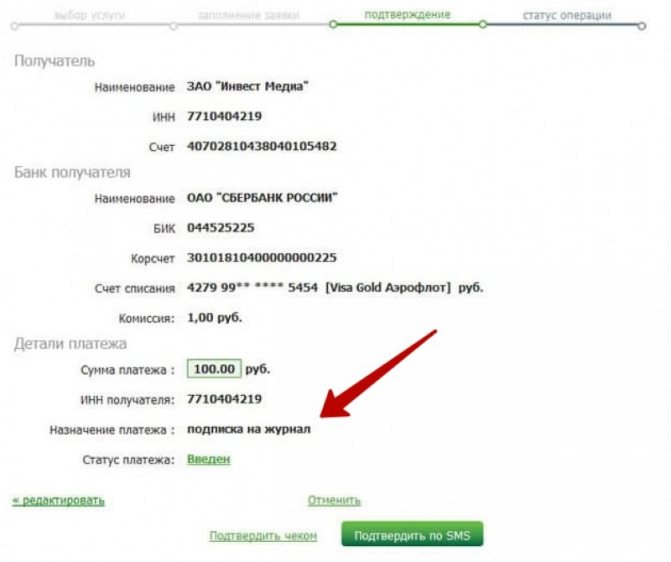

Заполнение поля

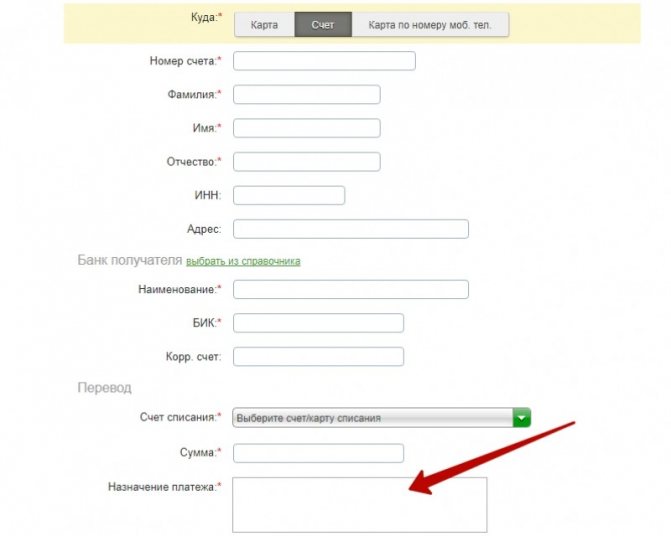

С вопросом о том, что означает «Назначение платежа» в «Сбербанк Онлайн» разобрались, и теперь необходимо узнать о том, как правильно указать цель внесения оплаты. Каких-либо специальных требований к тексту со стороны Сбербанка нет, поэтому заполнить можно в произвольной форме. Но это не означает, что нужно описывать ситуацию в мельчайших подробностях. Цель перевода денежных средств определенному получателю следует указать лаконично. Объем текста не должен превышать 210 символов.

Назначение платежа при переводе

Указывать цель перевода денежных средств между своими счетами в Сбербанке не нужно. Однако, если вы отправляете деньги на свой же счет, но в другом банке, необходимо указать цель перечисления. В данном случае в поле «Назначение платежа» следует ввести «Перевод собственных денежных средств» или любую другую фразу, указывающую на то, что деньги не предназначены для третьих лиц или для оплаты каких-либо услуг.

Назначение платежа в оплате услуг

При оплате каких-либо услуг в назначении следует указывать информацию следующего характера:

- наименование услуг, товаров или работ;

- номер договора или другого документа, устанавливающего правоотношения между плательщиком и получателем денежных средств;

- период оказания услуги;

- номер лицевого счета плательщика;

- вид имущества, в отношении которого была оказана услуга (дом, квартира, земельный участок и т.д);

- погашение задолженности плательщика за прошлые периоды.

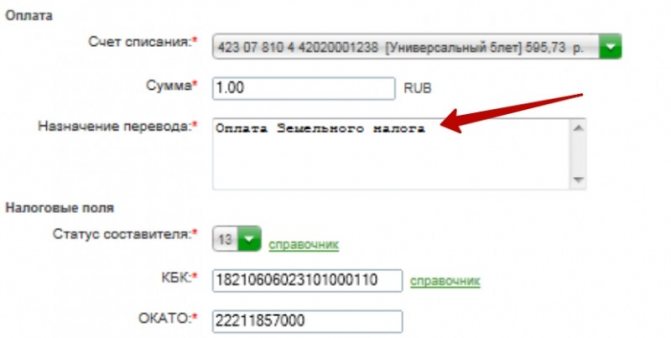

Назначение платежа при подписке на услуги При погашении налоговой задолженности по произвольным реквизитам ФНС необходимо указывать вид налогообложения:

- транспортный налог;

- земельный налог;

- налог на имущество.

Назначение платежа при оплате налога через Сбербанк Онлайн Если денежные средства в добровольном порядке переводятся на счет какой-либо благотворительной организации, достаточно написать слово «Благотворительность» в поле о назначении перевода.

Перевод на счет третьего лица

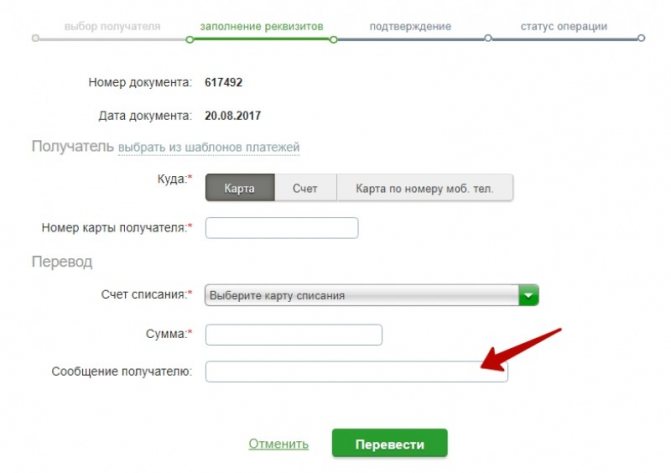

Перевести деньги на счет третьих лиц внутри Сбербанка вы можете двумя способами — по номеру пластиковой карты или по реквизитам текущего счета. При переводе по номеру карты поле «Назначение платежа» вы не увидите, но при желании можете написать получателю СМС, которое поступит на его мобильный телефон.

Назначение платежа при переводе на карту

При переводе на текущий счет физлица обязательно придется заполнить поле «Назначение платежа». Целью перевода в данном случае могут быть:

- материальная помощь;

- алименты на содержание ребенка;

- дарение или другое назначение, подразумевающее отсутствие коммерческой составляющей в выполняемой операции.

Назначение платежа в переводе на счет частного лица Для осуществления оплаты определенной услуги, оказанной физическим лицом, получатель денежных средств должен быть зарегистрирован в качестве ИП. В противном случае банк может отказать в выполнении транзакции. Назначением перевода в данном случае можно указать «Ремонтные работы», «Транспортные и т.д.

Перевод в другой банк

При перечислении денежных средств в сторонние финансовые организации в поле о назначении денежных средств можно указывать ту же информацию, что и при переводе внутри Сбербанка. Однако при пополнении электронных кошельков банковским переводом по платежным реквизитам системы необходимо написать «Пополнение электронного кошелька № …»