Особенности уточненной налоговой декларации 3-ндфл

Содержание:

Обязательно ли подавать уточнения?

Во-первых, в новой декларации с корректировочными данными не должна учитываться информация в первичной декларации. Другими словами, в новом документе должны быть указаны исключительно актуальные сведения, производить подсчеты по разнице между декларациями не нужно.

Сдавать новые бумаги нужно так, будто раньше вы вовсе не подавали никаких деклараций за этот отчетный период. Единственное отличие между документами будет заключаться в том самом номере — с каждым новым документом, сданным в ФНС, он будет расти.

Во-вторых, внесение правок само по себе является необходимостью, если были допущены ошибки или были не учтены важные детали: доходность за отчетный период, сумма уплаченных налогов и налоговых вычетов и т.д. Если первичная сдача с наличием фактических ошибок не будет исправлена за отчетный налоговый период, ФНС может взыскать с предпринимателя штраф или неустойку.

В-третьих, в большинстве случаев ФНС не требует дополнительных уточнений (пояснений) к новым декларациям. Как правило, если нет значительных расхождений или неверных подсчетов в последнем документе, ФНС просто не учитывает данные в первых декларациях. В таком случае в качестве основного документа принимается последняя сданная отчетность.

Но в ряде ситуаций предоставление дополнительных уточнений является обязательным или по крайней мере желательным действием:

- Если по сравнению с первичной сдачей сумма налогового отчисления уменьшилась. Даже уменьшение на 1000-2000 рублей может стать причиной письма из ФНС с требованием дать пояснения;

- Если данные первой и конечной декларации, поданных приблизительно в одно время, чересчур сильно расходятся — на суммы больше 10% от среднегодового оборота предприятия. Уточнения могут потребоваться, если первичная и конечная декларации были поданы, например, в течение одного-двух месяцев.

Помните, что в случае обнаружения фактических ошибок, уменьшения суммы налоговых отчислений и прочих манипуляций, руководитель предприятия может быть оштрафован в соответствии со ст. 122 Налогового Кодекса РФ.

Номер корректировки в декларации 3-НДФЛ — как узнать по адресу?

Найти по адресу номер корректировки нельзя. В ИФНС регистрация деклараций ведется по налогоплательщику. Для идентификации применяется ИНН и паспортные данные физлица. Отдельного учета по адресу не ведется, поэтому узнать номер по прописке не получится.

К указанию номера корректировки при заполнении 3-НДФЛ нужно относиться ответственно, так как это значимый показатель для налоговиков. Иначе формы могут перепутать, и на проверку попадет декларация с искаженными данными, что может привести к неприятным последствиям в виде доначисления налога и штрафа.

Последнее обновление 2018-10-18 в 11:57

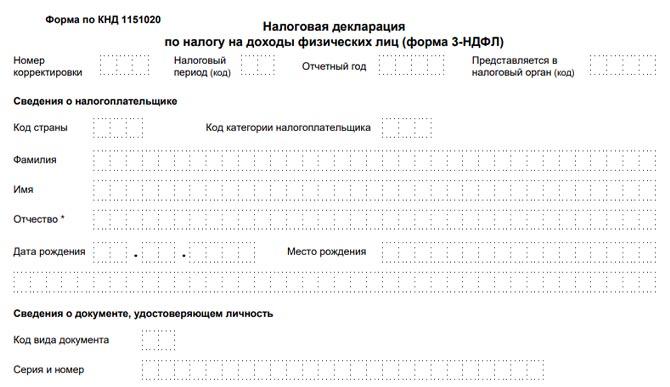

На бланке декларации, а точнее, на титульном листе, есть поле, где в 3-НДФЛ нужно указывать номер корректировки. В статье разберем, когда и как его правильно заполнять.

Сроки выполнения корректировок в 3-НДФЛ

Однако на практике налоговики предоставляют населению предельный «льготный» срок в 5 дней, чтобы внести требуемые корректировки перед повторной сдачей, и если гражданин укладывается в определённый срок, то обнуление срока не происходит.

Вычет по предыдущим годам в декларации 3-НДФЛ

Также случаются ситуации, когда сам заявитель либо по своей забывчивости, либо умышленно не вносит какие-то сведения в 3-НДФЛ, а потом меняет своё мнение и выпускает откорректированную версию с номером корректировки 001, предоставляя на рассмотрение уточненную декларацию 3-НДФЛ. В этом случае, так как инспектор не знает, в чём именно были произведены корректировки, воспринимает предоставленный документ как новый, и отчёт начинается заново.

Важно! Любая корректировка, выполняемая по замечаниям от налоговых органов, должна быть проведена в самые короткие сроки, так как крайний срок подачи декларации 3-НДФЛ до 30 апреля следующего за отчётным года никто не отменяет, а срок рассмотрения декларации при повторной сдаче стартует заново и может составлять 90 дней, как и после первой подачи в налоговые органы. При подаче декларации с номером корректировки, отличным от 000, налогоплательщик вне зависимости от того, по его инициативе или нет был выпущен исправленный документ, обязан приложить к нему сопроводительную пояснительную записку, в котором изложить суть корректировок, основания для их проведения, дополнительные утверждающие документы, а также перечень всех листов, подвергнутых исправлениям с обозначением, в каких конкретных местах они были произведены

В связи с этим каждый новый номер корректировки в налоговой декларации должен сопровождаться собственным документом

При подаче декларации с номером корректировки, отличным от 000, налогоплательщик вне зависимости от того, по его инициативе или нет был выпущен исправленный документ, обязан приложить к нему сопроводительную пояснительную записку, в котором изложить суть корректировок, основания для их проведения, дополнительные утверждающие документы, а также перечень всех листов, подвергнутых исправлениям с обозначением, в каких конкретных местах они были произведены. В связи с этим каждый новый номер корректировки в налоговой декларации должен сопровождаться собственным документом.

Что такое номер корректировки в декларации 3-НДФЛ для физических лиц

За один и тот же год декларация может подаваться как один раз, так и несколько. Подать 3-НДФЛ во второй (третий и т.д.) раз придется, если в ранее поданном документе обнаружены ошибки. Такие отчеты, сдаваемые в ИФНС из-за исправлений, называются уточненными. Иначе их называют еще корректирующими, а сами исправления — корректировками.

Зная это, проще ответить на вопрос, что такое номер корректировки в 3-НДФЛ – это порядковый номер уточненной декларации. По этим цифрам можно сориентироваться, сколько было составлено и сдано в ИФНС форм 3-НДФЛ за один и тот же период. Самое большое число в номере у последнего отчета. Именно ориентируясь на последовательный номер, декларацию будет проверять ИФНС. Поэтому проставлять наугад номер корректировки в соответствующем поле нельзя.

Что значит номер корректировки в 3 НДФЛ

Декларация 3 НДФЛ – один из немногих видов налоговой отчетности, с которой сталкиваются простые граждане. Ведь согласно ст.226 НК РФ за физлиц отчитываются налоговые агенты. Только в случае невозможности агента удержать НДФЛ и сдать отчет за физлицо, гражданин обязан отчитаться в налоговой и заплатить налог.

Наиболее распространенные примеры таких случаев:

- Выплата дохода лицу в натуральной форме. По правилам ст.226 НК РФ при выдаче дохода в виде вещей, имущественных прав и иных неденежных эквивалентах налоговый агент обязан удержать НДФЛ со следующей денежной выплаты. Но если таковой не предвидеться, то агент сообщает в ИФНС, что не удержал налог, а ИФНС уже сама занимается получением причитающейся суммы у гражданина.

- Получение физлицом доходов от другого физлица: сделки продажи, аренды. Налоговым агентом является организация либо ИП, а обычное физлицо не может выступать в качестве агента, поэтому при экономических отношениях физлицо-физлицо, удержать налогу у источника выплаты невозможно.

- Подача декларации для использования налогового вычета. В главе 23 НК РФ предусмотрены 5 видов налоговых вычетов, для применения которых требуется подать в инспекцию форму 3 НДФЛ с сопутствующими документами.

На сегодняшний день действует такой бланк отчетности:

- титульный;

- раздел 1;

- раздел 2.

Остальные страницы добавляются в форму по мере необходимости. На титульной листе 3 НДФЛ указывается номер корректировки. Что означает этот реквизит – очередность подачи отчета за один и тот же период.

Когда требуется предоставление уточняющих деклараций?

Зачастую допущенные ошибки обнаруживаются уже после представления формы 3-НДФЛ. Но возможны и другие случаи – к примеру, когда физлицо оформляет социальный вычет на лечение и забывает включить определенную сумму по медуслугам. В этом случае государство перечислит гражданину потраченные средства, но не в полном объеме. Исправить ситуацию очень легко: достаточно отчитаться повторно за тот же налоговый период.

При подаче корректирующих расчетов нужно помнить о том, что, если наличие допущенных неточностей/ошибок не ведет к занижению базы по НДФЛ, налогоплательщик вправе не представлять сведения повторно. Если же налогооблагаемая база была занижена, что повлекло неуплату налога в бюджет, налогоплательщик обязан подать уточненку (стат. 81 НК). При этом самостоятельная сдача отчетности и перечисление недоимки государству освобождают от ответственности.

Когда платеж не в пользу бюджета

Если ФНС посчитает, что в первичной декларации указали заниженную сумму налога, могут складываться разные ситуации относительно взыскания недоимки.

Таблица 1. Примеры взыскания недоимки

Пример 1

Обновленную информацию налоговики получили в пределах срока отчетной кампании. Например, организацией в феврале 2017 года была подана декларация по УСН, содержащая сведения за предыдущий год. При этом руководство обнаружило ошибки и неточности достаточно быстро. Такой организации следует поторопиться и показать изменения в налоговой до конца марта 2017 года. Тогда налоговая будет считать, что дата подачи уточненки совпадает с датой подачи первичной отчетности, и это не приведет к негативным последствиям.

Пример 2

Еще есть возможность уплатить налог, несмотря на просроченный период подачи декларации. Рассмотрим один из налоговых режимов – ЕНВД, по которому нужно отчитаться не позже 20 июля, внести сумму налога – не позже 25 июля (за 2 квартал). При условии, что налог в бюджет уплатили вовремя, а налогоплательщик сам распознал ошибку (вне результатов проверочных мероприятий налоговых органов), повторное обращение в налоговую не приведет к появлению недоимки.

Пример 3

Когда налогоплательщик нарушил сроки по оплате и передаче налоговых сведений. В рамках данного примера, прежде чем отправить уточненную декларацию, необходимо произвести выплаты по недоимкам – сведения об этом можно обнаружить в п. 4 статьи 81. Это нужно, чтобы избежать штрафных санкций в рамках статьи 122 НК РФ

В целом бездействие налогоплательщика в отношении уплаты налога при верном начислении не приводит к штрафам.

Важно! Задолженность принято считать погашенной в момент предоставления платежного поручения в отделение банка. Поэтому период просрочки не включает фактический день уплаты налога

Пеня составляет 1/300 ставки рефинансирования и начисляется за каждый день неуплаты налоговой суммы.

В целом механизм, за который отвечает ст. 122, не может быть применен в случае верного начисления налога, даже если он был выплачен позже указанного срока. Налогоплательщик становится правонарушителем, если образуется недоимка. Есть и другие способы воздействия, включая статью 75 НК РФ (пени), арест банковских счетов

Пример 4

Сведения о занижении налогов поступили из официального письма налоговой инспекции. При таких условиях, помимо недоимок, налогоплательщика обязуют оплатить штраф.

В количественном отношении штраф равен 1/5 от неуплаченной суммы налога (согласно статье 122 НК РФ). Например, организация показала налог в размере 1000 рублей и не заплатила его. При рассмотрении документов представители налоговой инспекции определили сумму налога в размере 1200 руб. Доначисление налога (200 руб.) означает, что будет выписан штраф на 40 рублей (20% * 200 руб.). Если налогоплательщик действовал намеренно (подобные случаи очень сложно доказать), штраф за уклонение от обязанностей увеличится до 40% от налоговой суммы.

С начала 2017 года под действие статьи 122 попадают также страховые взносы во внебюджетные фонды, так как теперь налоговые службы курируют их сбор.

Итак, налогоплательщик обязан подать уточненные сведения в том случае, когда он понял, что не отразил те или иные факты, либо ошибся в расчетах, недоплатив налог в бюджет. Штраф обойдет его стороной, даже если «уточненка» поступила в ФНС после сроков уплаты и отчетности, при соблюдении условий:

- Плательщик успел подать ее до вынесения официального решения ФНС, предварительно оплатив налог и пени.

- После выездной проверки не обнаружено нарушений.

На практике налоговые органы активно штрафуют за нарушения в статье 122 НК РФ

Важно знать, что можно избежать ответственности и после сдачи уточненки. Для этого должны быть уплачены недоимки и указаны объективные причины несвоевременного обращения

Рассмотрение дела о штрафных санкциях производится согласно ст. 112 НК РФ.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Особенности уточненной налоговой декларации 3-ндфл

Как составить сопроводительное письмо Сопроводительное письмо не имеет установленного законодательством формата заполнения. Практика показывает, что при необходимости оформления соответствующего документа, более детальную информацию о заполнении могут предоставить только сотрудники территориальной налоговой инспекции. Налогоплательщик может составить рассматриваемый документ непосредственно в момент сдачи декларации.

Номер корректировки в декларации 3 НДФЛ ставится в соответствующее поле для того, чтобы при проверке было понятно, какой отчетный документ за данный календарный год содержит последние данные.

Именно корректирующая декларация позволит избежать санкций со стороны ФНС в случае, если они обнаружат недостоверную информацию. Как же правильно это сделать в 2018 году?

Да, вы вправе подать уточненную декларацию. В ней нужно отразить общую сумму вычета с учетом стоимости услуг, которые вы не включили в вычет первоначально. А набор документов будет зависеть от того, в каком порядке вы их представляли с первичной декларацией. Составление корректирующей декларации практически ничем не отличается от первичного заполнения данных. Во-первых, необходимо указать номер корректировки (1, 2, 3 и т.д.) за отчетный период. Во-вторых, требуется правильно отразить всю необходимую информацию с приложением подтверждающих документов при необходимости.

Также 3-НДФЛ подается с целью заявить социальный и имущественный вычеты. То есть, если гражданин в предыдущем году имел доход, в связи с чем уплачивал налог по ставке 13%, законодательно предусмотрено право вернуть уплаченные в бюджет деньги в ряде случаев, указанных в статьях 218 — 221 НК, в частности с сумм, уплаченных:

- за свое образование либо образование детей, также за лечение,

- на строительство либо приобретение жилья — в соответствующих пределах, установленных законодательно,

- на дополнительные взносы в пенсионный фонд на накопительную часть пенсий.

При этом уточненка, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

- паспорт гражданина,

- ИНН,

- справка формы 2-НДФЛ, полученная с места работы,

- договоры, акты выполненных работ, подтверждающие получение денежных средств в отчетном периоде,

- либо другие документы, которые подтверждают полученные доходы,

- документы, которые подтверждают право налогоплательщика на получение социальных, имущественных либо стандартных вычетов.

В тех случаях, когда речь заходит о письме, выступающем в качестве заявления с просьбой об использовании имущественного вычета, то специалисты могут предоставить образец его заполнения для снижения налоговой базы после реализации определенного типа имущества. Особенно это актуально в ситуациях, связанных с продажей транспортных средств.

Общие правила подачи

Подать уточненную декларацию 3-НДФЛ можно в отдел ИФНС по прописке гражданина. В период внесения правок (81 статья в НК РФ). Основные требования:

- Заполнять бланк аналогично первому, с учетом всех замечаний инспектора.

- Использовать специальную программу (скачать ее с сайта ФНС). В содержании декларации будут реальные данные плательщика.

- Указать на титульном листе код корректировки, отображающий количество сданных ранее уточненных деклараций, т.е. число поправок. Если уточненка первая за данный налоговый период, то ставится «1».

- Сопроводить сдачу бланка специальным письмом, где будет указана причина отправки. И документами по требованию инспектора.

- Допускается передача документа удаленно, через сайт или почтой, с использованием ЭЦП гражданина.

- Заполняется она на бланке, выпущенном в том году, когда заполнялась первичная, требующая исправлений. Например, если ошибки выявлены в бланке 2018 года, то уточненную корректирующую декларацию необходимо подать в экземпляре того же года.

- Если ранее гражданин уже передавал документы, и их приняли, то уточненку нужно отдать одну. Исключение – случаи, когда инспектор дополнительно запрашивает что-то. Тогда предоставить бумаги по его запросам. Например, подлинники, способные подтвердить оригиналы.

Необходимость заполнить уточненную декларацию 3-НДФЛ возникает при выявлении инспектором каких-либо ошибок в первоначальной версии документа. Тогда гражданину отправляется уведомление, где указаны все недочеты. Их потребуется исправить

Важно выполнить задачу своевременно, не затягивая, т.к. камеральная проверка начинается каждый раз заново и длится 3 месяца (максимум)

https://youtube.com/watch?v=p0xTMaECNYk

Когда подается

Уточненная налоговая декларация 3-НДФЛ способна полноценно заменить первичный бланк и ее проверяют аналогичным образом. Граждане подают документ, когда возникает:

- Обязанность – в первоначальной НДФЛ возникли ошибки/неточности, нуждающиеся в поправке. Вследствие чего изменилась налоговая база и размер платежа.

- Право – после отправки бланка на оформление возврата налога выяснилось, что автор не указал там все расходы.

- Прерогатива – просматривая уже сданный бланк, выявил ошибки самостоятельно и, опередив сотрудников ИФНС, подает уточненную НДФЛ с поправками.

В любом из вышеперечисленных случаев необходимо проставлять номер корректировки, чтобы инспектор сразу разобрался, какой документ ему проверить.

Когда подавать не нужно

Сдача деклараций – обязанность физлиц и ИП, получающих регулярный доход, с которого они платят подоходный налог. При отсутствии прибыли в какой-то период, проставлять «0» в бланках. Корректировка декларации 3-НДФЛ – скорее право исправить ошибки и избежать карательных мер от ИФНС. Оно зависит от общей необходимости в налоговой отчетности.

Не сдают декларации:

- отсутствует налогооблагаемый доход;

- наемные работники, за них отчитываются их начальство, оно же удерживает НДФЛ ежемесячно с зарплаты.

Подавать уточненную декларацию 3-НДФЛ незачем и людям, кто правильно составил первичный вариант. Проверка завершилась успешно, соответственно у инспекторов замечаний нет.

Кто может подать

Физлицо или ИП, обязанный отчитываться в налоговую о своих регулярных доходах. Работодатели за всех трудоустроенных сотрудников и желающие получить налоговый вычет. Первые делают это регулярно, для последних сдача декларации – разовая процедура. При невозможности выполнить задачу самому, допускается привлечение помощника (родственника, зама и пр.). Главное – составить доверенность на него и заверить у нотариуса.

Способ подачи

Подать уточненную декларацию 3-НДФЛ можно различными способами. Все работают одинаково – инспекторы получают документы:

- Личным визитом – посетить ближайшую ИФНС по месту работы или жительства, взяв пакет документов. Необходимо записываться заранее на прием через «Госуслуги» или занять живую очередь уже на месте. Сотрудник проверит бланки, личность посетителя и комплектацию собранных документов. Может попросить принести дополнительные справки по необходимости. Или отправит запрос уже проверяющий инспектор.

- Заказным письмом – сделать уточненную декларацию 3-НДФЛ, вложить ее в конверт, добавить свое заявление и отдельным листом представить опись с просьбой отправить уведомление после получения.

Онлайн – через сайт ПФР или «Госуслуги». Услуга доступна зарегистрированным пользователям, имеющим свою ЭЦП.

Удобнее всего онлайн, заказное письмо идет несколько дней (зависит от расстояния). Камеральная проверка сданных документов начнется, когда они попадают к инспектору.

Что указывать в первичной декларации

Согласно приказу ФНС России, код корректировки надо проставлять по форме «№–». То есть: «1–», «2–» и так далее.

Но в этом случае у плательщика возникает логичный вопрос, надо ли что-то писать в самой первой декларации.

Ответ: надо! Так как согласно правилам, все пункты документа должны быть заполнены.

Если подаете декларацию первый раз за год, то в рассматриваемой графе нужно поставить код «0–». Соответственно, первый уточненный вариант будет идти под номером «1–», второй – «2–» и так далее.

По закону, корректировку декларации 3-НДФЛ можно делать сколько угодно раз. Главное, чтобы в конечной версии были указаны все доходы, которые облагаются налогом и причины возврата части его суммы из бюджета, если таковые имеются.

Особенности заполнения уточненной декларации 3-НДФЛ

Составление корректирующей декларации практически ничем не отличается от первичного заполнения данных. Во-первых, необходимо указать номер корректировки (1, 2, 3 и т.д.) за отчетный период. Во-вторых, требуется правильно отразить всю необходимую информацию с приложением подтверждающих документов при необходимости.

Декларация формируется в двойном экземпляре – один предоставляется в ИФНС, другой остается у налогоплательщика. Формат сдачи может быть любым: по почте ценным письмом, через интернет или посредством личного посещения налоговых органов. Документ заполняется с использованием компьютерных программ или «от руки». Никакие зачеркивания/исправления не допускаются – в приеме такой формы налоговики скорее всего откажут. Если подача декларации сопровождается подтверждающими документами, рекомендуется составить сопроводительный реестр с перечнем всех приложений (копий или оригиналов). Каждая страница формы и реестра подписывается декларантом лично. При распечатке документа двухсторонняя печать запрещена. Сам бланк включает много листов, заполнение которых выполняется в зависимости от конкретной ситуации налогоплательщика.

Обязательны к заполнению всеми налогоплательщиками:

- Титульный лист – отражаются общие сведения о физлице, его ИНН/статусе, дате и месте рождения, паспорте, отчетном периоде, виде подаваемого документа (первичный или повторный), налоговом подразделении, прочая статистическая информация.

- Раздел 1 – отражаются данные о налоге к доплате или возврату из бюджета.

- Раздел 2 – отражается расчет налогооблагаемой базы и непосредственно налога по используемой расчетной ставке.

Остальные страницы формируются по необходимости. К примеру, при заявлении о доходах по аренде имущества следует выбрать титульный лист, разделы 1,2, лист А. При оформлении имущественных вычетов в связи с приобретением жилья понадобится заполнить титульный лист, разделы 1, 2, листы А и Д1. Для получения вычетов социального характера вносить сведения необходимо в титульный лист, разделы 1, 2, листы А и Е1. Если же физлицо продало квартиру/автомобиль и желает получить имущественный вычет, следует сдать декларацию в составе – титульный лист, разделы 1, 2, листы А и Д2.

Как видите, случаи очень многообразны и важно не только грамотно отразить все сведения, но и выбрать подходящие листы. Только после этого декларация будет заполнена правильно, что гарантирует принятие формы налоговыми органами

Значительно упрощается процесс сдачи отчета при формировании данных в специальной программе, где предусмотрена встроенная проверка информации показателей, что минимизирует ошибки.

Признаки актуальности

Не менее важным параметром является признак актуальности, данные поля заполняются цифрами 0 или 1.

- 0 – цифра, обозначающая, что прежде информация в разделах 8 и 9 не представлялась или произошла замена старых сведений.

- 1 – цифра ставится, когда данные, указанные ранее в декларации, являются правдивыми и актуальными.

Признак актуальности нужен для того, чтобы плательщик не дублировал информацию. Если в декларации было найдено очень много ошибок, можно во всех разделах поставить 0, после чего произойдёт полная выгрузка сведений.

Рассмотрим, как заполняется уточняющая декларация с увеличенной суммой. В случае когда УД формируется с целью увеличения суммы налога, перед тем как подать документ, следует произвести оплату. Если этого не сделать, сотрудники ИФНС назначат штраф по причине просрочки. Подаётся уточняющая декларация на следующий день после закрытия долга.

Что писать в декларации

Заполнить графу номера корректировки в декларации совсем несложно, просто нужно указать порядковый номер вашего варианта отчета. Та документация, которую вы сдаете в первый раз, будет называть первичной, а все последующие варианты уточненными.

Очень важно не перепутать номера, поскольку при обнаружении этой ошибки налоговая может не просто заставить всё переделывать и выпишет штраф. Вы также можете лишиться выплат, которые получили бы по декларации. К примеру, если вы оформили налоговый вычет и получили его, а потом запутались с номерами корректировок, то ФНС потом через суд может потребовать возвращения вычета обратно

К примеру, если вы оформили налоговый вычет и получили его, а потом запутались с номерами корректировок, то ФНС потом через суд может потребовать возвращения вычета обратно.

Вот, при каких случаях необходимо будет исправлять вашу декларацию и подавать новый вариант:

- В первом варианте декларации были неправильные расчеты и в итоге сумма налога не соответствует действительной.

- Есть особенность в подаче корректировки. Если налог был неправильно указан в сторону его переплаты, то налогоплательщик необязательно должен об этом сообщать и переделывать декларацию. А вот если при расчетах налог был занижен, то внесение корректировок обязательно. Поэтому если вы обнаружили, что сделали переплату и её сумма совсем небольшая, то имеет смысл оставить всё как есть, потому что переделать декларацию будет намного сложнее.

Первичная

Первичная декларация всегда заполняется в одном и том же формате. Номер корректировки будет иметь вид «0—». Хотя эта декларация первая, она обозначается как нулевая, и называется так же. Все дальнейшие варианты уже будут различаться и заполняться иначе.

Уточненная

Первичная декларация на самом деле является нулевой и, соответственно, обозначается именно кодом «0». Все дальнейшие декларации будут уже уточненными и должны быть пронумерованы в строгой очередности. Проверяющий в этом случае сможет определиться, какой именно вариант будет конечным, содержащим все необходимые корректировки.

В законодательстве нет ограничения по количеству исправленных вариантов деклараций, которые предоставляются в налоговую контору. Именно поэтому вы можете вносить корректировки до тех пор, пока ваша отчетность не станет абсолютно точной и правильной.

Определить номер корректировки можно следующими способами:

- Проще всего можно посчитать, сколько деклараций вы уже подали. Из-за того, что самая первая декларация имела номер «0», то все последующие будет отражать то число, сколько вариантов деклараций уже было до него. К примеру, если вы подаете пятую 3-НДФЛ, то кодировать нужно число «4», поскольку именно столько вариантов было до этого.

- Также можно обратиться в налоговую и посмотреть, каким был номер предыдущей декларации и в новом варианте поставить следующий.

Что писать в декларации

Заполнить графу номера корректировки в декларации совсем несложно, просто нужно указать порядковый номер вашего варианта отчета. Та документация, которую вы сдаете в первый раз, будет называть первичной, а все последующие варианты уточненными.

Очень важно не перепутать номера, поскольку при обнаружении этой ошибки налоговая может не просто заставить всё переделывать и выпишет штраф. Вы также можете лишиться выплат, которые получили бы по декларации. К примеру, если вы оформили налоговый вычет и получили его, а потом запутались с номерами корректировок, то ФНС потом через суд может потребовать возвращения вычета обратно

К примеру, если вы оформили налоговый вычет и получили его, а потом запутались с номерами корректировок, то ФНС потом через суд может потребовать возвращения вычета обратно.

Вот, при каких случаях необходимо будет исправлять вашу декларацию и подавать новый вариант:

- В первом варианте декларации были неправильные расчеты и в итоге сумма налога не соответствует действительной.

- Есть особенность в подаче корректировки. Если налог был неправильно указан в сторону его переплаты, то налогоплательщик необязательно должен об этом сообщать и переделывать декларацию. А вот если при расчетах налог был занижен, то внесение корректировок обязательно. Поэтому если вы обнаружили, что сделали переплату и её сумма совсем небольшая, то имеет смысл оставить всё как есть, потому что переделать декларацию будет намного сложнее.

Первичная

Первичная декларация всегда заполняется в одном и том же формате. Номер корректировки будет иметь вид «0—». Хотя эта декларация первая, она обозначается как нулевая, и называется так же. Все дальнейшие варианты уже будут различаться и заполняться иначе.

Уточненная

Первичная декларация на самом деле является нулевой и, соответственно, обозначается именно кодом «0». Все дальнейшие декларации будут уже уточненными и должны быть пронумерованы в строгой очередности. Проверяющий в этом случае сможет определиться, какой именно вариант будет конечным, содержащим все необходимые корректировки.

В законодательстве нет ограничения по количеству исправленных вариантов деклараций, которые предоставляются в налоговую контору. Именно поэтому вы можете вносить корректировки до тех пор, пока ваша отчетность не станет абсолютно точной и правильной.

Определить номер корректировки можно следующими способами:

- Проще всего можно посчитать, сколько деклараций вы уже подали. Из-за того, что самая первая декларация имела номер «0», то все последующие будет отражать то число, сколько вариантов деклараций уже было до него. К примеру, если вы подаете пятую 3-НДФЛ, то кодировать нужно число «4», поскольку именно столько вариантов было до этого.

- Также можно обратиться в налоговую и посмотреть, каким был номер предыдущей декларации и в новом варианте поставить следующий.

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня. Обновлено 21.10.2020

Когда ваша декларация 3-НДФЛ готова, ее нужно отправить в налоговую. Рассмотрим один из способов подачи: через личный кабинет налогоплательщика.

Мы предлагаем вашему вниманию видео-инструкцию и, ниже, пошаговую фото-инструкцию.

Через личный кабинет можно направить не только саму декларацию, но и комплект сопутствующих документов.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Шаг первый

Зайдите в ваш Личный кабинет налогоплательщика через сайт Федеральной налоговой службы. Для этого необходимо знать ИНН (это ваш логин) и пароль.

Кроме того, вход можно осуществить с помощью подтвержденного профиля на сайте госуслуг.

После входа необходимо выбрать вкладку “Жизненные ситуации”:

Шаг второй

Выберите вкладку “Подать декларацию 3-НДФЛ”:

Супервычет: оплата наших услуг только после получения вычета!

Шаг третий

Выберите способ подачи декларации и год , за который вы подаете декларацию:

Шаг четвертый

Прикрепите файл декларации в формате xml, полученный ранее в нашем сервисе, а также документы, подтверждающие право на вычет:

На этом этапе обязательно прикрепите документы, подтверждающие доходы и расходы, заявленные в декларации

Обратите внимание! Суммарный объем всех отправляемых файлов не должен превышать 20 МБ

Если у вас нет электронной подписи, то нужно получить сертификат ключа проверки электронной подписи. Если сертификат уже получен, то переходим к следующему шагу.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Шаг пятый

После того, как вы подгрузили все подтверждающие документы, необходимо ввести пароль к сертификату электронной подписи.

Ваши документы отправлены в налоговый орган. О результате камеральной налоговой проверки вы сможете узнать также из “Личного кабинета”, и ходить в налоговую инспекцию нет необходимости.

Не забудьте заполнить заявление на возврат налога. Как только камеральная проверка документов будет завершена, деньги, согласно заявлению, будут перечислены на ваш расчетный счет.

Шаг шестой

Как только декларация будет проверена, вам придут сведения о результате камеральной проверки:

После завершения проверки и подтверждения суммы налога к возврату, в разделе “МОИ НАЛОГИ” вы увидите сумму налога к возврату.

Статус заявления на возврат можно отследить в сообщениях — налоговая пришлет вам уведомление:

Приветствую Вас, уважаемый посетитель блога «Пенсермен»! Ну вот и подходят к концу сроки уплаты налогов, подачи деклараций 3-НДФЛ и всякого рода годовых отчётов. Да и о возврате налога за лечение через личный кабинет налогоплательщика не стоит забывать.

С уплатой налогов через интернет, надеюсь, у постоянных моих читателей вопросов не должно возникнуть. Если же Вы с этим не сталкивались и недостаточно знаете о таких интернет ресурсах, как личный кабинет налогоплательщика и портал госуслуг, то почитайте об этом тут же на моём сайте.

Честно говоря, идея подать заявление на возврат социального вычета и именно через интернет пришла мне в голову давно, но я почему-то считал, что для пенсионеров этот самый вычет не положен. Оказалось, ошибался. Для некоторых категорий нашего брата получить его очень даже возможно. А именно для тех, кто помимо государственной пенсии имеет или имел в этот период какой-либо доход, облагаемый налогом.

Например, если Вам выплачивают негосударственную пенсию с фонда предприятия, где Вы раньше работали, то с неё обязательно удерживают налог 13%. А значит Вы смело можете рассчитывать на возврат части этих копеечек. Почему копеечек? Да потому что 13%, которые Вам вернут с потраченной суммы, например за не дорогое платное лечение, это действительно немного. Но как говориться, «на безрыбье и рак рыба».