Как рассчитать налог на дом в снт

Содержание:

- Сроки и порядок проведения

- Частные случаи налогообложения

- Получение налогового уведомления

- Как рассчитать налог на землю общего пользования в СНТ

- Платят ли пожилые люди сбор за садовый дом

- Особенности применения кадастровой стоимости в качестве налоговой базы, предусмотренные Федеральным законом от 03.07.2016 № 360-ФЗ

- Расчет налоговых выплат в 2020 году

- Письмо Федеральной налоговой службы от 28 февраля 2020 г. № БС-4-21/3395 “О рассмотрении обращения СНТ”

- Какой налог на частный дом 2020 больше 150 кв м

- Налог на землю для физических лиц: как рассчитывается и какие изменения ждут россиян в 2020 году

Сроки и порядок проведения

Срок регистрации земельного участка и недвижимого имущества строго регламентирован и составляет 9 рабочих дней. После сдачи документов в Управление Росреестра в течение этого времени происходит оформление права собственности и выдача выписки из ЕГРН гражданину-заявителю.

Документы для оформления недвижимости

Для того чтобы оформить по амнистии дом, требуется подготовить минимальный список документов. Согласно правилам амнистии, владельцу дома не нужно предоставлять в регистрирующие органы разрешение на ввод в эксплуатацию.

То есть недвижимое имущество может быть оформлено только на основании имеющихся документов у заявителя.

К ним относятся:

- паспорт;

- заявление (составляется по месту обращения);

- технический план;

- квитанцию по уплате государственной пошлины (размер государственной пошлины в 2019 году составлял 350 рублей в рамках программы «Дачная амнистия»).

Данный список документов является актуальным для тех, кто оформил землю в собственность. Если же участок тоже не является собственностью заявителя, как и объект недвижимости, то дополнительно требуется предоставить:

- квитанцию об уплате государственной пошлины (составляет 350 рублей для земельного участка);

- правоустанавливающий документ на пользование землей (документ, на основании которого заявитель использует участок).

В этом случае происходит двойная регистрация в рамках Единого окна: и земли, и объекта индивидуального жилого строительства. Результатом оформления будут являться выписки из ЕГРН о праве собственности: на участок и на дом.

Документы для оформления земельного участка

Для того чтобы по дачной амнистии оформить участок, необходимо предоставить всего 4 документа:

- квитанцию об оплате государственной пошлины (350 рублей);

- заявление;

- паспорт;

- документ, подтверждающий право на пользование землей.

В качестве последнего может выступать любой документ, на основании которого семья использует участок для своих нужд. Например, постановление от местной администрации о выделении надела в порядке наследуемого владения («наследственная земля»), свидетельство о праве на земельный участок или выписка из похозяйственнной книги из местной администрации. При этом, в случае смены фамилии или иных персональных данных, необходимо предъявить документы, подтверждающие их смену.

До 2014 года такой участок нельзя было продать, обменять или сдать в аренду, а только использовать и передавать по наследству. После вступления в силу закона о дачной амнистии такие земли можно оформить в собственность и распоряжаться в полной мере.

Если нет правоустанавливающего документа

Поскольку обязательным условием для дачной амнистии является правоустанавливающий документ, то законодательство допускает использование любых документов, на основании которых пользователь использует землю. Не только свидетельства старых образцов, но и любые выписки или постановления.

До 90-х годов участки выделялись гражданам по постановлениям поселковых (местных) администраций. Эти выписки действительны до сих пор. Более того данные о выделении недвижимости содержатся в архивах, поэтому их можно запросить на основании заявления.

Не исключаются случаи, когда земельные участки используются не одним поколением в семье, а документов на них не сохранилось или не имеется у пользователей.

В этом случае необходимо обратиться в местную администрацию для получения выписки из похозяйственной книги.

Выписка — это правоустанавливающий документ на земельный участок. На основании этого документа оформление земли по дачной амнистии становится возможным.

Если никаких данных в похозяйственной книге не содержится, то право на оформление участка утрачивается. Пользователю необходимо выкупить землю из земельного фонда муниципалитета, и только потом регистрировать право собственности.

Частные случаи налогообложения

Все хозпостройки на дачном или садовом участке – это по сути нежилое строение, которое используется для хранения инвентаря, зерна, урожая, содержания скота или иных действий, не связанных с проживанием граждан.

Поэтому большинство из таких объектов не имеет фундамента или связи с землей, являясь быстро перемещаемыми конструкциями.

Налог на дачный туалет

Туалет на дачном и садовом участке – неотъемлемая хозяйственная постройка. Туалет ни в коем случае не может быть признан недвижимостью и стать объектом налогообложения по следующим основаниям:

- Туалет без фундамента не является предметом налогообложения по главе 32 НК РФ. Если налоговая уведомляет Вас об обязанности уплаты налога на туалет, обратитесь в отделение с документами, подтверждающими необоснованность таких требований.

- Даже если туалет имеет фундамент, по ст. 407 НК РФ он имеет площадь менее 50 квадратов, что не облагается налогом.

Во втором случае гражданину лишь нужно заявить своё право на пользование льготой в налоговой службе. Для этого собственником заполняется заявление специальной формы на получение льготы в виде освобождения от уплаты налога на имущество.

Налог на баню

Платить налог на баню придётся в том случае, если строение будет иметь фундамент, и если площадь объекта будет превышать установленные 50 квадратных метров.

Просить льготу нужно будет через подачу заявления. В нем можно сразу указать несколько объектов, по которым может распространяться применение льготы.

Налог на гараж

По ст. 401 НК РФ гараж – отдельных объект. Здесь наличие или отсутствие фундамента у строения уже не будет играть роли при налогообложении. Площадь строения тоже не будет иметь значения, ведь гараж официально оформлен, а сведения о нем отражены в ЕГРН.

Освободиться от уплаты налога на гараж можно будет только, если удовлетворять критериям получения иных федеральных или местных налоговых льгот.

Чтобы не платить налог, можно оформить гараж на доверенное лицо, которое подпадает под категорию льготника, например, родителей, имеющих статус пенсионеров или инвалидов. Неоформленный гараж по сути не является объектом налогообложения.

Однако нужно учитывать, что неоформленный объект недвижимости несёт определённые риски, связанные с привлечением его владельца к ответственности.

Налог на сарай и теплицу

Хозблок на даче обычно представлен в виде сараев и теплиц. Теплица и сарай обычно также не имеют фундамента и огромной площади. Поэтому редко они могут выступать объектами налогообложения.

Если теплица используется для продажи урожая, к примеру, то такая деятельность уже является экономической и должна быть оформлена соответствующим образом в виде создания юридического лица или ИП.

Если зарегистрировать ИП и выбрать специальный режим налогообложения, можно избавиться от обязанности уплаты налога с имущества, используемого для предпринимательской деятельности.

Налоги на иные постройки

Налог на скважину на дачном участке отсутствует, однако есть опасения, что в 2021 году он будет введён. Не будут платить такой налог только владельцы песчаных колодцев и артезианских скважин с добычей менее 100 кубометров воды в сутки.

В 2021 году можно добровольно и бесплатно оформить лицензию, а с 2021 года уже придётся оплачивать пошлину. Первым регионом России, начавшем оформление лицензий за добычу воды в садовых товариществах, стала Башкирия.

Забор не является объектом налогообложения, потому не подлежит оплате налога на хозяйственные постройки. Бассейны, к примеру, вполне могут стать объектами налогообложения по налогу на имущество, если они будут иметь большую площадь, фундамент и оформлены в собственность.

Получение налогового уведомления

Для налогоплательщиков расчет отчисления за владение имуществом осуществляет налоговая, являющаяся Федеральной службой Российской Федерации. Ее местное отделение, к которому налогоплательщик относится по адресу проживания, составляет официальный документ, называющийся уведомлением, и отправляет его в бумажном виде в почтовый ящик гражданина.

Внутри полученного от службы сообщения содержится следующая информация:

- величина денежного отчисления, положенного к выплате в государственную казну;

- временные рамки, в которые выплату нужно успеть произвести и т.д.

В 2017 году сообщения от Федеральной службы отправляются в определенный период: со второго месяца весны (апреля) по последний месяц осени (ноябрь), и не позже месяца до наступления для внесения выплаты.

Получить данные, касающиеся дат, определенных для отправки сообщений, каждый гражданин может самостоятельно, перейдя по представленной ссылке на электронный ресурс службы и введя субъект Российской Федерации, в котором он находится.

Некоторые находятся в иллюзии, что если уведомление им прислано не было, то и платить они не обязаны. Это мнение в корне не верно. Согласно вступившему в силу с первого дня 2015 года закону, каждый гражданин, являющийся налогоплательщиком, должен посетить инспекцию самостоятельно для сообщения данных о получении или покупке и наличии во владении объектов недвижимого имущества, если уведомление им получено не было. Кроме того, необходимо сообщать о наличии транспортных средств.

Для каждого объекта налогообложения гражданин обязан предоставлять устанавливающие его право на владение им документы в отделение инспекции до конца следующего после покупки года. Например, если квартира приобретена в начале 2016 года, и уведомление на ваше имя не пришло, следует самостоятельно предоставить информацию в службу до последнего дня декабря 2017 года.

Чтобы записаться на прием в инспекцию, можно воспользоваться специальным сервисом, размещенном в сети. Найдите его по представленной ссылке. Возьмите инициативу в свои руки, в противном случае вы рискуете получить штраф за неуплату. При самостоятельном сообщении о наличии объекта недвижимости или автотранспорта, по которому уведомление получено не было, произведение расчета налога будет произведено за тот временной период, в котором сообщение подано. То есть если оно поступило в 2016 году, то и рассчитано будет в 2016.

Будьте внимательны. Получить уведомление можно также в личном кабинете на сайте налоговой службы, где налогоплательщики, физические лица, получают важную информацию от организации. Это очень удобно, так как позволяет избежать описанных выше факторов, влияющих на взаимодействие со службой, а значит и негативных последствий в результате их возникновения. За 2016 налоговые уведомления поступят налогоплательщикам не позднее восемнадцатого октября 2017 года.

После регистрации в личном кабинете налогоплательщика, поступление на его адрес бумажных сообщений прекращается. Если гражданин желает продолжать их получать в обоих видах, об этом следует уведомить налоговую инспекцию лично или по телефону. Регистрация в электронном кабинете налоговой службы не является обязательным условием, и существует исключительно для удобства граждан.

Как рассчитать налог на землю общего пользования в СНТ

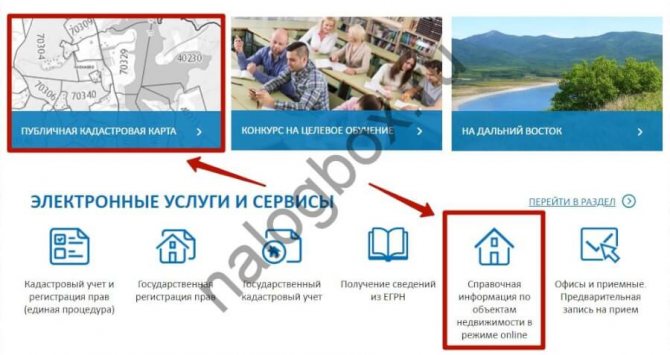

За расчетную базу всегда принимается кадастровая стоимость. Сведения о ней выложены в свободном доступе на сайте Росреестра:

в публичной кадастровой карте;

в разделе со Справочной информацией.

Если общая земля зарегистрирована за членами товарищества, т.е. они являются плательщиками налога, все расчеты проводит налоговая. Гражданам остается просто оплатить сумму, указанную в уведомлении.

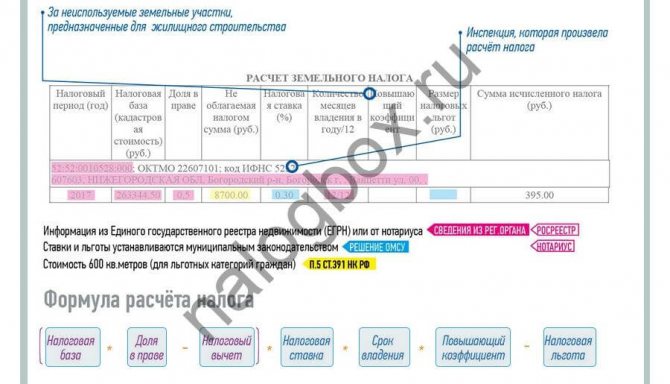

Как видно по формуле, для определения нужно суммы важно, как оформлена земля:

- Если ЗОП приобретена на целевые взносы членов СНТ и считается по документам их совместной собственностью, базу определяют для каждого владельца в равных долях. Это правило прописано в п.2 ст.392 НК.

- С 2021 г. ЗОП можно приобретать в долевую собственность владельцев участков в СНТ. Тогда плательщиками налога будут физ. лица-собственники пропорционально их долям. Подробнее см. информацию Минфина от 20.08.2018 № 03-05-05-01/58720.

Важно!

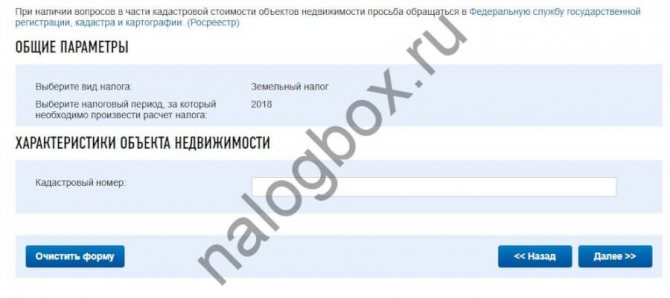

Калькулятор для расчета земельного налога в СНТ для физ. лиц выложен на сайте ФНС.

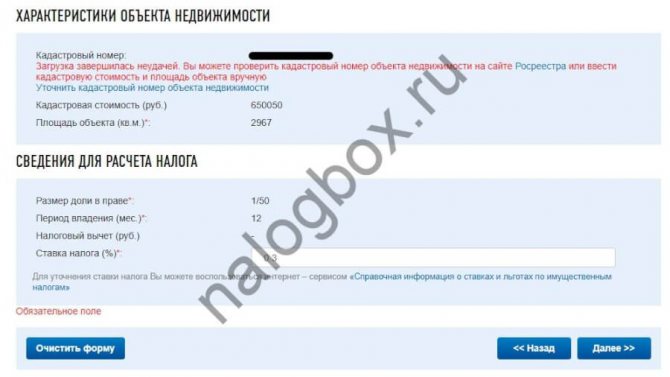

Пример 2

У Сергея участок в СНТ. Всего в товариществе 50 собственников. ЗОП оформлена в совместную собственность. Сергей платит налог из расчета 1/50. Предположим, площадь ЗОП составляет 2967 кв. м., а ее кадастровая стоимость 650 050 руб. Ставку по налогу возьмем 0,3%. Занесем все данные в калькулятор:

Итого получаем, что за общую землю Сергею нужно заплатить 39 руб. (650 050 × 1/50 × 0,3%). Эта сумма будет указана в налоговом уведомлении.

Платят ли пожилые люди сбор за садовый дом

Значительное повышение суммы, которую теперь следует выплачивать государству за загородную недвижимость, было воспринято владельцами такого имущества крайне негативно, но для людей преклонного возраста, подобные законодательные изменения не должны стать преградой к пользованию земельным участком. Учитывая низкий уровень благосостояния этой категории граждан, законодателями было принято решение полностью освободить пенсионеров от налога на дачу.

От налогового бремени освобождены не только пенсионеры по старости, но и военные, которые уволены по достижении ими определенного возрасти и выслуги лет.

Особенностью предоставления льгот на дачное строение для пенсионеров, является отсутствие возможности получить скидку 100% на уплату налогов в автоматическом режиме. Чтобы заявить о желании воспользоваться льготой, необходимо написать заявление в налоговую службу.

Для полного освобождения от налогового бремени необходимо предоставить в местное отделение ФНС следующие документы:

- Паспорт гражданина РФ.

- Заявление.

- Документ, подтверждающий право собственности на недвижимое имущество.

- Пенсионное удостоверение.

Если нет возможности предоставить пенсионное удостоверение в налоговую, то в качестве замены этому документу может являться справка из ПФР.

Кроме личного обращения в налоговую инспекцию, пенсионеры могут воспользоваться возможностью оформить дачную льготу следующим образом:

- Почтовым отправлением.

Важно! Пенсионерам можно не торопиться с оформлением документов для освобождения от уплаты дачного налога. По закону, если после выхода на заслуженный отдых человек продолжал платить деньги государству за дачный домик, то в течение 3 лет возможен возврат всей суммы

В этом случае, подобные расходы считаются переплатой и пенсионеру не могут отказать в обратном перечислении средств на его счет.

Земельный налог

Земельный налог выплачивается исключительно в казну того муниципального образования, где находится дачный участок.

Такие выплаты осуществляются, если пользование недвижимым имуществом осуществляется на следующих основаниях:

- Участок находится в собственности.

- Бессрочное владение землей.

Пенсионерам также предоставляются льготы в размере 100%, но только при условии, что площадь участка не превышает шесть соток.

На «нулевой» налог могут рассчитывать следующие категории граждан:

- Пенсионеры, получающие пенсию по нормам действующего законодательства. Вид социальных выплат не имеет значения.

- Ветераны и инвалиды боевых действий.

- Инвалиды первой и второй группы.

- Герои Советского Союза и Российской Федерации.

- Пострадавшим в результате аварий на атомных станциях и проведении ядерных испытаний.

Льгота распространяется только на 1 участок земли, площадью до 6 соток. Все другие объекты недвижимости этой категории будет оплачиваться пенсионером в полном объеме.

Если участок один, но его площадь превышает 6 соток, то возможны также некоторые послабления в выплатах на уровне местного законодательства. В некоторых случаях, земельный налог может быть полностью отменен для льготной категории граждан.

Снижение величины выплат до 0%, как правило, предоставляется для:

- Представителей малочисленных народов Крайнего Севера.

- Владельцев участками паевого инвестиционного фонда.

Скидка в полном объеме на уплату земельного налога на 6 соток предоставляется также и кавалерам ордена Славы.

Справка! Оплачивать земельный налог пенсионеру в любом случае не придется, если дачный домик является объектом культурного наследия или музеем. Также не подлежат оплате строения, находящиеся в составе лесного и водного фонда.

Имущественный налог

Пенсионеры могут быть освобождены и от уплаты имущественного налога. Получение льготы возможно только на один объект загородной недвижимости, поэтому если у человека две или три дачи, то ему следует определить, на какой из объектов будет распространяться льгота.

На дачу может распространяться действие льготы, только в том случае, если площадь объекта недвижимости не превышает 50 м².

Особенности применения кадастровой стоимости в качестве налоговой базы, предусмотренные Федеральным законом от 03.07.2016 № 360-ФЗ

- в случаях, если применение кадастровой стоимости предусмотрено нормативными правовыми актами Российской Федерации, применяется кадастровая стоимость объекта недвижимости, действующая на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года кадастровая стоимость отсутствовала или не применялась для целей налогообложения, за исключением случаев, предусмотренных ст. 19 Федерального закона от 03.07.2016 № 360-ФЗ;

- в случае, если кадастровая стоимость объекта недвижимости, определенная после 1 января 2014 года, меньше кадастровой стоимости этого объекта недвижимости, действующей на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения, применяется кадастровая стоимость объекта недвижимости, определенная после 1 января 2014 года или после 1 января года, в котором впервые начала действовать кадастровая стоимость для целей налогообложения, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения.

При принятии высшим исполнительным органом государственной власти субъекта Российской Федерации вышеуказанного Решения в случае, если после 1 января 2014 года определена кадастровая стоимость объектов недвижимости в соответствии со статьей 24.19 Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» без использования результатов государственной кадастровой оценки, действующих по состоянию на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения, кадастровая стоимость подлежит пересчету до 1 января 2017 года с использованием результатовгосударственной кадастровой оценки по состоянию на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения.

При принятии высшим исполнительным органом государственной власти субъекта Российской Федерации вышеуказанного Решения кадастровая стоимость, определяемая в соответствии со статьей 24.19 Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» после 1 января 2017 года, также определяется с использованием результатов государственной кадастровой оценки, действующих по состоянию на 1 января 2014 года или на 1 января года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения.

Решение, предусмотренное частью 1 статьи 19 Федерального закона от 03.07.2016 № 360-ФЗ, может быть принято не позднее 20 декабря 2016 года и должно быть направлено в федеральный орган исполнительной власти, осуществляющий государственный кадастровый учет и государственную регистрацию прав, не позднее трех дней с даты принятия соответствующего решения.

Расчет налоговых выплат в 2020 году

С 2016 года предусмотрен новый алгоритм расчета налоговых выплат на дачный участок и расположенную на нем недвижимость. Теперь размер обязательных налоговых выплат непосредственно зависит от кадастровой стоимости участка и расположенных на нем объектов недвижимости.

Формула расчета размера налоговых выплат для владельцев дачного участка несложная. Общая кадастровая стоимость земли умножается на налоговую ставку, которая действительна в пределах региона. Законодательством установлено, что наибольшая налоговая ставка не может превышать 0,3%.

Налог на постройки, зарегистрированные на дачном участке, составляет 0,1% от их общей стоимости, указанной в кадастровом реестре.

Выплачивать налог на дачный дом в 2020 году, рассчитанный по такому алгоритму, могут только собственники участков и недвижимости, которая числится в кадастровом реестре объектов недвижимости. Как узнать кадастровую стоимость жилья, читайте тут. До 2020 года правительством РФ планируется произвести расчет кадастровой стоимости всех объектов недвижимости в регионах РФ.

Если владельцу земельного участка кажется, что цена на недвижимость, обозначенная в кадастровом реестре, необъективна и размер налога соответственно слишком большой, можно сделать перерасчет кадастровой стоимости недвижимости. В случае, когда оценщик действительно определит, что стоимость дачного участка была ранее завышена представителями кадастровой службы, получить компенсацию за предыдущие налоговые выплаты будет проблематично, но с момента внесения изменений в кадастровый реестр собственник будет выплачивать налог, соответствующий цене участка.

Смотрите в видео, как рассчитать налог на свою недвижимость (в том числе дачу и иные постройки на дачном участке), исходя из ее кадастровой стоимости

Письмо Федеральной налоговой службы от 28 февраля 2020 г. № БС-4-21/3395 “О рассмотрении обращения СНТ”

14 мая 2020

Федеральная налоговая служба рассмотрела обращение СНТ по вопросу исчисления земельного налога за земли общего пользования садоводческого товарищества и рекомендует учитывать следующее.

Согласно пункту 1 статьи 388 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщиками земельного налога (далее — налог) признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со статьей 389 Кодекса, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, если иное не установлено пунктом 1 статьи 388 Кодекса.

Пунктом 1 статьи 392 Кодекса определено, что налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

С 1 января 2019 года отношения, возникающие в связи с ведением гражданами садоводства и огородничества для собственных нужд, регламентирует Федеральный закон от 29.07.2017 N 217-ФЗ «О ведении гражданами садоводства и огородничества для собственных нужд и о внесении изменений в отдельные законодательные акты Российской Федерации» (далее — Закон N 217-ФЗ).

Статьей 25 Закона N 217-ФЗ предусмотрено, что имущество общего пользования, расположенное в границах территории садоводства, являющееся недвижимым имуществом, созданное, приобретенное после 1 января 2019 года, принадлежит на праве общей долевой собственности лицам, являющимся собственниками земельных участков, расположенных в границах территории садоводства, пропорционально площади этих участков.

В соответствии с решением общего собрания членов товарищества недвижимое имущество общего пользования, расположенное в границах территории садоводства, принадлежащее товариществу на праве собственности, может быть передано безвозмездно в общую долевую собственность лиц, являющихся собственниками земельных участков, расположенных в границах территории садоводства, пропорционально площади этих участков при условии, что все собственники земельных участков, расположенных в границах территории садоводства, выразили согласие на приобретение соответствующей доли в праве общей собственности на такое имущество (статья 25 Закона N 217-ФЗ).

Право собственности на недвижимое имущество, входящее в состав имущества общего пользования, возникает с момента государственной регистрации такого права в соответствии с Федеральным законом от 13.07.2015 N 218-ФЗ «О государственной регистрации недвижимости» (статья 25 Закона N 217-ФЗ).

Таким образом, в условиях действующего законодательства Российской Федерации физические лица, на которых зарегистрировано право общей долевой собственности на имущество общего пользования, расположенное в границах территории садоводства, признаются налогоплательщиками земельного налога с момента государственной регистрации права на земельный участок.

При этом в отношении имущества общего пользования садоводческого товарищества, созданного, приобретенного после 1 января 2019 года, принадлежащего на праве общей долевой собственности членам товарищества, налог определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

Сумма налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы (пункт 1 статьи 396 Кодекса).

Обращаем внимание, что на основании статьи 24 Закона N 217-ФЗ имущество общего пользования, расположенное в границах территории садоводства, может также принадлежать товариществу на праве собственности и ином праве, предусмотренном гражданским законодательством. В этом случае садоводческое товарищество исчисляет налог в отношении земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 Кодекса и принадлежащих ему на праве собственности или на праве постоянного (бессрочного) пользования

Настоящее письмо не содержит правовых норм, не является нормативным правовым актом и не препятствует налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в письме.

| Действительный государственный советникРоссийской Федерации 2 класса | С.Л. Бондарчук |

Какой налог на частный дом 2020 больше 150 кв м

- 3 млн. / 50 кв. м (площадь строения) × 30 кв. м (площадь, облагаемая налогом) = 1,8 млн. рублей (реальная кадастровая стоимость для налогообложения);

- 200 000 (инвентаризационная стоимость) × 0,1 (налоговая ставка) = 200 рублей;

- 1,8 млн. × 0,1 (все та же ставка, которая является одинаковой для обоих способов расчета) = 1 800 рублей;

- (1800 – 200) × 0,4 (понижающий коэффициент на 2020 год) + 200 = 840 рублей.

Собственники индивидуальных жилых домов могут рассчитывать на некоторые послабления, выраженные в форме льготных условий оплаты налога.

К примеру, 50 квадратных метров такого строений налогом не облагаются. Поэтому если вы осуществляете расчет для коттеджа площадью 100 кв. м, платить придется только за половину.

Налог на роскошь на квартиры и дома в РФ в 2020 году

- Если кадастровая стоимость недвижимости не больше ограничения, принятого законом, то налоговый коэффициент равен 0,1%;

- Офисные помещения, налоговые центры, производственные здания – ставка будет 0,5%;

- Земли сельхозназначения, участки личных подсобных хозяйств – налоговый коэффициент 0,3%;

- Другие земельные участки – 1,5%.

Многие граждане не согласны с данным законопроектом – рыночная стоимость объектов недвижимости с каждым годом повышается, люди могли приобрести квартиру в эконом-сегменте 10-15 лет назад, сегодня же ее стоимость увеличится. Например, покупка однокомнатной квартиры 10 лет назад за 700 тыс. руб.

– в настоящее время ее рыночная стоимость будет не менее 1 млн. руб.

Налог на постройки на земельном участке 2020

Объекты, находящиеся в собственности пенсионеров, которые не подвергаются налогообложению: Комната; Квартира; Жилой дом; Дача; Сарай; Гараж; Стройка; Участок местности, приспособленный для стоянки авто; Помещения, созданные для осуществления творческой деятельности.

Согласно разъяснениям Минфина России для исчисления налога на имущество физлиц к хозпостройкам относятся объекты недвижимости на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества и садоводства или индивидуального жилищного строительства.

Какой налог с дачного домика менее 50м кв

3. При определении подлежащей уплате налогоплательщиком суммы налога налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

1. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в зависимости от применяемого порядка определения налоговой базы с учетом положений пункта 5 настоящей статьи.

Особенности налогообложения дачного дома

- Если продавец за полученные деньги приобрел равноценную недвижимость. Например, продав дом, расположенный на территории одного садоводства, он купил такую же дачу на территории другого СНТ.

- Налоговый вычет можно получить, если сумма сделки не превышает 1 млн рублей.

- Вычет могут получить и покупатели, если приобретают участок с жилым строением на сумму не более 2 млн рублей.

Каждый хозяин недвижимости в России обязан платить налоги, и владельцы дачных домов не стали исключением. У некоторых собственников возникают трудности в связи с тем, что последние несколько лет в сфере налогообложения происходят изменения.

В первую очередь они связаны с тем, что платеж рассчитывается на основании кадастровой стоимости, а не инвентаризационной.

Рекомендуем прочесть: Ндфл прием гражданина украина 2020

Налог на недвижимость в 2020 году — существуют ли разъяснения, о которых умалчивают

Разберем все это на примере. Продолжим пример с квартирой в 56 квадратных метров. Как мы только что определили, оплачивать налог нужно за 36 “квадратов” или 0,64 площади квартиры. Пусть кадастровая стоимость такой квартиры составляет 1,5 миллиона рублей. Нам нужно умножить 0,64 на 0,8 и на 0,1% от полутора миллионов, то есть, на 1500 рублей. В итоге получается налог 768 рублей за год.

Очень долго мы платили практически копеечный налог на наши квартиры и дома. Он рассчитывался на основе инвентаризационной стоимости имущества, а она в разы, если не десятки раз, ниже рыночной цены.

В какой-то момент государству, столкнувшемуся с кризисом в экономике, это надоело, и оно резко изменило принцип расчета налога с граждан на их квартиры, чтобы дополнительно пополнить бюджет.

В основу легла кадастровая стоимость, которая теоретически должна быть близка к рыночной цене жилья. А это означает, что и налог резко вырос. 08 Фев 2020 juristsib 3042

Налог на землю для физических лиц: как рассчитывается и какие изменения ждут россиян в 2020 году

Стоимость 6 соток земли – это минимально возможная величина налогового вычета. Муниципалитеты вправе расширять льготные границы. Так, вычет может составлять 7 или 8 соток от общей площади земли в зависимости от решения представительных органов муниципалитета.

Порядок перерасчета земельного налога для физических лиц

Применение кадастровой стоимости при расчете платежа в бюджет также претерпело изменения в 2020 году. Так, в случае оспаривания кадастровой стоимости участка в связи с установлением его рыночной стоимости сведения о кадастровой (оспариваемой) стоимости, внесенные в ЕГРН, учитываются при определении налоговой базы (п. 1.1 ст. 391 НК РФ).

Для начала, в правовых документах вообще отныне не будет такого понятия как «дача». Оно остается лишь в обиходной речи. В законе есть термин «садовый домик», то есть, временное строение, за которое с января 2020 года не придется платить налоги. Но на этот плюс есть и свой минус: правовой статус такого объекта становится неопределенным, что создаст множество сложностей дачникам.

Рекомендуем прочесть: Льготы пенсионерам на проезд в электричках в 2020 в спб