Как оформить и получить налоговый вычет (документы для получения)

Содержание:

- Как вернуть налог при покупке квартиры в 2020 году?

- По каким расходам можно получить возмещение

- Список документов для налогового вычета за квартиру в 2020 году

- Обслуживание клиентов

- Особенности, если жилье куплено в совместную или долевую собственность

- Как получить налоговый вычет при продаже имущества?

- Какова величина налогового вычета

- Сколько ждать налоговый вычет после подачи документов

- В каких случаях можно получить возврат 13% на лечение?

- Что значит «возврат налога при покупке жилой недвижимости»

- Способы возврата подоходного налога (НДФЛ) в 2021 году

- Порядок возврата НДФЛ при покупке квартиры

Как вернуть налог при покупке квартиры в 2020 году?

Налоговое законодательство позволяет законно снизить свои расходы на приобретение жилья. Однако не все физические лица смогут воспользоваться таким правом.

По закону ФНС возвращает 13 процентов от фактических затрат на покупку квартиры, при этом максимальная сумма расходов, которая может быть учтена — 2 млн. руб. Именно такой имущественный вычет установлен НК РФ.

Предельный размер суммы для возврата — 260 000 руб. (13% от 2 млн. руб.). Сумма не маленькая, поэтому есть смысл подготовить пакет документов и обратиться в ФНС. Срок для обращения — в любое время 2021 года для получения вычета за прошлые годы.

Если квартира куплена в ипотеку, то дополнительно есть возможность вернуть 13 процентов от расходов на оплату ипотечных процентов. Максимальная сумма затрат на проценты, к которой применяется вычет — 3 млн. руб., то есть возврату подлежат 390 000 руб.

Вычеты 2 000 000 и 3 000 000 предоставляются независимо друг от друга, в декларации отражаются в разных строках.

Воспользоваться налоговой льготой смогут только те физические лица, которые в предшествующем году платили НДФЛ по ставке 13%. Например, подоходный налог удерживался из зарплаты работодателем. Общая сумма, которую можно будет вернуть за год, не может превышать уплаченного за этот год НДФЛ.

Остаток вычета не сгорает, а переносится на последующие годы. Ежегодно можно заполнять декларацию 3-НДФЛ по итогам прошедшего года, постепенно возвращая всю положенную сумму налога.

Новая форма 3-НДФЛ для 2021 году

Заполнение налоговой декларации 3-НДФЛ — это обязательное условие для возврата денежных средств с расходов на оплату квартиры в 2021 году.

Отчет можно передать в ФНС следующими способами:

- Скачать актуальный бланк или взять его в отделении налоговой и заполнить ручкой. Далее подписать и принести в ФНС по месту жительства. Можно доверить эту функцию своему представителю, выписав на него доверенность.

- Заполнить 3-НДФЛ на компьютере, распечатать, подписать и отнести в ФНС в бумажном виде.

- Скачать программу Декларация 2020 с сайта ФНС, заполнить нужные вкладки, сформировать 3-НДФЛ — далее либо распечатать и подать на бумаге, либо сохранить в формате xml и отправить через личный кабинет налогоплательщика.

- Подготовить отчет в личном кабинете и передать в электронном виде, заверив электронной подписью.

Заполнять 3-НДФЛ в программе или личном кабинете удобнее — не нужно проверять актуальность бланка, думать, что писать в строках декларации.

Если возможности воспользоваться современными методами подготовки отчетности у покупателя квартиры нет, то можно заполнить декларацию вручную и подать традиционно в бумажном виде

В этом случае важно убедиться, что оформляемый бланк актуален на текущий год

В 2021 год утвержден новый бланк 3-НДФЛ со множеством различных изменений. Нельзя заполнять форму, которая действовала в прошлом году, ФНС не примет отчетность и ее придется переделывать.

Заполняя документ, важно убедиться, что он утвержден Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Ниже он дан для бесплатного скачивания

По каким расходам можно получить возмещение

Имущественный налоговый вычет можно заявить по расходам на:

- Строительство или приобретение жилья (дом, квартира, комната (доля в них));

- Покупку земельного участка под строительство или уже с расположенным на нём объектом жилой недвижимости;

- Выплату процентов по кредитам, выданным на строительство или приобретение недвижимости, а также выплату процентов по кредитам, полученным для перекредитования ранее взятых кредитов на строительство или приобретение недвижимости;

- Работы, связанные с отделкой или ремонтом жилья (в случае если оно было приобретено по договору без отделки), а также на разработку проектной (сметной) документации и приобретение отделочных материалов;

- Проведение на жилой объект электричества, воды, газоснабжения и канализации.

Имущественный налоговый вычет не предоставляется в случае если:

- Жилая недвижимость была куплена у взаимозависимых по отношению к налогоплательщику лиц (супруг, близкие родственники, работодатель и т.д.).

- Строительство (приобретение) жилой недвижимости было оплачено другими лицами или с использованием бюджетных средств (материнского капитала, судсидии и т.д.).

- Право на вычет было реализовано ранее.

Список документов для налогового вычета за квартиру в 2020 году

В зависимости от выбранного способа получения вычета будет зависеть и перечень бумаг, обязательных для предъявления в налоговые органы.

При подаче документов, подтверждающих ваши расходы, есть простое правило: «Много документов не бывает»

Документы для возврата налога за прошлый период одной суммой

При покупке квартиры вернуть уплаченный подоходный налог можно в течение 3 лет. Поэтому подавать документы можно сразу за 3 года, либо можно оформлять их каждый год. Это право каждого человека. Если данный срок будет пропущен, то получить вычет за покупку этого жилья уже будет невозможно. Для возврата потребуется направить в налоговые органы следующие документы:

- Заявление о возврате налога.

- Декларация 3-НДФЛ, она может быть в 2 форматах TIF или PDF. Заполняется за каждый календарный год отдельно.

- Справка 2-НДФЛ, подтверждающая сумму доходов, а также сумму начисленных и удержанным НДФЛ работодателем. Справку можно оформить отдельно за каждый год. Или она может отражать доходы и оплаченные налоги за все 3 года.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Документ, подтверждающий перечисление средств на счет заемщика: расписка о получении средств продавцом, выписки о движении денежных средств, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

- Заявление о распределении вычета между супругами

Все документы, кроме декларации, справки 2-НДФЛ и заявления подаются в виде копий. Они должны быть заверены подписью заявителя с расшифровкой фамилии, датой заверения и словами «Копия верна». Каждый лист и каждая копия должна иметь такое заверение.

Важно знать, что каждый супруг может получить налоговый вычет, независимо от того, оформлен он по документам собственником или нет. Если недвижимость куплена в браке, а брачный договор не предусматривает иного, то такая собственность считается совместной

При подаче документов при себе всегда необходимо иметь паспорт или иной документ, удостоверяющий личность заявителя. Без него документы приняты не будут. Делать его копии не надо.

Документы для оформления вычета в текущем году (не платим НДФЛ с з/п)

Если новый владелец квартиры желает воспользоваться своим правом на налоговый вычет сразу, не дожидаясь окончания календарного года, то он должен получить уведомление от налоговых органов о наличии у него права на данный вычет. Выдается такое уведомление в течение 30 дней после подачи документов. А срок его действия заканчивается в конце календарного года. Далее надо снова получать уведомление на новый календарный год.

Для получения уведомления потребуются следующие документы:

- Заявление, написанное в произвольной форме в налоговые органы для получения уведомления о праве на имущественный вычет.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Справка, уведомление или иной документ, подтверждающий перечисление средств заемщику, расписка о получении средств продавцом, банковские выписки о движении средств в пользу продавца, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту или иные документы, подтверждающие уплату процентов по кредиту в определенном количестве (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

Право на оформление таким способом налогового вычета имеет также каждый супруг независимо от того, вписан он в качестве собственника жилья, или нет. Главное, чтобы недвижимость была приобретена в собственности, а брачный договор не предусматривал иного деления имущества между супругами.

Полученное уведомление предоставляется работодателю. С этого момента он будет выдавать вам заработную плату без вычета подоходного налога.

При подаче заявления для последующих годов потребуется также представлять справку 2-НДФЛ за прошлые годы, чтобы производить правильные расчеты остаточной суммы налогового вычета на текущий год.

Теперь рассмотрим более подробно те документы, которые могут вызвать некоторые затруднения при их составлении.

Обслуживание клиентов

Расторгнуть договор НПО и получить выкупную сумму можно до назначения негосударственной пенсии, обратившись в НПФ Сбербанка с необходимым комплектом документов.

Выкупная сумма рассчитывается и выплачивается в соответствии с условиями вашего договора НПО и Пенсионными правилами, действующими на дату заключения договора.

Размер выкупной суммы зависит от суммы уплаченных взносов и срока действия договора НПО.

Прежде чем принять окончательное решение о расторжении договора НПО, предлагаем ещё раз его обдумать, ведь вы сделали первый шаг, который позволит сохранить комфортный уровень жизни после окончания карьеры: сформировать пенсию желаемого размера за счет самостоятельных взносов и инвестиционного дохода Фонда.

ВАЖНО! При расторжении договора НПО:

- Не начисляется доход за календарный год (с 1 января по 31 декабря), в котором происходит расторжение договора.

- В соответствии с Налоговым кодексом РФ (ст. 213.1 пункт 2), с суммы уплаченных пенсионных взносов и инвестиционного дохода, начисленного на пенсионный счет, будет удержан налог на доходы физического лица (НДФЛ). Вы можете избежать налогообложения уплаченных пенсионных взносов, предоставив Фонду справку о подтверждении неполучения социального налогового вычета за период уплаты взносов (форма КНД 1160077). Справку можно получить в налоговом органе по месту жительства, заполнив заявление о выдаче справки.

- При оформлении заявления о выдаче справки по форме КНД 1160077 в поле «ИНН/КПП, наименование организации» указывается ИНН/КПП, наименование организации, с которой заключен договор НПО (данные берутся из договора НПО), в поле «Справка требуется для представления налоговому агенту» всегда указываются следующие реквизиты — 7725352740/772501001, АО «НПФ Сбербанка». Образец заявления прилагается.

Способы подачи комплекта документов:

- Предоставить справку можно как вместе с комплектом документов, так и после получения выкупной суммы. В случае предоставления в Фонд справки после расторжения договора НПО, необходимо дополнительно приложить заявление о возврате излишне удержанного НДФЛ в произвольной форме (заверять заявление не требуется). Направить справку(и) и заявление можно по почте в адрес АО «НПФ Сбербанка», 115162, г. Москва, ул. Шаболовка, д. 31 Г.

- Комплект документов:

- заявление по форме 03-Ф,

- копия паспорта (все страницы с отметками),

- реквизиты банковского счета для перечисления выкупной суммы,

- справка из ИФНС о получении или неполучении социального налогового вычета (форма КНД 1160077), при наличии.

- Комплект документов должен быть заверен:

- работником Фонда (при обращении в офис НПФ Сбербанка),

- работником Банка (при обращении в отделение ПАО Сбербанк),

- нотариально, либо в установленном законом порядке (в случае самостоятельного оформления комплекта документов и направления в адрес Фонда по почте).

Особенности, если жилье куплено в совместную или долевую собственность

При совместной покупке жилья каждый покупатель вправе получить имущественный вычет в пределах установленного лимита.

До 1 января 2014 года при покупке жилья в общую долевую собственность он распределялся строго в соответствии с долями, указанными в свидетельстве о регистрации права собственности. В 2014 году в Налоговый кодекс были внесены изменения (Федеральный закон №212-ФЗ от 23.07.2013), согласно которым имущественный вычет при покупке в долевую собственность производится исходя из величины расходов каждого лица, подтвержденных платежными документами, или на основании заявления супругов о распределении их расходов на совместное приобретение объекта недвижимости (письма Минфина России от 29.06.2015 № 03-04-05/37360, от 01.06.2015 №03-04-05/31428).

При приобретении жилья в общую собственность супруги также вправе распределить имущественный вычет между собой (письма Минфина от 29.03.2017 №03-04-05/18320, от 20.04.2015 №03-04-05/22246). В этом случае заявление на распределение подается один раз, и в последующем невозможно изменить соотношение, в том числе и передать остаток имущественного вычета другому супругу (письмо ФНС России от 14.11.2017 №ГД-4-11/23003@). Если заявление о распределении не было приложено к пакету документов, то он автоматически распределится между супругами по 50%.

Распределение по ипотечным процентам не зависит от распределения основного. На него подается отдельное заявление о распределении и может отличаться от пропорции по основному имущественному вычету. Супруги вправе ежегодно на основании заявления перераспределять сумму затрат на погашение процентов (письма Минфина России от 06.11.2015 №03-04-05/63984, от 01.10.2014 №03-04-05/49106).

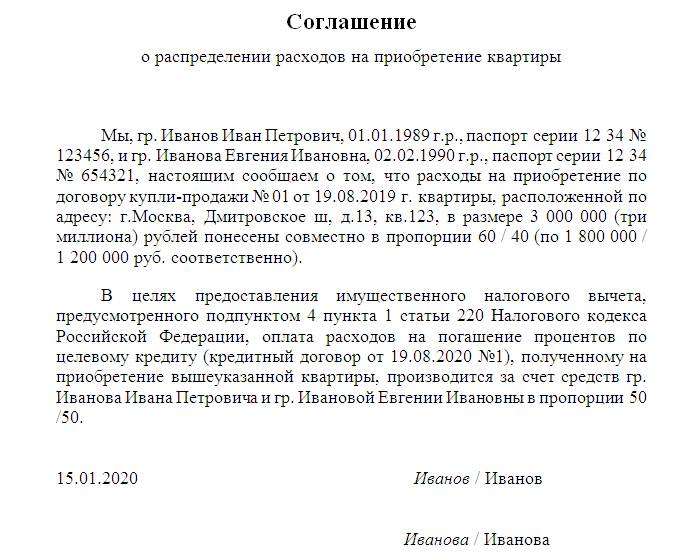

Образец соглашения о распределении:

Основной перечень документов для предоставления в налоговую инспекцию, кроме заявлений о распределении, дополняется копиями свидетельства о браке и рождении ребенка, если платили за долю супруга или ребенка.

Как получить налоговый вычет при продаже имущества?

При продаже недвижимости и некоторого другого имущества тоже предусмотрено получение налогового вычета, который рассчитывается, исходя из налогооблагаемой базы, с которой человек платит налог при продаже имущества. Для этого необходимо владение недвижимостью на протяжение не менее 3 лет и наличие хотя бы одного из следующих критериев:

- Недвижимость унаследована или получена по договору дарения от близкого родственника;

- Недвижимость приватизирована;

- Недвижимость передана по договору пожизненного содержания с иждивением.

В других случаях (например, когда недвижимость была куплена) период владения ей до продажи для получения налогового вычета должен составлять не менее 5 лет с 1 января 2016 года. Для недвижимости, купленной ранее этого срока, период владения должен составлять не менее 3 лет. Также срок не менее 3 лет отсчитывается при получении налогового вычета с продажи любого другого дорогостоящего имущества (автомобиль, гараж и т.д.).

Схема получения налогового вычета при продаже имущества немного другая, чем во всех вышеперечисленных случаях. Здесь гражданин имеет право уменьшить свой налогооблагаемый доход, полученный от продажи имущества, на сумму документально подтвержденных расходов на его приобретение. То есть, фактически, заплатить налог на доходы не с выручки, а с чистой прибыли (доходы минус расходы).

Если на протяжении года человек продал несколько объектов имущества, то эти пределы применяются ко всем им в совокупности, а не к каждому по-отдельности.

Как получить налоговый вычет в налоговой?

- Заполнить налоговую декларацию по форме 3-НДФЛ за отчетный период (год);

- Сделать копии документов, подтверждающих продажу и приобретение имущества, а также копии платежных документов, подтверждающих оплату и получение оплаты (банковские документы, расписки продавца/покупателя, кассовые чеки и т.д.);

- Предоставить все это в налоговый орган по месту жительства, при себе иметь оригиналы всех документов, написать заявление на получение налогового вычета.

Подробнее о получении налогового вычета за благотворительность можно почитать в п. 2 ст. 220 Налогового кодекса РФ.

Какова величина налогового вычета

С 1 января 2014 года законодательством установлены следующие размеры вычета:

1. 2 млн руб. на приобретение жилья.

См. также «Каков размер НДФЛ-вычета, если стоимость квартиры в ДДУ разбита на части?».

Кроме того, разрешается учесть следующие виды затрат:

- на оплату проектно-сметной документации;

- покупку стройматериалов и материалов, использующихся для отделки;

- оплату услуг, работ по строительству и отделке.

НДФЛ с этой суммы составит 260 000 руб. (2 000 000 × 13% = 260 000).

Особенности вычета таковы, что оформить его может отдельно каждый супруг, в случае если квартира — совместная собственность. Кроме того, с 1 января 2014 года описываемый вычет может быть предоставлен на несколько объектов. Однако общий объем вычета все равно не должен превышать 2 млн руб.

ВАЖНО! Вы можете получить вычет и в том случае, если квартира оформляется на вашего несовершеннолетнего ребенка. При этом ограничение в 2 млн руб

тоже имеет место. В будущем ваш ребенок тоже сможет воспользоваться вычетом при покупке жилья. Ограничений для него не предусмотрено.

Рассмотрим наглядный пример.

Пример 1

Супруги Федоровы А. В. и В. Д. официально трудоустроены, их месячная зарплата равна 70 000 и 40 000 руб. соответственно. В 2020 году они купили за собственные деньги квартиру за 2 700 000 руб., а также стройматериалы на 500 000 руб. Помимо этого, они заключили договор на услуги по отделке квартиры, стоимость которых составила 400 000 руб. В результате все расходы, понесенные семьей при покупке квартиры, оказались равны 3 600 000 руб. (2 700 000 + 500 000 + 400 000). Это означает, что они вправе вернуть уплаченный налог в сумме 461 500 руб. (3 600 000 × 13%).

Согласно действующему законодательству максимальная сумма налога, которую могут вернуть семье Федоровых, — 520 000 руб. ((2 000 000 руб., положенных мужу, + 2 000 000 руб., положенных жене,) × 13%).

Сколько они смогут вернуть в 2021 году? Итак, Федоровы А. В. и В. Д. за 2020 год получили следующую годовую зарплату: 840 000 руб. муж (70 000 руб./мес. × 12 мес.) и 480 000 руб. жена (40 000 руб./мес. × 12 мес.). Ими был уплачен НДФЛ в размере 109 200 тыс. руб. (840 000 × 13%) и 62 400 руб. (480 000 × 13%) соответственно.

В итоге выходит, что в 2021 году они вправе вернуть всю сумму внесенного в бюджет подоходного налога — 171 600 руб. (109 200 + 62 400).

Оставшуюся налоговую сумму 289 900 руб. (461 500 – 171 600) они вправе получить в последующих налоговых периодах (в 2020, 2021 году и т. д.).

Отметим также, что у них остается возможность оформить вычет на 400 000 руб. (4 000 000 руб. – 3 600 000 руб.), если они купят еще одну квартиру.

2. 3 млн руб. на погашение процентов по ипотеке, в случае если жилье приобреталось с привлечением кредитных средств. В данном случае вы можете дополнительно рассчитывать на получение до 390 000 руб. (3 000 000 × 13% = 390 000). Но использовать такой вычет можно будет только по одному объекту жилья.

Рассмотрим наглядный пример.

Пример 2

Зайцев И. И. в 2020 году купил квартиру стоимостью 1 500 000 руб., взяв кредит по ипотеке на 1 000 000 руб. сроком на 5 лет. Объем процентов по ипотеке за год составляет 125 000 руб., за весь период — 625 000 руб.

Доход Зайцева И. И., с которого он уплачивает НДФЛ, в месяц составляет 180 000 руб. За 2020 год он заработал 2 160 000 руб. и уплатил НДФЛ в сумме 280 800 руб.

Итак, какую сумму налога он может вернуть в 2021 году?

Во-первых, он может возместить уплаченный налог, используя имущественный вычет на приобретение квартиры. Сумма возмещения будет равняться 195 000 руб. (1 500 000 млн × 13%).

Во-вторых, он вправе возместить часть уплаченного налога, используя вычет на погашение процентов по ипотеке, в размере 85 800 руб. (280 800 – 195 000), а остаток в 39 200 руб. (125 000 – 85 800) он сможет возместить в 2021 году.

В заключение отметим, что в дальнейшем Зайцев И. И. может оформить еще один вычет при приобретении другой квартиры. У него еще осталось 500 000 руб. (2 000 000 – 1 500 000).

Подробнее о сущности вычета при ипотеке читайте в статье «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

О нюансах при получении вычета за квартиру индивидуальным предпринимателем читайте в материале «Налоговый вычет при покупке квартиры для ИП (нюансы)».

Сколько ждать налоговый вычет после подачи документов

Вообще конечно деньги на счет поле налогового вычета должны поступить через 3 месяца после подачи заявления в налоговую службу, первый месяц налоговая служба должна проверить на подлинность все предоставленные вами документы, а уже потом произвести отчисления.

- в отделение ФНС подаются документы, подтверждающие права гражданина на вычет;

- составляется заявление, в котором указывается на необходимость получения справки;

- выдается данное уведомление примерно через 30 дней;

- оно с другими документами приносится на место работы, после чего уже со следующего месяца бухгалтер не будет взимать с зарплаты работника НДФЛ до того момента, пока им не будет получен весь вычет.

В каких случаях можно получить возврат 13% на лечение?

Налоговый вычет на лечение относится к категории социальных налоговых вычетов. На него распространяются общие требования к сроку и порядку получения налоговых вычетов. Максимальный размер налогового вычета на лечение не превышает 120 тыс. руб. в год, однако расходы на дорогостоящее лечение можно предъявить к вычету полностью (). Узнать, относится ли лечение к категории дорогостоящих, можно из постановления Правительства РФ от 19 марта 2001 г. № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (далее – Постановление № 201)

При оформлении в справке об оплате медицинских услуг следует обратить внимание на код оказанных услуг: значение «2» означает, что оказанные услуги относятся к категории дорогостоящего лечения и к вычету их можно предъявить в полном объеме

При этом необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 мая 2011 г. № 03-04-05/7-388). Поэтому если за отчетный год налогоплательщик понес расходы на обучение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на лечение он может воспользоваться только в размере 20 тыс. руб., однако расходы на дорогостоящее лечение можно предъявить к вычету полностью.

Важно отметить, что получить вычет на лечение можно только по тем видам медицинских услуг и лекарств, которые содержатся в специальных. К ним относятся:

К ним относятся:

диагностика и лечение при оказании скорой медицинской помощи; диагностика, профилактика, лечение и медицинская реабилитация в стационарных медицинских учреждениях (в том числе дневных), включая проведение медицинской экспертизы; диагностика, профилактика, лечение и медицинская реабилитация при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы; диагностика, профилактика, лечение и медицинская реабилитация в санаторно-курортных учреждениях

Обратите внимание, что в этом случае к вычету можно предъявить только расходы непосредственно на медицинские услуги (письмо Минздрава России от 1 ноября 2001 г. № 2510/11153-01-23); услуги по санитарному просвещению

На любые иные виды лечения налоговый вычет не предоставляется.

Что же касается лекарств, то с 2019 года вычет можно получить в размере стоимости любых лекарственных средств, приобретенных налогоплательщиком по назначению врача. До 2019 года вычет на покупку лекарственных средств предоставлялся только в отношении медикаментов, поименованных в специальном . Он являлся закрытым и не подлежал расширенному толкованию.

Еще одним ограничением является требование наличия российской лицензии на оказание соответствующих медицинских услуг у организации или ИП, предоставившего такие услуги. Поэтому, в отличие от вычета на обучение, получить вычет на услуги по лечению в зарубежных клиниках невозможно (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 сентября 2013 г. № 03-04-05/39799).

Кроме того, пациент не сможет получить вычет, если его лечение было оплачено работодателем (даже при оказании им целевой материальной помощи на лечение) (, письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 4 июля 2011 г. № 03-04-05/5-475). Если же налогоплательщик возместит работодателю сумму расходов, произведенных за его лечение, вычет может быть предоставлен за тот налоговый период, в котором были возмещены произведенные работодателем расходы. Факт возмещения налогоплательщиком денежных средств, перечисленных работодателем по заявлению работника в оплату лечения, подтверждается справкой, выданной работодателем (письмо ФНС России от 31 августа 2006 г. № САЭ-6-04/876@).

Вычет можно получить и на понесенные самостоятельно расходы по приобретению полиса ДМС (). К тому же страховка должна предусматривать оплату исключительно медицинских услуг (письмо Минфина России от 10 декабря 2014 г. № 03-04-07/63495).

Что значит «возврат налога при покупке жилой недвижимости»

Для лучшего понимания рассмотрим примерную ситуацию.

Смирнов О.В. работает и получает заработную плату. Зарплата – это доход Смирнова, облагаемый НДФЛ. Однако сам Смирнов получает свои деньги уже за вычетом НДФЛ. Происходит так потому, что обязанность посчитать и перечислить государству НДФЛ лежит на работодателе.

Допустим, оклад Смирнова – 50 000 руб. Перед выплатой его работодатель считает 13% НДФЛ – 6500 руб., вычитает их из зарплаты Смирнова и перечисляет в бюджет. То есть, бюджет получает 6500 руб., а Смирнов: 50 000 – 6500 = 43 500 руб.

Работодатель поступает так по умолчанию, поскольку Смирнов не сообщал ему о том, что у него есть право на налоговый вычет.

Допустим, что Смирнов приобрел новую квартиру. Тогда, в соответствии с положениями НК РФ у него появилось право не платить НДФЛ с суммы, равной 2 000 000 рублей дохода.

Как Смирнову реализовать свое право? Есть 2 пути.

Первый путь – сообщить о своей льготе по НДФЛ работодателю

Обратите внимание, что для этого Смирнову всё равно нужно отправиться в налоговую и получить там подтверждение того, что льгота у него действительно появилась. Для этого ему нужно представить налоговикам документы, подтверждающие покупку и оплату новой квартиры

Если всё в порядке, ИФНС выдаст Смирнову уведомление о том, что он имеет право на налоговый вычет. Это уведомление Смирнов отнесет своему работодателю и тот перестанет удерживать у него НДФЛ из последующих зарплат.

Смирнов будет получать на руки суммы в полной величине. Например, полностью 50 000 руб. оклада. До тех пор, пока сумма этих выплат не достигнет значения в 2 млн рублей.

Второй путь – вернуть из бюджета НДФЛ, уже перечисленный туда работодателем.

Допустим, что в 2021 году Смирнов получал:

- ежемесячный оклад 11 месяцев – 50 000 × 11 = 550 000 руб.;

- отпускные 1 месяц – 48 000 руб.;

- годовую премию – 60 000 руб.

Всего: 658 000 руб.

Со всех этих сумм был удержан НДФЛ 13%: 658 000 × 13% = 85 540 руб.

Имея право на вычет в 2 000 000 рублей, Смирнов может подать в ИФНС декларацию 3-НДФЛ, в которой укажет:

- свой доход – 658 000 рублей;

- удержанный налог – 85 540 руб.;

- вычет (льготу) – в том же размере, что и полученный доход.

По декларации 3-НДФЛ получится, что 85 540 рублей налога, которые уже в бюджете, для Смирнова «лишние». То есть, их можно ему вернуть, если проверка документов в ИФНС подтвердит право на вычет.

После этого Смирнову остаётся написать заявление на возврат и получить обратно свой НДФЛ за 2021 год в размере 85 540 руб.

Второй вариант действий и есть тот самый возврат налога при покупке квартиры.

Причем остаток суммы положенного вычета (2 000 000 – 658 000 = 1 342 000) не сгорит. Смирнов сможет точно так же подать декларацию и за 2021 год и вернуть налог, уплаченный за него работодателем в течение года. Пока полностью не будет выбрана льгота в 2 миллиона дохода.

Способы возврата подоходного налога (НДФЛ) в 2021 году

Государство предлагает снизить налоговую нагрузку на физических лиц с помощью налоговых вычетов. Они уменьшают сумму НДФЛ, подлежащую уплате. При этом если деньги уже удержаны работодателем и перечислены в бюджет, их можно вернуть.

НК РФ предусматривает несколько вариантов, за что можно вернуть подоходный налог. Желательно знать их все.

Стандартный налоговый вычет (за детей)

Чаще всего стандартный вычет предоставляют родителям детей. Его размеры составляют:

- на 1 ребенка – 1400 рублей;

- на 2 детей — 2800 рублей (1400 р. за первого и столько же за второго);

- на 3 детей — 5800 р. (по 1400 р. на первых двух и 3000 на третьего).

За каждого последующего ребенка к вычету прибавляют 3000 р. Иногда он положен и на самого налогоплательщика. Применяют льготы, пока общая зарплата в календарном году не достигнет суммы 350 тысяч рублей. На следующий год право на вычет возобновляется.

Рассказать, как работнику вернуть уплаченные 13% с зарплаты могут в бухгалтерии. По общему правилу достаточно написать заявление и приложить свидетельства о рождении на всех детей, в т. ч. и уже совершеннолетних. Сумму вычета в этом случае работодатель не будет удерживать при выплате зарплаты. Если вычет не был получен таким способом, его можно оформить через ИФНС.

Подробнее об этом способе возврата читайте в нашей статье: Как получить стандартный налоговый вычет на детей в 2021: кому положен, пошаговая инструкция и необходимые документы

Имущественный налоговый вычет (за покупку недвижимости)

Покупка жилья — еще один вариант, за что можно вернуть подоходный налог. С расходов на недвижимость можно вернуть до 260 тысяч рублей. Размер вычета составит в этом случае 2 млн рублей. При ипотеке можно получить еще вычет на проценты по ней. Его размер ограничен 3 млн рублей или суммой в 390000 р. к возврату.

При оформлении вычета к заявлению прикладывают: договоры и платежные документы. Предоставляют вычет 1 раз в жизни, но можно получать по нескольким объектам, пока не выбрана вся сумма вычета.

Подробнее об этом мы уже писали — Налоговый вычет при покупке квартиры в 2021 году.

Социальный налоговый вычет (за лечение и обучение)

Сумма вычета за расходы на обучение, лечение, пенсионное, медицинское страхование и благотворительную деятельность ограничена суммой в 120 тысяч рублей в год. Дополнительно можно получать социальный вычет на обучение детей в сумме до 50 тысяч рублей в год за каждого из них и на дорогостоящее лечение без ограничений.

Вместе с заявлением потребуется представить документы, подтверждающие расходы: договор, платежные поручения, чеки и тд.

Инвестиционный налоговый вычет (за инвестиции)

Вкладывая деньги в ценные бумаги, можно получить право на вычет по НДФЛ. Для этого достаточно открыть индивидуальный инвестиционный счет (ИИС), положить на него деньги и не снимать их в течение 3 лет. Максимальная сумма вычета — 400 тысяч рублей в год, а возврата — 52 тысячи рублей в год. Существует и второй вариант вычета. Он предусматривает освобождение от налога по бумагам, купленным на ИИС.

Для получения вычета потребуется приложить к заявлению договор на обслуживание ИИС или заявление на присоединение к нему и документы о зачислении средств на счет, например, платежное поручение.

Где лучше открыть ИИС, чтобы вернуть НДФЛ уплаченный с зарплаты

Сегодня очень много брокерских компаний, где можно открыть ИИС. Но большинство из них не всегда подходят для новичков с точки зрения удобства и простоты

Мы рекомендуем обратить внимание сервис Тинькофф Инвестиции, где можно бесплатно и не выходя из дома открыть ИИС и тем самым возвращать НДФЛ с зарплаты.

Профессиональный налоговый вычет

Профессиональный налоговый вычет могут получить ИП, нотариусы, адвокаты, авторы различных произведений и граждане, получающие доход по договорам ГПХ. По общим правилам сумма вычета равна сумме документально подтвержденных расходов на ведение деятельности. Но иногда допускается получение вычета по нормативам, например, для ИП — в сумме 20% от доходов.

Для получения профессионального вычета к заявлению нужно приложить документы, подтверждающие расходы. Это могут быть накладные, акты выполненных работ, договора и т. д.

Порядок возврата НДФЛ при покупке квартиры

Государство предлагает гражданам вернуть часть затрат, компенсируя уплаченный ранее НДФЛ. В зависимости от способа приобретения недвижимости, можно получить вычет на квартиру, если жилье покупалось за собственные средства, или компенсацию процентов по жилкредиту, если оформлялась ипотека. Чтобы вернуть деньги, нужно действовать в такой последовательности:

- Оформить и сдать в отделение Федеральной налоговой службы (далее – ФНС) декларацию 3-НДФЛ.

- Получить у работодателя справку формы 2-НДФЛ об уплаченных суммах налога за искомый расчетный период.

- Собрать документы на налоговый вычет за покупку квартиры, подтверждающие, что жилье принадлежит заявителю.

- Найти официальные бумаги, свидетельствующие о понесенных затратах при покупке дома или квартиры.

- Написать заявление в ФНС об образовавшемся праве вычета уплаченного НДФЛ, с указанием реквизита счета, куда нужно перечислить компенсационные выплаты, приложить обосновывающую требование документацию.

- Получить уведомление о положительном решении по заявлению, пользоваться деньгами по усмотрению.

По каким расходам предоставляется имущественный вычет

Государство ограничивает расходы заявителя по покупке или ремонту недвижимости. Не получится оформить компенсацию, если в жилище был произведен косметический ремонт и приобретена новая бытовая техника, даже дорогостоящая. Расходы, которые можно вернуть путем компенсационных выплат, делятся на две большие группы – произведенные при самостоятельной постройке жилья и при приобретении готовой квартиры (ее части, одной или нескольких комнат).

Если недвижимость возводилась самостоятельно, то можно получить компенсацию по следующим видам затрат:

- Оформление проектно-сметных документов в специализированной организации.

- Покупка кирпича, цемента, арматуры, других материалов, использующихся при строительстве и отделке жилья.

- Оплата работ по возведению и отделке дома.

- Подведение к дому и оборудование внутри помещений инженерных коммуникаций.

- Оформление права собственности на жилье.

Если приобреталось помещение, сданное в эксплуатацию, или доли жилья, то можно возвратить выплаченный НДФЛ по следующим затратам:

- Приобретение недвижимого имущества в жилом или строящемся доме.

- Закупка стройматериалов для отделки и капитального ремонта жилья.

- Разработка проектно-сметных документов, актов, связанных с перепланировкой помещений.

- Оплата услуг по капитальному ремонту жилища, отделке комнат.

Ограничения по сумме

Законодательство Российской Федерации (далее – РФ) ограничивает размер сумм понесенных расходов на приобретение недвижимости, с которых можно получить компенсацию по налоговым взносам. Если заявитель самостоятельно купил имущество или занимался строительством жилья, не привлекая кредитные ресурсы банков, то максимальная база для исчисления компенсации не превышает 2 млн рублей. Если недвижимость приобреталась в ипотеку, то предельный лимит расходов на погашение задолженности — 3 млн рублей.