Возможна ли ипотека для пенсионера?

Содержание:

- В каких случаях могут выдать ипотечный кредит пенсионерам?

- Различия в возрастных ограничениях по ряду программ

- Приобретение квартиры пенсионером в ипотеку

- Нюансы оформления ипотеки для пенсионеров

- Как получить ипотеку в «Сбербанке»? Пошаговая инструкция

- Обратная ипотека для одиноких людей

- Документы и справки для оформления ипотечного кредита пенсионерам

- Условия

- До скольки лет можно взять ипотеку?

- Ипотека пенсионерам

- Условия выдачи ипотеки лицам пенсионного возраста

- Программы в Сбербанке

- Если пенсионер не работает

В каких случаях могут выдать ипотечный кредит пенсионерам?

Кредитные учреждения, все же не так охотно дают ипотеку такой категории граждан как пожилые люди. Однако рассчитывать на предоставление займа могут лишь те пенсионеры, кто только что вышел на заслуженный отдых в возрасте 55 (для женщин) или 60 (для мужчин) лет. Стоит заметить, что банковские учреждения охотно выдают кредит людям преклонного возраста, если они имеют дополнительные доходы, кроме пенсии, или еще являются работающими гражданами. Следует отметить также, что ситуация в 2014 году несколько изменилась, и теперь займ получают не только что состоявшиеся пенсионеры в Сбербанке. Однако есть причины, по которым банк даст отрицательный ответ пенсионеру на получение кредита.

Причины отказа

В каких случаях банки отказывают в ипотечном кредите пенсионерам?

- Одинокие люди преклонного возраста, не имеющие наследников;

- Пенсионеры с очень маленькой пенсией и отсутствием дополнительных источников дохода;

- Люди пожилого возраста, не выполняющие основные условия банковского учреждения;

- Пенсионеры, возраст которых достиг 75 лет.

Хотя некоторые банки могут пойти навстречу своим клиентам и все-таки выдадут займ. В каждом случае поход может быть индивидуальным. Банковские учреждения разрабатывают разные программы для пенсионеров, однако ипотека 2014 все еще призрачна для людей пожилого возраста, которые находятся на склоне своих лет. Ведь банки рискуют в случае отказа заемщика от выплат кредита и его смерти, так как урегулировать данную проблему будет уже сложно, тем более, если у пенсионера отсутствуют наследники, или родственники не вступают в права наследства. Из такой ситуации многие пенсионеры находят выход: оформляют ипотечный кредит на своих работающих детей.

Сейчас на рынке недвижимости предлагают создать паевые ипотечные фонды, которые являлись бы выходом из такой ситуации. К тому же, многие банки данное предложение заинтересовало. Таким образом, возможно, в недалеком будущем появятся союзы между строительными фирмами, банками и частными инвесторами, которые и организуют такие фонды. В РФ уже есть опыт подобного сотрудничества в одном из регионов — Ханты-мансийский автономный округ.

Различия в возрастных ограничениях по ряду программ

Возрастной ценз может быть снижен, когда речь идет о специализированных программах, направленных на конкретные социальные слои населения:

- для молодых семей;

- молодежи;

- учителей;

- медиков;

- иных работников бюджетной сферы;

- военнослужащих и т.д.

Спецпрограммы с государственной поддержкой строго регламентированы на уровне федеральных законов. Обязательность соблюдения жестких мер вызвана особой выгодой и социальной ориентированностью некоторых проектов, реализуемых в качестве мер адресной социальной поддержки.

Кроме того, существует альтернативная возможность получить выгодный кредит, не взирая на возраст, если в качестве созаемщика привлечь более молодых родственников (детей, внуков), которые, при преждевременной кончине основного плательщика, примут на себя обязательства перед кредитором, одновременно принимая ипотечное жилье в качестве наследуемого имущества. На таких условиях банк с большей вероятностью одобрит ипотеку 75-летнему клиенту, предоставив займ сроком до 120 месяцев.

Различные пределы для мужчин и женщин

Стандартное предложение банков также учитывает и пол будущего заемщика:

- 60 лет для мужчин;

- 55 лет для женщин.

Данные различия в первую очередь связаны с установленным законодательством временем выхода на пенсию. Таким образом, чтобы получить жилищный займ на 10 лет, крайним возрастом для женщин станет 45 лет, а для мужчин – 50 лет.

При рассмотрении специализированных программ, необходимо учитывать конкретные правила кредитования. Так, например, молодой ученый вправе рассчитывать на выгодную ипотеку до 35 лет, а работники медицинской сферы – до 50 лет. Успех рассмотрения заявки с государственным субсидированием зависит от соответствия установленным планкам.

Возраст для ипотеки по программе «Молодая семья»

Популярный среди молодежи вид ипотечного кредитования позволяет получить комфортную современную квартиру при вступлении в брак. Главное, чтобы один из супругов был моложе 35 лет.

Привлекательность займа заключается в низкой процентной ставке. Для семей, в которых воспитывается более трех детей, также возможны льготные условия кредитования по госпрограммам. Положительно повлияет на рассмотрение заявки и отнесение кандидата к категории зарплатного клиента или наличие дебетовой карты и депозита.

«Военная ипотека»

С 2005 года установлены льготы при предоставлении жилищного займа военнослужащим. В рамках социальной поддержки данной категории граждан была внедрена и успешно реализуется программа военной ипотеки.

Существуют некоторые сложности в порядке предоставления выгодного кредита. Одной из особенностей военной ипотеки является необходимость быть участником программы с накоплением средств в течение определенного срока, иметь стаж от 3 лет и продолжать службу в ВС РФ на протяжении действия кредитного договора.

Взамен военнослужащий обеспечивается ежемесячной выплатой, которая направляется исключительно на погашение кредита на жилье.

В случае выхода в отставку, прекращения службы, заемщик несет обязательство досрочно погасить оставшуюся задолженностью. Программа для военных реализуется на федеральном уровне, разрешая пользоваться льготным кредитованием на всей территории России, независимо от региона несения службы.

Одним из ключевых параметров военной ипотеки служит возрастное ограничение – на момент выплаты долга заемщику должно быть меньше 45 лет.

Спецпрограммы для пенсионеров

Еще недавно получить ипотеку пенсионеру было довольно сложно. Банки с сомнением воспринимали готовность заявителя нести ипотечное бремя. По мере изменения экономической ситуации, стали появляться специальные кредиты, рассчитанные на лиц пенсионного возраста. Намереваясь взять ипотеку на длительный срок незадолго до выхода на пенсию, имеет смысл подробнее изучить акционные предложения различных банков. А в случае, если гражданин продолжает работать после достижения 60-65 лет, финансовая структура предоставляет заемную линию на стандартных условиях, исходя из текущего трудового дохода.

Если заемщик решил взять ипотечное жилье, но есть большие сомнения в одобрении заявки в банке в силу приближения к пенсионному возрасту, рекомендуется рассмотреть вариант оформления договора, привлекая дополнительного созаемщика более молодого возраста.

2021 zakon-dostupno.ru

Приобретение квартиры пенсионером в ипотеку

Если пенсионер хочет купить недвижимость с помощью ипотеки, рекомендуется действовать по следующей схеме:

- Выбрать финансовую организацию для начала сотрудничества. Для выполнения действия необходимо проанализировать предложения банков и подобрать наиболее подходящее.

- Подготовить пакет документов в соответствии с требованиями финансовой организации.

- Передать документацию в банк и дождаться принятие решения. Компания изучит потенциального заемщика, оценит возможные риски и сообщит вердикт. Если решение положительное, клиент узнает размер доступной суммы.

- Выбрать подходящую недвижимость и заключить предварительную сделку. Затем потребуется оценить помещение, обратившись к профессиональному оценщику. Услуги специалиста оплачивает заёмщик.

- Предоставить пакет документов на квартиру и результат оценки в банк. Компания вновь проверит бумаги и выяснит, соответствует ли помещение установленным требованиям.

- Заключить кредитный договор с банком и предоставить первоначальный взнос.

- Перерегистрировать помещение, оформить страховку и закладную. Последний документ предстоит передать в банк. Здесь бумага будет храниться до полного закрытия обязательств.

- Дождаться, пока компания перечислит деньги на счёт продавца. Когда сумма поступила, заемщик становится полноправным владельцем недвижимости. Однако совершать всех юридические действия с квартирой можно только с разрешения банка. Потребность в подобном сохраняется до снятия обременения.

Нюансы оформления ипотеки для пенсионеров

Рядовые пенсионеры оформляют ипотечный кредит по обычной схеме. Они заполняют банковские анкеты, финансовое учреждение рассматривает заявку, выдает займ, а лицо оплачивает ежемесячные взносы по установленному графику. Пока социальной программы ипотечного кредитования в России не существует, однако некоторые банки, в частности «Сбербанк», имеют льготные программы кредитования пенсионеров – под 11-16% годовых. При этом возраст заемщика-женщины не должен выходить за рамки 60 лет, мужчины – за рамки 75. Кроме того, сумма по кредиту не должна превышать 1,5 млн. рублей. Если речь идет о военном пенсионере, то начальную ставку по кредиту за него компенсирует государство, остальные же пожилые люди оплачивают первоначальный взнос самостоятельно.

Как получить ипотеку в «Сбербанке»? Пошаговая инструкция

Чтобы получить в банке ипотеку, человеку нужно пройти ряд этапов. Рассмотрим пошаговый процесс взятия квартиры в ипотеку:

Шаг 1. Выбрать подходящую программу. «Сбербанк» предлагает потенциальным заемщикам множество ипотечных программ, которые отличаются условиями кредитования, предметом ипотеки. Так, взять ипотеку можно на квартиру (на первичном или вторичном рынке), готовый дом, строящийся дом, загородную недвижимость, гараж, машино-место.

Шаг 2. Подобрать подходящую ипотеку. Помимо того что клиент выбирает программу – к примеру, он хочет купить квартиру, так он может уйти еще глубже – выбрать конкретный вид ипотеки. Например, если взять кредит хочет молодая семья с двумя детьми, то банк предлагает особые условия по программе «Ипотека плюс мат. капитал». Для военных тоже есть свои условия и своя программа.

Шаг 3. Собрать документы. На этом этапе можно заручиться поддержкой банковского сотрудника, который занимается ипотечным кредитованием. У него можно узнать, какие документы следует подготовить. Обычно это справка 2–НДФЛ, копия трудового договора или трудовой книжки, документы об образовании, ИНН, СНИЛС, свидетельство о браке, рождении детей, военный билет.

Шаг 4. Подать заявку на получение ипотеки. В «Сбербанке» есть услуга подачи заявки в режиме онлайн. Хотя можно пойти в отделение и написать заявление по месту.

Шаг 5. Подать в банк пакет документов. Если банк одобрил заявку, тогда он назначает дату, когда заемщику нужно прийти с документами. До этого нужно заказать оценку недвижимости. С готовым отчетом об оценке квартиры и необходимым пакетом документов клиент обращается в банк, сообщает цену, которую хочет получить продавец квартиры.

Шаг 6. Оформить договор. Когда договор купли-продажи будет подписан, а деньги переведены продавцу, тогда заемщик должен будет зарегистрировать право собственности на жилье в Росреестре, оформить страховку, затем снова прийти в банк и оформить ипотечный договор с поручительством.

Обратная ипотека для одиноких людей

С каждым годом количество одиноких пенсионеров неустанно растет, и стала востребованной услуга обратной ипотеки. В этом случае деньги выплачивает не пенсионер банку, а банк пенсионеру. Ежемесячно пожилой человек получает определённую сумму, вследствие чего квартира после смерти гражданина переходит в собственность банка. Это – солидная денежная прибавка, которая позволит пенсионеру хорошо и комфортно жить.

Спрос на эту услугу достаточно велик, особенно, если с родственниками отношения не сложились. В этом случае пенсионер спокойно доживает в своей собственной квартире, и только после его смерти права собственности переходит банку.

Для одиноких пенсионеров это колоссальная поддержка, поскольку собственная недвижимость приносит ощутимый доход. Кроме того коммунальные услуги постоянно дорожают, что несет в себе риск потери жилья из-за неплатежеспособности. Таким образом, пожилые люди закладывают собственное жилье в солидную финансовую организацию, обеспечивающую пенсионера до конца его жизни.

Существуют различные формы обратной ипотеки:

- Ипотека с переездом. Благодаря ей оплачивается разница в стоимости жилья;

- Реипотека, которая позволяет по достижении пенсионного возраста гасить долг по ипотеке в четко оговоренные сроки;

- Ипотека, предусматривающая бесконечный срок. При ее оформлении пенсионеру выплачивается сумма равными частями, однако стоит условие обязательного патронажа пожилого человека банковскими сотрудниками;

- Выплаты равными частями в течение фиксированного срока. Как правило, договор заключается на 10 лет с выплатой небольших сумм;

- Единовременная выплата по ипотеке. Такая форма применяется в случае, когда клиенту срочно необходимы деньги на дорогостоящую операцию и т.д.

Исходя из этого, обратная ипотека для пенсионеров основана на учете многочисленные факторы для определения суммы ежемесячных платежей. Всегда есть риски, связанные с пересечением клиента среднестатистического срока жизни, нецелевыми тратами, неправильной оценкой недвижимости.

Документы и справки для оформления ипотечного кредита пенсионерам

Ипотека известна тем, что для ее оформления необходимо собрать целый пакет документов как по заемщику, так и по приобретаемой недвижимости.

Вам понадобится предоставить:

-

Паспорт РФ – оригинал и копию.

-

СНИЛС.

-

Пенсионное удостоверение.

-

Выписку из ПФ РФ о размере пенсии (не нужно, если пенсию вы получаете на счет в этом же банке).

-

Документы, подтверждающие дополнительный доход (копия договора аренды, выписка по вкладу и т.п.).

Еще один пакет документов – по приобретаемой недвижимости:

-

Отчет о рыночной стоимости (оплачивается и кармана заемщика).

-

Договор залога.

-

Брачный договор (актуально для состоящих в браке – по нему супруг не сможет претендовать на данную недвижимость).

-

Свидетельство о госрегистрации права собственности объекта.

-

Выписка об отсутствии обременений.

-

Кадастровый паспорт.

-

Документ, подтверждающий возникновение права собственности (договор купли-продажи, дарения, наследования и т.п.).

Если недвижимость только строится, дополнительно понадобится:

-

Копия разрешения на строительство (берется у застройщика).

-

Кадастровый паспорт участка.

Взять неработающему гражданину пенсионного возраста ипотеку вполне реально, если он соответствует требованиям банка.

Условия

Основным условием получения для людей старшего поколения выступает возраст. В связи с новыми законами ближайшие годы возраст завершения карьеры будет стремиться к 65 годам у мужчин и 60 — у женщин. Многие учреждения уже подняли планку кредитования до 70-85 лет.

Кредитор требует, чтобы заёмщик погасил долг до наступления крайнего возраста. Например, при кредитовании до 75 лет, клиент должен выплатить всю ипотеку до этого. Другие условия включают:

- оформление договора страхования жизни и здоровья в связи с увеличением рисков болезни и даже смерти;

- сокращенный срок кредитования;

- наличие трудоустройства повышает шансы получить одобрение;

- положительная кредитная история;

- первоначальный взнос не менее 15-20%.

В качестве обеспечения клиент вправе предоставить имеющуюся недвижимость в собственности либо оформить залог на приобретаемую квартиру, дом, земельный участок. Обычно в качестве созаёмщиков можно привлечь до 4 человек.

Некоторые пенсионеры имеют больше шансов получить ипотеку. К ним относят:

- семейные пары. Организация учитывает совокупный доход супругов, а в случае ипотеки супруг выступает как обязательный созаёмщик;

- работающих лиц;

- недвижимость в собственности уменьшает риск банка выдавать ссуду пожилому лицу. В случае неуплаты кредита имущество перейдет ссудодателю;

- клиенты, способные привлечь созаёмщиков и поручителей. В эту категорию могут войти как близкие родственники, так и знакомые, друзья. Банком учитывается совокупный доход, даже если в сделке участвует до 4-5 созаёмщиков.

Но в то же время созаёмщики несут равную ответственность с титульным заёмщиком. Если долг не будет погашен, то участники сделки обязаны выплатить остаток кредита.

Дают ли банки ипотеку неработающим пенсионерам? Ситуация оценивается индивидуально. Есть ли у заёмщика собственность, если да – шансы на одобрение есть. Какой размер пенсии получает заёмщик, есть ли у него дополнительные источники дохода (прибыль от аренды, репетиторство, социальные пособия). Компании отказывают заёмщикам, имеющим серьезные заболевания: онкологию, диабет и др.

До скольки лет можно взять ипотеку?

Как только человек получает статус пенсионера возможность много зарабатывать становится недоступна для большинства людей. Возможно и есть дополнительные источники дохода (бизнес, сдача квартир в аренду), но они должны быть подтверждены официально, чтобы повлиять на положительный исход.

Чем ближе человек к пенсионному возрасту, тем более суровые условия предлагают банковские организации. В первую очередь, это касается срока, на который предоставляется ссуда. Если молодые семьи могут растянуть кредит даже на 25 лет, то пожилым лицам этот период ограничивают до 7-15 лет.

Пример: Вам 50 лет. Обращаетесь в банк, где условия предполагают максимальный срок кредитования – 25 лет. Но, поскольку до пенсии остается всего 10 лет, значит это и будет Ваш предел. В итоге, размер ежемесячного платежа вырастет в несколько раз

Чтобы погашать задолженность, придется доказать свою платежеспособность (во внимание принимаются только официальные источники дохода). Увы, не каждый способен потянуть такой кредит

Но не все так печально. Ведь банки понимают ситуацию и нередко готовы идти на смягчение условий: рекомендуют привлекать поручителей, просят предоставить ценный залог. Это позволит увеличить период пользования займом до 5-7 лет, что уже неплохо.

Для тех, кому за 40

Но не всем гражданам Российской Федерации суждено попасть под «раздачу халявы». Желательно соответствовать таким критериям для повышения вероятности получения кредита:

- После того, как заемщик станет пенсионером, у него должны быть другие постоянные источники заработка. И только официальные, подтверждённые документально. Это повышает авторитет в глазах работников банка;

- В идеале, клиент не должен иметь несовершеннолетних детей или прочих лиц, пребывающих на обеспечении заемщика. Приветствуется и семейный статус (наличие работающих мужа или жены), что повышает совокупный доход и положительно влияет на решение банка;

- Есть высоколиквидное движимое или недвижимое имущество, которое может быть использовано в качестве залога;

- Привлечение платежеспособных созаемциков (от 2 до 4) позволит в разы увеличить вероятность положительного ответа. Лучше всего, когда в роли поручителей выступают дети или прочие лица, пребывающие в родственных связях. При возникновении тяжкого заболевания или смерти основного заемщика, все обязательства по кредиту переходят к поручителям;

- Не стоит забывать и о кредитной истории, которая должна быть достаточно хорошей, чтобы банк Вам доверял;

- Необходимо пройти полное медицинское обследование и оформить страховку на случай смерти и утери трудоспособности. Это дополнительные расходы, но без них не обойтись.

До какого возраста дается ипотека на жилье пенсионерам?

Рассмотрим несколько случаев, которые характерны для большинства российских кредитных учреждений:

- «Банк Москвы» готов давать займы женщинам до 55 лет, а мужчинам – до 60 лет;

- «СКБ», «Уралсиб» предлагают еще более лояльный подход с ограничением в 65 лет;

- Самые оптимальные программы предлагают «Сбербанк» и «ВТБ24» — 75/70 соответственно.

Ознакомится с прочими выгодными предложениями можете на этой странице.

Вы самостоятельно решаете, в какое финучреждение обратиться. Но лучше сразу подавать заявки в несколько организаций. Так Вы существенно повысите свои шансы. Старайтесь привести максимум аргументов в свою пользу: привлекайте созаемщиков, предоставляйте справки с места работы, обеспечьте гарантии за счет сдачи в залог собственной недвижимости или транспортных средств.

До какого возраста можно брать ипотеку в «Сбербанке»?

В предыдущем разделе был указан предел – 75. Но не всегда удается «получить добро» в подобных условиях. Самый авторитетный российский банк постоянно обновляет перечень выгодных программ. Вот самые популярные схемы:

- Для мужчин (60) и женщин (55) – кредитование при поддержке государства;

- Программа для служащих в рядах ВС (военные) предусматривает максимальный возраст – 45;

- Если желаете приобрести загородный дом (или намерены получить деньги на его строительство), то можно рассчитывать на ипотечную ссуду до 75-и.

Были перечислены общие основания, которые могут не работать в определенных ситуациях. В первую очередь, «Сбербанк» оценивает сумму постоянного ежемесячного дохода, который сможет покрывать долговые обязательства. Важным моментом является и непрерывный рабочий стаж, также, на последнем месте работы Вы должны быть оформлены на протяжении не менее одного года.

Кроме того, годовая ставка составляет всего 12,5%, но можно получить скидку 0,5%, если внести большую сумму первоначального платежа.

Ипотека пенсионерам

Основным достоинством ипотеки для пенсионеров является пониженная ставка, определяемая кредитными учреждениями к основному долгу.

Кроме того, залог недвижимости банками выдается на довольно продолжительный срок. В банках действует множество программ, позволяющих получить необходимую сумму займа.

Это же относится к загородной недвижимости, программы кредитования которой становятся популярными у пенсионеров.

АИЖК ввело новую схему выдачи заемных средств на покупку недвижимости.

Согласно такой схеме возможно получение ипотеки непосредственно от застройщика, минуя банк.

Однако к застройщикам предъявляются определенные требования.

Застройщик предоставляет требующиеся документы в агентство, проводящее проверку платежеспособности потенциального заемщика, и которое затем принимает решение о выдаче кредита.

В случае одобрения агентство перечисляет денежные средства прямо застройщику.

Такую схему планируют ввести и в другие программы, реализуемые агентством, в том числе социальные.

Без первоначального взноса

В отдельных случаях пенсионеры могут взять ипотеку без оплаты первоначального взноса.

Это возможно, если заемщик пенсионного возраста предоставит в качестве обеспечения уже имеющуюся в его собственности недвижимость.

Для военных

Военным пенсионерам, которые имеют высокий размер пенсии, банки могут охотно выдавать ипотечные займы.

Чтобы обеспечить военнослужащих собственным жильем, государство приняло программу, которая называется «военная ипотека».

Такая система стала наиболее важной мерой государственной поддержки лиц, служащих в вооруженных силах РФ. Порядок участия в накопительно-ипотечной системе закреплен в приказе министерства обороны РФ, принятом 28.02.2013г

под номером 166

Порядок участия в накопительно-ипотечной системе закреплен в приказе министерства обороны РФ, принятом 28.02.2013г. под номером 166.

Данным нормативным актом очерчен перечень лиц, которые имеют право на получение бесплатного жилья.

В приказе регулируется процедура предоставления жилья, права и ответственность военнослужащих.

Кредитование бывших военных для покупки жилья значительно выгоднее, так как жилплощадь покупается за счет государственных средств из бюджета.

По семейной программе

В некоторых программах имеются ипотечные программы, которые действуют на семью заемщика.

Принимая решение по заявке, банки учитывают совокупный доход на семью, включающий в себя доходы всех членов семьи.

Пенсионеры в этом случае имеют право привлекать поручителей, которыми могут являться дети или внуки заемщика.

Следует учитывать, что в качестве созаемщика может выступать и третье лицо, т.е. не родственник заемщика. То есть ограничений относительно созаемщиков банками не предусмотрено.

Основным требованием банков является платежеспособность граждан, которые принимают на себя солидарные обязательства по долгам клиента.

Работающим и неработающим пенсионерам

Некоторые граждане работают, несмотря на достижение пенсионного возраста.

Они не планируют завершать свою трудовую деятельность.

Банки готовы предоставить ипотечный кредит в отношении таких категорий граждан.

Но в отношении неработающих пенсионеров, не имеющих дополнительных источников дохода, ситуация обратная.

Неработающие пенсионеры, живущие только на одну пенсию, не могут себе позволит погашать ипотеку. Зачастую, размер их пенсии не позволит банку одобрить заявку такого гражданина.

Далеко не каждый банк предоставит займ в отношении заранее неплатежеспособного заемщика.

В настоящее время получить ипотечный кредит неработающим пенсионерам получится лишь в Сбербанке на стандартных условиях.

От заемщика потребуется подтверждение размера пенсии с помощью выписки из Пенсионного Фонда России.

Покупаемый за счет кредитных средств объект недвижимости передается в залог банку.

Кроме того, для пенсионера потребуется обязательное привлечение созаемщика.

Условия выдачи ипотеки лицам пенсионного возраста

Оказалось, что теоретически ипотека для пенсионеров, конечно, возможна, но только при одновременном соблюдении следующих условий:

- На пенсию вы вышли до 65 лет.

- Несмотря на это, вы продолжаете работать. Официально, на протяжении как минимум полугода. И вообще вы в последние 3-5 лет не отдыхали, а хотя бы год трудились в поте лица.

- Вашего совокупного дохода (пенсия+зарплата) хватит на то, чтобы безбедно существовать на протяжении всего срока кредитования и при этом выплачивать кредит. Учтите, плановый ежемесячный платеж по ипотечному кредиту не должен превышать 45% совокупного дохода заемщика.

- Вы готовы морально и материально к тому, что взять ипотеку вы сможете только на короткий срок.

- Вы готовы нести дополнительные расходы по страхованию своей жизни и здоровья в связи с высоким риском внезапной потери трудоспособности и даже смерти.

- Вы готовы приложить N-ное количество усилий, чтобы найти банк, действительно дающий ипотеку пенсионерам.

Если прочитав условия вы приуныли, мы вас прекрасно понимаем. Есть чему удивиться и огорчиться. Взять к примеру максимальный возраст заемщиков — 65 лет к моменту возврата кредита. Учитывая, что мужчины в нашей стране выходят на пенсию только в 60 лет, они априори не могут взять ипотечный кредит более, чем на 4-5 лет. Мало? Не то слово!

Впрочем не будем голословны, существуют банки, в которых максимальный возраст получения ипотеки работающим пенсионером увеличен до 75 — 85 лет. Но не спешите радоваться… Внимательно прочитайте написанное еще раз. Ключевое слово в этом предложении: работающим! Много вы знаете людей возрасте 70-ти, 75-ти, 80-ти лет, получающих солидную белую зарплату и при этом способных создать непреодолимую конкуренцию более молодым коллегам? То-то и оно.

Нежелание банков связывать себя долгосрочными кредитными узами с пенсионерами объясняется просто: риск потери здоровья, трудоспособности и даже смерти у пожилых граждан очень высок. А поскольку банки весьма далеки от благотворительности, то рассчитывать на улучшение ситуации в ближайшие годы не приходится.

Что же получается? Неужели, реально улучшить свои жилищные условия за счет ипотеки могут только военные пенсионеры?

Отнюдь. Все зависит от того, для чего вам нужна ипотека и что вы можете дать банку в замен. Есть как минимум три проверенных варианта, как взять ипотеку пенсионеру.

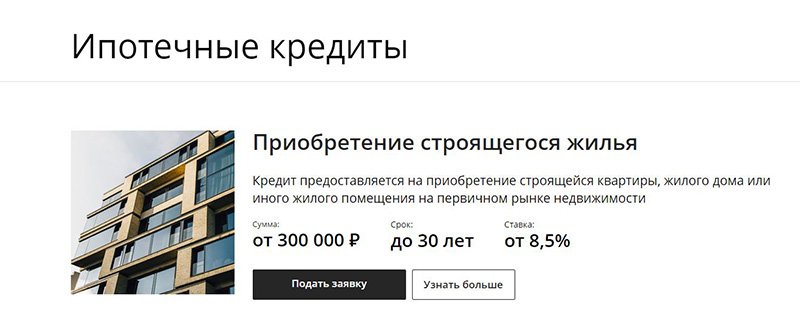

Программы в Сбербанке

Финансовое учреждение предлагает несколько программ для приобретения недвижимости: в новостройках, готовое жилье и ссуды на строительство собственного дома.

Новостройки приобретаются под процентную ставку 8,5% годовых и выше. Минимальный размер ссуды – 300 тыс. р. Первоначальный взнос должен быть не менее 15% от стоимости квартиры. При отказе застраховать жизнь и здоровье делаются надбавки к процентной ставке, но в случае с кредитованием пенсионеров, он может просто отказать в выдаче ссуды. Максимальный возраст возврата кредита – 75 лет.

По программе готовых квартир заёмщик получает процентную ставку от 10,2% годовых. Минимальный срок кредитования – год. Первичный взнос за объект должен быть не меньше 15%. Максимальный размер ссуды – 30 млн р., минимальный размер – 300 тыс. р. Ссуда оформляется только в рублях. Перечисление средств осуществляется безналичным способом. Дополнительных комиссий за оформление, выдачу средств не предусмотрено, как и за досрочное погашение.

На строительство жилого дома выдают ссуду от 300 тыс. р. до 30 млн р. Первоначальный взнос не менее 25%. Кроме того, ссуда не должна превышать 75% от договорной стоимости помещения, оформленного в залог либо не превышать 75% оценочной стоимости недвижимости, которое заёмщик оформляет в обременение.

Нельзя с уверенностью сказать, что ипотека доступна пенсионерам на 100%, но при соблюдении требований и предоставления дополнительных гарантий пожилые люди также могут решить жилищный вопрос, как и молодые семьи.

Если пенсионер не работает

Без официального подтверждения финансового благосостояния ипотеку получить нельзя. Поэтому, если у пенсионера есть дополнительный источник дохода, необходимо предоставить банку соответствующие документы. В сумме с государственными выплатами, ежемесячный доход может позволить пенсионеру рассчитывать на одобрение ипотечного кредита.

Поэтому, говоря о том, дадут ли пенсионеру ипотеку если нет справки 2НДФЛ, но есть подтверждение других доходов, можно ответить только положительно. Для этого достаточно предоставить выписку с банковского счета и справку из ПФ

Приоритет направляется именно на платежеспособность, а работает ли клиент официально — не важно

Государственная программа хоть и поможет погасить %, но низкая платежеспособность — высокий риск для банка. Поэтому, если у пенсионера есть перспективное жилье в хорошем районе — менеджер чаще идет уступки и может предоставить возможность залога. Лучше нанять оценщика со стороны, который увеличит шанс на большую сумму.

РЕКОМЕНДУЕМ: Как взять ипотеку пенсионеру в Россельхозбанке

Поэтому, говоря о том, можно ли пенсионерам взять ипотеку на покупку жилья — в большинстве случаев ответ будет положительным. Также нельзя терять из вида ряд условий и ограничений.